Перспективы рынка

В результате экономических и политических событий в 2014 году рост экономики России замедлился и в 2015 году ожидается сокращение ВВП. Увеличилась неопределенность, снизились реальные доходы населения и розничные продажи. В частности, закрытие внешних рынков капитала и денежная политика ЦБ привели к увеличению стоимости финансирования, ослаблению рубля, значительному росту инфляции и, как следствие, к замедлению девелоперской активности и спаду потребительского спроса. Эти факторы стали определяющими на рынке торговой недвижимости.

Снижение инфляции с текущих 15,8% по прогнозам Минэкономразвития начнется не раньше осени 2015 года. С другой стороны, снизившиеся обороты компаний и их финансовые трудности оказывают влияние на зарплаты и повышают уровень безработицы. Поэтому в краткосрочной перспективе покупательная способность потребителей может продолжить снижаться, пока не стабилизируются уровень цен и финансовый климат в стране. Минэкономразвития ожидает, что существенный рост реальных располагаемых доходов (2,6%) начнется не ранее 2017 года.

По результатам регулярного опроса, проведенного Sberbank CIB Investment Research, индекс потребительской уверенности на конец I полугодия 2015 г. составляет -14%. Это существенное улучшение по сравнению с концом 2014 года, когда индекс был равен -24%, Однако о полноценном восстановлении потребительской уверенности до уровня середины 2014 года пока говорить рано.

Из компонентов индекса наиболее положительную динамику показала оценка потребителями национального благосостояния на ближайший год: за II квартал показатель увеличился с -7% до 5%, что говорит о позитивных макроэкономических ожиданиях. Также показал улучшение индекс больших покупок, поднявшийся за II квартал с -39% до -29%, что может свидетельствовать о потенциальном возвращении сегмента непродовольственных товаров к росту после падения в I квартале.

Предложение

В I пол. 2015 г. в Москве открылись шесть торговых центров с суммарной арендной площадью 343 тыс. м. Это рекордный показатель ввода в первом полугодии за всю историю развития столичного рынка торговой недвижимости. 80% введенных в 2015 году площадей приходятся на три суперрегиональных торговых центра –

ТРЦ Columbus (140 тыс. кв. м арендной площади), МФК MARi (70 тыс. кв. м) и МФК «Кунцево Плаза» (65 тыс. кв. м).

В текущей ситуации большинство объектов открываются полупустыми – лишь около 30-40% торговых площадей начинают работу в день открытия. При этом в большинстве случаев в них уже подписаны соглашения на сдачу в аренду на 70-80% площадей. Такая разница возникает по причине финансовых трудностей торговых операторов, которые не начинают вовремя работы по внутренней отделке помещений.

По результатам первого полугодия общее предложение торговых площадей в Москве составило 5 885 тыс. кв. м – таким образом, на 1 000 жителей приходится 443 кв. м торговых площадей.

По нашим оценкам, объем ввода новых торговых площадей в 2015 г. составит около 498 тыс. кв. м. При этом на проектах с меньшей степенью готовности сказывается текущая нестабильность на рынке ритейла: по нашим оценкам, 14 проектов не откроются в 2015 году, а будут перенесены на следующие годы. Среди проектов, находящихся на стадии проектирования или подготовки к строительству, многие были заморожены до восстановления спроса как со стороны ритейлеров, так и со стороны потребителей.

Наиболее обеспеченным торговыми площадями округом Москвы продолжает быть Центральный (645 кв. м на 1 000 человек), наименее – Восточный (65 кв. м на 1 000 человек). Наибольший прирост обеспеченности за I пол. 2015 года наблюдался в Южном (+27%), Юго-Восточном (+17%) и Западном (+17%) округах.

Спрос

В I пол. 2015 г. 11 международных операторов вышли на московский рынок, еще 13 планируют открыться до конца года. Несмотря на возможности выгодной аренды торговых площадей, которые предлагает рынок, количество международных операторов, готовых выйти на московский рынок, сократилось.

С начала года шесть международных брендов объявили об уходе с московского рынка – это Carl’s Jr. (США), Arnolds Bakery & Coffee Shop (Финляндия), Lindex (Финляндия), Flormar (Италия), Herve Leger (Франция) и Hauber (Германия). Также DIM (Франция) объявил о закрытии собственных магазинов в России и переходе на франчайзинг.

Падение товарооборота и девальвация рубля продолжают сказываться на рынке. С начала года практически все крупные операторы приняли различные меры по оптимизации сетей, такие как закрытие или смена формата неэффективных магазинов. Наиболее радикальными стали сокращения Incity, Melon Fashion Group, также сократили магазины Stockmann, Adidas, «М.Видео», «Спортмастер», магазины группы LPP, Burger King и др. Тем не менее многие ритейлеры будут готовы выходить на рынок и развиваться в случае возобновления экономической стабильности и роста.

В первом полугодии наиболее устойчивый уровень потребительского спроса сохранили сегменты продуктов и DIY. В особенности активное развитие, характерное для кризисных периодов, получили сети продуктовых дискаунтеров, например «Дикси», «Пятерочка», «Магнит». Наибольшее снижение спроса и товарооборота произошло в сегментах fashion, ресторанов и развлечений. Такие изменения являются следствием резкого падения реальных располагаемых доходов потребителей и их стремления экономить на наименее необходимых товарах.

При этом во втором квартале многие сети анонсировали планы активного развития, например Leroy Merlin, Uniqlo, KFC, METRO и другие. Это показывает, что некоторые участники рынка адаптировались к новой ситуации и готовы использовать ее для усиления позиции своей сети. При этом операторы очень тщательно подходят к выбору площадок и предпочитают размещать новые точки исключительно в успешных торговых центрах или на торговых коридорах с высокой проходимостью.

Большинство крупных сетей с начала года предприняли активные меры по сокращению расходов: обеспечили максимально выгодные для себя арендные условия, скорректировали выбор поставщиков, снизили затраты на рекламу – таким образом они предотвратили необходимость в значительном повышении цен. В то же время некоторые менее крупные компании не смогли адаптироваться к новой ситуации и были вынуждены пересмотреть цены вплоть до двукратного повышения.

Коммерческие условия

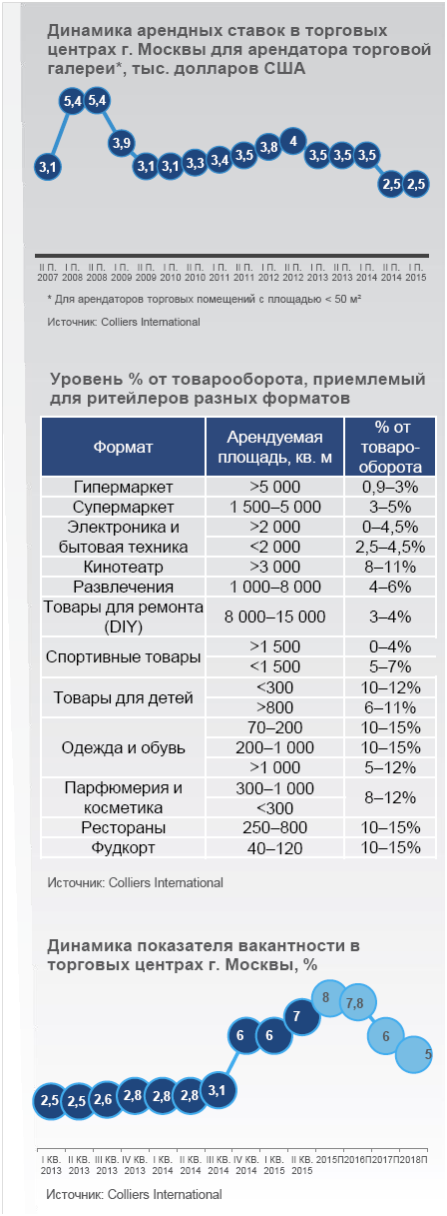

Рынок сместился от арендодателей в сторону арендаторов, и многим собственникам пришлось пойти на различные уступки. Самыми распространенными формами компромисса стали:

•льготная ставка на короткий срок (от 3 до 12 месяцев) с дальнейшим пересмотром;

•фиксация валютного курса или валютного коридора;

•step-rent – низкая ставка в первый год с дальнейшим ежегодным повышением, как правило, на протяжении 3 лет, до достижения объектом заявленного уровня посещаемости;

•ставка аренды на короткий срок (от 3 до 12 месяцев) в формате процента от товарооборота, размер уплаченного арендного платежа затем используется для установления фиксированной ставки, комфортной для обеих сторон;

•cap – ставка с ограничением в форме процента от товарооборота: выплачивается меньшее из фиксированной ставки и платы в форме процента от товарооборота;

•возмещение затрат на отделку арендаторам, в том числе торговой галереи (ранее отделка возмещалась преимущественно якорям и мини-якорям). Мы ожидаем, что во II пол. 2015 года не будет существенного роста арендных ставок и возвращения к докризисным показателям. Вакантные площади По итогам I пол. 2015 г. уровень вакантности поднялся до 7%. Большое влияние на данный показатель оказал МФЦ MARi, открывшийся с высокой долей свободных площадей (приблизительно 85%, по оценкам Colliers International). Другие крупные торговые центры, введенные в 2015, – ТРЦ Columbus и МФК «Кунцево Плаза» – также открылись с небольшим количеством магазинов, однако достаточно успешно заполняются. Мы ожидаем увеличения этого показателя до 8% в связи с низким спросом со стороны ритейлеров на фоне сравнительно большого объема ввода. На рынке также происходила активная ротация арендаторов в функционирующих торговых центрах. Операторы закрывали нерентабельные точки в менее удачных проектах и открывали новые точки в успешных и предоставляющих более гибкие условия аренды.

Тенденции и прогнозы

До конца 2015 г. в соответствии с планами девелоперов в Москве заявлен ввод еще 11 торговых центров и очередей суммарной торговой площадью 434 тыс. кв. м. По нашим оценкам, 280 тыс. кв. м (5 проектов) будут отложены на 2016 год, то есть ввод в II пол. составит не более 154 тыс. кв. м.

Для реализации нашего прогноза уровня вакантности в 8% необходимо, чтобы вакантность в новых проектах составляла не более 25% на конец 2015 года. По мере открытия торговых центров данный прогноз может быть пересмотрен в большую сторону.

Девелопмент торговых центров в Москве в I пол. 2015 года замедлился и почти полностью остановился: новые крупные проекты не заявляются, а по заявленным проектам не начинаются строительные работы. Это означает, что в двух- и трехлетней перспективе на рынке произойдет снижение объемов ввода новых площадей и в результате – снижение доли свободных площадей.

Источник: Colliers International