Новое предложение невелико

В первом полугодии 2015 года в регионах России, без учета Москвы, было введено в эксплуатацию 7 ТЦ совокупной арендопригодной площадью 234 тыс. кв.м GLA. И если Москва продолжает бить рекорды по вводу торговых площадей, то регионы России сокращают объемы нового предложения.

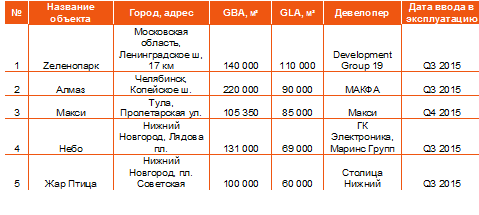

Торговые центры, введенные в эксплуатацию в регионах России в Н1 2015

Соотношение регионального объема нового предложения к столичному по результатам первой половины 2015 года составило примерно 40/60. Тем не менее, как мы и прогнозировали ранее, доля столицы будет постепенно снижаться, достигнув уровня в 25% к концу года. Сейчас мы фиксируем цифры, которые повторяют ситуацию прошлого кризиса, в самом пике которого доля Москвы в общем объеме ввода ТЦ была максимальной, а потом постепенно снижалась.

«Во втором квартале 2015 в регионах открылось мало торговых центров – всего три. Однако в этом есть определенная закономерность. Все региональные объекты, введенные в начале года, планировались к открытию до конца прошлого 2014 года и запустились бы в любом случае. По сути, такая же тенденция отмечалась и в предшествующую волну кризиса. Если провести параллель со вторым кварталом 2009 года, то можно заметить, что и тогда в регионах ввелось мало объектов (пять ТЦ в Q2 против 33 за весь год), и открытия также были не совсем успешными. Взять, к примеру, «Золотой Вавилон» (52 тыс. кв.м GLA) в Ростове-на-Дону – крупнейший проект, распахнувший свои двери в тот период. В центре на момент открытия функционировало 35 магазинов из 150», – комментирует Андрей Васюткин руководитель отдела исследований и консалтинга «Магазин Магазинов».

Соотношение Москвы и регионов в совокупном объеме ввода торговых центров

Торговые центры продолжили открываться пустыми

Как в Москве, так и в регионах, торговые центры открываются с минимальной долей функционирующих магазинов. Тенденция, начавшаяся в начале года, продолжилась и во втором квартале. Напомним, что, например, ТЦ «Италмас» в Ижевске по факту открылся только с действующим продуктовым якорем «Магнит», а СпешиLove в Перми – только с «Ашан Сити». Во втором квартале 2015 года открытие «Волны» в Барнауле также состоялось за счет премьеры «Ашана» в городе. В «Мурманск Молле» большая часть открытых площадей пришлась на крупных арендаторов – «Спортмастер» и «Детский Мир».

Проблемы с финансированием влияют на планы девелоперов

До конца 2015 года в регионах России планируются к открытию еще 30 торговых центров совокупной арендопригодной площадью 1,2 млн кв.м. Напомним, что в начале года к открытию в 2015 году было заявлено свыше 60 объектов суммарной GLA 2,6 млн кв.м. В первом квартале эта цифра сократилась вдвое – до 1,3 млн кв.м. В целом, на вторую половину 2015 мы прогнозируем открытие не более 40% от заявленного объема.

«На тот факт, что большое количество объектов перенесло сроки открытия, влияют несколько факторов. Наиболее важный из них - это фактор, ставший значимым в середине прошлого года, - процесс согласования и пересогласования условий договоров аренды растягивался на более продолжительное время. У многих федеральных и международных операторов было ограничено финансирование и денег на развитие, по сути, не выделялось. Кроме того, банки либо поднимали стоимость кредитования (в среднем, ставки по кредитам выросли до 25-30%), либо вовсе отказывались выделять деньги на открытие магазинов, руководствуясь неблагоприятными макроэкономическими прогнозами. С того момента как раз и начал вставать вопрос о компенсации девелопером расходов на отделку. В условиях, когда затягивались переговоры о согласовании/пересогласовании условий с арендаторами, некоторые девелоперы искусственно затягивали сроки строительства или принимали решение о переносе даты ввода», - добавляет Андрей Васюткин.

Высокая стоимость заемных денег также повлияла на сроки реализации заявленных проектов. С учетом текущих ставок по кредитам, многие девелоперы не спешат переходить от бумажной фазы проектов к стройке. Банки, имея негативный опыт управления залоговыми объектами недвижимости, полученными в прошлый кризис, сейчас предпочитают, чтобы активные стройки торговых центров были завершены. При этом все стороны понимают, что какое-то время ТЦ будут работать полупустыми. Но эта ситуация оказывается предпочтительнее, чем заморозка строек.

Крупнейшие торговые центры, планируемые к вводу в Н2 2015