Компания JLL представила обзор рынка качественных отелей Москвы по итогам первых шести месяцев 2015 года.

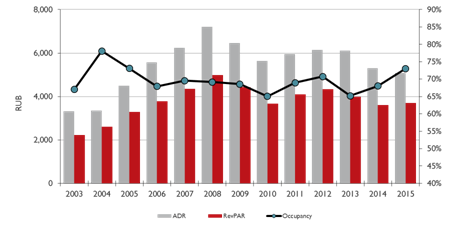

Показатель доходности на номер (RevPAR) на гостиничном рынке столицы в среднем снизился на 4,5% по сравнению с результатом 1-го полугодия 2014 года – до 3,2 тыс. руб. вследствие сокращения загрузки (на 4%, или 2,4 п.п.), тогда как тариф (ADR) в рублях остался на том же уровне. Стоит отметить, что по итогам 1-го квартала года было зафиксировано более значительное падение RevPAR – на 6%.

«В то же время наблюдается четкое различие в динамике показателей верхних и нижних сегментов рынка, - отмечает Дэвид Дженкинс, руководитель департамента гостиничного бизнеса компании JLL. – Так, в люксовом сегменте за 1-е полугодие средний тариф вырос на 10% – до 15,2 тыс. руб. – и немного увеличилась загрузка – до 59%, а в верхнем пределе верхнего сегмента на 6% (3,3 п.п.) увеличилась загрузка благодаря росту спроса со стороны зарубежных гостей, которые получили возможность останавливаться в более дорогих отелях за ту же цену в валюте».

В гостиницах верхнего сегмента и ниже такой позитивной динамики не наблюдается: и в верхнем, и в среднем сегментах доходность на номер снизилась на 10%. «Это произошло в первую очередь из-за падения тарифа: отелям приходится снижать цены для поддержания загрузки и привлечения группового спроса взамен корпоративным гостям, которые снизили объем своих поездок в Россию. К примеру, группы из Азии могут обеспечить хорошую заполняемость отеля, но по более низким тарифам, - говорит Дэвид Дженкинс. – Наблюдающееся снижение рублевого тарифа становится еще более значительным при переводе в твердую валюту, что вызывает обеспокоенность тем, что гостиницы данных сегментов получат возможность поднимать цены для противостояния растущим операционным расходам».

По мнению экспертов компании JLL, текущий тренд сохранится и во второй половине года. «Если мы не станем свидетелями новых политических потрясений, 2015 год должен завершиться на уровне показателей прошлого года по рынку в целом, тогда как сильные позиции люксового сегмента и верхнего предела верхнего сегмента дадут им возможность наращивать тарифы и в 2016 году, что должно помочь и верхнему сегменту постепенно выйти на путь повышения цен в перспективе», - замечает Дэвид Дженкинс.

Люксовый сегмент (Luxury)

В люксовом сегменте в 1-м полугодии 2015 года зафиксирован впечатляющий 11%-й рост RevPAR (почти до 9 тыс. руб.) по сравнению с аналогичным периодом прошлого года. «Наблюдающееся увеличение среднего тарифа в сегменте является очевидным следствием повышения онлайн-тарифов в январе, - комментирует Дэвид Дженкинс. – Высокий уровень загрузки несмотря на рост цен свидетельствует о том, что гости по-прежнему имеют возможность останавливаться в отелях более дорогой категории за те же деньги в валюте, и что люксовый сегмент меньше зависим от традиционного корпоративного спроса».

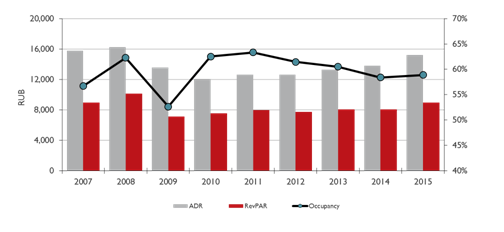

Показатели гостиниц люксового сегмента в Москве в 1-м полугодии 2015 года (в годовом исчислении)

Источник: STR Global, JLL

Верхний предел верхнего сегмента (Upper Upscale)

Позитивный эффект роста загрузки на 6% (3,3 п.п.) был частично нивелирован падением тарифа на 2,5%, но в результате за полугодие все равно наблюдалось увеличение RevPAR почти на 3,5% (до 5,6 тыс. руб.). Как и в люксовом сегменте, динамика заполняемости отелей верхнего предела верхнего сегмента является следствием роста спроса со стороны зарубежных гостей, которые прежде останавливались в гостиницах более низких сегментов (верхнего сегмента или верхнего предела среднего сегмента) за те же деньги в валюте.

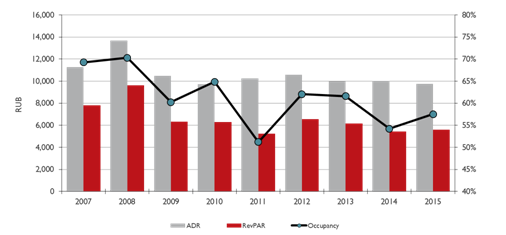

Показатели гостиниц верхнего предела верхнего сегмента в Москве в 1-м полугодии 2015 года (в годовом исчислении)

Источник: STR Global, JLL

Верхний сегмент (Upscale)

Зависимость верхнего сегмента от корпоративного спроса, генерируемого крупными компаниями и заметно сократившегося в Москве, привела к падению RevPAR на 9% (до 3,8 тыс. руб.) вследствие снижения рублевого тарифа на 6% и загрузки на 3% (2 п.п.). «При этом в долларах тариф продемонстрировал сокращение на 45% к 1-му полугодию 2014 года, что в целом делает данные отели очень привлекательными для зарубежных гостей, но с учетом сокращения объема спроса со стороны целевой аудитории данное преимущество не находит отражения в загрузке отелей», - замечает Дэвид Дженкинс.

Показатели гостиниц верхнего сегмента в Москве в 1-м полугодии 2015 года (в годовом исчислении)

Источник: STR Global, JLL

Верхний предел среднего сегмента (Upper Midscale)

Гостиницы верхнего предела среднего сегмента, по всей видимости, привлекли часть спроса более низкого, среднего сегмента – загрузка выросла на 7% (5 п.п.), правда, тариф в то же время сократился на 4%, что в результате дало 3%-й рост показателя RevPAR (до 3,7 тыс. руб.).

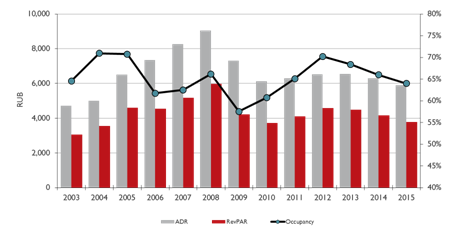

Показатели гостиниц верхнего предела среднего сегмента в Москве в 1-м полугодии 2015 года (в годовом исчислении)

Источник: STR Global, JLL

Средний сегмент (Midscale)

«Падение тарифа в среднем сегменте почти на 10% демонстрирует, насколько данные гостиницы нуждаются в замещении спроса, который прежде формировали чувствительные к цене корпоративные гости и туристические группы, - комментирует Дэвид Дженкинс. – Даже при таком сокращении тарифа загрузка гостиниц среднего сегмента снижается – на 2% (1,2 п.п.) по сравнению с аналогичным периодом 2014 года». В результате показатель RevPAR в сегменте сократился до 2,7 тыс. руб.

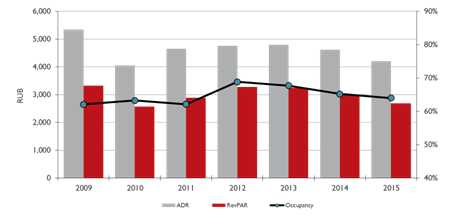

Показатели гостиниц среднего сегмента в Москве в 1-м полугодии 2015 года (в годовом исчислении)