Недавно Госдума одобрила в первом чтении введение единой ставки НДФЛ в 13–15% для сотрудников, удаленно работающих на российские организации в РФ и за ее пределами. По данным SuperJob, о наличии дистанционных сотрудников, работающих из-за рубежа, сейчас сообщают 9% работодателей. В целом же работники на «удаленке», как находящиеся в России, так и за ее пределами, числятся в 36% предприятий и организаций. Причем в двух из трех таких компаний дистанционного персонала осталось мало: менее 10% от штатной численности. На «удаленке» из России и зарубежья чаще всего трудятся IT-специалисты и дизайнеры. Впрочем, в целом бизнесов, практикующих дистанционную занятость, становится все меньше: за три месяца их число снизилось на 4 процентных пункта. В Москве и регионах предприятий и организаций с «удаленкой» чуть больше, чем по стране в целом, в Санкт-Петербурге – чуть меньше.

Пока же европейские страны лидируют по количеству вакансий для русскоязычных специалистов в сфере IT. Чаще всего их ищут в Польше и Венгрии: каждое пятое объявление о работе содержит требование о знании русского. Русскоязычных специалистов ищут и в Австрии и Греции (по 4% от общего числа вакансий), Дании и Чехии (по 2%), Ирландии и Румынии (по 1%).

Все свои

Активный выход российских бизнесов на рынки СНГ и других стран начался в 2022 году. Особенно заметны были игроки из e-commerce (Озон, Яндекс, Wildberries), IT-сектора, консалтинга, открывавшие офисы в Казахстане, Сербии, Армении, ОАЭ, Грузии, на Кипре, перечисляет Екатерина Белова, член совета директоров, руководитель департамента по работе с офисными помещениями IBC Real Estate. Изначально некоторые из этих офисов предназначались для релокантов: компании хотели, чтобы их сотрудники, эмигрировавшие из России, работали не из дома, а исключительно из офиса, при этом зачастую речь шла о работе именно на российское отделение. Со временем акценты сменились. «Удаленная работа из-за границы среди наших компаний сейчас уже непопулярна, – рассказывает г-жа Белова. – Офисы за рубежом открываются обыкновенно в связи с запуском новых рынков, и команда, которая в этом офисе работает, заточена именно на открытие этих новых направлений, и в меньшей степени – на обслуживание российского офиса».

Специалисты, работающие на западные компании и уехавшие из России, зачастую перемещались в те страны, где их работодатели уже имеют офисы, добавляет Мария Зимина, партнер NF Group. В свою очередь, релоканты, которые все еще работают удаленно на российские компании, пока преимущественно работают из дома либо арендуют коворкинги. «Безусловно, многие наши соотечественники не только переезжают в другие страны, но и перемещают свои бизнесы, – соглашается Виктор Садыгов, представитель Ассоциации AREA, генеральный директор Nika Estate. – Не говоря уже о том, что такие компании, как мы, – то есть агентства, оказывающие услуги этим бизнесам, едут вслед за своей аудиторией и открывают там представительства. Отсюда логично усиливается популярность офисной недвижимости. На сегодняшний день эта тема наиболее популярна в Дубае, поскольку наибольшее количество релокантов сконцентрировано в этой стране (причем именно наших бизнесменов и их компаний), затем в Ташкенте (в Узбекистане), на Кипре (причем и южном, и северном), и в Турции. Но там, в частности, в Стамбуле – большом мегаполисе, рынок недвижимости был всегда насыщен коммерческими площадями, очень много офисных центров, этот город привык работать на прием большого количества деловой аудитории, поэтому именно в этой локации мало что поменялось, а вот в перечисленных выше – многое. Это регионы, где офисная история только развивается. В частности, в Дубае сейчас появился большой пласт клиентов, которые рассматривают только офисные помещения – как для инвестиций, так и под свой собственный бизнес».

Наталья Никитина, международный партнер и руководитель департамента офисной недвижимости Commonwealth Partnership (CMWP), также отмечает, что у клиентов ее компании уже были интересанты на офисы в Сербии, ОАЭ, Армении, Казахстане, Азербайджане. «Тренд на релокацию российских компаний значительно влияет на рынки таких городов, как Тбилиси, Ереван, Алма-Ата, Ташкент, Белград, которые сами по себе достаточно компактны, а особенно – в части предложения качественной коммерческой недвижимости, – соглашается Павел Федоров, CEO Space 1. – С этим, очевидно, связана и минимальная вакансия там».

Прямая речь

Пока же европейские страны лидируют по количеству вакансий для русскоязычных специалистов в сфере IT. Чаще всего их ищут в Польше и Венгрии: каждое пятое объявление о работе содержит требование о знании русского. Русскоязычных специалистов ищут и в Австрии и Греции (по 4% от общего числа вакансий), Дании и Чехии (по 2%), Ирландии и Румынии (по 1%).

Все свои

Активный выход российских бизнесов на рынки СНГ и других стран начался в 2022 году. Особенно заметны были игроки из e-commerce (Озон, Яндекс, Wildberries), IT-сектора, консалтинга, открывавшие офисы в Казахстане, Сербии, Армении, ОАЭ, Грузии, на Кипре, перечисляет Екатерина Белова, член совета директоров, руководитель департамента по работе с офисными помещениями IBC Real Estate. Изначально некоторые из этих офисов предназначались для релокантов: компании хотели, чтобы их сотрудники, эмигрировавшие из России, работали не из дома, а исключительно из офиса, при этом зачастую речь шла о работе именно на российское отделение. Со временем акценты сменились. «Удаленная работа из-за границы среди наших компаний сейчас уже непопулярна, – рассказывает г-жа Белова. – Офисы за рубежом открываются обыкновенно в связи с запуском новых рынков, и команда, которая в этом офисе работает, заточена именно на открытие этих новых направлений, и в меньшей степени – на обслуживание российского офиса».

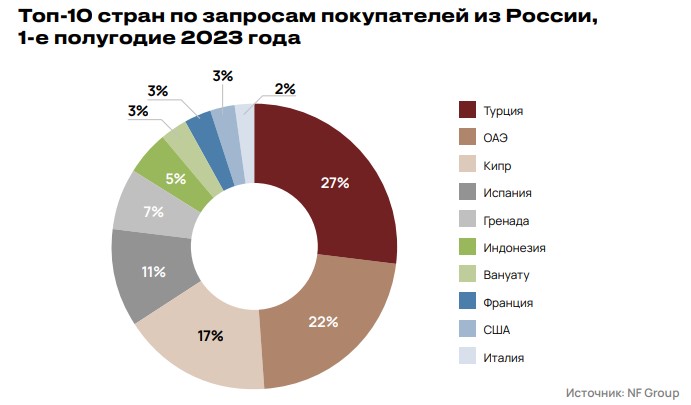

Специалисты, работающие на западные компании и уехавшие из России, зачастую перемещались в те страны, где их работодатели уже имеют офисы, добавляет Мария Зимина, партнер NF Group. В свою очередь, релоканты, которые все еще работают удаленно на российские компании, пока преимущественно работают из дома либо арендуют коворкинги. «Безусловно, многие наши соотечественники не только переезжают в другие страны, но и перемещают свои бизнесы, – соглашается Виктор Садыгов, представитель Ассоциации AREA, генеральный директор Nika Estate. – Не говоря уже о том, что такие компании, как мы, – то есть агентства, оказывающие услуги этим бизнесам, едут вслед за своей аудиторией и открывают там представительства. Отсюда логично усиливается популярность офисной недвижимости. На сегодняшний день эта тема наиболее популярна в Дубае, поскольку наибольшее количество релокантов сконцентрировано в этой стране (причем именно наших бизнесменов и их компаний), затем в Ташкенте (в Узбекистане), на Кипре (причем и южном, и северном), и в Турции. Но там, в частности, в Стамбуле – большом мегаполисе, рынок недвижимости был всегда насыщен коммерческими площадями, очень много офисных центров, этот город привык работать на прием большого количества деловой аудитории, поэтому именно в этой локации мало что поменялось, а вот в перечисленных выше – многое. Это регионы, где офисная история только развивается. В частности, в Дубае сейчас появился большой пласт клиентов, которые рассматривают только офисные помещения – как для инвестиций, так и под свой собственный бизнес».

Наталья Никитина, международный партнер и руководитель департамента офисной недвижимости Commonwealth Partnership (CMWP), также отмечает, что у клиентов ее компании уже были интересанты на офисы в Сербии, ОАЭ, Армении, Казахстане, Азербайджане. «Тренд на релокацию российских компаний значительно влияет на рынки таких городов, как Тбилиси, Ереван, Алма-Ата, Ташкент, Белград, которые сами по себе достаточно компактны, а особенно – в части предложения качественной коммерческой недвижимости, – соглашается Павел Федоров, CEO Space 1. – С этим, очевидно, связана и минимальная вакансия там».

Прямая речь

Мурад Дамиров, совладелец и управляющий партнер сети сервисных офисов BusinessClub от Capital Group:

– На сегодняшний день наиболее популярными странами для релокации являются Казахстан, Сербия, Узбекистан. Тенденция на «удаленный» формат работы не новая, и компании успели адаптироваться под такие условия работы с персоналом. Сейчас основные волны перемещения сотрудников остановились, часть вернулись к работе в головных офисах, часть – адаптировались на новых местах. В связи с этим тренда на увеличение спроса на офисные площади со стороны компаний для «удаленных» сотрудников нет. Запрос создают только крупные ITкорпорации, которые организовывают хабы в новых локациях.

Последние полтора года мы видим объявления об офисных проектах и гибких пространствах от российских игроков на зарубежных рынках, но сейчас, снова же, не наблюдаем активного открытия объектов. Ну а разница в менталитете особенно заметна, если речь идет о Ближнем Востоке. Но, несмотря на глубокую разницу в подходе к работе, ценность продукта едина везде, и стремление достичь успеха помогает адаптации бизнесов под любые условия.

Строить долгосрочную стратегию на тенденции к релокации нельзя. Но необходимо развиваться на международных рынках, независимо от сиюминутных трендов, создавать долгоиграющие проекты и продукты, способные к масштабированию в разных странах.

Некуда присесть

Одна из сложностей, с которой столкнулись компании, выходящие на рынки СНГ и ближнего зарубежья, – низкое насыщение (а в некоторых случаях – и фактическое отсутствие) профессионального офисного рынка, поддерживает Екатерина Белова. «В Тбилиси, Ереване и даже Алматы (а это рынок гораздо более развитый) крайне сложно найти в короткие сроки помещение площадью, скажем, 5000 кв. м – объем, который сейчас необходим некоторым российским интернет-гигантам, – поясняет она. – Сервисные офисы довольно быстро увидели в такой экспансии потенциал для себя (тем более, в 2022 году дальнейшее развитие в России казалось слишком рискованным, а экспертиза была наработана сильная). Быстрее всего наши операторы обосновались в Дубае: площадки открыли Space1, Inex Group под брендом iSpace, Code. На СНГ операторы сервисных офисов смотрят очень пристально (считают, анализируют), но выходить не торопятся. Есть опасения, что весь горячий спрос в моменте генерируется только российской экспансией, а без нее его будет недостаточно. В Казахстане, например, из российских известных операторов сервисных офисов пока имеет планы на открытие только «Практик» (Астана, проект «Абу-Даби Плаза»)». «В прошлом году наблюдался рост спроса, однако в 2023-м резкого увеличения не произошло, – указывает Елена Медушевская, заместитель директора департамента офисной недвижимости Nikoliers. – Тем не менее следует отметить планы "Яндекса" по расширению деятельности в Белграде, который сейчас переполнен релокантами и не обладает достаточным объемом качественного офисного предложения; там мало и нового строительства. В Дубае же успешно открываются коворкинги, принадлежащие частным игрокам, такие как Space 1, Codevelopment. Кроме того, Multspace планирует расширение деятельности в Европе».

Ирек Аллаяров, управляющий партнер сети смарт-офисов SOK, соглашается: спрос на коворкинги, очевидно, существенно вырос после февраля 2022 года, и особенно прошлыми весной и летом. «Это коснулось всех направлений, куда россияне могли быстро добраться, – подчеркивает он. – Еще одна важна причина выбора релокантами коворкингов – комьюнити. Как правило, на базе гибких рабочих пространств развивается сильное сообщество предпринимателей, что позволяет найти "своих" людей тем, кто находится за границей».

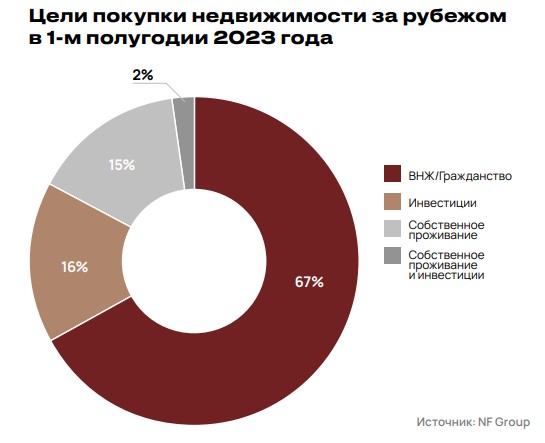

Среди друзей я, как в пустыне

По данным NF Group, в I квартале 2023 года общий объем сделок на первичном рынке элитной недвижимости ОАЭ вырос на 56% по сравнению с 2022-м. Основные локации: Дубай – 802 000 запросов иностранцев (Палм-Джумейра, Дубай Марина, Даун Таун), Абу-Даби – 133 000 обращений (Саадият, Аль-Рим) и Рас-Эль-Хайма – 17 000. Рынок ОАЭ остается устойчивым и безопасным для инвестиций благодаря тому, что страна сохраняет нейтралитет в геополитической повестке, считают аналитики компании. Кроме того, государство предоставляет выгодные условия для бизнеса и релокации, проводит лояльную налоговую политику для инвесторов и компаний, которые намереваются переехать.

В итоге именно Дубаи? и Абу-Даби по-прежнему наиболее популярны среди покупателей элитной недвижимости. Застройщики предлагают качественные проекты с беспроцентной рассрочкой и высокой доходностью. Кроме того, инвесторы все чаще рассматривают недвижимость в других эмиратах, например, Шардже (ОАЭ), а также в других локациях Ближнего Востока: Мекке (Саудовская Аравия) и Каире (Египет) с целью диверсификации портфеля. «Дубай интересен российским предпринимателям за счет низкой налоговой базы, комфортных условий ведения бизнеса и возможности 100% иностранного владения компанией во free-зонах, – соглашается Виктор Заглумин, сооснователь и партнер Bright Rich | CORFAC International. – Рынок привлекает все больше частных и корпоративных инвесторов, девелоперов ("Пионер", например, в прошлом году анонсировал жилой проект в Дубае) и операторов гибких офисных пространств (вышли Space 1, Сode, а также iSpace). Учитывая специфику офисного сегмента Дубая, где арендовать классический офис с качественным ремонтом достаточно сложно, а вакансия в смарт-офисах практически нулевая, новые площадки от московских игроков рынка гибких пространств, которые предлагают качественный продукт и высокий уровень сервиса, безусловно, станут востребованной и рентабельной историей».

Multispace под брендом iSpace запустил первый проект на 953 кв. м в марте 2023 года в бизнес-центре One Central в районе Dubai World Trade Center, отмечает, в свою очередь, Андрей Косарев, партнер Nikoliers в ОАЭ. По данным компании, планируется построить или взять в управление 3 500 кв. м офисов в Дубае и Абу-Даби. Сеть Space 1 запускает первый спекулятивный проект в Al Salam Tower на 1 000 кв. м в июле этого года. На 43-м этаже будет оборудовано пять офисов от 68 до 243 кв. м. Сеть CODE заняла 4 000 кв. м в бизнес-центре Burj Daman и планирует сдавать в аренду офисы от 100 до 2 000 кв. м. А GrowUp открыла свою первую площадку в Дубае еще весной 2022 года; коворкинг рассчитан на 50 рабочих мест. Таким образом, к июлю 2023-го общая площадь открытых и запланированных к открытию гибких пространств российских операторов составляет не менее 10 000 кв.м. «У нас прямо сейчас есть несколько клиентов, которые ищут этаж или два, чтобы сделать коворкинги либо гибкие офисы – именно под арендный бизнес», – сообщает Виктор Садыгов.

Прямая речь

Марина Шалаева, управляющий партнер PARUS Real Estate (входит в NF Group):

- На рынке недвижимости ОАЭ даже в летние месяцы наблюдается высокая активность российских инвесторов: на первом месте Дубай, на втором – АбуДаби и на третьем – РасэльХайма. Конечно, на Дубай приходится большая часть запросов – 70%, на АбуДаби – 20%, на РасэльХайма – всего 10%. В отличие от прошлого года инвесторы более осознанно подходят к вопросам покупки недвижимости, гораздо тщательнее выбирают объекты. Ключевым фактором, влияющим на выбор, остается высокая доходность, которая может достигать 30–35% при покупке жилья на стадии строительства и 8–9% годовых при сдаче апартаментов в аренду. Сейчас наибольшим спросом пользуются объекты на этапе строительства с рассрочкой и под управлением отельных операторов (брендированные резиденции), поскольку именно наличие бренда является неким гарантом качества, коммерческая недвижимость, особенно офисные объекты с отделкой и без, под дальнейшую сдачу в аренду, для организации коворкингов, а также земельные участки для строительства вилл и девелоперских проектов.

Мы строили… планы

Наталья Никитина соглашается: российские операторы гибких рабочих пространств отреагировали на сжатие локального бизнеса и релокацию потенциальных клиентов масштабными анонсами планов по международной экспансии, и пока все российские игроки сделали выбор именно в пользу ОАЭ. «Но, судя по тому, что Space 1, например, сначала заявлял три площадки в формате built-to-suit, а в итоге сделал одну и в другой локации, не всегда сразу с выходом на рынок нового продукта появляется активный спрос, – уточняет г-жа Никитина. – Рынок Дубая, например, – это около 3 млн кв. м, и его можно сравнить с рынком Санкт-Петербурга. Остальные рынки еще меньше. Москва же – это 20 млн кв. м. И, разумеется, различия в работе есть, так что российские операторы flex стараются создать оригинальный продукт на этих рынках».

«Если говорить об ОАЭ, то здесь спрос на офисную недвижимость от российских компаний составил за последний год не больше чем 10–15% всего объема запросов, что, безусловно, достаточно заметно по сравнению с исторической долей, но не принципиально влияет на рынок в целом, – подчеркивает Павел Федоров. – Space 1, как и некоторые другие игроки российского рынка сервисных офисов, выбрал для международного развития бизнеса рынок ОАЭ, в том числе потому, что он исторически открыт для инвестиций и международного сотрудничества, а рынок коммерческой недвижимости там давно сформирован. Регион активно развивается, что чувствуется и в спросе на сервисные офисы – в наших помещениях еще идет отделка, но уже больше 30% сданы в аренду. Многие девелоперы рассматривают Дубай как стартовую площадку для развития бизнеса в других эмиратах и соседних странах региона. И, поскольку сегодня в Дубае наблюдается дефицит качественной офисной недвижимости, мы уверены, что успешный и профессиональный продукт будет востребован на локальном рынке и сейчас, и в будущем».

«Если говорить об ОАЭ, то здесь спрос на офисную недвижимость от российских компаний составил за последний год не больше чем 10–15% всего объема запросов, что, безусловно, достаточно заметно по сравнению с исторической долей, но не принципиально влияет на рынок в целом, – подчеркивает Павел Федоров. – Space 1, как и некоторые другие игроки российского рынка сервисных офисов, выбрал для международного развития бизнеса рынок ОАЭ, в том числе потому, что он исторически открыт для инвестиций и международного сотрудничества, а рынок коммерческой недвижимости там давно сформирован. Регион активно развивается, что чувствуется и в спросе на сервисные офисы – в наших помещениях еще идет отделка, но уже больше 30% сданы в аренду. Многие девелоперы рассматривают Дубай как стартовую площадку для развития бизнеса в других эмиратах и соседних странах региона. И, поскольку сегодня в Дубае наблюдается дефицит качественной офисной недвижимости, мы уверены, что успешный и профессиональный продукт будет востребован на локальном рынке и сейчас, и в будущем».Прямая речь

Гурген Шекоян, генеральный директор сети сервисных офисов CODE:– Наблюдается значительный прирост русскоязычного бизнеса в ОАЭ, Индонезии и Армении.

Рост же количества гибких офисов и коворкингов происходит независимо от текущей ситуации и наблюдается не только в вышеназванных регионах. Время кризисных ситуаций только демонстрирует, что гибкие офисные решения работают эффективнее классических. Эту тенденцию замечают и девелоперы, и собственники недвижимости, которые стараются идти в ногу со временем. Ну и важно понимать, что офисы для релокантов не являются отдельным трендом, а представляют собой формат, который может быть привлекателен как для релокантов, так и для местных компаний. Такой взгляд на бизнес позволяет расширить портрет клиента и увеличить количество потенциальных арендаторов.

Наш новый проект в Дубае – это экспансия на международный рынок. Для компании важно проводить диверсификацию портфеля. Это позволит нам зарабатывать в валюте: с меньшей доходностью, чем в рублях, но более стабильно.

Город хлебный

В свою очередь, всплеск спроса на коммерческую недвижимость в Казахстане со стороны российских компаний фиксировался полтора года и 10 месяцев назад соответственно. Сейчас же существенного притока компаний из России нет, констатирует Виктор Заглумин. «Но ряд российских операторов гибких офисных пространств очень интересуются рынком Казахстана и ведут переговоры с площадками, – сообщает он. – Некоторые из них уже анонсировали открытие. Так, сеть "Практик" запускает сервисный офис в "Абу Даби Плаза" в Астане этим летом. Зоны роста для рынка Казахстана совершенно точно есть, он развивался несколько медленнее, чем рынок Москвы, – в первую очередь в связи с тем, что здесь базировались преимущественно локальные компании, и очень высокий уровень сервиса, к которому привыкли корпорации, например в Москве, был им попросту не нужен. Кроме того, рынок институциональных инвесторов в Казахстане пока только запускается, более востребованным направлением здесь традиционно считалось жилье, а не коммерческая недвижимость. В итоге тем, кто выбрал эту нишу, сейчас очень комфортно работать: сегмент пока не высококонкурентный».

Активно развивается и офисный рынок в Ташкенте: в частности, в городе полным ходом идет строительство комплекса «Ташкент-Сити», делится Елена Медушевская. «Там строительный бум офисного формата, – соглашается Виктор Садыгов. – Те же помещения, что есть, в основном сдаются в аренду. И – в городе довольно мало современных свежих объектов, которые продаются».

В итоге на рынки Казахстана, Армении, Сербии, Грузии в основном вышли непрофильные игроки с небольшими коворкингами, удовлетворяя текущий острый спрос, перечисляет Павел Федоров. Компаниям-стартапам со скромным штатом такого предложения может быть достаточно, а вот более «масштабные» – сопоставимые, например, с «Яндексом» – уже вынуждены открывать собственные хабы для сотрудников на местном рынке. «Офисы для релокантов отдельным сегментом рынка там точно не станут, это просто один из типов клиентов, – убежден Виктор Заглумин. – Наиболее частый запрос таких компаний можно сформулировать как "качественный офис с отделкой и, желательно, с мебелью, куда можно оперативно въехать и начать работать". Для России такой запрос – стандартный, сейчас даже крупные компании не всегда готовы арендовать офис shell & core и выполнять ремонт под себя, отягощая при этом CAPEX».

Поеду в деревню к деду

Белорусские компании и специалисты, начиная с 2020 года, также пережили несколько волн релокации, вспоминает Андрей Алешкин, партнер, исполнительный директор NAI Belarus. «И мы не можем сказать, что им на замену случился устойчивый поток специалистов-релокантов из России, – вздыхает он. – Скорее, отдельные случаи, когда открываются офисы от российских юрлиц, и определенная доля специалистов, которые переезжают и устраиваются в штат белорусских компаний-резидентов. Все же Минск, при всей его логистической и ментальной близости для россиян, значительно уступает Алматы, Тбилиси или Ташкенту.

Прихода российских инвесторов в любой форме тоже не случилось. Другое дело, что после своей масштабной релокации у нас на рынке образовался большой объем вакантных офисных площадей. И вот к ним есть некоторый интерес в плане покупки. Но, снова же, скорее на уровне договоров о намерениях, чем реального роста сделок купли/продажи».

Параллельно отдельные российские компании активно перемещают целые департаменты в российские же регионы, в частности, южные и приграничные. Это нельзя назвать в классическом смысле релокацией, однако там также вырос спрос на высококлассные офисы «для москвичей». «Этот тренд давно наблюдается среди банков, крупного ретейла, аутсорсинга, они активно переселяют отделы IT в регионы, – соглашается Елена Медушевская. – И да, недостаток высококлассных офисных зданий очень чувствуется в крупных городах с населением свыше миллиона человек и на прилегающих к ним территориях». Наталья Никитина парирует: многие клиенты CMWP, напротив, «по понятным причинам» в последнее время отказались от южных регионов, хотя изначально планировали там офисы.

Покажут фокус

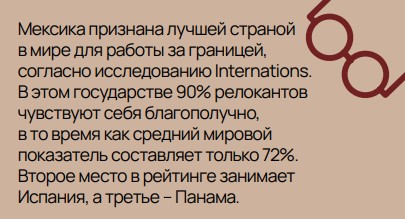

Офисы для релокантов могут стать отдельным форматом рынка коммерческой недвижимости, убежден Андрей Алешкин. И даже при условии, что вдруг и резко исчезнут все факторы, которые приводят к процессу релокации, и часть релокантов (как бизнес-структур, так и частных специалистов) примут решение вернуться, добавляет он. Отдельные офисы и компании останутся все равно, поскольку многих устроит среда, предложенные условия работы на тех рынках. К тому же в отдельных странах постоянно образуются профильные привлекательные кластеры, например, аналогичные популярному белорусскому Парку высоких технологий, с заманчивыми условиями ведения бизнеса. «Конечно, офисы станут комбинированными, где будут работать вместе с релоцированными специалистами и местные кадры, – прогнозирует г-н Алешкин. – Но надо быть реалистами: факторы, которые приводят к процессу релокации, в ближайшей перспективе не исчезнут. Ну и поведенческий фактор: вот встречалась как-то информация о результатах опроса среди белорусских релокантов "первой волны", 2020–2021 года. Опрос, конечно, как в таких случаях говорят, нерепрезентативный, скорее, журналистский, чем социологический. Тем не менее только 30% однозначно ответили, что, если ситуация для возвращения станет "идеальной", они вернутся. Остальные, пережив трудности первых месяцев иммиграции, обосновались, влились в местную среду и не горят желанием приехать назад. Поэтому, конечно, для такой категории специалистов-релокантов развивать офисы целесообразно, поскольку они работают в основном сформированными "земляческими" офисами».

Павел Федоров парирует: фокус игроков на компаниях-релокантах – краткосрочная стратегия для рынка недвижимости, которая вряд ли может стать фундаментом для многолетнего бизнеса и, тем более, отдельного сегмента. «Сегодня мы уже видим снижение спроса за рубежом и, соответственно, рост его в России, поскольку многие из уехавших уже вернулись, – поддерживает Ирек Аллаяров. – Любые проекты для релокантов рано или поздно станут проектами для местных, и это тоже нужно понимать. Вот у нашего SOK есть площадка в Израиле, мы работаем над второй локацией там и хорошо понимаем, что выход на другой рынок требует усердного труда, внимания к культуре и соответствия запросам региона»