Развитие рынка индустриальной и складской недвижимости ОАЭ напрямую связано с проводимой в Эмиратах политикой по диверсификации экономики страны и снижению ее зависимости от экспорта нефти. В рамках принятых национальных программ правительство нацелено на привлечение иностранных инвестиций в сельское хозяйство, возобновляемую энергетику и обрабатывающую промышленность, а также расширение сети международных торговых партнеров. Ожидается, что приток иностранного капитала будет способствовать возрастанию роли страны в транснациональных грузоперевозках и увеличению количества международных арендаторов с повышенными требованиями к складским площадям, что в свою очередь cможет стимулировать рост строительства качественных объектов в соответствии с международными стандартами.

Иностранные арендаторы в основном заключают долгосрочные договоры аренды на качественных складских площадях в СЭЗ со льготными налоговыми и таможенными режимами, а также возможностью приобретения земли в собственность. Такие зоны, призванные способствовать развитию промышленности и торговли, обладают улучшенной инженерной и транспортной инфраструктурой, располагаются преимущественно неподалеку от основных логистических объектов эмиратов — аэропортов и морских контейнерных терминалов, что служат дополнительным стимулом к размещению там международных арендаторов. На начало 2023 года в ОАЭ действует более 40 СЭЗ.

Иностранные арендаторы в основном заключают долгосрочные договоры аренды на качественных складских площадях в СЭЗ со льготными налоговыми и таможенными режимами, а также возможностью приобретения земли в собственность. Такие зоны, призванные способствовать развитию промышленности и торговли, обладают улучшенной инженерной и транспортной инфраструктурой, располагаются преимущественно неподалеку от основных логистических объектов эмиратов — аэропортов и морских контейнерных терминалов, что служат дополнительным стимулом к размещению там международных арендаторов. На начало 2023 года в ОАЭ действует более 40 СЭЗ.

По словам Константина Фомиченко, партнера, регионального директора департамента индустриальной и складской недвижимости NF Group, на данный момент отмечается высокий спрос на складскую недвижимость Арабских Эмиратов со стороны российских инвесторов, которые имеют возможность инвестировать в коммерческую недвижимость в ОАЭ. Если в офисной или жилой недвижимости консервативная доходность составляет 6–7%, то склады являются более привлекательным вариантом с доходностью на уровне 9%. При этом стоит понимать, что локальный рынок складской недвижимости сейчас недостаточно развит. Здесь не хватает опытных международные девелоперов, занимающихся строительством складских помещений. Более того, продукт «под клиента» создается в небольшом объеме.

Подавляющее большинство предложения сконцентрировано вне свободных экономических зон и не отвечает критериям складских помещений класса А. Основной объем построенных действующих складских объектов класса В и С располагается в границах «старых» промышленных территорий в непосредственной близости от центра города (Al Quoz, Ras Al Khor, Al Qusais). Основными арендаторами этих площадей являются локальные компании, заключающие краткосрочные (1–3 года) продлеваемые договоры аренды.

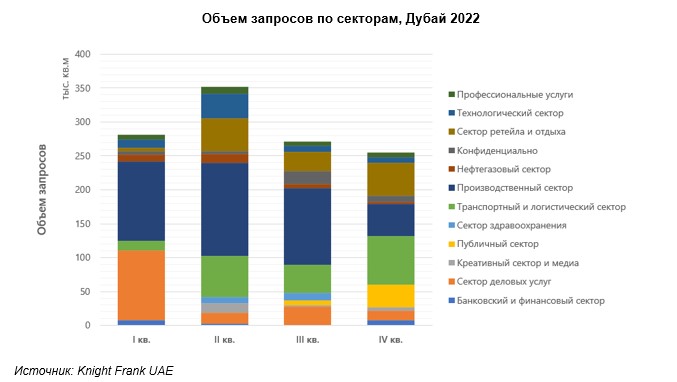

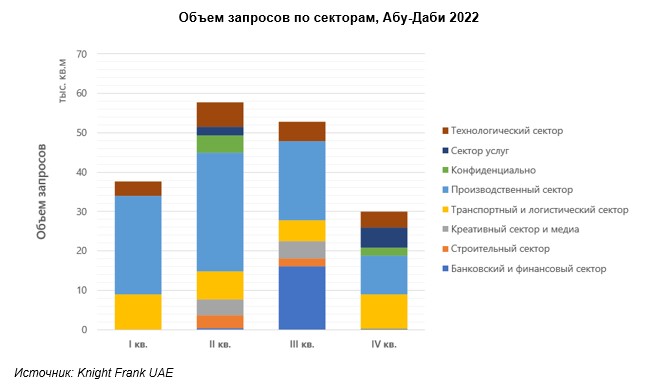

Объем складского рынка Дубая, по оценкам NF Group, превышает объем рынка Абу-Даби более чем в пять раз. При этом объем запросов на складскую недвижимость в Дубае и Абу-Даби в 2022 году составил 1,3 млн кв. м, из которых на Дубай пришлось более 1,1 млн кв. м (86% общего объема спроса), а на Абу-Даби — 178 тыс. кв. м. Основным драйвером рынка являются производственные компании. На них приходится около трети от общего объема запросов в Дубае и около половины в Абу-Даби.

На рынке складской недвижимости активность проявляет сегмент онлайн-торговли. Например, в Абу-Даби в IV кв. 2022 года маркетплейс Noon при поддержке государственного инвестиционного агентства заключил built-to-suit сделку на возведение распределительного центра площадью 252 тыс. кв. м в зоне KIZAD. При посредничестве государства также реализуется фулфилмент-центр в Абу-Даби, в аналогичном формате built-to-suit, для Amazon. Первая фаза площадью 45 тыс. кв. м должна ввестись в эксплуатацию в 2023 году. Общая площадь комплекса составит порядка 90 тыс. кв. м, а полномасштабный запуск планируется в 2024 году. Стоит отметить, что строительство объекта, как и его функционирование, будет осуществляться с использованием передовых зеленых технологий.

Помимо представителей онлайн-торговли в 2022 году в ОАЭ расширяли складские мощности логистические компании. Так, в СЭЗ Jebel Ali, Дубай, DP World Logistic ввели в эксплуатацию объект площадью 6 тыс. кв. м с рабочей высотой потолков 18 м, а JD Logistics завершили строительство склада площадью 12 тыс. кв. м на территории Dubai Industrial City. DB Schenker ввели в эксплуатацию свой третий склад площадью 35 тыс. кв. м, полностью обеспеченный солнечной энергией в СЭЗ Dubai South.

По оценке NF Group, основанной на анализе доступных объявлений о предлагаемых в аренду складских площадях, 65% объявлений в Дубае и около 55% в Абу-Даби предлагают блоки менее 1 тыс. кв. м. На площади от 1 тыс. кв. м до 5 тыс. кв. м приходится 27% объявлений в Дубае и 38% объявлений в Абу-Даби. Блоки площадью от 5 до 20 тыс. кв. м составляют 8% в Дубае и 6% в Абу-Даби. А помещения от 20 тыс. кв. м — менее 1% в обоих эмиратах. Абсолютное большинство предлагаемых в аренду объектов не отвечают требованиям качественных складских площадей.

Как отмечают представители локального рынка, стоимость аренды земли в Дубае и Абу-Даби под строительство складских и промышленных объектов увеличивалась на протяжении последних лет, а арендные ставки в складских комплексах находились на относительно стабильном уровне. Вследствие этого инвестиционная привлекательность строительства качественных объектов была незначительной даже при росте спроса на качественные площади, который был замечен на фоне восстановления экономики ОАЭ после пандемии и принятия ряда реформ.

На конец 2022 года диапазон арендных ставок для Дубая составил от 280 до 1 087 AED/кв. м/год без НДС, вкл. OPEX, в зависимости от расположения. Для Абу-Даби — от 300 до 560 AED/кв. м/год без НДС, вкл. OPEX, в зависимости от расположения. Размер ОРЕХ в среднем составляет до 10% от арендной ставки (по данным KPMG). По наиболее высокой ставке в Дубае площади класса А сдаются в СЭЗ при аэропорте Dubai Airport Free Zone, а также в СЭЗ Dubai Silicon Oasis. Наибольшая ставка вне свободных экономических зон достигается в Al Quoz.

Константин Фомиченко отмечает: «Мы видим рост интереса со стороны российских девелоперов и инвесторов относительно выхода на рынок складской недвижимости ОАЭ. Растущий интерес к складскому сегменту связан с потенциальной долларовой доходностью, которая выше, чем на рынке жилой недвижимости ОАЭ. При этом готовых инвестиционных предложений складской недвижимости на рынке практически нет. Российские конечные пользователи складской недвижимости на рынке ОАЭ занимают небольшие объемы. Наличие склада для них важно в первую очередь с точки зрения параллельного импорта в Россию, а не для работы на локальном рынке».

При прогнозируемом росте ВВП в 2023 году (4,1%), а также в случае роста цен на нефть, логистический и производственный сектор могут стать одними из основных выгодоприобретателей, что может стимулировать дополнительный рост арендных ставок. Также следует учитывать, что ОАЭ — одни из лидеров ESG-повестки на Ближнем Востоке, из-за чего правительство может стимулировать строительство новых качественных складских объектов класса А с использованием зеленых технологий.