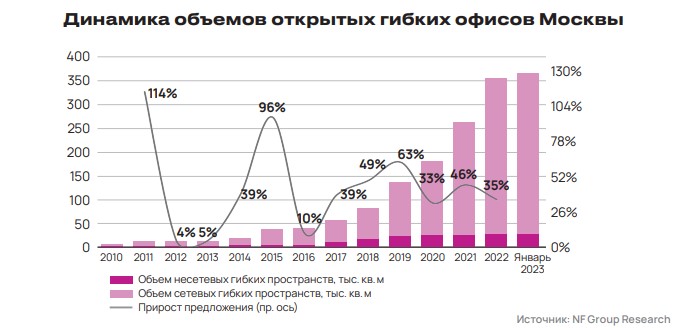

По данным CORE.XP на начало 2023 года, объем предложения гибких офисных пространств в Москве составил 404 тыс. кв. м, увеличившись на 29% в годовом сопоставлении. В 2022 году в Москве были открыты 30 новых площадок площадью около 115 тыс. кв. м. Основными сегментами, формирующими спрос на рынке, стали финансовые организации (в том числе, с государственным участием), доля которых выросла с 2% в 2021 году до 17% в 2022 году, а также сектор «консалтинг и бизнес-услуги» (15% объема новых сделок в 2022 году по сравнению с 3% в 2021 году). В тройку лидеров по-прежнему входит сегмент «IT и телеком», однако его доля в 2022 году снизилась до 5% по сравнению с 15% в 2021 году.

В 2023-м в Москве планируется открыть еще 15 коворкингов и сервисных офисов общей площадью примерно 38 тыс. кв. м. «После активного развития и спроса на сервисные пространства в постпандемический год 2022-й действительно стал рекордным на новое предложение в сегменте flexity, – размышляет Елизавета Голышева, директор по стратегии и продажам сети гибких офисов Multispace. – Среди самых крупных открытий – MSP Dinamo, Flexity на Овчинниковской, Appolax Рябовская Мануфактура, Officeless на М. Полянке, 3. Дополнительно вышли на рынок крупные площадки от OZON в "Искра Парк" (почти 25 000 кв. м). Безусловно, на фоне общей конъюнктуры рынка и снижения спроса это дало толчок к увеличению вакансии в сегменте сервисных офисов почти до 40%. Однако уже во второй половине 2022 года вакансия показала динамику на снижение, достигнув уровня в 35% с учетом нового предложения, вышедшего в IV кв. 2022 года. И сегодня тенденция к снижению налицо – 27%». «В 2022 году открылось практически рекордное количество новых гибких офисов и коворкингов, то есть рынок пополнился более чем на 100 тыс. кв.м новых рабочих пространств, – соглашается Екатерина Ньюман, генеральный директор Q1 Group. – Однако этот рекорд стал следствием завершения проектов, которые начались в период бурного развития рынка в 2020–2021 годах, и игроки просто закончили работы по уже арендованным площадкам. В то же время мы видели и полярный тренд: отказ от части гибких офисов таким крупным игроком, как Ozon, кадровые движения в "Яндексе", который тоже выступал одним из крупнейших стабильных арендаторов офисов такого формата. То есть вместе с ростом предложения постепенно в 2022 году росла и вакансия в сегменте. Очевидно, что вследствие отъезда ряда специалистов, занятых на удаленной работе, коворкинги также потеряли часть своей целевой аудитории – фрилансеров. Тем не менее те игроки, которые сконцентрировались на долгосрочных контрактах с корпоративными клиентами, смогли пережить турбулентность с меньшими потерями для себя».

Прямая речь

В 2023-м в Москве планируется открыть еще 15 коворкингов и сервисных офисов общей площадью примерно 38 тыс. кв. м. «После активного развития и спроса на сервисные пространства в постпандемический год 2022-й действительно стал рекордным на новое предложение в сегменте flexity, – размышляет Елизавета Голышева, директор по стратегии и продажам сети гибких офисов Multispace. – Среди самых крупных открытий – MSP Dinamo, Flexity на Овчинниковской, Appolax Рябовская Мануфактура, Officeless на М. Полянке, 3. Дополнительно вышли на рынок крупные площадки от OZON в "Искра Парк" (почти 25 000 кв. м). Безусловно, на фоне общей конъюнктуры рынка и снижения спроса это дало толчок к увеличению вакансии в сегменте сервисных офисов почти до 40%. Однако уже во второй половине 2022 года вакансия показала динамику на снижение, достигнув уровня в 35% с учетом нового предложения, вышедшего в IV кв. 2022 года. И сегодня тенденция к снижению налицо – 27%». «В 2022 году открылось практически рекордное количество новых гибких офисов и коворкингов, то есть рынок пополнился более чем на 100 тыс. кв.м новых рабочих пространств, – соглашается Екатерина Ньюман, генеральный директор Q1 Group. – Однако этот рекорд стал следствием завершения проектов, которые начались в период бурного развития рынка в 2020–2021 годах, и игроки просто закончили работы по уже арендованным площадкам. В то же время мы видели и полярный тренд: отказ от части гибких офисов таким крупным игроком, как Ozon, кадровые движения в "Яндексе", который тоже выступал одним из крупнейших стабильных арендаторов офисов такого формата. То есть вместе с ростом предложения постепенно в 2022 году росла и вакансия в сегменте. Очевидно, что вследствие отъезда ряда специалистов, занятых на удаленной работе, коворкинги также потеряли часть своей целевой аудитории – фрилансеров. Тем не менее те игроки, которые сконцентрировались на долгосрочных контрактах с корпоративными клиентами, смогли пережить турбулентность с меньшими потерями для себя».

Прямая речь

Иван Гуськов, генеральный директор Apollax Space:

– Спрос не то чтобы падает, он перераспределяется. Например, Apollax Space в этом году показал более чем двукратный рост арендного портфеля, общая площадь в управлении достигла 33 600 кв. м (5160 рабочих мест). Поэтому мы считаем положение в сегменте позитивным. Хочу отметить и некую особенность сделок, выраженную в кастомизации пространств и пакета услуг для каждого клиента. Все больший спрос демонстрирует крупный и средний бизнес, в игру вступили окологосударственные компании. Ставки же не изменились. Плановая индексация не произошла такими темпами, как прогнозировалось ранее. К марту общее количество свободных рабочих мест в сервисных офисах – чуть более 40 тысяч. Это всего на два процента ниже, чем в конце прошлого года. Арендаторам, как и раньше, хотелось стабильности и гибкости, которые может гарантировать договор от 1 до 3 лет. Средняя арендуемая площадь тоже становится больше – если в прошлом году она составляла 600–700 кв. м, то сейчас уже 1000–1100 кв. м.

Источник: CRE

Все свободны

В CORE.XP всплеск вакансии в сегменте сервисных офисов связывают также с несколькими факторами. Во-первых, в 2022 году были открыты крупные площадки спекулятивно, то есть не под подтвержденный спрос, как это было в последние годы. Во-вторых, ввиду ухудшения экономической ситуации компании, которые ранее законтрактовали площадки под будущий рост штата, были вынуждены пересмотреть свои планы развития и отказаться от части площадей. В итоге эти пространства стали доступными на рынке. В компании полагают, что период экспонирования площадок будет непродолжительным, поскольку сохраняется дефицит качественных офисов, готовых к въезду. «Но больше всего, конечно, повлияло начало специальной военной операции, – считает Алексей Мацкевич, руководитель федеральной сети коворкингов GrowUp. – Среди тех, кто уехал, действительно было много наших «коворкеров»: как отдельных людей, так и стартапов, и даже представителей среднего бизнеса. Многие из них предпочли частично релоцировать команды, у многих этот процесс до сих пор не закончился, он активно идет. В коворкингах же он аукается сокращением численности арендаторов, уходом от стабильных твердых договоров аренды. Однако портрет арендатора не слишком поменялся. Розничный резидент, например, – это антрепренер, консультант, тренер, маркетолог, таргетолог».

Прямая речь

Сергей Черноусов, коммерческий директор сети сервисных офисов BusinessClub от Capital Group:

– Если говорить о сервисных офисах BusinessClub, то по итогам 2022 года основная доля свободных площадей появилась за счет так называемой органической вакансии, связанной с окончаниями договоров аренды. Рынок сервисных офисов в 2022 году отметил свое трехлетие, тогда же заключались и первые договоры BusinessClub, которые на тот момент предполагали достаточно короткие сроки аренды, в том числе ввиду новизны сегмента. Преимущество органической вакансии – безусловно, в ее прогнозируемости и загрузке путем текучей штатной работы. Конечно, популярность сервисных офисов со стороны арендаторов как минимум сохранится – однако мы прогнозируем изменение структуры арендаторов, связанное с усилением доли компаний из промышленного сектора, государственных органов.

Теперь о коворкингах. Освобождение больших площадей моноарендаторами в результате реструктуризации, сжатия и переезда привело к высокому уровню вакантных площадей на рынке и способствовало перераспределению розничных клиентов между качественными объектами. В течение I квартала 2023 года уровень вакантных площадей в Москве постепенно снижался. Ставки аренды рабочих мест снизились с 42 000 до 38 000 рублей. Продолжительность контрактов была сокращена в результате уменьшения сроков планирования предприятий.

Источник: CRE

Крупными мазками

Впрочем, крупнейшими арендаторами на рынке гибких офисных пространств Москвы все-таки были российские компании, поэтому, если сравнивать с классическим офисным рынком, то формат в меньшей степени пострадал от массового ухода иностранных компаний с российского рынка, считают в CORE.XP. Более гибкие (по сравнению с классическими форматами офисов) в коворкингах и flex-офисах и условия аренды, что позволяет максимально оптимизировать пространство в зависимости от нужд арендатора.

Кроме того, многие уходящие с российского рынка компании оставляют в Москве свое представительство. Они и продолжат формировать часть спроса на рынке гибких пространств в 2023 году.

В компании вспоминают и случаи, когда уход зарубежной компании оказал положительный эффект на рынок гибких офисных пространств: например, после переформатирования российского подразделения PwC в «Технологии доверия», компания переехала из бизнес-центра «Белая площадь» в гибкий офис Multispace в «ВТБ Арена парке», арендовав там 4 500 тыс. кв. м.

В свою очередь, в NF Group снижение доли свободных рабочих мест на площадках сетевых операторов в Москве оценивают в 10 п. п. (с октября 2022 года) и 27% вакансии в результате закрытия ряда крупных сделок на рынке; таким образом, 73% рабочих мест остаются заполненными. Мария Зимина, партнер, директор департамента офисной недвижимости NF Group, уточняет, что, по сравнению с I кварталом 2022 года, вакантность оказалась выше всего на 4 п. п. В январе 2023 года больше всего свободных рабочих мест оставалось в Центральном деловом районе (более 5000) и ММДЦ «Москва-Сити» (более 1170).

Показатель ввода нового предложения в 2022 году на 12% превысил итоговое значение 2021 года, напоминают аналитики компании. Большая часть открытых гибких пространств в 2022 году – это площадки сетевых операторов (97% по объему запущенных площадок). В январе также открылись две площадки: пространство оператора «Атмосфера» в здании «Известий» и часть пространства сети «Практик Пролетарская». Совокупная площадь новых объектов составила 12,4 тыс. кв.м, при этом площадки суммарно вмещают более 1 700 рабочих мест.

«Надо сказать, что и вакансия, и ставки – это динамический процесс, – констатирует Алексей Мацкевич. – Мы видели несколько волн. Например, летом – активное заполнение наших коворкингов. Частичная мобилизация в сентябре-октябре "выбила" часть арендаторов, но уже в ноябре мы увидели обратное движение. Сейчас, скорее, ситуация усложнилась, но если мы говорим про 2022 год, то он закончился, скорее, позитивно. Договоры сейчас максимально гибкие, твердые сделки идут с дисконтом».

Прямая речь

Дмитрий Клапша, генеральный директор компании Remain:

– Мы видим, что современные гибкие пространства в хорошей локации востребованы на рынке.

В целом я бы выделил несколько трендов, которые, на мой взгляд, отражают динамику в данном сегменте. Сейчас наблюдается снижение уровня вакансии, при этом сегмент flex office демонстрирует большую гибкость в вопросах ставок аренды, сроков договора, досрочного расторжения, возврата части помещений. К примеру, операторы предоставляют дисконт, но прописывают в договор для себя досрочное расторжение без штрафов с уведомлением за 3 месяца. У арендаторов при этом такого расторжения нет. Подобная модель дает возможность операторам заполнить пустующие площади и найти в будущем более платежеспособного арендатора. Кроме того, сейчас востребован формат сервисного офиса под клиента с закрытым периметром. Некоторые арендаторы просят меньше сервисов, чтобы сократить расходы.

Отраслевой же состав арендаторов гибких офисов сегодня – не только IT- компании, но и госструктуры с уклоном в технологии, девелоперы и др. Новых проектов практически нет, но вот некоторые операторы уже сейчас задумались над новыми площадками. Еще собственники классических офисов предлагают гибкие решения и готовы открывать новые площадки. Например, ENKA c Flexity.

Ну а далее на этот рынок будет, конечно, влиять спрос. Flex office всегда демонстрировали адаптивность к внешним обстоятельствам, поэтому подстроятся к возможным переменам.

На север и восток

Сначала пандемия, затем геополитический кризис привели к изменению спроса на офисы в целом, но отнюдь не остановили развитие рынка гибких пространств, соглашается Регина Волошенко, директор департамента офисной недвижимости консалтинговой компании NF Group в Санкт-Петербурге. По ее словам, в Петербурге рынок гибких офисов в итоге трансформируется и консолидируется в руках крупных сетевых операторов. Конкуренция происходит благодаря увеличению количества предлагаемых сервисов, улучшению качества рабочей среды.

К концу 2022 года доля свободных рабочих мест в сетевых гибких офисных пространствах Петербурга оценивалась в 26%. Во 2-м полугодии 2022 года в городе на рынок вышло несколько новых проектов, которые пока не заполнены резидентами, а уровень насыщенности площадками оценивается как высокий.

По итогам 2022 года в Санкт-Петербурге средневзвешенная ставка аренды фиксированного рабочего места в гибких офисах под управлением сетевых операторов составила 20 тыс. руб./мес. Средневзвешенная ставка аренды нефиксированного рабочего места в сетевых объектах – 14,6 тыс. руб./мес. Наибольший объем сделок по аренде гибких офисов в течение последних трех лет приходится на IT-компании и IT-подразделения крупных корпораций (51%), компании нефтегазовой отрасли (20%) и финансовые организации (18%). Конкуренцию гибким офисным пространствам составляют меблированные офисы, которые вышли на рынок после ухода международных компаний с рынка.

Всего в 2022 году в Санкт-Петербурге открылось 14 гибких офисных пространств общей площадью более 15,4 тыс. кв. м, предлагающих в аренду 2,3 тыс. рабочих мест, и только три проекта не являлись сетевыми. Для сравнения: в 2021 году была открыта 21 площадка на 17,1 кв. м, или 3,4 тыс. рабочих мест. К открытию в 2023 году же анонсировано 11 новых проектов на 13 тыс. кв. м, или 2,5 тыс. рабочих мест.

При этом восемь гибких офисных пространств были закрыты. В основном это несетевые небольшие коворкинги на 10–30 рабочих мест: средний срок жизни таких проектов составляет 1–3 года, поясняет Регина Волошенко. «По набору сервисов и услуг, инноваций, уникальности концепций действующих гибких офисных пространств рынок гибких офисов в Санкт-Петербурге вообще находится на очень высоком уровне, – считает она. – В 2023 году планируется открытие новой площадки "Практик" на улице Чехова, которая с точки зрения сервисов будет самой технологичной и инновационной. Однако, по прогнозам на 2023 год, средний уровень вакантности на рынке гибких офисных пространств останется на уровне 20%, поскольку текущий уровень спроса пока не способен поглотить весь объем действующего и заявленного предложения. Тем не менее по мере восстановления спроса гибкие офисные пространства быстрее, по сравнению с классическими офисами, смогут выйти на оптимальные показатели загрузки».

Прямая речь

Микаэл Бадалян, соучредитель сети офисных пространств Deworkacy:

– Мы живем во время перемен – во всех смыслах, и сейчас звездный час гибких офисов. Мы считаем, что конкуренция с классическими офисами уже привела к тому, что мы обсуждаем с рядом БЦ возможность стать их управляющей компанией, поскольку клиенты требуют более широкого спектра услуг, чем привыкли оказывать владельцы БЦ. Это неизбежный процесс трансформации. Что касается договоров, то кризис вообще требует нестандартных решений. Мы придерживаемся договоров и условий, однако ведем честный и открытый разговор с нашими клиентами. Мы обозначаем наши красные линии минимальной прибыли, которая позволяет нам поддерживать инфраструктуру и команду, подписываем дополнительные соглашения об отсрочке платежей, тем самым позволяя нашим клиентам перенаправить на развитие своей компании дополнительные высвободившиеся средства, что позволит им сохранить темпы роста. Благодаря, в первую очередь, доверию мы рассчитываем, что в определенный период наши клиенты смогут восполнить разницу в платежах и мы вернемся к исполнению условий договора «мирного времени».

Источник: CRE

Будьте гибче

По словам Елизаветы Голышевой, сохраняющийся рост рынка обусловлен именно рядом преимуществ формата гибких офисов: никаких инвестиций в отделку помещений, гибкая архитектура, возможность в кратчайшие сроки максимально кастомизировать помещения под запрос заказчика, гибкие условия договора аренды. «Крупнейшие сделки в 2022 году заключались именно в гибких офисных пространствах, что лишний раз подтверждает актуальность формата в турбулентные времена, – напоминает она. – Среди крупнейших сделок: "ТеДо" в Multispace Dinamo, Reneissance Credit во Flexity, ДОМ. РФ на площадях OZON в "Искра Парк", "Тинькофф" в SOK, АНО "Институт развития интернета" в CODE). В 2022 году нашей команде, например, удалось полностью закрыть вакансию в MSP Paveletskaya, заключив сделку с компанией Life Pay, а с момента открытия 1 октября 2022 года нового флагманского проекта MSP Dinamo – реализовать площадку на 80%».

Время, когда flex-пространствами в основном интересовались фрилансеры, стартапы и компании для высадки отдельных команд, вообще прошло, убеждена г-жа Голышева. Российские компании из сектора высоких технологий, производственные компании, компании из секторов FMCG и бизнесуслуг и маркетинга, девелоперские и строительные компании проявляют большой интерес к готовым flexпространствам. Эксперт полагает, что рынок увидит новые крупные сделки в сервисных офисах уже в первой половине года.

Мария Зимина также говорит о высоком интересе в России к сервисным офисам и прогнозирует дальнейшую активность в сегменте в 2023 году. При этом показатель доли вакантных помещений может меняться в пределах 10 процентных пунктов в течение года в силу небольшого объема гибких офисов в целом – сегмент составляет всего 2% общего объема существующих офисов Москвы. «Именно сервисный офис освобождает своего резидента от необходимости тратить время и ресурсы на подготовку офиса к работе и поддержание его жизнедеятельности, – соглашается Екатерина Белова, член совета директоров, руководитель департамента по работе с офисными помещениями IBC Real Estate. – Ценности и преимущества, которые предлагает формат, не утратили актуальности, скорее, наоборот. В кризисные времена у арендаторов гораздо меньше возможностей вкладывать деньги в ремонт и отделку. Готовый офис часто нужен "здесь и сейчас", и в этом случае предложение сервисных офисов, как никогда, уместно. Тем не менее показатель вакансии в целом по рынку действительно растет (11,4% в 2021-м, 12,4% по итогам 2022 года, прогноз на конец 2023-го – около 13%), а это значит, что конкуренция с другими форматами – классическими офисами и субарендой увеличивается».

Основная конкуренция – по цене: у классических офисов и компаний, сдающих офисы в субаренду, в отношении цены гораздо больше гибкости, поясняет г-жа Белова. Сервисный офис зачастую и сейчас", и в этом случае предложение сервисных офисов, как никогда, уместно. Тем не менее показатель вакансии в целом по рынку действительно растет (11,4% в 2021-м, 12,4% по итогам 2022 года, прогноз на конец 2023-го – около 13%), а это значит, что конкуренция с другими форматами – классическими офисами и субарендой увеличивается».

Основная конкуренция – по цене: у классических офисов и компаний, сдающих офисы в субаренду, в отношении цены гораздо больше гибкости, поясняет г-жа Белова. Сервисный офис зачастую платит арендодателю ту же самую аренду, тратит средства на обслуживание своего пространства и, кроме того, должен включить в конечную цену своего продукта маржу оператора. В итоге дешевле классической аренды быть сложно, добавляет она. Таким образом, арендатор, для которого максимальная экономия на офисной аренде – основной приоритет, скорее всего, выберет классический офис. Однако арендатор, у которого более сложная матрица принятия решения, будет сравнивать и, вероятнее всего, выберет качественный сервисный офис.

Прямая речь

Мария Кабанова, коммерческий директор Space 1, Михаил Бродников, управляющий директор Space 1:

– В целом ситуация на рынке сейчас достаточно разнородная. Ведущие консалтинговые компании говорят, что вакансия в гибких офисах составляет 30–40%. Но, например, в Space 1 она не превышает 2%. Более того, за 2022 год мы подписали новые договоры на аренду офисов общей площадью свыше 5600 кв.м, а это 20% нашего портфеля. В I квартале 2023-го закрыли сделки еще на 2 000 кв. м. Сейчас интерес к сегменту проявляют и международные игроки, оставшиеся в нашей стране, и российские компании. Также начал формироваться спрос на гибкие офисы со стороны госкомпаний. Гибкие офисы привлекают представителей практически из всех отраслей экономики. В целом мы видим стабильный спрос со стороны разных сегментов бизнеса, среди них можно выделить IT-подразделения государственных компаний. Активный процесс импортозамещения цифровых продуктов ведет к появлению новых проектов, в которые нанимают лучших специалистов и, конечно, стараются обеспечить им лучшие условия для работы. Что касается средней рыночной вакансии, многие консультанты уже назвали свои прогнозы на 2023 год – 30–40% для flex. Мы верим в своей продукт и ожидаем, что вакансия в нашем портфеле по итогу 2023 года не превысит 5%.

Прямая речь

Марина Димова, руководитель UNK design:

– На типологию гибких офисных пространств в значительной степени повлиял исход иностранных компаний в 2022 году. Поскольку срок реализации офисных проектов составляет 1–2 года, то в прошлом году мы наблюдали реализацию проектов, запущенных несколькими годами ранее. К этим вакантным площадкам прибавлялись те, что покинули крупные иностранные арендаторы.

В связи с этим требования к гибким офисам стали еще более практичными. Арендаторы ожидают от них универсальности, мобильности и экономичности. Цифровизация офисных пространств может решить эти задачи. Например, мобильное приложение по бронированию рабочих мест даст возможность арендовать еще меньшую площадь.

Источник: CRE

Источник: CREКрасная цена

Именно конкуренция со стороны классической аренды и растущая вакансия на рынке сервисных офисов все же заставили операторов пересмотреть цену рабочего места, полагает Екатерина Белова. Цена за лот в премиальных площадках, которая ранее составляла 50 000 руб. за рабочее место в месяц, сейчас в некоторых случаях опускается ниже 40 000 руб. Важным условием таких сделок являются короткие сроки аренды: операторы надеются на восстановление рынка и возможность пересмотреть ставки.

И хотя сервисными офисами давно пользуются Сбер, Huawei, ДОМ.РФ, «Яндекс», «Озон» и многие другие, операторы с осторожностью смотрят на развитие своих сетей в России в краткосрочной и среднесрочной перспективе. Игроки опасаются брать новые площадки на условиях стандартной аренды и подвергаться риску простоя. «Но зато наши российские операторы сервисных офисов очень активно покоряют сегодня ближнее и дальнее зарубежье: сразу несколько игроков уже открыли или планируют в ближайшее время площадки в Дубае (iSpace, Space1, CODE), на Кипре, в Израиле, в Казахстане», – добавляет Екатерина Белова.

Вероятно, рынок вообще будет стремиться предлагать клиентам новые продукты и форматы, прогнозирует Екатерина Ньюман. Например, часть операторов меняют стандартный набор сервисов для сокращения издержек клиентов, предлагая им самостоятельное обслуживание офисов, оставив за собой только функции субарендодателя и управление контрактом.

Параллельно рост цен на стройматериалы, затрат на рабочую силу, а также IT-решения, которыми всегда отличался сегмент, приводит и к логичному росту себестоимости создания гибкого рабочего пространства. При растущей себестоимости строительства офисов клиент, снова же, голосует за оптимизацию и снижение арендной нагрузки. Не исключено, что спрос сосредоточится в уже готовых проектах, поскольку по качеству и уровню интегрированных IT-систем они будут выигрывать у новых. Для последних текущие ограничения и санкции – это серьезный вызов: необходимо перестраивать бизнес-процессы и искать баланс между качеством офисного пространства и стоимостью его создания. «Но сегмент коворкингов очень живуч, – резюмирует Алексей Мацкевич. – У нас всегда будет аудитория, которую "не прет" в традиционных офисных пространствах, так что коворкингов будет становиться больше, их доля вообще легко и незаметно может увеличиться в 2–3 раза.

Прямая речь

Алена Волобуева, директор департамента исследований рынка компании Maris:

– Средний уровень заполняемости арендаторами в сегменте гибких офисных пространств Санкт-Петербурга в 2022 году сокращался: если в начале года показатель находился на отметке в среднем 80–85%, то уже к концу года составлял 60–65%. Запрашиваемая ставка аренды фиксированного рабочего места за год практически не изменилась (-2,1% к показателю 2021 года) и по состоянию на конец декабря находилась на отметке 13 200 руб./месяц. Средняя стоимость аренды «плавающего» рабочего места, напротив, снизилась на 14% и по итогам 2022 не превышала 9900 руб./месяц. Естественно, в условиях, когда валовый объем предложения коворкинг-пространств составляет немногим более 1,7% валового объема предложения офисной недвижимости в регионе, ситуация в сегменте классических офисных пространств в наибольшей степени определяет динамику изменения основных индикаторов на рынке коворкинг-центров. Однако по состоянию на начало 2023 года мы не наблюдаем снижения деловой активности в сегменте. Основные игроки анонсируют активные планы по развитию своих сетей (на 2023 год планируется открытие 8 коворкинг-пространств общей площадью более 12 тыс. кв. м).