Мероприятие Office Development Brunch, состоявшееся 21 марта в Radisson Blu Leninsky, состояло из двух сессий - по развитию деловых кластеров и по строительству офисов девелоперами жилья, дополненных аналитическим блоком по общей картине рынка.

Модератором аналитического блока выступила Мария Зимина, партнер, директор департамента офисной недвижимости NF Group. По ее словам, сейчас офисный рынок интригует: изменились ключевые собственники, изменилась структура предложения. Также Мария отмечает, что чистое поглощение в первом квартале положительное, причем если динамика сохранится, то показатели в 2024 году могут превзойти 2023. Средняя ставка при этом практически не растет за счет того, что ввод во многом децентрализован, дорогие офисы в центре Москвы уходят с рынка, а новое предложение расположено в более дешевых локациях. В трендах на ближайшие годы новые понятия из трех букв - МПТ и КРТ. От них во многом будет зависеть дальнейшее развитие офисного рынка.

Екатерина Чичек, директор по работе с ключевыми клиентами отдела услуг корпоративным клиентам CORE.XP, отмечает, что средний годовой ввод офисов класса А за последние 10 лет составляет 250 тыс. кв. м, что соответствует показателям 2023 года. Спрос в прошлом году стал рекордным - с рынка ушли 800 тыс. кв. м, и половина этого объема приходится на новое предложение (БЦ, построенные в последние 3-4 года), а также на строящиеся объекты. На 2024-2026 гг. заявлено около 2 млн кв. м нового строительства, из них около 90% - это класс А. Но с 2027 года ожидается основной ввод по КРТ и МПТ в не самых привлекательных локациях (на востоке Москвы), и вот там целесообразнее строить класс В или мультифункциональные объекты (с производственной составляющей, например).

Франсуа Нонненмашер, директор по услугам арендаторам и покупателям департамента офисной недвижимости Nikoliers, напоминает, что в 2003-2004 гг. непривлекательным районом считался Москва-Сити, никто не хотел туда ехать. Франсуа ставит во главу угла транспортную доступность, то есть, офисы на востоке тоже могут стать востребованными в дальнейшем, ведь благодаря транспорту размываются не только границы между деловыми кластерами, но и границы между районами Москвы.

В дополнение к словам Франсуа, Мария отмечает ключевой, на наш взгляд, момент, определяющий перспективы деловых кластеров и привлекательность новых локаций. Раньше большим спросом пользовался юго-запад Москвы, потому что там располагались офисы крупных госкорпораций. Сейчас наибольшая их концентрация в Сити, поэтому спрос на эту локацию в последние годы стабильно высок. Если реализуются сделки с банками (в том числе, с ЦБ) в Белорусском деловом кластере, то там скоро возникнет дефицит площадей, а соседние Ленинградский деловой коридор и формирующаяся Ходынка станут еще более привлекательными. Можно сказать, что эти выводы проходили красной линией через всю конференцию с начала формирования программы: для развития локации, как делового центра нужны транспортная доступность и "якорь" в виде крупных государственных или окологосударственных структур (раньше роль "якоря" могли играть крупные международные компании).

Далее дискуссия пошла в сторону офисов на продажу - тренда, как по структуре ввода, так и по объему сделок. Артем Соломеннов, директор департамента по работе с офисными помещениями IBC Real Estate, напоминает, что именно аренда всегда была основой профессионального офисного рынка. И несмотря на пиковые значения в секторе продаж, аренда остается ключевым направлением работы ведущих консультантов. Однако, низкий уровень ввода новых помещений под аренду меняет структуру предложения. На рынок будут выходить небольшие помещения, приобретаемые частными инвесторами. Это более мелкая нарезка, чем та, с которой привыкли работать ведущие консультанты, другая структура отношений, то есть, объединение нескольких помещений от разных собственников в одну сделку аренды блока. Со всем этим мы будем работать, - говорит Артем.

Не так оптимистичен в плане аренды офисов Дмитрий Антонов, директор отдела продаж и приобретений Ricci | Офисы. В 2024-2025 гг. около 1,5 млн кв. м офисов будет введено (без штаб-квартир), из них половина (около 800 тыс. кв. м) - мелкая нарезка. Многие помещения реализуются еще до получения разрешения на строительство. То есть, рынок "изящно" ушел от эскроу-счетов к модели договора о продаже будущей вещи (ДГБВ), что позволяет девелоперу использовать деньги сразу по заключению сделки, а не так, как подразумевает 214 Ф.З. Только одно из десяти зданий реализуется по ДДУ, а остальные по ДГБВ, - отмечает Мария. И это хорошо для девелопера и инвестора, особенно непрофильного, - говорит Дмитрий. Но сейчас продается уж совсем мелкая нарезка - от 30-40 кв. м в классе А (раньше было от 200-300 кв. м).

Здесь вопрос: спрос определяет продукт или продукт является ответом на экономическую ситуацию (иначе экономика проекта "не бьется"). Не видим противоречия, но зал разделился в пропорции 60/40 примерно.

Еще один вопрос - особняки под сервисные офисы, спрос на которые также заметен. Франсуа уверен, что в структуре новых сервисных офисов доля особняков не превысит 20-30%, а в фокусе останутся крупные площадки (5-20 тыс. кв. м) в качественных БЦ. Девелоперы сами не создают своих сервисных операторов, потому что у них другой бизнес. Сегмент сервисных офисов ближе к гостиничному, - говорит Франсуа. Артем также напоминает, что спрос на аренду, хоть и уступает спросу на покупку сейчас, все равно остается высоким. То есть, девелоперу нет пока смысла вкладываться в дополнительные сервисы и множить штат, если модель классической аренды работает. Согласен и Дмитрий: девелопер заинтересован в том, чтобы построить и продать, желательно, крупными блоками. Управлять - не основная компетенция девелопера. Франсуа добавляет, что рынок сервисных офисов Москвы все еще не развит по сравнению с такими городами, как Лондон и Нью-Йорк, где они занимают более 5% от общего стока. Так что простор для развития этого сегмента есть, но спрос, конечно, будет со стороны крупных корпораций, а не фрилансеров и ИП.

В заключение аналитического блока - тема строительства под аренду. Почему не строят? Как мелкая нарезка от частных инвесторов будет влиять на среднюю ставку по классу А? - спрашивает Мария.

Артем говорит о том, что выход помещений от частных инвесторов внесет хаос на рынок: разброд по ставкам, нестабильность планов собственника.

Подогревая сессию по кластерам, Екатерина отмечает, что сейчас перспективными являются Павелецкая, Большое Сити, Запад (Кутузовский проспект - Минское шоссе), Южный порт. Дмитрий говорит, что глобально пока нет серьезных изменений по карте спроса. Франсуа верит в развитие такого кластера, как Ходынка, отделение его от Ленинградского делового коридора, а также локацию Ботанического сада.

На этом аналитический блок завершился, а места на панели заняли спикеры сессии по кластерному развитию.

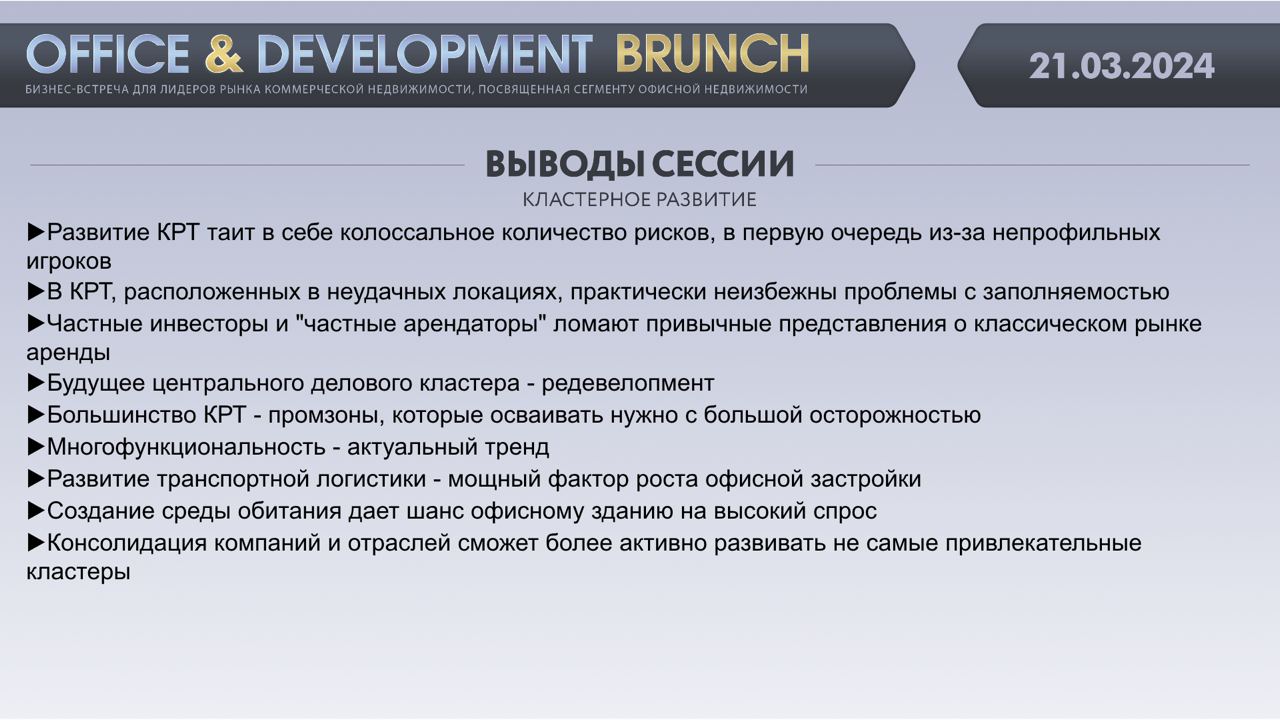

Модератором сессии выступил Сергей Баранов, директор по коммерческой недвижимости AFI Development. Сергей отмечает здесь следующие факторы: 1) в сложившихся деловых кластерах очень ограничено количество площадок 2) транспорт и государственные программы делают менее очевидные районы более интересными для девелоперов и доступными для резидентов 3) поменялся портрет потребителя офисов.

Павел Иншаков, директор по продажам и аренде коммерческой недвижимости PIONEER, говорит, что компания по сути к имеющимся кластерам не привязана и готова строить офисы по КРТ где угодно, что, собственно и показывают проекты на Ботаническом саду, Технопарке и в Останкино.

Кермен Мастиев, директор по коммерческой недвижимости MR Group, соглашается, что дефицита площадок сейчас нет. У компании в строительстве сейчас 700 тыс. кв. м офисов, а в проектировании - 800 тыс. кв. м, это только с РНС до 2027-2028 гг. Однако Кермен отмечает, что развитие проектов КРТ и офисов в их составе девелоперами, не специализирующимися в строительстве офисных зданий, является риском для рынка. Концепция может быть изначально не правильной, а конфигурация типового этажа отличаться от запроса клиента, что приведет к демпингу (Кермен не говорил этого слова, но оно читалось), и это будет давить на понижение средней ставки по рынку.

Здесь, пожалуй, стоит снова акцентировать внимание на словах Кермена. Модель Ленинградского делового коридора будет бесперспективной для большинства лучевых направлений, а с удаленностью от центра новые КРТ с офисами в составе будут все менее успешны. Поэтому MR Group ведет диалог с властями о создании локальных кластеров на каждом направлении без непосредственного соприкосновения с жилой застройкой. Условно, можно создать деловой кластер на Ботаническом саду, а льготы от реализации получать на жилую застройку в районе Свиблово или Бабушкинской. Таким образом, деловая застройка не будет размываться, и будет создаваться синергия, необходимая для делового квартала, а у каждого спального района будет локальный Москва-Сити в 20-минутной доступности.

По каким принципам ведется градостроительная политика, рассказала Татьяна Яковлева, старший юрист VERBA LEGAL. По ее словам, КРТ - это скорее исключение из общих принципов, когда ТЭПы могут не учитываться или зависеть от конкретного инвестора. В целом же, разрабатывается система кластеризации города на динамичные, депрессивные районы и т.д. В зависимости от статуса кластера будут распределяться льготы на строительные проекты. При этом сообщалось, что коэффициенты за пределами ТТК будут унифицированы, то есть, пока по мерам поддержки со стороны города все очень неоднозначно, есть и противоречия и "серые" зоны.

Марина Ребикова, руководитель направления коммерческой недвижимости Coldy, уверена, что кардинальной смены деловой карты Москвы не произойдет, но есть тенденция к расширению существующих деловых районов, что видно на примере Сити, Белорусской, Павелецкой. По словам Марины, арендаторы офисного рынка в большинстве своем занимают консервативную позицию при выборе локации, предпочитая оставаться в привычных деловых районах, даже если расстояние до метро будет увеличиваться до 10-15 минут, хотя в менее популярных локациях можно было бы арендовать офис в 2-минутной доступности от метро.

Сергей Черноусов, коммерческий директор сети сервисных офисов BusinessClub от Capital Group, отмечает, что должен быть баланс между доступностью метро и достаточным количеством парковочных мест.

Елизавета Ильюхина, руководитель коммерческого департамента West Wind Group, видит будущее ЦДР в редевелопменте/реновации особняков, так как свободных участков в центре Москвы уже не осталось. Тем не менее, предложение особняков тоже ограничено. Из шести объектов в среднем только один подходит под организацию качественного бизнес-центра.

Спикеры соглашаются, что ситуация с поиском особняков в ЦДР непростая, как с точки зрения их пригодности для офисного использования, так и с точки зрения получения необходимых разрешений от города. Кроме того, если собственник понимает потенциал своего объекта, он конвертирует этот потенциал в цену, что делает экономику объекта непривлекательной для потенциального инвестора. Поэтому Сергей Черноусов верит в более децентрализованные локации, такие как Большое Сити и Ленинградский деловой коридор. Для развития деловой активности на востоке Москвы необходим якорь в виде крупной госструктуры. Если это и случится, то случится очень не скоро, - говорит Сергей.

В качестве блица о перспективах районов высказался Кермен Мастиев. У MR Group по локациям есть понимание работы до 2035 года примерно на 3 млн кв. м офисов. Из новых для себя районов компания будет строить в западном направлении (Фили - Кунцево), а также на северо-западе (Тушино), кроме того, четыре проекта планируется реализовать в Белорусском кластере и два в Москва-Сити. Возможно, в дальнейшем появятся проекты на юге и юго-востоке, но здесь все будет зависеть от первого примера расселения арендаторов из промзон под КРТ - будет ли с их стороны платежеспособный спрос на класс А?

Павел Иншаков отмечает в качестве перспективных Павелецкий деловой кластер и северо-восток. Также в дальнейшем будет развиваться юго-восток, в частности, Южный порт, где будет построено от 2 млн до 4 млн кв. м жилья, что также может подтолкнуть офисный рынок.

Coldy сейчас реализует два проекта - в Павелецком деловом районе отдельно стоящий БЦ и на Нижегородской комплексная застройка с жильем, апартаментами, офисами и спортивной составляющей.

При всем развитии транспортной инфраструктуры, формирование новых деловых кластеров вдоль БКЛ не является бесспорным, - говорит Елизавета Ильюхина. Дело в том, что небольшие девелоперы с осторожностью смотрят на новые локации, не привязанные к существующим деловым районам. Поэтому в ближайшие 5-10 лет новых районов ожидать не стоит.

Сергей Черноусов считает перспективными Калужскую и юго-запад, где есть офисное предложение, но уже несколько устаревшее. Тем не менее, с вводом новых объектов (на Калужской строят, в частности, Level Group и AFI Development) эти районы может ждать ренессанс.

Какой он - офис будущего?

Девелоперы говорят о создании комфортной среды, а также инфраструктурной составляющей проекта. Кермен Мастиев ожидает укрупнения девелоперов и консолидации девелоперского бизнеса Москвы в руках 3-4 главных игроков.

В рамках сессии не раз затрагивался вопрос о проектах КРТ с офисной составляющей. Безусловно, такие проекты тоже будут влиять на офисную карту Москвы, а реализовываться они будут девелоперами жилой недвижимости. Поэтому логичным продолжением мероприятия стала вторая сессия, посвященная как раз офисам от девелоперов жилья. Модераторами выступили Максим Чернядьев, директор департамента земельных проектов NF Group, и Павел Назаркин, редактор CRE.ru.

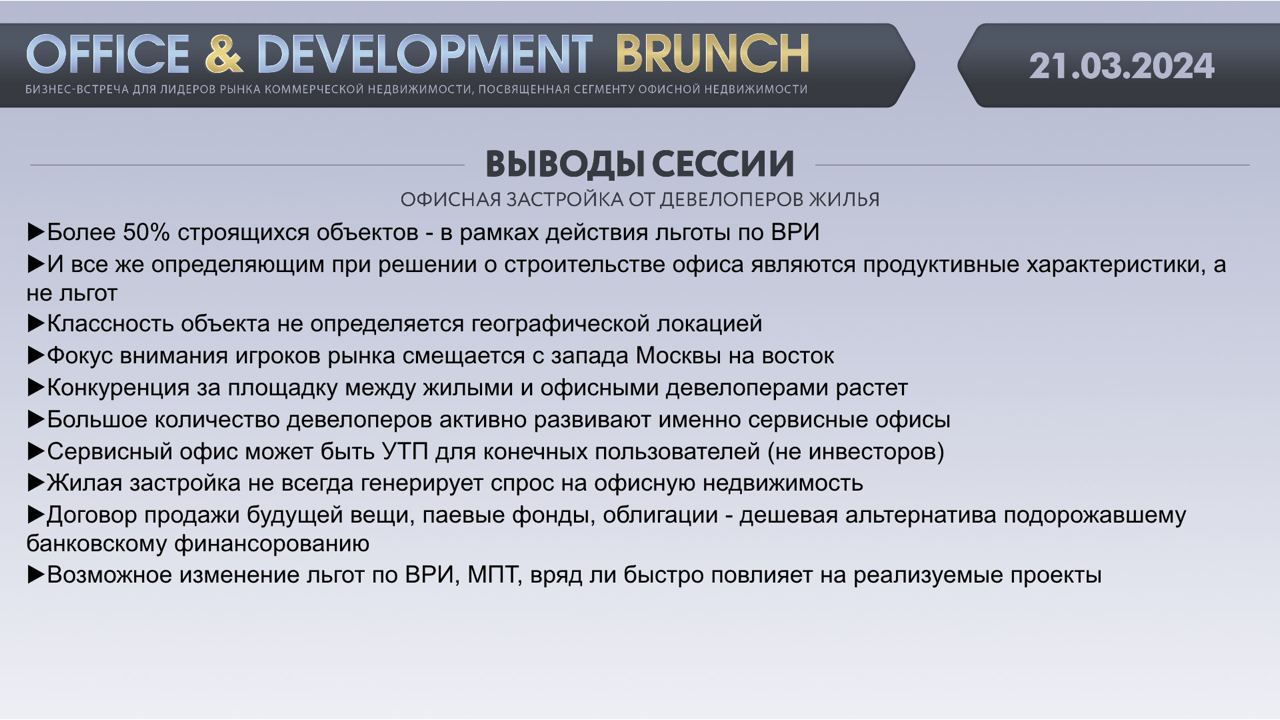

В качестве вступления, Максим Чернядьев напомнил, что 5 февраля вышел новый указ ДГИ, согласно которому коэффициент изменения цен был увеличен до 1,5084, а это значит, что плата за смену ВРИ станет выше, а получение льгот по созданию МПТ - еще актуальнее.

В целом по ситуации с проектами офисов от девелоперов жилья рассказала Юлия Токарева, партнер и руководитель отдела стратегического консалтинга Commonwealth Partnership. По сегментам, позволяющим получить льготы, офисы являются наиболее востребованными среди девелоперов, потому что обеспечивают нормы по площадям при небольшом пятне застройки. С 2020 по 2024 гг. всего было построено порядка 1,5 млн кв. м офисов, а доля девелоперов жилья составляла лишь 10,5%. Заявлено до 2026 года еще порядка 3,8 млн кв. м, и доля девелоперов жилья здесь составляет около 19%. По локации проекты "привязаны" к крупным проектам жилья и в перспективе будут реализовываться в проектах КРТ, то есть, будут тяготеть ко МКАДу.

Андрей Трубачёв, директор, отдел инвестиций и рынков капитала CORE.XP, среди перспективных площадок отмечает территорию завода "МИГ" на Ленинградском проспекте, Бережковскую набережную, а также Южный порт и Нагатинский затон, где может быть построено около 500 тыс. кв. м недвижимости. Но вопрос тут, как это будет реализовываться и в дальнейшем управляться.

Никита Курносов, директор департамента стратегического консалтинга IBC Real Estate, говорит, что анализ строящихся 2,5 млн кв. м офисов показал, что около 50% из них расположены в локациях, подразумевающих льготы за создание МПТ. Это показывает, что стимулы от города в целом работают, но при этом в локациях с максимальной льготой расположено менее 20% проектов, то есть, девелоперы все равно смотрят на востребованность офисов в каждом конкретном случае для каждой отдельной локации. Решением для девелоперов может стать реализация концепции 15-минутного города, в этом случае объекты коммерческой инфраструктуры приобретают эксклюзивность для жителей. Но пока таких примеров не много, выделить можно разве что А101 с проектом в Прокшино.

Виктория Гусева, директор по аренде департамента офисной недвижимости Nikoliers, верит в возможность развития офисной недвижимости на востоке Москвы, причиной чему станут градостроительная политика и сокращение количества доступных площадок на западе. Кроме того, развитие транспортной инфраструктуры делает неочевидные локации более доступными, и этот фактор уже позволяет рассматривать те площадки, которые раньше не могли стать интересными для строительства офисов.

Евгения Борзова, руководитель управления коммерческой недвижимости FORMA, отмечает, что компания развивает линейку премиальных бизнес-центров, поэтому смотрит много площадок, но конкуренция на рынке действительно высока, что влияет на количество доступного предложения и цену. Консультанты говорят, что площадки с ГПЗУ есть, но по рентабельности строительства офисов подходят не все, хотя правительственные инициативы превращают многие площадки "из гадких утят в прекрасных лебедей".

Сейчас у FORMA проекты в востребованных офисных локациях. Кроме того, для современного офиса очень важна инфраструктура, и в компании уделяют ей большое внимание. По словам Евгении, сейчас, в частности, БЦ должен включать сервисные офисы в объеме не менее 10% от арендопригодной площади. Компания сотрудничает с BusinessClub, а кроме того, задумывается о создании собственной УК. В целом, глобальной задачей девелоперов при реализации проектов КРТ является создание сбалансированного района, где офисы будут востребованными сами по себе и дадут дополнительную ценность квартирам.

Спикеры панели в целом верят в перспективы делового строительства в восточной части города в будущем, но пока спрос там ограничен. И даже несмотря на увеличенные коэффициенты по льготам, девелоперы подходят к таким локациям с осторожностью. Ранее системные девелоперы сомневались в качестве офисного продукта от девелоперов жилья, в том числе, из-за не самых очевидных с точки зрения делового строительства локаций под КРТ. Но сейчас мы видим, что снижения качества не происходит. Никита говорит, что вся логика рынка, как в жилье, так и в офисах, говорит о повышении стандартов качества и конкуренции продуктом, поэтому такой риск для рынка можно уже назвать нереализовавшимся. В то же время, существует риск по таким объектам, как технопарки за МКАД. Через некоторое время (10-15 лет) вероятен сценарий сноса таких объектов ради более плотной застройки.

В целом по мероприятию можно сделать определенные выводы о развитии офисного рынка Москвы. Существующие деловые кластеры активно разрастаются, и этот рост будет продолжаться. Так, Белорусский деловой кластерпрактически соединился с Савеловским, Сити разрастается в Сити-2 и Большом Сити, новые проекты могут перезапустить интерес к таким кластерам, как Павелецкая, Калужская и Ленинский. Ходынка уже сейчас воспринимается многими игроками, как отдельный кластер, не входящий в Ленинградский деловой коридор, большой потенциал есть у Филевско-кунцевского коридора. В то же время, градостроительная политика нацелена на развитие деловой активности на востоке, северо-востоке и юго-востоке Москвы, поэтому в перспективе нас ждет появление новых деловых центров в этих, пока неочевидных локациях. Девелоперы жилья нацелены на создание качественного современного продукта, отвечающего требованиям рынка, и внимательно просчитывают потенциал локации при определении параметров БЦ, что нивелирует риски по затовариванию рынка и обрушению средних ставок за счет выхода большого количества менее качественного и неудобно расположенного предложения. Девелоперы и консультанты смотрят на рынок с оптимизмом, видя положительную динамику чистого поглощения, новые интересные проекты и участие города в создании здоровой деловой среды в разных локациях. Появление новых кластеров и увеличение существующих - это интересно само по себе, а с вводом новых объектов будет еще интереснее, когда можно будет оценить синергию, успешность новых точек на карте, вывести различия и общие тренды деловых районов.

На этом деловая программа мероприятия завершилась, а в заключение, компания STONE, выступавшая стратегическим партнером, провела для участников и гостей квиз по знанию рынка офисной недвижимости.

Партнерами Office Development Brunch выступили: NF Group, BusinessClub и VERBA/LEGAL.

Фотографии с мероприятия

Полное видео

Модератором аналитического блока выступила Мария Зимина, партнер, директор департамента офисной недвижимости NF Group. По ее словам, сейчас офисный рынок интригует: изменились ключевые собственники, изменилась структура предложения. Также Мария отмечает, что чистое поглощение в первом квартале положительное, причем если динамика сохранится, то показатели в 2024 году могут превзойти 2023. Средняя ставка при этом практически не растет за счет того, что ввод во многом децентрализован, дорогие офисы в центре Москвы уходят с рынка, а новое предложение расположено в более дешевых локациях. В трендах на ближайшие годы новые понятия из трех букв - МПТ и КРТ. От них во многом будет зависеть дальнейшее развитие офисного рынка.

Екатерина Чичек, директор по работе с ключевыми клиентами отдела услуг корпоративным клиентам CORE.XP, отмечает, что средний годовой ввод офисов класса А за последние 10 лет составляет 250 тыс. кв. м, что соответствует показателям 2023 года. Спрос в прошлом году стал рекордным - с рынка ушли 800 тыс. кв. м, и половина этого объема приходится на новое предложение (БЦ, построенные в последние 3-4 года), а также на строящиеся объекты. На 2024-2026 гг. заявлено около 2 млн кв. м нового строительства, из них около 90% - это класс А. Но с 2027 года ожидается основной ввод по КРТ и МПТ в не самых привлекательных локациях (на востоке Москвы), и вот там целесообразнее строить класс В или мультифункциональные объекты (с производственной составляющей, например).

Франсуа Нонненмашер, директор по услугам арендаторам и покупателям департамента офисной недвижимости Nikoliers, напоминает, что в 2003-2004 гг. непривлекательным районом считался Москва-Сити, никто не хотел туда ехать. Франсуа ставит во главу угла транспортную доступность, то есть, офисы на востоке тоже могут стать востребованными в дальнейшем, ведь благодаря транспорту размываются не только границы между деловыми кластерами, но и границы между районами Москвы.

В дополнение к словам Франсуа, Мария отмечает ключевой, на наш взгляд, момент, определяющий перспективы деловых кластеров и привлекательность новых локаций. Раньше большим спросом пользовался юго-запад Москвы, потому что там располагались офисы крупных госкорпораций. Сейчас наибольшая их концентрация в Сити, поэтому спрос на эту локацию в последние годы стабильно высок. Если реализуются сделки с банками (в том числе, с ЦБ) в Белорусском деловом кластере, то там скоро возникнет дефицит площадей, а соседние Ленинградский деловой коридор и формирующаяся Ходынка станут еще более привлекательными. Можно сказать, что эти выводы проходили красной линией через всю конференцию с начала формирования программы: для развития локации, как делового центра нужны транспортная доступность и "якорь" в виде крупных государственных или окологосударственных структур (раньше роль "якоря" могли играть крупные международные компании).

Далее дискуссия пошла в сторону офисов на продажу - тренда, как по структуре ввода, так и по объему сделок. Артем Соломеннов, директор департамента по работе с офисными помещениями IBC Real Estate, напоминает, что именно аренда всегда была основой профессионального офисного рынка. И несмотря на пиковые значения в секторе продаж, аренда остается ключевым направлением работы ведущих консультантов. Однако, низкий уровень ввода новых помещений под аренду меняет структуру предложения. На рынок будут выходить небольшие помещения, приобретаемые частными инвесторами. Это более мелкая нарезка, чем та, с которой привыкли работать ведущие консультанты, другая структура отношений, то есть, объединение нескольких помещений от разных собственников в одну сделку аренды блока. Со всем этим мы будем работать, - говорит Артем.

Не так оптимистичен в плане аренды офисов Дмитрий Антонов, директор отдела продаж и приобретений Ricci | Офисы. В 2024-2025 гг. около 1,5 млн кв. м офисов будет введено (без штаб-квартир), из них половина (около 800 тыс. кв. м) - мелкая нарезка. Многие помещения реализуются еще до получения разрешения на строительство. То есть, рынок "изящно" ушел от эскроу-счетов к модели договора о продаже будущей вещи (ДГБВ), что позволяет девелоперу использовать деньги сразу по заключению сделки, а не так, как подразумевает 214 Ф.З. Только одно из десяти зданий реализуется по ДДУ, а остальные по ДГБВ, - отмечает Мария. И это хорошо для девелопера и инвестора, особенно непрофильного, - говорит Дмитрий. Но сейчас продается уж совсем мелкая нарезка - от 30-40 кв. м в классе А (раньше было от 200-300 кв. м).

Здесь вопрос: спрос определяет продукт или продукт является ответом на экономическую ситуацию (иначе экономика проекта "не бьется"). Не видим противоречия, но зал разделился в пропорции 60/40 примерно.

Еще один вопрос - особняки под сервисные офисы, спрос на которые также заметен. Франсуа уверен, что в структуре новых сервисных офисов доля особняков не превысит 20-30%, а в фокусе останутся крупные площадки (5-20 тыс. кв. м) в качественных БЦ. Девелоперы сами не создают своих сервисных операторов, потому что у них другой бизнес. Сегмент сервисных офисов ближе к гостиничному, - говорит Франсуа. Артем также напоминает, что спрос на аренду, хоть и уступает спросу на покупку сейчас, все равно остается высоким. То есть, девелоперу нет пока смысла вкладываться в дополнительные сервисы и множить штат, если модель классической аренды работает. Согласен и Дмитрий: девелопер заинтересован в том, чтобы построить и продать, желательно, крупными блоками. Управлять - не основная компетенция девелопера. Франсуа добавляет, что рынок сервисных офисов Москвы все еще не развит по сравнению с такими городами, как Лондон и Нью-Йорк, где они занимают более 5% от общего стока. Так что простор для развития этого сегмента есть, но спрос, конечно, будет со стороны крупных корпораций, а не фрилансеров и ИП.

В заключение аналитического блока - тема строительства под аренду. Почему не строят? Как мелкая нарезка от частных инвесторов будет влиять на среднюю ставку по классу А? - спрашивает Мария.

Артем говорит о том, что выход помещений от частных инвесторов внесет хаос на рынок: разброд по ставкам, нестабильность планов собственника.

Подогревая сессию по кластерам, Екатерина отмечает, что сейчас перспективными являются Павелецкая, Большое Сити, Запад (Кутузовский проспект - Минское шоссе), Южный порт. Дмитрий говорит, что глобально пока нет серьезных изменений по карте спроса. Франсуа верит в развитие такого кластера, как Ходынка, отделение его от Ленинградского делового коридора, а также локацию Ботанического сада.

На этом аналитический блок завершился, а места на панели заняли спикеры сессии по кластерному развитию.

Модератором сессии выступил Сергей Баранов, директор по коммерческой недвижимости AFI Development. Сергей отмечает здесь следующие факторы: 1) в сложившихся деловых кластерах очень ограничено количество площадок 2) транспорт и государственные программы делают менее очевидные районы более интересными для девелоперов и доступными для резидентов 3) поменялся портрет потребителя офисов.

Павел Иншаков, директор по продажам и аренде коммерческой недвижимости PIONEER, говорит, что компания по сути к имеющимся кластерам не привязана и готова строить офисы по КРТ где угодно, что, собственно и показывают проекты на Ботаническом саду, Технопарке и в Останкино.

Кермен Мастиев, директор по коммерческой недвижимости MR Group, соглашается, что дефицита площадок сейчас нет. У компании в строительстве сейчас 700 тыс. кв. м офисов, а в проектировании - 800 тыс. кв. м, это только с РНС до 2027-2028 гг. Однако Кермен отмечает, что развитие проектов КРТ и офисов в их составе девелоперами, не специализирующимися в строительстве офисных зданий, является риском для рынка. Концепция может быть изначально не правильной, а конфигурация типового этажа отличаться от запроса клиента, что приведет к демпингу (Кермен не говорил этого слова, но оно читалось), и это будет давить на понижение средней ставки по рынку.

Здесь, пожалуй, стоит снова акцентировать внимание на словах Кермена. Модель Ленинградского делового коридора будет бесперспективной для большинства лучевых направлений, а с удаленностью от центра новые КРТ с офисами в составе будут все менее успешны. Поэтому MR Group ведет диалог с властями о создании локальных кластеров на каждом направлении без непосредственного соприкосновения с жилой застройкой. Условно, можно создать деловой кластер на Ботаническом саду, а льготы от реализации получать на жилую застройку в районе Свиблово или Бабушкинской. Таким образом, деловая застройка не будет размываться, и будет создаваться синергия, необходимая для делового квартала, а у каждого спального района будет локальный Москва-Сити в 20-минутной доступности.

По каким принципам ведется градостроительная политика, рассказала Татьяна Яковлева, старший юрист VERBA LEGAL. По ее словам, КРТ - это скорее исключение из общих принципов, когда ТЭПы могут не учитываться или зависеть от конкретного инвестора. В целом же, разрабатывается система кластеризации города на динамичные, депрессивные районы и т.д. В зависимости от статуса кластера будут распределяться льготы на строительные проекты. При этом сообщалось, что коэффициенты за пределами ТТК будут унифицированы, то есть, пока по мерам поддержки со стороны города все очень неоднозначно, есть и противоречия и "серые" зоны.

Марина Ребикова, руководитель направления коммерческой недвижимости Coldy, уверена, что кардинальной смены деловой карты Москвы не произойдет, но есть тенденция к расширению существующих деловых районов, что видно на примере Сити, Белорусской, Павелецкой. По словам Марины, арендаторы офисного рынка в большинстве своем занимают консервативную позицию при выборе локации, предпочитая оставаться в привычных деловых районах, даже если расстояние до метро будет увеличиваться до 10-15 минут, хотя в менее популярных локациях можно было бы арендовать офис в 2-минутной доступности от метро.

Сергей Черноусов, коммерческий директор сети сервисных офисов BusinessClub от Capital Group, отмечает, что должен быть баланс между доступностью метро и достаточным количеством парковочных мест.

Елизавета Ильюхина, руководитель коммерческого департамента West Wind Group, видит будущее ЦДР в редевелопменте/реновации особняков, так как свободных участков в центре Москвы уже не осталось. Тем не менее, предложение особняков тоже ограничено. Из шести объектов в среднем только один подходит под организацию качественного бизнес-центра.

Спикеры соглашаются, что ситуация с поиском особняков в ЦДР непростая, как с точки зрения их пригодности для офисного использования, так и с точки зрения получения необходимых разрешений от города. Кроме того, если собственник понимает потенциал своего объекта, он конвертирует этот потенциал в цену, что делает экономику объекта непривлекательной для потенциального инвестора. Поэтому Сергей Черноусов верит в более децентрализованные локации, такие как Большое Сити и Ленинградский деловой коридор. Для развития деловой активности на востоке Москвы необходим якорь в виде крупной госструктуры. Если это и случится, то случится очень не скоро, - говорит Сергей.

В качестве блица о перспективах районов высказался Кермен Мастиев. У MR Group по локациям есть понимание работы до 2035 года примерно на 3 млн кв. м офисов. Из новых для себя районов компания будет строить в западном направлении (Фили - Кунцево), а также на северо-западе (Тушино), кроме того, четыре проекта планируется реализовать в Белорусском кластере и два в Москва-Сити. Возможно, в дальнейшем появятся проекты на юге и юго-востоке, но здесь все будет зависеть от первого примера расселения арендаторов из промзон под КРТ - будет ли с их стороны платежеспособный спрос на класс А?

Павел Иншаков отмечает в качестве перспективных Павелецкий деловой кластер и северо-восток. Также в дальнейшем будет развиваться юго-восток, в частности, Южный порт, где будет построено от 2 млн до 4 млн кв. м жилья, что также может подтолкнуть офисный рынок.

Coldy сейчас реализует два проекта - в Павелецком деловом районе отдельно стоящий БЦ и на Нижегородской комплексная застройка с жильем, апартаментами, офисами и спортивной составляющей.

При всем развитии транспортной инфраструктуры, формирование новых деловых кластеров вдоль БКЛ не является бесспорным, - говорит Елизавета Ильюхина. Дело в том, что небольшие девелоперы с осторожностью смотрят на новые локации, не привязанные к существующим деловым районам. Поэтому в ближайшие 5-10 лет новых районов ожидать не стоит.

Сергей Черноусов считает перспективными Калужскую и юго-запад, где есть офисное предложение, но уже несколько устаревшее. Тем не менее, с вводом новых объектов (на Калужской строят, в частности, Level Group и AFI Development) эти районы может ждать ренессанс.

Какой он - офис будущего?

Девелоперы говорят о создании комфортной среды, а также инфраструктурной составляющей проекта. Кермен Мастиев ожидает укрупнения девелоперов и консолидации девелоперского бизнеса Москвы в руках 3-4 главных игроков.

В рамках сессии не раз затрагивался вопрос о проектах КРТ с офисной составляющей. Безусловно, такие проекты тоже будут влиять на офисную карту Москвы, а реализовываться они будут девелоперами жилой недвижимости. Поэтому логичным продолжением мероприятия стала вторая сессия, посвященная как раз офисам от девелоперов жилья. Модераторами выступили Максим Чернядьев, директор департамента земельных проектов NF Group, и Павел Назаркин, редактор CRE.ru.

В качестве вступления, Максим Чернядьев напомнил, что 5 февраля вышел новый указ ДГИ, согласно которому коэффициент изменения цен был увеличен до 1,5084, а это значит, что плата за смену ВРИ станет выше, а получение льгот по созданию МПТ - еще актуальнее.

В целом по ситуации с проектами офисов от девелоперов жилья рассказала Юлия Токарева, партнер и руководитель отдела стратегического консалтинга Commonwealth Partnership. По сегментам, позволяющим получить льготы, офисы являются наиболее востребованными среди девелоперов, потому что обеспечивают нормы по площадям при небольшом пятне застройки. С 2020 по 2024 гг. всего было построено порядка 1,5 млн кв. м офисов, а доля девелоперов жилья составляла лишь 10,5%. Заявлено до 2026 года еще порядка 3,8 млн кв. м, и доля девелоперов жилья здесь составляет около 19%. По локации проекты "привязаны" к крупным проектам жилья и в перспективе будут реализовываться в проектах КРТ, то есть, будут тяготеть ко МКАДу.

Андрей Трубачёв, директор, отдел инвестиций и рынков капитала CORE.XP, среди перспективных площадок отмечает территорию завода "МИГ" на Ленинградском проспекте, Бережковскую набережную, а также Южный порт и Нагатинский затон, где может быть построено около 500 тыс. кв. м недвижимости. Но вопрос тут, как это будет реализовываться и в дальнейшем управляться.

Никита Курносов, директор департамента стратегического консалтинга IBC Real Estate, говорит, что анализ строящихся 2,5 млн кв. м офисов показал, что около 50% из них расположены в локациях, подразумевающих льготы за создание МПТ. Это показывает, что стимулы от города в целом работают, но при этом в локациях с максимальной льготой расположено менее 20% проектов, то есть, девелоперы все равно смотрят на востребованность офисов в каждом конкретном случае для каждой отдельной локации. Решением для девелоперов может стать реализация концепции 15-минутного города, в этом случае объекты коммерческой инфраструктуры приобретают эксклюзивность для жителей. Но пока таких примеров не много, выделить можно разве что А101 с проектом в Прокшино.

Виктория Гусева, директор по аренде департамента офисной недвижимости Nikoliers, верит в возможность развития офисной недвижимости на востоке Москвы, причиной чему станут градостроительная политика и сокращение количества доступных площадок на западе. Кроме того, развитие транспортной инфраструктуры делает неочевидные локации более доступными, и этот фактор уже позволяет рассматривать те площадки, которые раньше не могли стать интересными для строительства офисов.

Евгения Борзова, руководитель управления коммерческой недвижимости FORMA, отмечает, что компания развивает линейку премиальных бизнес-центров, поэтому смотрит много площадок, но конкуренция на рынке действительно высока, что влияет на количество доступного предложения и цену. Консультанты говорят, что площадки с ГПЗУ есть, но по рентабельности строительства офисов подходят не все, хотя правительственные инициативы превращают многие площадки "из гадких утят в прекрасных лебедей".

Сейчас у FORMA проекты в востребованных офисных локациях. Кроме того, для современного офиса очень важна инфраструктура, и в компании уделяют ей большое внимание. По словам Евгении, сейчас, в частности, БЦ должен включать сервисные офисы в объеме не менее 10% от арендопригодной площади. Компания сотрудничает с BusinessClub, а кроме того, задумывается о создании собственной УК. В целом, глобальной задачей девелоперов при реализации проектов КРТ является создание сбалансированного района, где офисы будут востребованными сами по себе и дадут дополнительную ценность квартирам.

Спикеры панели в целом верят в перспективы делового строительства в восточной части города в будущем, но пока спрос там ограничен. И даже несмотря на увеличенные коэффициенты по льготам, девелоперы подходят к таким локациям с осторожностью. Ранее системные девелоперы сомневались в качестве офисного продукта от девелоперов жилья, в том числе, из-за не самых очевидных с точки зрения делового строительства локаций под КРТ. Но сейчас мы видим, что снижения качества не происходит. Никита говорит, что вся логика рынка, как в жилье, так и в офисах, говорит о повышении стандартов качества и конкуренции продуктом, поэтому такой риск для рынка можно уже назвать нереализовавшимся. В то же время, существует риск по таким объектам, как технопарки за МКАД. Через некоторое время (10-15 лет) вероятен сценарий сноса таких объектов ради более плотной застройки.

В целом по мероприятию можно сделать определенные выводы о развитии офисного рынка Москвы. Существующие деловые кластеры активно разрастаются, и этот рост будет продолжаться. Так, Белорусский деловой кластерпрактически соединился с Савеловским, Сити разрастается в Сити-2 и Большом Сити, новые проекты могут перезапустить интерес к таким кластерам, как Павелецкая, Калужская и Ленинский. Ходынка уже сейчас воспринимается многими игроками, как отдельный кластер, не входящий в Ленинградский деловой коридор, большой потенциал есть у Филевско-кунцевского коридора. В то же время, градостроительная политика нацелена на развитие деловой активности на востоке, северо-востоке и юго-востоке Москвы, поэтому в перспективе нас ждет появление новых деловых центров в этих, пока неочевидных локациях. Девелоперы жилья нацелены на создание качественного современного продукта, отвечающего требованиям рынка, и внимательно просчитывают потенциал локации при определении параметров БЦ, что нивелирует риски по затовариванию рынка и обрушению средних ставок за счет выхода большого количества менее качественного и неудобно расположенного предложения. Девелоперы и консультанты смотрят на рынок с оптимизмом, видя положительную динамику чистого поглощения, новые интересные проекты и участие города в создании здоровой деловой среды в разных локациях. Появление новых кластеров и увеличение существующих - это интересно само по себе, а с вводом новых объектов будет еще интереснее, когда можно будет оценить синергию, успешность новых точек на карте, вывести различия и общие тренды деловых районов.

На этом деловая программа мероприятия завершилась, а в заключение, компания STONE, выступавшая стратегическим партнером, провела для участников и гостей квиз по знанию рынка офисной недвижимости.

Партнерами Office Development Brunch выступили: NF Group, BusinessClub и VERBA/LEGAL.

Фотографии с мероприятия

Полное видео