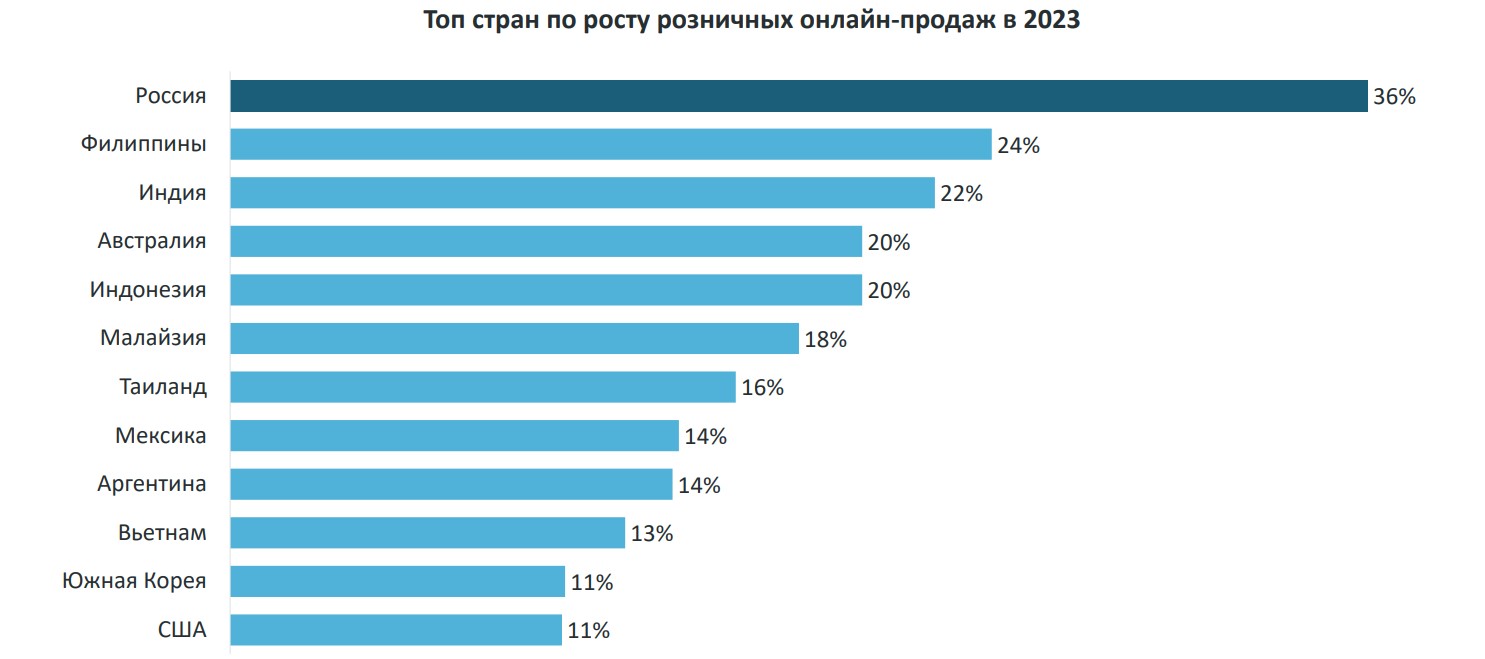

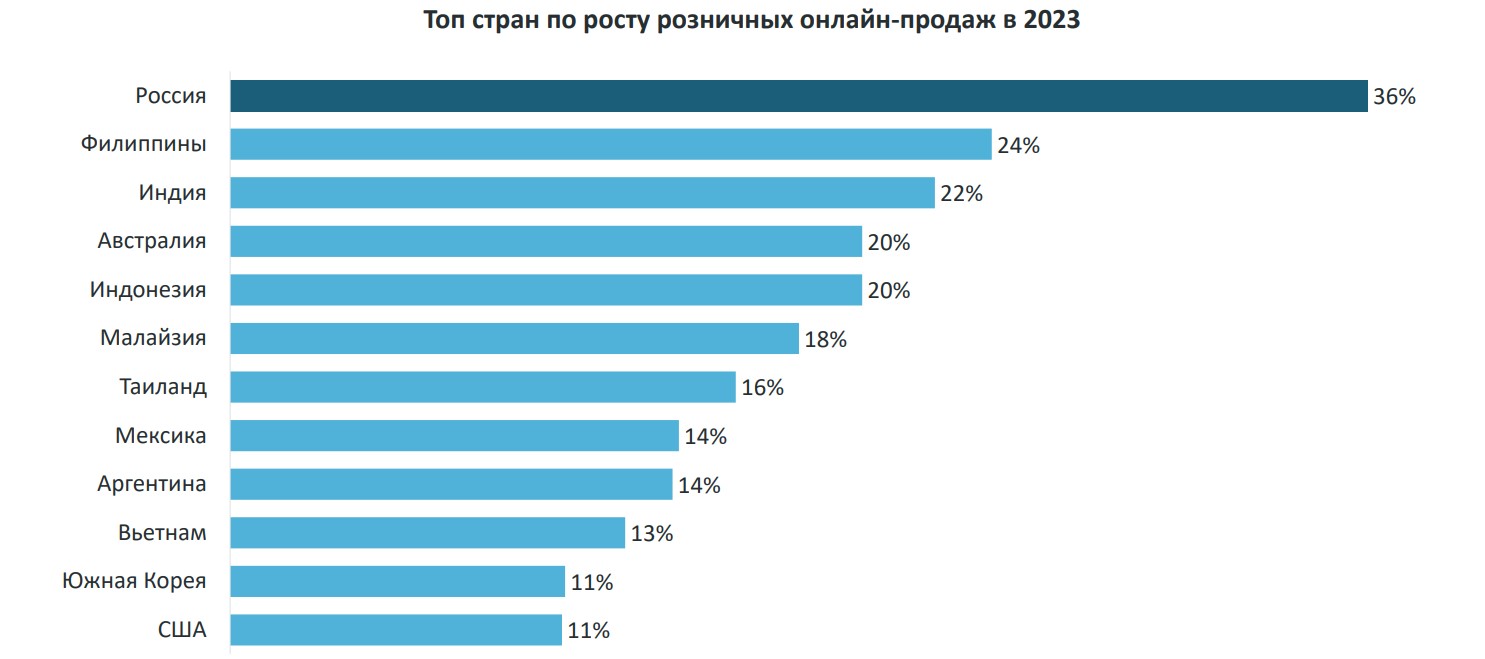

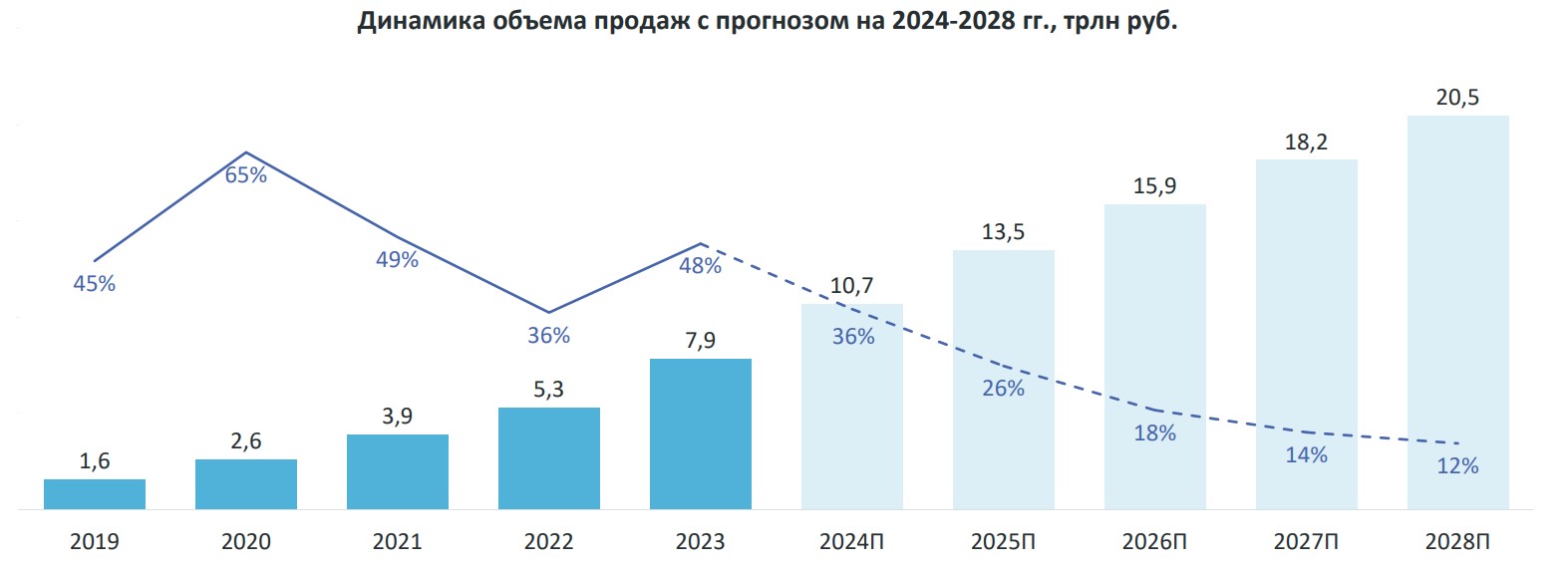

По оценкам Росстата и Data Insight, средний ежегодный прирост объёма интернет-продаж с начала пандемии коронавируса составил более 40% год к году. Уже в первом полугодии 2024-го, по данным Минпромторга РФ, объём электронной торговли в России увеличился в годовом сравнении на 40%; по итогам года отрасль может выйти на 50%-ный рост. В рублях показатель достигнет почти 11 млн рублей (для сравнения, в 2020 году – 2,6 трлн рублей).

Бум e-commerce продолжается не только в крупных агломерациях, но и в небольших населенных пунктах. По прогнозам правительства РФ, к 1 января 2025 года широкополосный доступ к интернету будет у 90% российских домохозяйств; уже по итогам 2023-го ежедневная аудитория интернета в России составляла более 100 млн человек. «Рост популярности онлайн-торговли годами поддерживается, в том числе, проникновением технологий, – соглашается Леонид Волох, соучредитель Lynks Property Management | Maris. – Уже сейчас Россия занимает одно из первых мест в Европе по количеству пользователей всемирной сети, в нашей стране – один из самых доступных с точки зрения стоимости интернет в мире».

Источник: Data Insight

E-commerce и маркетплейсы кардинально изменили не только покупательское поведение, но весь потребительский рынок в стране. Теперь практически никому и никуда не нужно ехать – любые товары доступны в любых регионах на «расстоянии вытянутого ПВЗ». По оценкам Data Insight, четыре крупнейших маркетплейса (Wildberries, Ozon, «Яндекс Маркет» и «Мегамаркет») занимают 81% российского рынка интернет-торговли: доля Wildberries на рынке составила 47%, Ozon — 35,5%, «Яндекс Маркет» – 3,5%, «Мегамаркет» – 2%. Оставшиеся 19% распределяются между другими сегментами e-commerce: на продукты питания (e-grocery) приходится порядка 10%, e-pharma — 4%, а оставшиеся 5% — на другие товары. Ожидаемый прирост оборотов только Wildberries по итогам года может составить 60%, сообщает Антон Комаров, директор департамента складской недвижимости Accent Capital. Но даже при таком буме средний российский покупатель пока заказывает товары в интернете всего двадцать два раза в год, и этот показатель всё ещё значительно ниже, чем в других странах. Расти, по его словам, есть куда, а предпосылок множество: и увеличивающееся количество платежеспособных «зумеров», привыкших к жизни в онлайне, и изменение модели и психологии продаж, и возможность моментально узнать мнение пользователей о товаре и поделиться своим. «Пик пока не достигнут, — поддерживает Артем Хомышин, руководитель отдела развития бизнеса FM Logistic в России. — Развитие сегмента делает условия для покупателей более гибкими. В частности, снижается сумма чека, а значит – снова же, происходит стремительный рост количества онлайн-заказов. Сумма интернет-заказов уже в 2023 году превысила 4,6 млрд рублей, а средний чек был близок к 1500 руб. Тренд сохраняется, следовательно, и количество заказов продолжит расти. Это, в свою очередь, будет стимулировать развитие сетей ПВЗ для обработки потоков, в том числе силами франчайзи. ПВЗ сегодня выполняют функцию «последней мили» в цепи поставок, и от их близости к конечному потребителю зависят удобство совершения покупки и качество клиентского опыта. Потенциальные франчайзи, в свою очередь, по-прежнему готовы инвестировать в открытие новых пунктов под крупным брендом, дающим гарантии высокого трафика».

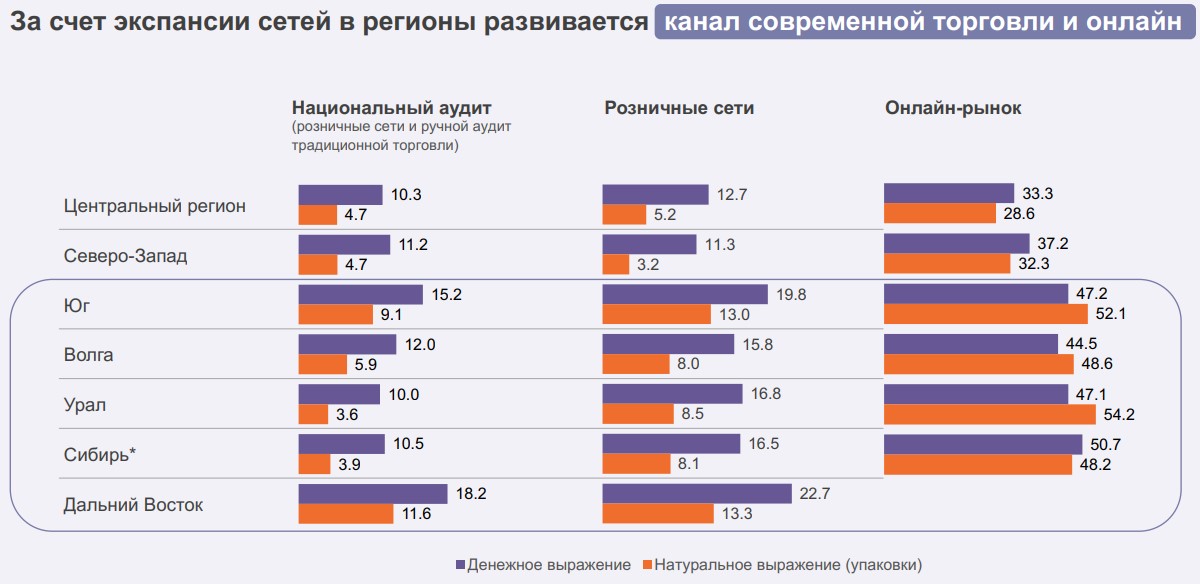

Электронная коммерция по-прежнему обладает высочайшим потенциалом, особенно в регионах, где всё только начинается, поддерживает Леонид Волох. Эксперт называет маркетплейсы «новыми современными торговыми центрами», сравнивая их историю развития с «каменной розницей», и указывая на географическую перестройку лидерства: наиболее высокий уровень проникновения e-commerce в уходящем году был зафиксирован не в крупнейших мегаполисах, а в регионах с недостаточно развитой розничной инфраструктурой (Чукотка — 34,8%, Камчатка — 24,8% и др.). Для жителей этих регионов, часто с труднодоступной местностью и сложными климатическими условиями, именно интернет-торговля открывает доступ к «бесконечной полке» и товарам, которые раньше можно было купить только в крупных городах. Развитие логистической и складской инфраструктуры, необходимое для обеспечения e-commerce, становится мощным стимулом для рынка коммерческой недвижимости в этих регионах.

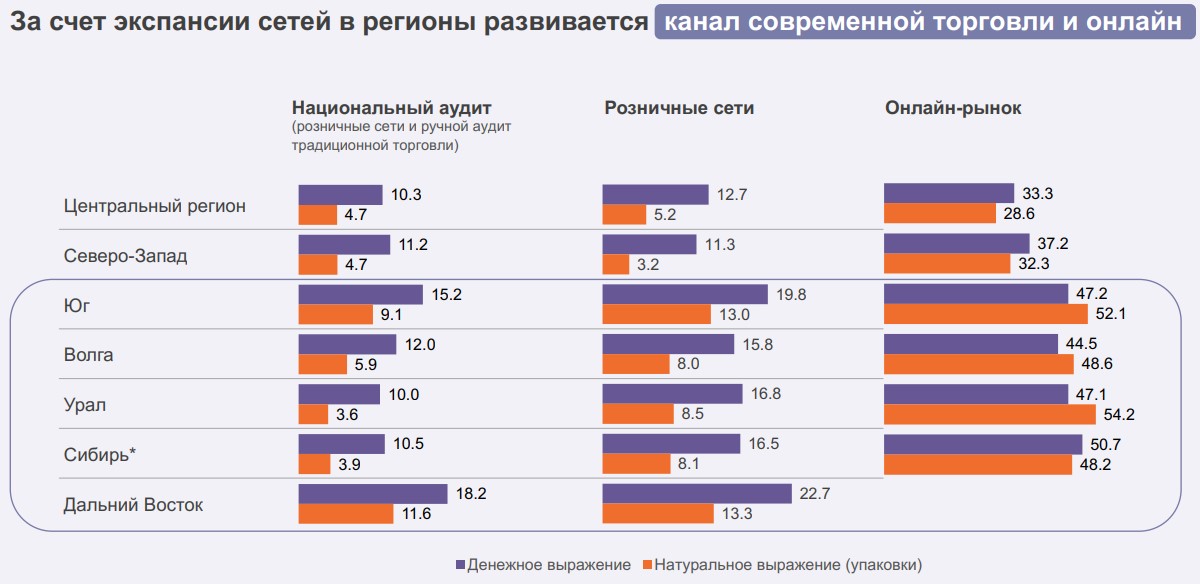

Источник: Нильсен

Именно стремительная экспансия e-commerce привела к острейшему дефициту современных складских помещений. «Развитие интернет-торговли уже несколько лет выступает ключевым драйвером роста складской недвижимости, а улучшение логистической инфраструктуры, в свою очередь, расширяет возможности онлайн-ритейла, — рассказывает Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group. — По предварительным итогам 2024 года на операторов онлайн-розницы приходится порядка 75% всех сделок в стране, что является максимальным показателем за всю историю наблюдений. Для сравнения, по итогам 2023 года на онлайн-торговлю пришлось 53% объема сделок. В этом году произошел целый ряд запусков крупных распределительных центров маркетплейсов, которые существенно сократили сроки доставки и улучшили доступность товаров для жителей региональных городов».

Источник: NF Group

Прямая речь

Бум e-commerce продолжается не только в крупных агломерациях, но и в небольших населенных пунктах. По прогнозам правительства РФ, к 1 января 2025 года широкополосный доступ к интернету будет у 90% российских домохозяйств; уже по итогам 2023-го ежедневная аудитория интернета в России составляла более 100 млн человек. «Рост популярности онлайн-торговли годами поддерживается, в том числе, проникновением технологий, – соглашается Леонид Волох, соучредитель Lynks Property Management | Maris. – Уже сейчас Россия занимает одно из первых мест в Европе по количеству пользователей всемирной сети, в нашей стране – один из самых доступных с точки зрения стоимости интернет в мире».

Источник: Data Insight

E-commerce и маркетплейсы кардинально изменили не только покупательское поведение, но весь потребительский рынок в стране. Теперь практически никому и никуда не нужно ехать – любые товары доступны в любых регионах на «расстоянии вытянутого ПВЗ». По оценкам Data Insight, четыре крупнейших маркетплейса (Wildberries, Ozon, «Яндекс Маркет» и «Мегамаркет») занимают 81% российского рынка интернет-торговли: доля Wildberries на рынке составила 47%, Ozon — 35,5%, «Яндекс Маркет» – 3,5%, «Мегамаркет» – 2%. Оставшиеся 19% распределяются между другими сегментами e-commerce: на продукты питания (e-grocery) приходится порядка 10%, e-pharma — 4%, а оставшиеся 5% — на другие товары. Ожидаемый прирост оборотов только Wildberries по итогам года может составить 60%, сообщает Антон Комаров, директор департамента складской недвижимости Accent Capital. Но даже при таком буме средний российский покупатель пока заказывает товары в интернете всего двадцать два раза в год, и этот показатель всё ещё значительно ниже, чем в других странах. Расти, по его словам, есть куда, а предпосылок множество: и увеличивающееся количество платежеспособных «зумеров», привыкших к жизни в онлайне, и изменение модели и психологии продаж, и возможность моментально узнать мнение пользователей о товаре и поделиться своим. «Пик пока не достигнут, — поддерживает Артем Хомышин, руководитель отдела развития бизнеса FM Logistic в России. — Развитие сегмента делает условия для покупателей более гибкими. В частности, снижается сумма чека, а значит – снова же, происходит стремительный рост количества онлайн-заказов. Сумма интернет-заказов уже в 2023 году превысила 4,6 млрд рублей, а средний чек был близок к 1500 руб. Тренд сохраняется, следовательно, и количество заказов продолжит расти. Это, в свою очередь, будет стимулировать развитие сетей ПВЗ для обработки потоков, в том числе силами франчайзи. ПВЗ сегодня выполняют функцию «последней мили» в цепи поставок, и от их близости к конечному потребителю зависят удобство совершения покупки и качество клиентского опыта. Потенциальные франчайзи, в свою очередь, по-прежнему готовы инвестировать в открытие новых пунктов под крупным брендом, дающим гарантии высокого трафика».

Электронная коммерция по-прежнему обладает высочайшим потенциалом, особенно в регионах, где всё только начинается, поддерживает Леонид Волох. Эксперт называет маркетплейсы «новыми современными торговыми центрами», сравнивая их историю развития с «каменной розницей», и указывая на географическую перестройку лидерства: наиболее высокий уровень проникновения e-commerce в уходящем году был зафиксирован не в крупнейших мегаполисах, а в регионах с недостаточно развитой розничной инфраструктурой (Чукотка — 34,8%, Камчатка — 24,8% и др.). Для жителей этих регионов, часто с труднодоступной местностью и сложными климатическими условиями, именно интернет-торговля открывает доступ к «бесконечной полке» и товарам, которые раньше можно было купить только в крупных городах. Развитие логистической и складской инфраструктуры, необходимое для обеспечения e-commerce, становится мощным стимулом для рынка коммерческой недвижимости в этих регионах.

Источник: Нильсен

Именно стремительная экспансия e-commerce привела к острейшему дефициту современных складских помещений. «Развитие интернет-торговли уже несколько лет выступает ключевым драйвером роста складской недвижимости, а улучшение логистической инфраструктуры, в свою очередь, расширяет возможности онлайн-ритейла, — рассказывает Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group. — По предварительным итогам 2024 года на операторов онлайн-розницы приходится порядка 75% всех сделок в стране, что является максимальным показателем за всю историю наблюдений. Для сравнения, по итогам 2023 года на онлайн-торговлю пришлось 53% объема сделок. В этом году произошел целый ряд запусков крупных распределительных центров маркетплейсов, которые существенно сократили сроки доставки и улучшили доступность товаров для жителей региональных городов».

Источник: NF Group

Прямая речь

Алексей Бездеткин, коммерческий директор Boxberry:

- Маркетплейсы перестали быть просто площадками для онлайн-торговли, они превратились в полноценные экосистемы с собственными банками, ИТ-разработками, франшизными пунктами выдачи заказов. За ними постепенно подтягиваются и другие площадки. Например, Авито постепенно уходит от формата классифайда, и тоже превращается в своеобразный маркетплейс. Эта тенденция в целом позитивно сказалась на e-commerce: в регионах активнее развивается малый бизнес (на рынок выходят новые селлеры, мелкие перевозчики, франчайзи), идет строительство терминалов, появляются новые опции для логистов.

Источник: CRE

Долевое участие

Доля онлайн продаж в розничном товарообороте растёт по всем категориям, сообщают в INFOLine: к концу 2024 года в категории «Бытовая и компьютерная техника» она достигнет 67% (в 2023 г. – 61%), в категории «Детские товары» и «Косметика и парфюмерия» – 58%. В fashion-сегменте доля онлайн также увеличивается – до 53% к концу 2024 г. (в 2023 г. – 42%).

Онлайн-продажи продуктов и товаров из супермаркета в 2024 году в Data Insight оценивают в 1,2 трлн рублей. Это, по данным аналитиков компании, четвертая по размеру категория после DIY, Fashion и БТиЭ (в таком порядке), но почти с двукратным отставанием (три лидирующих категории имеют более чем по два триллиона продаж). Рост объёма к прошлому году – 50%. Всего это 810 миллионов заказов (2,2 миллиона заказов в день), на 40% выше, чем в 2023 году. Эти цифры включают в себя продажи е-grocery через сервисы экспресс-доставки («Самокат», «Яндекс.Лавка»), агрегаторы доставки и нишевые маркетплейсы («Купер», платформа «Яндекса»), долю приходящуюся на онлайн в объёме продаж ритейлеров («ВкусВилл», «Лента», X5 и др.). Из неспециализированных универсальных маркетплейсов в данные попадает только Ozon Fresh, добавляют в Data Insight. В аналитике компания учитывает только те точки продаж, в которых есть продажа свежих продуктов, и не учитывала продажи бакалеи через неспециализированные магазины (продажи крупы на WB и пр.). Кроме того, аналитики не принимали во внимание продажи non-food FMCG через неспециализированные магазины (мыло на «Яндекс.Маркете»), поскольку в общем объем продаж, доля этих каналов невелика. Тройка крупнейших продавцов на рынке – «ВкусВилл», «Купер», «Самокат», которые вместе растут в деньгах более чем на 70% YoY, что чуть быстрее, чем весь рынок (который растет на 50%).

Источник: Нильсен

Средний чек онлайн-покупок e-grocery также растет, преимущественно на фоне инфляции, а дробления чека на мелкие заказы, как происходит в других категориях с ростом доли маркетплейсов, здесь не происходит (потому что нет модели доставки в ПВЗ). Напротив, игроки активно подталкивают средний чек вверх платной доставкой или минимальным чеком. Средний чек в 2024 году составит 1500 рублей, на 8% больше, чем в 2023 году. Доля онлайн-канала в Grocery при этом составляет около 5%, то есть Grocery, с одной стороны, является категорией с самым низким проникновением онлайн-канала из всех и, соответственно, с самым высоким потенциалом роста.

Любопытно, что три быстрорастущих лидера на рынке представляют три разных бизнес-модели, три разных формата бизнеса, подчёркивают в Data Insight. Рынок всё ещё очень маленький, и на нём много места для самых разных игроков и форматов, поэтому три разных модели могут лидировать на рынке и расти похожими темпами. «И региональная экспансия онлайна особенно хорошо прослеживается на примере активно наращивающего обороты продуктового онлайн-ритейла, – считает Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate. – Как и во всех сегментах онлайна, фокус делается на совершенствование потребительского опыта, в том числе, запуск и развитие качественной экспресс-доставки. На сегодняшний день только три продуктовых ритейлера осуществляют экспресс-доставку (до 30 минут) – «ВкусВилл», «Самокат» и «Яндекс Лавка». Двое из трёх игроков изначально начинали работу на рынке в формате чистого онлайна, что позволило им сразу работать над созданием широкой сети дарксторов. «ВкусВилл» же, хотя и развивается омниканально, также обладает множеством дарксторов, которые расположены на небольшом расстоянии друг от друга. Именно этот фактор дает возможность трем игрокам полностью занимать сегмент экспресс-доставки».

Потребителю давно недостаточно, чтобы заказ привезли быстро и без потери качества – важно, чтобы и процесс замены товара был максимально упрощен, имелась возможность оставить комментарий как сборщику, так и курьеру, чтоб можно было легко переключаться между несколькими адресами, а широта ассортимента не уступала супермаркету у дома и цены были одинаковыми или ниже.

Источник: Студия графического дизайна UDGF design

Прямая речь

Константин Калякин, руководитеь направления аналитических исследований СберАналитика:

- В сегменте продуктов питания рост онлайн-продаж составляет 15% против 2% – в традиционном ритейле, но при этом доля e-commerce остается небольшой, достигая примерно 10% от общего оборота.

Схожая картина в общественном питании и фэшн-сегменте: онлайн активно растет, но занимает небольшую долю в общем.

А вот в сегменте красоты и здоровья рост онлайна ниже, чем рост физических точек, но при этом сегмент в целом не показывает бурного развития.

В сегменте развлечений и кино доля транзакций онлайн в отличие от других сегментов высока – порядка 40%.

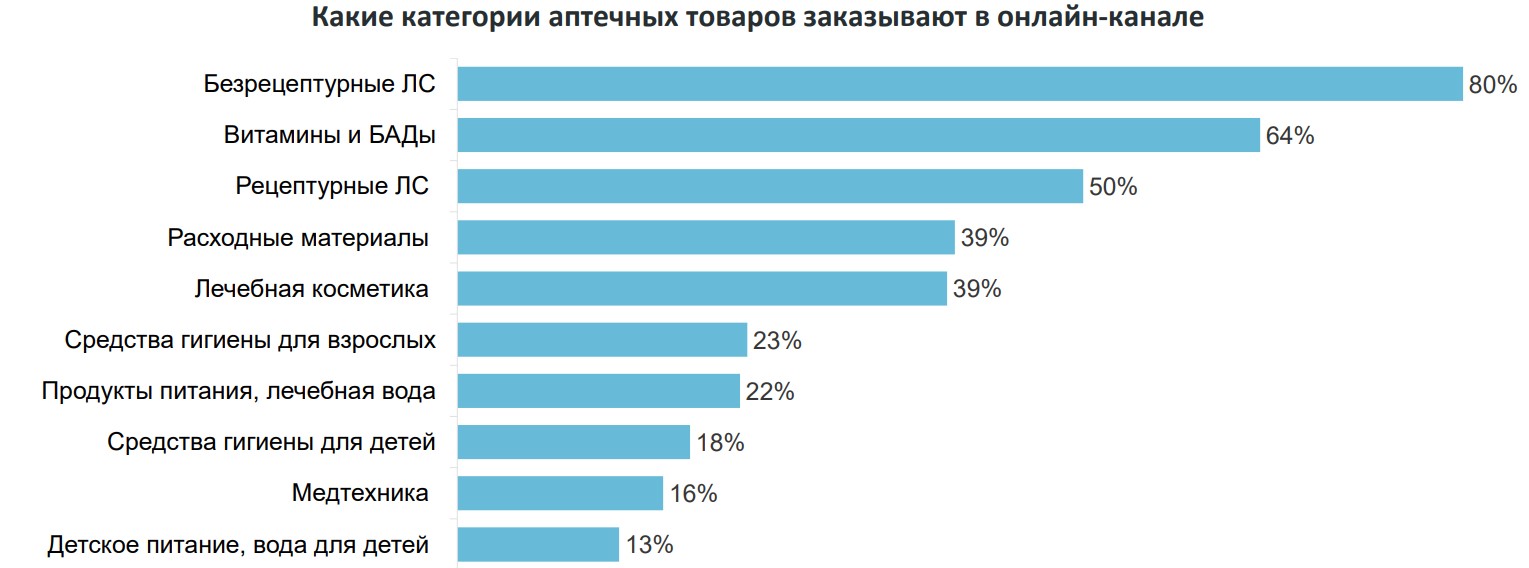

В свою очередь, онлайн-продажи аптек в 2024 году, по прогнозам Data Insight, составят чуть более 400 млрд рублей, и это 2/3 онлайн-продаж аптечного ассортимента. Кроме того, на рынке есть доставка агрегаторов (Яндекс.Еда) и продажа через маркетплейсы (преимущественно БАДы и медтехника). Потребители разобрались с миссиями и делают срочные покупки в оффлайне, а относительно несрочные и большие – в онлайне, чаще всего через Аптеку.ру, выбирая при этом одну и ту же аптеку /аптечную сеть для покупки и получения заказа. Срочные покупки вечером и ночью переместились в доставку, вместо того, чтобы отложиться на утро. Доля доставки крошечная, сообщают в Data Insight, основной объём – забрать заказ в аптеке. Основной рост онлайн-продаж аптечного ассортимента сегодня происходит за счет увеличения числа онлайн-покупателей в категории, и до потолка там далеко.

При этом, аптеки прекратили масштабные вливания в онлайн-продажи (комплекс сложностей от плохо просчитываемого эффекта до отсутствия денег для инвестиций), подчёркивают в Data Insight. Аптеки теряют нелекарственный ассортимент (его забирают все остальные), одновременно предлагая в нём свои СТМ, в основном успешно. Доля онлайн-заказов в аптеках через свои приложения, Аптеку.ру, Яндекс.Еду и другие системы заказов растет. Больше половины роста объема онлайн-продаж обусловлено перетоком заказов потребителей между каналами (оставшийся рост – повышение цен).

Источник: Data Insight

Маркетплейсы уже сейчас активно отъедают у аптек все, что не лекарства (медтехника, БАДы, перевязочные), а также совсем простые лекарства (аспирин). В отсутствие перспектив нормализации оборота рецептов нет и перспектив продаж ЛП во внеаптечных каналах (в первую очередь в МПЛ), поясняют в Data Insight. Рост продаж БАДов и всего остального на маркетплейсах приводит к разделению в представлении пользователей БАДов и аптек (то есть БАДы перестают быть аптечными товарами в условной «голове потребителя»), и, соответственно, не ведёт к росту аудитории покупателей лекарств онлайн. Появление совместного проекта между маркетплейсом и аптечной сетью по заказу/доставке лекарств (пример: Винлаб и Озон) приведет к росту покупателей лекарств, но пока такого проекта на рынке нет.

Прямая речь

Станислав Пятецкий, генеральный директор ИТ-интегратора AWG:

- В условиях жесткой конкуренции розничные сети стремятся не только удовлетворять запросы клиентов, но и предвосхищать их ожидания. Поэтому ритейлеры уделяют все больше внимания омниканальным стратегиям, объединяя различные каналы продаж для эффективного взаимодействия с покупателями: онлайн, оффлайн, маркетплейсы и службы доставки. Современные потребители требуют мгновенных ответов и быстрой доставки, поэтому компании разрабатывают чат-ботов, запускают мобильные приложения, создают собственные ПВЗ и маркетплейсы.

Среди новых тенденций можно выделить увеличение присутствия в регионах, развитие в B2B-сфере и создание собственных и отраслевых маркетплейсов. С ростом конкуренции и рекламных затрат, компании все больше нацелены на максимизацию LTV через построение долгосрочных отношений с клиентами. В ответ на текущие вызовы бизнес активно интегрирует современные технологии и следует трендам: использует ИИ для служб поддержки и персональных рекомендаций, применяет технологии AR и VR, создает метавселенные для привлечения молодого поколения. Развивается и омниканальный подход, где социальные сети играют важнейшую роль, особенно для поколения Z. Покупатели предпочитают общаться с брендами через мессенджеры, такие как WhatsApp и Telegram, где популярны чат-боты.

В B2B-секторе также наблюдается тенденция к формированию долговременных взаимоотношений с клиентами. Так, например, все большую популярность набирают подписные сервисы, предлагающие регулярные поставки товаров: продуктов питания, расходных материалов, косметики и одежды. Такая модель подписки, применяемая в интернет-магазинах, позволяет компаниям предоставлять товары или услуги на постоянной основе, что ведет к стабилизации дохода и укреплению клиентской лояльности.

Источник: Авито

Одень надежду

Уже к 2028 году, по прогнозам INFOLine, суммарный годовой объём онлайн-продаж может достигнуть 26,7 трлн рублей, включая НДС, что в три раза превышает показатель 2023 г. По целому ряду категорий доля в товарообороте через три года превысит 80%. «Онлайн ежегодно прирастает более чем на 70%, он настолько быстро наступает и заселяется в сознание потребителей, что оффлайн, со своими неповоротливостью и нежеланием многих ритейлеров проводить реновации и реконцепции, быстро сдаёт позиции по всему фронту, точнее по всем товарным сегментам», – оценивает, в свою очередь, Игорь Коновалов, председатель правления группы «ИНПРОМ ЭСТЕЙТ».

Доля покупателей одежды и обуви через онлайн-каналы в уходящем году уже превысила долю тех, кто совершает покупки исключительно в оффлайне, добавляет Денис Колокольников, основатель и управляющий партнер RRG. «В этом году маркетплейсы уделяли большее и пристальное внимание разным категориям и форматам продажи одежды, обуви и аксессуаров, чем ранее, – подчёркивает Вячеслав Кацегоров, партнёр "Магазин Магазинов". – Связано это, в первую очередь, с тем, что рост других категорий стал замедляться, а освободившаяся ниша брендовых зарубежных вещей оказалась особенно востребованной со стороны потребителей». «Одежду и обувь онлайн уже покупают 53 % клиентов, – поддерживает Наталия Кермедчиева, совладелец REC Retail group. – Потребитель уделяет больше времени выбору и сравнению цен на разных площадках. И доля фэшн в торговых центрах будет снижаться именно поэтому, в пользу роста доли общественного питания». Основные маркетплейсы, которых четыре, благодаря сервису и удобству, давно превзошли торговые центры по привлекательности для покупателей, соглашается Денис Колокольников. «Стремительное развитие онлайн-ритейла сегодня продолжается в рамках тренда на создание омниканальной модели, которая трансформируется также стремительно, как и потребительское поведение, – рассуждает Екатерина Ногай. – Если раньше омниканальность подразумевала умелое сочетание оффлайн- и онлайн-сервиса, то сегодня речь идёт действительно о системе, которая обеспечивает единый покупательский опыт в оффлайн и нескольких форматах онлайна – через несколько каналов (собственный интернет-магазин, маркетплейсы, боты в мессенджерах и социальных сетях). Маркетплейсы наращивают свою конкурентоспособность перед оффлайн-магазинами. Например, в категории fashion это происходит за счет доставки товаров с примеркой и, более того, с возможностью постоплаты. Таким образом, игроки электронной торговли закрывают потребность «потрогать» товар перед покупкой». «Маркетплейсы в 2024-м развивались просто колоссальными темпами, – констатирует Валерий Трушин, партнер, руководитель отдела исследований и консалтинга IPG.Estate. – Если ранее ритейлеры омниканальность создавали путем открытия магазинов в ТЦ или стрите, а также запуская собственные онлайн-магазины, то сейчас активно создают свои «онлайн-представительства» и на крупнейших маркетплейсах». В свою очередь, онлайн-ритейлеры в уходящем году начали активнее инвестировать в оффлайн-магазины, что увеличило спрос на небольшие площади в ТЦ, добавляет Михаил Петров, генеральный директор Smart Estate Moscow.

Источник: CRE

Важнейшей тенденцией года для онлайн-ритейла стало развитие и товаров СТМ, указывает Екатерина Ногай. Весной Lamoda запустила сразу два собственных fashion-бренда – Nume для женщин и Mademan для мужчин. В августе Nume вышел за пределы маркетплейса и теперь товары бренда также можно приобрести в двух московских универмагах «Стокманн» (в «Европолисе» и «Смоленском пассаже-2»).

В сентябре стало известно о том, что товары СТМ Яндекс Маркета (десять брендов) будут выделены в отдельное бизнес-направление Яндекс Фабрика в составе бизнес-группы Электронной коммерции, Райдтеха и Доставки. В октябре Яндекс Фабрика представила первый собственный бренд одежды для мужчин и женщин Muted. В будущем одежда марки будет представлена не только на Яндекс Маркете, но и на других площадках.

Источник: CRE

Источник: CREКанал Москвы

Тренды развития онлайн-ритейла в России в уходящем году задавала трансформация потребительского поведения, повторяет Екатерина Ногай. Универсальные маркетплейсы, на которые приходится более 60% от общего объема рынка онлайн-торговли, сохраняют позицию драйвера рынка, несмотря на постепенное снижение темпов роста. Если по итогам 2023 года, например, рост GMV Ozon составил 111%, то в 2024 году компания прогнозирует рост на 60–70%. При этом спад динамики обусловлен не потерей интереса потребителей, а эффектом высокой базы сегмента, поясняет эксперт. «Раньше развитие ритейлера в онлайн часто воспринималось только как дополнительный канал, то сегодня на рынке есть игроки, развитие которых началось в чистом онлайн и сейчас они выходят в оффлайн, – соглашается г-жа Ногай с другими собеседниками CRE. – Показательным примером 2024 года стал маркетплейс Lamoda, который с декабря 2023 года открыл более 80 магазинов Lamoda Sport в четырёх форматах: Lamoda Sport, Lamoda Sport kids, Lamoda Sport urbano, Lamoda Sport outlet. Кроме того, в августе товары одного из собственных брендов Lamoda – женский fashion-бренд Nume – появились в двух московских универмагах Стокманн. Также в августе открылся первый оффлайн-магазин продуктового ритейлера Яндекс Лавка. А в рамках промо-компании Яндекс Ultima занял помещение на Малой Бронной, витрина которого была украшена надписью «бренды теперь на Ultima Яндекс Маркете, а здесь живет Андрей». Яндекс не впервые за этот год демонстрирует умение привлекать аудиторию к своим онлайн-продуктам, работая с витринами в оффлайн. Так, с появлением в 2024 году в ТЦ такого нового арендатора как ПВЗ маркетплейсов, Яндекс Маркет демонстрирует примеры креативного оформления витрин и зон ожидания, а также отдыха для курьеров, тем самым, привлекая к себе внимание потенциальной аудитории».

А одной из ключевых сделок уходящего года стала аренда маркетплейсом «Мегамаркет» у Газпромбанка бывших площадок магазинов IKEA в ТЦ «Мега» по всей России. В совокупности маркетплейс занял более 400 тыс. кв. м в 11 регионах России. Арендуемые площади будут оборудованы под складские помещения, что значительно расширит географию операционной деятельности компании и будет способствовать сотрудничеству с большим числом региональных продавцов.

Источник: CRE

Прямая речь

Иван Ишуткин, руководитель направления грузовых перевозок в Яндекс Доставке:

- Маркетплейсы остаются главным драйвером развития онлайна в России: разнообразие товаров и удобная доставка привлекают все больше покупателей.

Растет количество заказов с экспресс-доставкой: всё больше покупателей хотят получать свои покупки в тот же день. Клиенты стремятся к быстрому доступу не только к готовой еде и продуктам, но и ко всем категориям товаров.

При этом сегодня на рынке одновременно присутствуют два разнонаправленных тренда: желание покупателей получать заказы как можно быстрее и дефицит рабочей силы, который влечет за собой повышение дохода курьеров и, соответственно, стоимости доставки для конечного покупателя.

Кроме того, происходит постепенное устаревание автопарка и удорожание обслуживания транспортных средств. По этой причине компании стремятся бережнее использовать свой автопарк и, тем самым, продлить машинам срок эксплуатации.

Современная логистика также формируется под влиянием возрастающих запросов потребителей. Покупатели привыкают к возможности оформить и получить товары на дом в течение нескольких дней или часов. Важным элементом логистики является “последняя миля”. И это уже не просто последнее плечо доставки, но ключевой элемент логистики, который значимо влияет на впечатление клиентов от предоставляемого бизнесом сервиса. При этом покупатели все еще не готовы доплачивать за быструю доставку на постоянной основе, поэтому им важна вариативность сценариев доставки: экспресс-доставка, доставка до ПВЗ или постамата, опция самовывоза. Если компания предлагает только один сценарий доставки и не делает процесс доставки прозрачным, это может сказаться на удовлетворенности клиентским сервисом.

В условиях растущих затрат на логистику компании все чаще обращаются за помощью в организации и построении логистических процессов к внешним поставщикам услуг — логистическим партнерам или платформам, которые не только помогают со стандартными сценариями доставки последней мили, но и умеют справляться с более сложными задачами — например, с федеральными грузоперевозками. Процессы включают в себя полный цикл планирования и организации логистики, выбор оптимального логистического решения; лизинг или подбор авто в больших объемах под регулярные или ad hoc задачи; а также отслеживание перемещения водителей и курьеров, прозрачную отчетность.

Источник: CRE

Своя игра

В этом году на рынке электронной торговли продолжалась как трансформация старых игроков, так и появлялись новые, сообщает Екатерина Ногай. За год стремительно развился и пришедший на замену KazanExpress маркетплейс «Магнит Маркет», который нарастил количество ПВЗ по России до более чем 2 тыс. Более того, маркетплейс открывает круглосуточные ПВЗ, а также свои точки в деревнях и небольших населенных пунктах.

Ещё один совсем новый игрок на рынке в 2024-м – маркетплейс от Т-банка. В конце ноября в разделе «Город» обновленного приложения банка появился новый сервис «Шопинг», где представлен ассортимент более 40 независимых игроков рынка, среди которых 12 Storeez, Ekonika, «Рив Гош», М.Видео и др. На данный момент другие маркетплейсы к сервису не подключены, однако в будущем у крупных селлеров будет возможность интегрироваться в маркетплейс банка, поясняет Екатерина Ногай.

В рамках развития онлайн-направления и тренда на создание омниканальной модели в июле этого года свои первые ПВЗ открыла сеть магазинов косметики и парфюмерии «Золотое яблоко». Развитие экспериментального для ритейлера формата началось с Москвы.

Новые игроки продолжат выходить на рынок и в наступающем году – так, о намерении создать собственный маркетплейс заявил «Стокманн». В 2025 году ритейлер планирует значительно расширить ассортимент, а продажи будут происходить по модели маркетплейса. «Значительно расширяя функционал приложения, маркетплейсы создают сервисы по покупке ж/д и авиабилетов, бронированию гостиниц (Ozon travel, WB travel), платформы для видео-звонков (WB Stream), – добавляет Екатерина Ногай. – При этом и товарная матрица становится все более разнообразной – в 2024-м на маркетплейсах в продажу были запущены не только автомобили, но и легкомоторные самолеты».

Источник: CRE

При этом, в e-commerce, как и во многих других сегментах, продолжается переход от конкурентного рынка к олигополиям и, в последующем, к «техническим» монополиям, напоминает Александр Бражко, координатор федерального проекта #За честные продукты! «И, несмотря на декларируемые органами власти принципы развития конкуренции, после того, как рынок «поделен» (между «достойными» игроками), потребитель сразу сталкивается с несправедливым ростом розничных цен на традиционные товары и услуги, – поясняет он. – Понятно, что для чиновников, выросших в плановой системе государственного управления, администрировать несколько крупных компаний априори гораздо «интереснее», чем развивать свободную конкуренцию. И рост рыночной доли отдельных игроков был бы невозможен без содействия (бездействия) органов власти. Это сегодня – не только преференции со стороны регионалов, но и вялая позиция антимонопольщиков. Чем крупнее бизнес – тем выше будет его зависимость от власти». Вероятно, государственное регулирование может и продолжит усиливаться в свете роста влияния крупных маркетплейсов и изменения рыночных долей, соглашается Константин Анисимов, директор по маркетингу Fashion House Group.

Источник: Студия графического дизайна UDGF design

Однако в Data Insight уже весной констатировали, что рост e-commerce в России всё-таки начинает замедляться. Прогноз на 2025-й – 26 %, в 2026-м – на 18%. «Темпы онлайн-продаж вряд ли покажут взрывной рост в обозримом будущем, а рынок весь 2024-й следил за очередными трансформациями, – рассуждает Сергей Волчков, директор департамента продаж «Курьер Сервис Экспресс». – Уже не будет так, как в 2022-2023 гг., когда только доля заказов Wildberries и Ozon превысила 80% от всего объема онлайн-торговли, а оба сегмента будут развиваться параллельно».

Источник: Data Insight

Пока «бесконечная полка», удобство «магазина на диване» и доступность любых товаров в любых же регионах «на расстоянии вытянутого ПВЗ» продолжают переформатировать ритейл, однако уже к концу 2024-го на авансцену и здесь вышло качество клиентского опыта. Именно он и ценовая и кадровая гонка на фоне растущих претензий к сервису, товарам и возвратам, инфляции, удорожания и усложнения логистики, транзакций, дефицита складских площадей, ужесточения условий работы и усиления внимания к отрасли государства, возможного перехода к другим схемам налогообложения, а также фундаментальных проблем бизнес-моделей электронных площадок, станут основными вызовами в 2025-м, и могут запустить в e-commerce кардинальные изменения.