Регина Волошенко, директор департамента офисной недвижимости петербургского офиса NF Group: «На фоне роста вакантности у арендаторов появилась возможность выбора качественных офисных площадей, которые ранее были заняты крупными IT-компаниями, поэтому в этом году мы наблюдаем новый тренд — миграцию арендаторов, которые активно переезжают, улучшая свои офисные условия. Это происходит внутри локального рынка, поэтому не способствует снижению показателя вакантности. Компании могут выбрать офисы с качественной отделкой, а иногда и меблировкой, поэтому в III квартале отмечается увеличение количества сделок в сегменте».

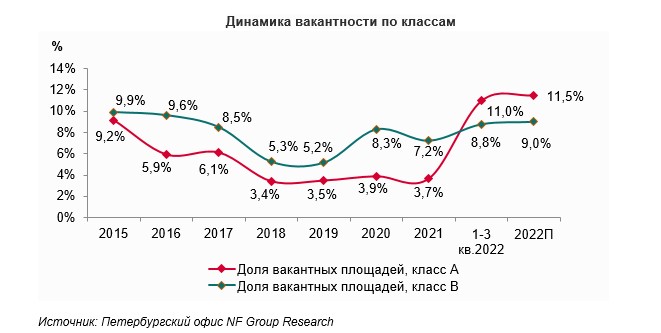

Доля свободных площадей в бизнес-центрах класса А росла быстрее, чем в классе B, и c начала года увеличилась почти в три раза — с 3,7% в декабре 2021 года до 11% в сентябре 2022 года. В классе B c начала года доля свободных площадей увеличилась на 1,6 п. п. до 8,8%. По данным на конец сентября текущая вакантность составляет 378 тыс. кв. м. Объем будущей вакансии, так называемой скрытой вакансии, пока небольшой – 18,7 тыс. кв. м – это те площади, которые гарантированно освободятся в ближайшие полгода и уже предлагаются на рынке.

Наибольшая доля пустующих площадей зафиксирована в деловом районе Московский проспект, вакантность здесь выросла с 3,4% до 16,1%. Это вызвано уходом международных компаний и оптимизацией занимаемых площадей. Стоит отметить, что свободные площади неравномерно распределены на рынке: есть как пустующие бизнес-центры, так и здания, в которых свободно больше половины площадей.

В III квартале 2022 году было введено в эксплуатацию два спекулятивных офисных здания класса А арендопригодной площадью 44 тыс. кв. м – Avior Tower в Пулково и Ferrum (II очередь) в бизнес-парке «Полюстрово».

Всего же с начала года было введено 54,6 тыс. кв. м, что на 58% меньше, чем за аналогичный период годом ранее. Девелоперы переносят сроки ввода строящихся проектов ввиду неопределенности на рынке, в некоторых случаях меняют функциональное назначение проектов.

До конца текущего года мы ожидаем выхода сравнительно небольшого объема новых площадей (68,8 тыс. кв. м), ориентированных на спекулятивный рынок аренды. В случае завершения строительства всех заявленных объектов годовой ввод будет минимальным за последние 10 лет (около 123 тыс. кв. м), что сдержит рост вакантности в перспективе.

По словам Регины Волошенко, девелоперы, наблюдая за текущей ситуацией, не спешат вводить в эксплуатацию здания, находящиеся на финальной стадии строительства. Сроки ввода в эксплуатацию многих бизнес-центров переносятся, и уже в 2023 году прирост нового предложения может составить более 200 тыс. кв. м.

С конца лета на офисном рынке наблюдается активизация спроса, растет количество сделок, но большая часть из них связана с переездом в более качественные офисы или в офисы с наиболее удобной локацией. Основными драйверами спроса являются российские IT-компании и компании нефтегазового сектора, а также игроки в сфере строительства и девелопмента, логистические и торговые компании.

Объем арендованных площадей с начала года составил 81,6 тыс. кв. м, что уже на 23% больше, чем за весь 2020 год. Однако большая часть сделок — это миграция из одного здания в другое. До конца года мы ожидаем сдержанную активность арендаторов, многие из которых взяли паузу в формировании своей офисной стратегии в связи с геополитической неопределенностью.

Запрашиваемые ставки на офисные помещения класса B стабильны и в среднем составляют 1 534 руб./кв. м/ мес., включая НДС. В бизнес-центрах класса А средневзвешенная ставка аренды выросла за квартал на 4%, а с начала года на 3%, по причине увеличения показателя свободного предложения и составила 2 378 руб./кв. м/мес., включая НДС. Собственники бизнес-центров с большой долей свободных площадей готовы рассматривать скидки в индивидуальном порядке, но не более чем 10% на крупные блоки от 2 000–3 000 кв. м.

По прогнозам аналитиков, до конца года на рынке офисной недвижимости продолжится тенденция увеличения вакантного предложения, которое может превысить 10%. Но этот объем может увеличиться. Неравномерная вакантность не повлечет существенных корректировок средних арендных ставок. При этом будет усиливаться дифференциация между современными качественными офисными центрами в хорошей локации с рыночным ценообразованием, которые будут интересны арендаторам и покупателям, и морально устаревшими зданиями, которые будут пользоваться наименьшим спросом, что потребует от собственников корректировок коммерческих условий.