Предложение

В III квартале в г. Минске не было ввода современных офисных объектов.

И в целом за весь прошедший период 2022 года в коммерческом сегменте офисов состоялся ввод только одного бизнес-центра – «Кампус». Бизнес-центр расположен на ул. Якуба Коласа, имеет общую площадь 8,2 тыс. кв. м, из которых 6,6 тыс. – это арендные площади офисов.

Также в течение года и квартала вводились некоторые другие объекты, однако или по причине небольшой площади, или по специфике (как, например, реализованный в лофт-стиле в результате реконструкции старого здания БЦ компании «Белтяжмаш» на ул. Захарова) их к числу современных бизнес-центров причислить нельзя.

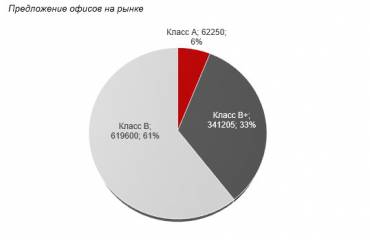

Всего на конец III квартала рынок качественных и крупных коммерческих офисов составляет немногим более 1020 тыс. кв. м арендной площади (GLA). Основной объем предложения, практически 620 тыс. кв. м, приходится на класс «В». Класс офисов «В+» представлен на рынке площадью >340 тыс. кв. м. Наименее представлен класс «А». В него включены только 4 офисных объекта с суммарной арендной площадью лишь немногим более 62 тыс. кв. м.

В ближайшие месяцы возможен ввод МФК Helen Valery на проспекте Победителей. Это небольшой проект, с вводом которого на рынок выйдет GLA около 6 тыс. кв. м. площадей, однако он интересен для рынка тем, что это качественный проект и в перспективе сможет увеличить предложение площадей в классе «А».

Еще из объектов, которые реально могут ввестись в скором времени, можно отметить БЦ «Сухарево» и МФК G•S PLAZA «Жемчужина». Опять же, это немасштабные проекты, и существующее предложение на рынке сильно не изменят.

Спрос

В III квартале уже не было таких фактов отказа от аренды или сворачивания деятельности, как в 2021 году или в I полугодии 2022 года, когда компания EPAM Systems Inc. отказалась от аренды ряда крупных бизнес-центров и об уходе с рынка заявила компания Wargaming, в портфеле которой был крупный БЦ «Волна» и 11 тыс. кв. м помещений в БЦ «Футурис». Последняя передала белорусский офис правопреемнице, российской компании ООО «Леста». Правопреемница, во всяком случае, на текущий момент, содержит часть арендованных площадей, хотя и не в прежнем объеме, часть уже освобождена.

В целом сокращение в отрасли ИКТ 12 тыс. занятых - невосполнимая потеря для офисного рынка, поскольку это фактически 100-120 тыс. кв. м потенциально невостребованных площадей при оптимистичной оценке и даже по скромной оценке 55-60 тыс. кв. м. На современном этапе нет больше офисоемких отраслей, способных прийти на смену арендаторам из сферы IT.

Спрос в III квартале, как и по 2022 году в целом, определяла ротация. Потенциальные арендаторы, исходя из сложившейся общерыночной конъюнктуры, а также и ситуации внутри самих компаний, искали или более мелкие помещения (сокращение площадей), или за более низкие деньги более качественные и/или более просторные площади (единичные факты расширения офисов также были характерны для рынка аренды). Численно продолжили доминировать запросы на небольшие офисы.

Спецификой спроса в III квартале можно отметить рост числа запросов на аренду офисов с мебелью. Если с прошлого года, когда на рынок вышло много офисов, освобожденных IT-компаниями, которые под себя делали очень дорогую и качественную отделку, интерес переключился с бизнес-центров уровня «голых стен» на офисы с отделкой, то теперь многие арендаторы еще заинтересованы, чтобы в офисах сохранялась и мебель.

Конец III квартала в текущем году отличался от аналогичных периодов прошлых лет. Обычно на сентябрь приходится рост деловой активности после сезона отпусков, для которого в том числе характерен и растущий интерес к аренде офисов, расширению, смене локации. В этом году все было ровно, всплеска интереса не наблюдалось. И даже те же ротационные явления, благодаря которым формировался спрос, были малоактивными, участники рынка ждали больше реальных случаев ротации.

Коммерческие условия

В ценообразовании в III квартале было два важных момента. Первый – цены на рынке стабилизировались в традиционном еврономинале. Процесс снижения ставок и ценовых «притирок» к изменяющейся конъюнктуре длился больше года, с момента, когда крупные арендаторы только заявили о намерениях освободить целые бизнес-центры.

В результате, в 2022 году на рынке аренды офисов сложилась ситуация, что перестало существовать такое понятие, как «среднерыночная ставка», «ставка характерная для определенного класса». Более того, фактически исчез универсальный принцип ценообразования в рамках одного офисного центра: настолько все перешло на индивидуальный принцип ценообразования, что любой пример ценового диапазона носил скорее условный характер, чем реально отражал ситуацию на рынке ставок.

В текущий период, на фоне очень умеренного спроса и большой вакантности на рынке, влияние персонифицированного подхода к ценообразованию в аренде офисов только усилилось. Причем, инициаторами индивидуальных договорных отношении становятся не только собственники помещений. Если раньше типовая ситуация была такой: собственник устанавливал ставку, а потенциальный арендатор пытался по возможности получить максимальную скидку или даже соглашаться без торга, выбора не было, - в последние месяцы нередки случаи, когда предложение о цене аренды выносит потенциальный арендатор. Арендатор может заявить, что ему нравится бизнес-центр, нравится предложенное помещение, но согласится на заключение договора только в том случае, если ставка аренды будет не выше такой-то суммы. И здесь уже собственникам приходится искать компромиссное решение, если предложенная ставка ниже ожиданий арендодателя.

Исключением остался класс «А». Здесь ценовая ситуация более стабильная. Даже в этот сложный период были факты аренды по ставкам в 15-20 евро в эквиваленте без НДС, а по старым договорам без пересмотра продолжают действовать ставки и до 25 евро.

Второй важный момент ценообразования – переход исключительно на рублевые ставки без возможности привязки к какому-либо номиналу. Участники рынка в процессе подготовки к переходу реагировали несколько болезненно, поскольку существует неуверенность в устойчивости рубля, однако переход состоялся. Условия перезаключения договоров были разные, кто-то уже закладывал риски, кто-то остановился на курсе на день перезаключения договора, но усредненно то, что раньше в аренде равнялось 1 евро, стало около 2,6 рубля. Исходя из новых реалий ставки арендной платы на рынке офисов следующие.

Здесь указаны минимальные и максимальные рублевые ставки, характерные для классов офисов, а также наиболее распространенный ценовой диапазон в каждом из классов.

Вакантность

В III квартале предпосылок для образования вакантности не было. В условиях ротации фактически образовался паритет – сколько освобождалось, столько и поглощалось. Но на рынок продолжали влиять образованные вакансии площадей прошлых периодов, когда случились крупные освобождения бизнес-центров. И даже их влияние несколько усилилось. Если раньше они хоть и были фактически освобождены, формально еще числились за компаниями, поскольку действовали ранее заключенные договоры. В текущий период по большинству объектов даже формальные отношения прекращены. Новые арендаторы на такие объемы предложения не нашлись.

Сокращение кадров в офисоемких отраслях сохраняет риски того, что данная тенденция продолжится. В текущий момент компании, которые сократили условно 1 тыс. занятых на чистой основе, через 3-6 месяцев сократят 10 тыс. арендованной площади.

Тенденции

«Притирка» контрагентов к ценообразованию и работе в условиях рублевых ставок без привязки к определенному номиналу;

Установка стабильных ставок исходя из новых реальностей рынка;

Вакантность сохранится стабильно высокой по меркам офисного рынка Минска, около 15% от предложения (умеренный, реалистичный прогноз) и вплоть до 18-20% и выше при негативном развитии рынка, пессимистичный прогноз. Тренд на превращение пессимистичного прогноза в реалистичный;

На рынке продолжатся ротационные явления. Процесс ротации может активизироваться после «вялого» старта в начале сезона деловой активности. Существует рис, что традиционного периода деловой активности на рынке аренды офисов может не наступить;

Влияние релокейта на рынок офисов снизится, однако данный процесс может замениться закрытием офисов отдельных субъектов в связи с прекращением хозяйственной деятельности;

Продолжит снижаться спрос на офисы без отделки;

Замораживание, консервация проектов на различных стадиях строительства, особенно, ранних.

В III квартале в г. Минске не было ввода современных офисных объектов.

И в целом за весь прошедший период 2022 года в коммерческом сегменте офисов состоялся ввод только одного бизнес-центра – «Кампус». Бизнес-центр расположен на ул. Якуба Коласа, имеет общую площадь 8,2 тыс. кв. м, из которых 6,6 тыс. – это арендные площади офисов.

Также в течение года и квартала вводились некоторые другие объекты, однако или по причине небольшой площади, или по специфике (как, например, реализованный в лофт-стиле в результате реконструкции старого здания БЦ компании «Белтяжмаш» на ул. Захарова) их к числу современных бизнес-центров причислить нельзя.

Всего на конец III квартала рынок качественных и крупных коммерческих офисов составляет немногим более 1020 тыс. кв. м арендной площади (GLA). Основной объем предложения, практически 620 тыс. кв. м, приходится на класс «В». Класс офисов «В+» представлен на рынке площадью >340 тыс. кв. м. Наименее представлен класс «А». В него включены только 4 офисных объекта с суммарной арендной площадью лишь немногим более 62 тыс. кв. м.

В ближайшие месяцы возможен ввод МФК Helen Valery на проспекте Победителей. Это небольшой проект, с вводом которого на рынок выйдет GLA около 6 тыс. кв. м. площадей, однако он интересен для рынка тем, что это качественный проект и в перспективе сможет увеличить предложение площадей в классе «А».

Еще из объектов, которые реально могут ввестись в скором времени, можно отметить БЦ «Сухарево» и МФК G•S PLAZA «Жемчужина». Опять же, это немасштабные проекты, и существующее предложение на рынке сильно не изменят.

Спрос

В III квартале уже не было таких фактов отказа от аренды или сворачивания деятельности, как в 2021 году или в I полугодии 2022 года, когда компания EPAM Systems Inc. отказалась от аренды ряда крупных бизнес-центров и об уходе с рынка заявила компания Wargaming, в портфеле которой был крупный БЦ «Волна» и 11 тыс. кв. м помещений в БЦ «Футурис». Последняя передала белорусский офис правопреемнице, российской компании ООО «Леста». Правопреемница, во всяком случае, на текущий момент, содержит часть арендованных площадей, хотя и не в прежнем объеме, часть уже освобождена.

В целом сокращение в отрасли ИКТ 12 тыс. занятых - невосполнимая потеря для офисного рынка, поскольку это фактически 100-120 тыс. кв. м потенциально невостребованных площадей при оптимистичной оценке и даже по скромной оценке 55-60 тыс. кв. м. На современном этапе нет больше офисоемких отраслей, способных прийти на смену арендаторам из сферы IT.

Спрос в III квартале, как и по 2022 году в целом, определяла ротация. Потенциальные арендаторы, исходя из сложившейся общерыночной конъюнктуры, а также и ситуации внутри самих компаний, искали или более мелкие помещения (сокращение площадей), или за более низкие деньги более качественные и/или более просторные площади (единичные факты расширения офисов также были характерны для рынка аренды). Численно продолжили доминировать запросы на небольшие офисы.

Спецификой спроса в III квартале можно отметить рост числа запросов на аренду офисов с мебелью. Если с прошлого года, когда на рынок вышло много офисов, освобожденных IT-компаниями, которые под себя делали очень дорогую и качественную отделку, интерес переключился с бизнес-центров уровня «голых стен» на офисы с отделкой, то теперь многие арендаторы еще заинтересованы, чтобы в офисах сохранялась и мебель.

Конец III квартала в текущем году отличался от аналогичных периодов прошлых лет. Обычно на сентябрь приходится рост деловой активности после сезона отпусков, для которого в том числе характерен и растущий интерес к аренде офисов, расширению, смене локации. В этом году все было ровно, всплеска интереса не наблюдалось. И даже те же ротационные явления, благодаря которым формировался спрос, были малоактивными, участники рынка ждали больше реальных случаев ротации.

Коммерческие условия

В ценообразовании в III квартале было два важных момента. Первый – цены на рынке стабилизировались в традиционном еврономинале. Процесс снижения ставок и ценовых «притирок» к изменяющейся конъюнктуре длился больше года, с момента, когда крупные арендаторы только заявили о намерениях освободить целые бизнес-центры.

В результате, в 2022 году на рынке аренды офисов сложилась ситуация, что перестало существовать такое понятие, как «среднерыночная ставка», «ставка характерная для определенного класса». Более того, фактически исчез универсальный принцип ценообразования в рамках одного офисного центра: настолько все перешло на индивидуальный принцип ценообразования, что любой пример ценового диапазона носил скорее условный характер, чем реально отражал ситуацию на рынке ставок.

В текущий период, на фоне очень умеренного спроса и большой вакантности на рынке, влияние персонифицированного подхода к ценообразованию в аренде офисов только усилилось. Причем, инициаторами индивидуальных договорных отношении становятся не только собственники помещений. Если раньше типовая ситуация была такой: собственник устанавливал ставку, а потенциальный арендатор пытался по возможности получить максимальную скидку или даже соглашаться без торга, выбора не было, - в последние месяцы нередки случаи, когда предложение о цене аренды выносит потенциальный арендатор. Арендатор может заявить, что ему нравится бизнес-центр, нравится предложенное помещение, но согласится на заключение договора только в том случае, если ставка аренды будет не выше такой-то суммы. И здесь уже собственникам приходится искать компромиссное решение, если предложенная ставка ниже ожиданий арендодателя.

Исключением остался класс «А». Здесь ценовая ситуация более стабильная. Даже в этот сложный период были факты аренды по ставкам в 15-20 евро в эквиваленте без НДС, а по старым договорам без пересмотра продолжают действовать ставки и до 25 евро.

Второй важный момент ценообразования – переход исключительно на рублевые ставки без возможности привязки к какому-либо номиналу. Участники рынка в процессе подготовки к переходу реагировали несколько болезненно, поскольку существует неуверенность в устойчивости рубля, однако переход состоялся. Условия перезаключения договоров были разные, кто-то уже закладывал риски, кто-то остановился на курсе на день перезаключения договора, но усредненно то, что раньше в аренде равнялось 1 евро, стало около 2,6 рубля. Исходя из новых реалий ставки арендной платы на рынке офисов следующие.

Здесь указаны минимальные и максимальные рублевые ставки, характерные для классов офисов, а также наиболее распространенный ценовой диапазон в каждом из классов.

Вакантность

В III квартале предпосылок для образования вакантности не было. В условиях ротации фактически образовался паритет – сколько освобождалось, столько и поглощалось. Но на рынок продолжали влиять образованные вакансии площадей прошлых периодов, когда случились крупные освобождения бизнес-центров. И даже их влияние несколько усилилось. Если раньше они хоть и были фактически освобождены, формально еще числились за компаниями, поскольку действовали ранее заключенные договоры. В текущий период по большинству объектов даже формальные отношения прекращены. Новые арендаторы на такие объемы предложения не нашлись.

Сокращение кадров в офисоемких отраслях сохраняет риски того, что данная тенденция продолжится. В текущий момент компании, которые сократили условно 1 тыс. занятых на чистой основе, через 3-6 месяцев сократят 10 тыс. арендованной площади.

Тенденции

«Притирка» контрагентов к ценообразованию и работе в условиях рублевых ставок без привязки к определенному номиналу;

Установка стабильных ставок исходя из новых реальностей рынка;

Вакантность сохранится стабильно высокой по меркам офисного рынка Минска, около 15% от предложения (умеренный, реалистичный прогноз) и вплоть до 18-20% и выше при негативном развитии рынка, пессимистичный прогноз. Тренд на превращение пессимистичного прогноза в реалистичный;

На рынке продолжатся ротационные явления. Процесс ротации может активизироваться после «вялого» старта в начале сезона деловой активности. Существует рис, что традиционного периода деловой активности на рынке аренды офисов может не наступить;

Влияние релокейта на рынок офисов снизится, однако данный процесс может замениться закрытием офисов отдельных субъектов в связи с прекращением хозяйственной деятельности;

Продолжит снижаться спрос на офисы без отделки;

Замораживание, консервация проектов на различных стадиях строительства, особенно, ранних.

«В III квартале рынок офисов в полной мере ощутил на себе те негативные тенденции, вызванные уходом ряда офисоемких компаний с рынка Беларуси и релокацией их сотрудников, которые накапливались на протяжении всего года. Текущий период можно назвать «финалом реакции» на этот процесс»,- отметил партнер, исполнительный директор NAI Belarus Андрей Алешкин.