Аналитики компании опросили поставщиков основных материалов, задействованных при строительстве качественных складских объектов в Московском регионе, и сравнили результаты опросов в апреле 2023 года и августе 2022 года. Исследование показало, что разнонаправленная динамика стоимости стройматериалов сдерживает рост себестоимости строительства складских объектов.

Согласно данным NF Group, при строительстве склада наибольшая доля затрат в структуре себестоимости строительства приходится на конструктивные решения и инженерные сети – по 30% на каждую позицию; на гидроизоляцию, фасады и покрытия – по 10%; на разработку грунта, благоустройство, внутреннюю отделку, окна и двери – по 5%. Таким образом, колебания стоимости на металлоконструкции, цемент, а также инженерные сети могут в значительной степени скорректировать себестоимость проекта.

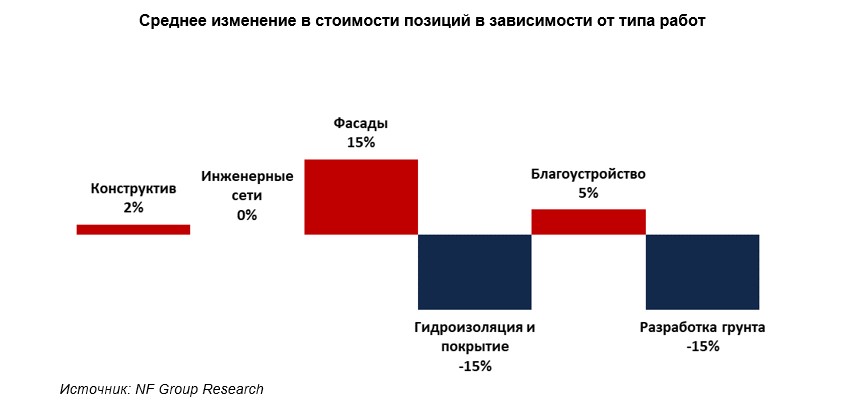

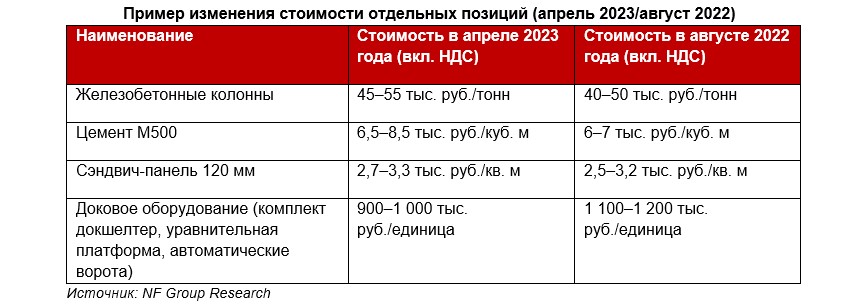

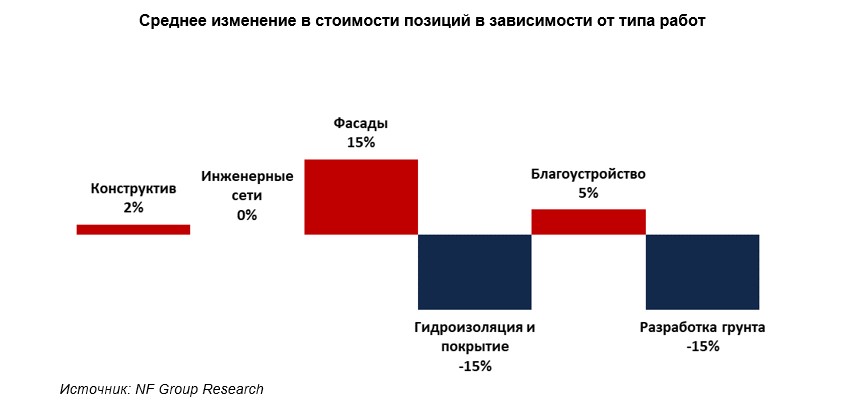

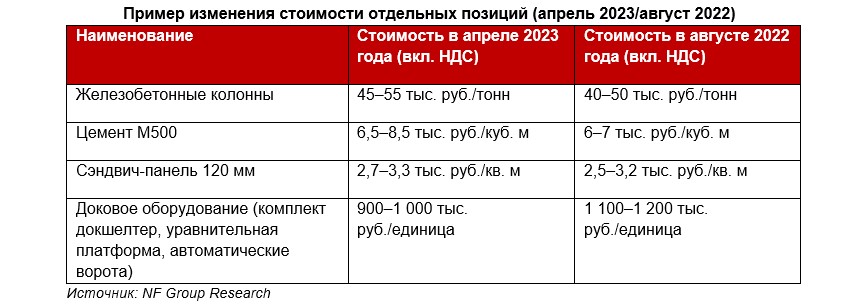

С августа 2022-го по апрель 2023 года отмечается рост стоимости позиций, формирующих конструктивные траты в структуре себестоимости, в среднем, на 2%. При этом сохранение общего уровня цен достигается за счет разнонаправленной динамики по отдельным пунктам. Например, стоимость материалов металлопродукции за указанный период из-за увеличения стоимости стали выросла в среднем на 10%. Согласно данным «ГОСТ Металл», с августа 2022 года горячекатаный стальной лист подорожал на 25%. По остальным позициям, формирующим конструктивные траты (бетон, цемент, промышленные полы с обеспыливающим покрытием и бетонные работы), наблюдалось снижение цен, в среднем, на 10%.

Стоимость позиций, формирующих общую стоимость инженерных систем, в целом изменились незначительно. Например, усредненная цена одного кв. м воздуховода толщиной 0,7 мм в апреле 2023 года сохранилась на уровне августа прошлого года и составила порядка 1 000–2 000 рублей с учетом НДС. Стоимость подключения спринклерной системы пожаротушения на один кв. м за восемь месяцев также не изменилась и составила порядка 2 500 рублей с учетом НДС. Стоит учитывать, что данные цены следует рассматривать как индикативные, поскольку реальная стоимость подключения внутренних коммуникаций может отличаться в зависимости от характеристик конкретного объекта.

Цена позиций, формирующих разработку грунта, сократилась в среднем от 15% до 30%. Так, стоимость выемки одного кубометра грунта с перемещением в отвал и затраты на обратную засыпку сохранились на уровне 300 и 500 рублей с учетом НДС соответственно. Для сравнения, затраты на проведение данного вида работ в августе 2022 года составляли порядка 450 и 700 рублей с учетом НДС.

Цена на сэндвич-панели с учетом монтажных работ за восемь месяцев практически не изменилась. Она составила 3 000 рублей с учетом НДС/кв. м. При этом практически на 20% снизилась стоимость докового оборудования, составив в апреле 2023 года порядка 950 тыс. рублей с учетом НДС за единицу оборудования против 1,2 млн рублей с учетом НДС в августе 2022 года.

Разнонаправленная динамика в стоимости групп стройматериалов, задействованных в различных типах работ, сдерживает рост себестоимости строительства складских объектов. Так, затраты на возведение сухого склада класса А без учета стоимости земельного участка, подключения внешних сетей и НДС в марте 2023 года составили порядка 50 тыс. руб./кв. м, что сопоставимо с затратами на строительство в августе 2022 года или периодом с июня 2021-го по январь 2022 года.

Стоимость строительства мультитемпературного склада варьируется от 60 тыс. руб./кв. м до 80 тыс. руб./кв. м без учета НДС в зависимости от соотношения требуемых температурных режимов и площади объекта.

Диапазон запрашиваемой подрядчиками стоимости строительства склада формата Light Industrial составляет от 61 тыс. руб./кв. м. до 80 тыс. руб./кв. м без учета НДС. Средняя запрашиваемая стоимость возведения корпуса формата Light Industrial «под ключ» составляет порядка 64 тыс. руб./кв. м без учета НДС.

Отсутствие новых санкционных ограничений, сохранение ключевой ставки Центрального Банка, снижение прогнозируемого уровня годовой инфляции, а также возобновление спроса на стройматериалы со стороны девелоперов позволяет говорить о завершении этапа активного роста стоимости стройматериалов.

Согласно данным NF Group, при строительстве склада наибольшая доля затрат в структуре себестоимости строительства приходится на конструктивные решения и инженерные сети – по 30% на каждую позицию; на гидроизоляцию, фасады и покрытия – по 10%; на разработку грунта, благоустройство, внутреннюю отделку, окна и двери – по 5%. Таким образом, колебания стоимости на металлоконструкции, цемент, а также инженерные сети могут в значительной степени скорректировать себестоимость проекта.

С августа 2022-го по апрель 2023 года отмечается рост стоимости позиций, формирующих конструктивные траты в структуре себестоимости, в среднем, на 2%. При этом сохранение общего уровня цен достигается за счет разнонаправленной динамики по отдельным пунктам. Например, стоимость материалов металлопродукции за указанный период из-за увеличения стоимости стали выросла в среднем на 10%. Согласно данным «ГОСТ Металл», с августа 2022 года горячекатаный стальной лист подорожал на 25%. По остальным позициям, формирующим конструктивные траты (бетон, цемент, промышленные полы с обеспыливающим покрытием и бетонные работы), наблюдалось снижение цен, в среднем, на 10%.

Стоимость позиций, формирующих общую стоимость инженерных систем, в целом изменились незначительно. Например, усредненная цена одного кв. м воздуховода толщиной 0,7 мм в апреле 2023 года сохранилась на уровне августа прошлого года и составила порядка 1 000–2 000 рублей с учетом НДС. Стоимость подключения спринклерной системы пожаротушения на один кв. м за восемь месяцев также не изменилась и составила порядка 2 500 рублей с учетом НДС. Стоит учитывать, что данные цены следует рассматривать как индикативные, поскольку реальная стоимость подключения внутренних коммуникаций может отличаться в зависимости от характеристик конкретного объекта.

Цена позиций, формирующих разработку грунта, сократилась в среднем от 15% до 30%. Так, стоимость выемки одного кубометра грунта с перемещением в отвал и затраты на обратную засыпку сохранились на уровне 300 и 500 рублей с учетом НДС соответственно. Для сравнения, затраты на проведение данного вида работ в августе 2022 года составляли порядка 450 и 700 рублей с учетом НДС.

Цена на сэндвич-панели с учетом монтажных работ за восемь месяцев практически не изменилась. Она составила 3 000 рублей с учетом НДС/кв. м. При этом практически на 20% снизилась стоимость докового оборудования, составив в апреле 2023 года порядка 950 тыс. рублей с учетом НДС за единицу оборудования против 1,2 млн рублей с учетом НДС в августе 2022 года.

Разнонаправленная динамика в стоимости групп стройматериалов, задействованных в различных типах работ, сдерживает рост себестоимости строительства складских объектов. Так, затраты на возведение сухого склада класса А без учета стоимости земельного участка, подключения внешних сетей и НДС в марте 2023 года составили порядка 50 тыс. руб./кв. м, что сопоставимо с затратами на строительство в августе 2022 года или периодом с июня 2021-го по январь 2022 года.

Стоимость строительства мультитемпературного склада варьируется от 60 тыс. руб./кв. м до 80 тыс. руб./кв. м без учета НДС в зависимости от соотношения требуемых температурных режимов и площади объекта.

Диапазон запрашиваемой подрядчиками стоимости строительства склада формата Light Industrial составляет от 61 тыс. руб./кв. м. до 80 тыс. руб./кв. м без учета НДС. Средняя запрашиваемая стоимость возведения корпуса формата Light Industrial «под ключ» составляет порядка 64 тыс. руб./кв. м без учета НДС.

Отсутствие новых санкционных ограничений, сохранение ключевой ставки Центрального Банка, снижение прогнозируемого уровня годовой инфляции, а также возобновление спроса на стройматериалы со стороны девелоперов позволяет говорить о завершении этапа активного роста стоимости стройматериалов.

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «На протяжении прошедшего года мы наблюдали высокую волатильность на рынке стройматериалов, что нашло свое отражение в снижении числа анонсированных проектов относительно 2020–2021 годов. Сейчас под действием отложенного спроса мы отмечаем незначительное подорожание отдельных групп стройматериалов, самое заметное из которых — материалы металлопродукции. Несмотря на это, в целом себестоимость строительства складских объектов класса А сохранилась на уровне конца 2021–второй половины 2022 года. В течение 2023 года мы ожидаем рост стоимости основных стройматериалов в пределах ожидаемой инфляции. Для снижения рисков мы рекомендуем фиксировать цены на стройматериалы и работы на весь срок контракта, прорабатывать альтернативный список решений по ключевым позициям, к которому можно будет обращаться в случае удорожания или задержек поставок, а также привлекать профессиональные компании к управлению проектом».