Суммарный объем сделок с качественными объектами в Санкт-Петербурге и Ленинградской области за I квартал 2023 года составил около 102 тыс. кв. м без учета продлений текущих контрактов, что почти на 25% меньше прошлогодних значений, однако в шесть раз выше показателей I квартала 2021 года.

Основной спрос на качественные складские площади формировали не транспортные и логистические компании как прежде, а компании-дистрибьюторы. На их долю пришлось до 62% от общего объема сделок или 63,5 тыс. кв. м. Крупнейшей сделкой с компаниями-дистрибьюторами стала продажа складских площадей логистической компании Maersk, прекратившей свою деятельность в России. Покупателем ее актива – 24 тыс. кв. м в складском комплексе «PNK Парк Софийская КАД» – стала компания IG Finance Development Limited, заключившая соглашение об управлении площадями с крупным российским импортером продуктов питания – компанией «Ароса». Таким образом, в 2023 году одним из драйверов роста числа сделок будет в том числе покупка активов зарубежных компаний, принявших решение о прекращении работы в России.

По итогам года объем сделок составит порядка 600–700 тыс. кв. м, то есть будет на уровне 2021 года. Основной спрос, по прогнозам NF Group, будут формировать компании онлайн-торговли.

По итогам I квартала объем доступных для прямой аренды складских площадей с конца прошлого года сократился почти вдвое, составив 0,8% или 38,9 тыс. кв. м. Предлагаемые ранее блоки в субаренду либо перешли в прямую аренду, либо были сданы. Исключением стали три блока в складском комплексе на юге города, вышедшие на рынок в марте в связи с решением собственника о постепенном освоении занимаемых площадей на складе.

Объем свободных площадей с учетом субаренды составил 1,6% или 75,7 тыс. кв. м, основное предложение сконцентрировано преимущественно в восточной и юго-восточной частях города.

Стоит отметить, что в прямую аренду или в продажу практически не предлагаются блоки площадью свыше 10 тыс. кв. м, что значительно ограничивает расширение крупных компаний. Острый дефицит свободных площадей большой площади и наличие свободных денежных средств у компаний служит дополнительной мотивацией к строительству складских объектов по модели built-to-suit или built-to-rent. В I квартале мы отмечаем возобновление интереса к таким проектам после долгой паузы в 2022 году.

Основной спрос на качественные складские площади формировали не транспортные и логистические компании как прежде, а компании-дистрибьюторы. На их долю пришлось до 62% от общего объема сделок или 63,5 тыс. кв. м. Крупнейшей сделкой с компаниями-дистрибьюторами стала продажа складских площадей логистической компании Maersk, прекратившей свою деятельность в России. Покупателем ее актива – 24 тыс. кв. м в складском комплексе «PNK Парк Софийская КАД» – стала компания IG Finance Development Limited, заключившая соглашение об управлении площадями с крупным российским импортером продуктов питания – компанией «Ароса». Таким образом, в 2023 году одним из драйверов роста числа сделок будет в том числе покупка активов зарубежных компаний, принявших решение о прекращении работы в России.

По итогам года объем сделок составит порядка 600–700 тыс. кв. м, то есть будет на уровне 2021 года. Основной спрос, по прогнозам NF Group, будут формировать компании онлайн-торговли.

По итогам I квартала объем доступных для прямой аренды складских площадей с конца прошлого года сократился почти вдвое, составив 0,8% или 38,9 тыс. кв. м. Предлагаемые ранее блоки в субаренду либо перешли в прямую аренду, либо были сданы. Исключением стали три блока в складском комплексе на юге города, вышедшие на рынок в марте в связи с решением собственника о постепенном освоении занимаемых площадей на складе.

Объем свободных площадей с учетом субаренды составил 1,6% или 75,7 тыс. кв. м, основное предложение сконцентрировано преимущественно в восточной и юго-восточной частях города.

Стоит отметить, что в прямую аренду или в продажу практически не предлагаются блоки площадью свыше 10 тыс. кв. м, что значительно ограничивает расширение крупных компаний. Острый дефицит свободных площадей большой площади и наличие свободных денежных средств у компаний служит дополнительной мотивацией к строительству складских объектов по модели built-to-suit или built-to-rent. В I квартале мы отмечаем возобновление интереса к таким проектам после долгой паузы в 2022 году.

Константин Фомиченко, партнер, региональный директор, директор департамента индустриальной и складской недвижимости NF Group: «По итогам I квартала мы отмечаем позитивную динамику в складском сегменте. Возвращение деловой активности и переговоров по проектам built-to-suit или built-to-rent, ожидаемый рост числа сделок и, как следствие, сокращение свободного предложения на рынке – все это говорит о том, что в этом году при отсутствии негативных внешнеэкономических факторов складской сегмент останется самым стабильным на рынке коммерческой недвижимости».

Средневзвешенная арендная ставка в действующих комплексах класса А вернулась на уровень конца 2021-начала 2022 и составила 5 800 руб./кв. м/год (без учета OPEX и НДС). Таким образом, диапазон запрашиваемых ставок аренды на сухой склад класса А составил 5 300–6 700 руб./кв. м/год (без учета OPEX и НДС).

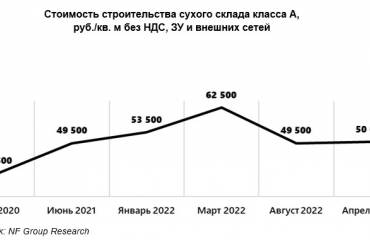

Запрашиваемая цена продажи сухого склада класса A по схеме built-to-suit не изменилась и находится в диапазоне 55 000–65 000 руб./кв. м (без учета НДС).

Илья Князев, руководитель отдела складской и индустриальной недвижимости NF Group в Санкт-Петербурге: «Как и предполагалось, по причине отсутствия новых спекулятивных объектов сохраняющийся спрос на рынке Санкт-Петербурга привел к снижению объема свободных площадей, предлагаемых в прямую аренду. В результате этого, по всем макропоказателям мы вернулись в ситуацию конца 2021 года, т. е. рынка арендодателя. Ситуация может начать меняться лишь во второй половине года, если компании, уходящие с российского рынка, продолжат освобождать склады, а в запланированных к вводу спекулятивных объектах сохранятся свободные площади».