Свердловская область является третьим регионом России после Москвы и Санкт-Петербурга по объему складского предложения, суммарный объем которого превысил 2,2 млн кв. м качественных площадей. В 2023 году в Свердловской области наблюдался наибольший объем ввода складской недвижимости (557 тыс. кв. м) среди регионов РФ (за исключением Московской и Петербургской агломерации). Этот показатель вырос в 6,5 раз по сравнению с 2022 годом.

Основная часть (77%) от всего объема введенных объектов пришлась на комплексы формата build-to-suit (45%) и склады, построенные компаниями самостоятельно (23%). Крупнейшими BTS-проектами стали первая и вторая фазы в «PNK парке Сибирский тракт» (135 тыс. кв. м), распределительный центр X5 Group (60 тыс. кв. м) и построенный для Ozon новый корпус (55 тыс. кв. м) в логопарке «Кольцовский». Единственным собственным объектом, введенным в течение 2023 года, и одновременно ставшим крупнейшим по площади в регионе, стал распределительный центр Wildberries в индустриальном парке «Про-Бизнес-Парк» (180 тыс. кв. м).

Доля спекулятивных площадей в общем объеме ввода составила 23%. Среди крупнейших проектов можно отметить первую фазу логистического комплекса «Авиатор» (37,5 тыс. кв. м), вторую фазу «ЕГСК Логоцентр Седельниково» (30 тыс. кв. м) в Сысертском городском округе и новый корпус терминала «Чкаловский» (20 тыс. кв. м).

Суммарный объем сделок со складской недвижимостью в Свердловской области в 2023 году составил 180 тыс. кв. м. С 2017 года ежегодный объем сделок превышает 100 тыс. кв. м, что подтверждает высокий спрос на склады в регионе. Основными драйверами спроса на складские площади продолжали оставаться онлайн-ретейлеры и дистрибьюторы – на них пришлось 33% и 28% в общем объеме заключенных сделок соответственно. На третьем месте – транспортно-логистические операторы с долей в 19%. Офлайн-ретейлеры заняли лишь 16% в общей структуре сделок, что на 39 п. п. меньше по сравнению с 2022 годом.

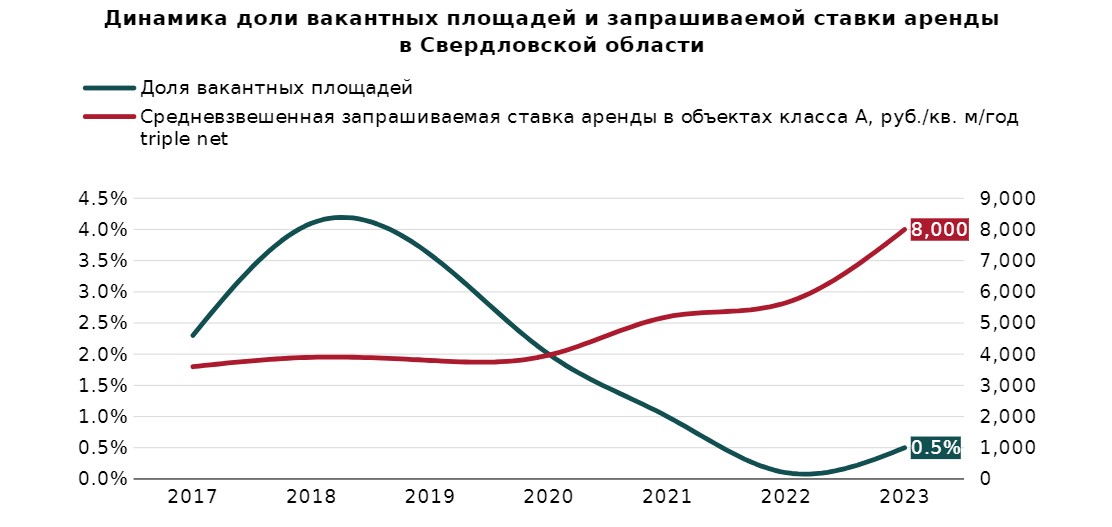

Доля свободных складов в Свердловской области стала стремительно сокращаться с 2018 года. По итогам 2023 года вакантность составила 0,5% от общего объема предложения или 5,6 тыс. кв. м. При этом доля предлагаемых площадей в прямую аренду составляет лишь 0,1%, в субаренду – 0,4%.

Стоимость аренды одного квадратного метра в регионе выросла за год на 42% и составила 8 000 руб. за кв. м в год (triple net). Диапазон запрашиваемых ставок аренды на площади класса А в строящихся объектах и проектах build-to-suit достигает 8 000–8 500 руб. за кв. м в год (triple net).

Основная часть (77%) от всего объема введенных объектов пришлась на комплексы формата build-to-suit (45%) и склады, построенные компаниями самостоятельно (23%). Крупнейшими BTS-проектами стали первая и вторая фазы в «PNK парке Сибирский тракт» (135 тыс. кв. м), распределительный центр X5 Group (60 тыс. кв. м) и построенный для Ozon новый корпус (55 тыс. кв. м) в логопарке «Кольцовский». Единственным собственным объектом, введенным в течение 2023 года, и одновременно ставшим крупнейшим по площади в регионе, стал распределительный центр Wildberries в индустриальном парке «Про-Бизнес-Парк» (180 тыс. кв. м).

Доля спекулятивных площадей в общем объеме ввода составила 23%. Среди крупнейших проектов можно отметить первую фазу логистического комплекса «Авиатор» (37,5 тыс. кв. м), вторую фазу «ЕГСК Логоцентр Седельниково» (30 тыс. кв. м) в Сысертском городском округе и новый корпус терминала «Чкаловский» (20 тыс. кв. м).

Суммарный объем сделок со складской недвижимостью в Свердловской области в 2023 году составил 180 тыс. кв. м. С 2017 года ежегодный объем сделок превышает 100 тыс. кв. м, что подтверждает высокий спрос на склады в регионе. Основными драйверами спроса на складские площади продолжали оставаться онлайн-ретейлеры и дистрибьюторы – на них пришлось 33% и 28% в общем объеме заключенных сделок соответственно. На третьем месте – транспортно-логистические операторы с долей в 19%. Офлайн-ретейлеры заняли лишь 16% в общей структуре сделок, что на 39 п. п. меньше по сравнению с 2022 годом.

Доля свободных складов в Свердловской области стала стремительно сокращаться с 2018 года. По итогам 2023 года вакантность составила 0,5% от общего объема предложения или 5,6 тыс. кв. м. При этом доля предлагаемых площадей в прямую аренду составляет лишь 0,1%, в субаренду – 0,4%.

Стоимость аренды одного квадратного метра в регионе выросла за год на 42% и составила 8 000 руб. за кв. м в год (triple net). Диапазон запрашиваемых ставок аренды на площади класса А в строящихся объектах и проектах build-to-suit достигает 8 000–8 500 руб. за кв. м в год (triple net).

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «Дефицит свободного предложения качественных складских площадей на рынке Свердловской области сохраняется из-за растущего объема спроса и ограниченного объема ввода спекулятивных объектов (по сравнению с BTS-объектами). Мы ожидаем, что в краткосрочной перспективе ситуация на складском рынке региона не изменится. При этом Свердловская область остается логистическим центром распределения на Урале и крупным промышленным регионом. Поэтому складская недвижимость здесь будет востребована в ближайшие годы как у онлайн-ретейлеров, так и у производственных компаний, и у дистрибьюторов».