Общий обзор

- Инфраструктура складской логистики по состоянию на IV-ый квартал была представлена 69 действующими объектами (Логистические центры и комплексы). Из них 18 — государственной формы собственности, 51 — частной. Численность профессиональных операторов сократилась с 14 на конец 2021 года до 9 на конец 2023 года.

- В период всего 2023 года рынок складской логистики и складов в целом продолжил оставаться наиболее устойчивым и стабильным сегментом коммерческой недвижимости. Стабильно высокими сохранились спрос и ставки аренды, а стабильно низкими — вакантность и предложение.

- Ситуация в отраслях-драйверах сложилась следующим образом. Объем складских запасов на декабрь 2023 года в денежном выражении составил 8,316 млрд BYN; складские запасы к среднемесячному объему производства на эту дату по республике составили 65,8% (в т.ч. в г. Минске — 94,3%); грузооборот транспорта составил 82,3% к соответствующему периоду прошлого года; во внешней торговле товарами экспорт вырос на 5,7%, импорт — на 14,9% (данные на 1 декабря). БелЖД сообщила, что 20 сентября 2023 года с территории Беларуси был отправлен 1000-ый контейнерный поезд в КНР.

Предложение

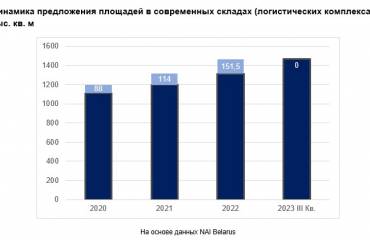

За весь прошедший 2023 год в Минске и пригородах было введено два новых крупных современных складских объекта общей площадью 36,5 тыс. кв. м. Для сравнения, в успешный на рынке складов 2022 год было введено 151,5 тыс. кв. м новых качественных складов. В текущем году также вводились сопутствующие складские площади, как, например помещения в Минском технопарке. Их ввод не оказал особого влияния на рынок аренды.

Были завершены и небольшие специализированные складские объекты из числа так называемых «нестоковых». В частности, в декабре в границах МКАД завершено строительство складского комплекса из двух небольших складов (около 2 тыс. кв. м каждый) за территорией БЦ «Сухарево».

Ряд проектов находится в стадии реализации. Например, в той же локации БЦ «Сухарево», на соседнем участке, стартовала реализация проекта складского комплекса «G13». Он будет значительно больше по площади, два корпуса общей площадью около 20 тыс. кв. м. Два новых склада находятся в стадии строительства в ТЛЦ «Прилесье». Один крупный сухой, второй, более компактный, специализированный с наличием морозильных камер.

И безусловно, главное анонсированное событие на рынке складской логистики на перспективу – строительство компанией Wildberries логистического распределительного центра на территории ИП Великий Камень. В ноябре 2023 года компания в лице белорусского юрлица ООО «ВБ БелЛогистик» приобрела в собственность участок пл. 27 га, на котором намерена возвести свыше 120 тыс. кв. м складов.

Спрос

Сегмент складской недвижимости и в непростом 2022 году, и в период всего 2023 года оставался самым стабильным и востребованным на рынке коммерческой недвижимости.

Ключевыми факторами, обеспечивающими спрос на большие площади складов, были активное развитие компаний из сектора e-commerce, рост компаний традиционной розницы, а также изменение путей и условий логистики товаров. Так, ведущие российские маркетплейсы, Ozon и Wildberries, подбирали площадки под размещение своих сортировочных и распределительных центров. Wildberries в, частности, открыла новый довольно крупный региональный центр в г. Бресте. Из сектора традиционной розницы компания «Доброном» арендовала целиком новый склад в комплексе ТЛЦ «Прилесье».

Из-за превышения спроса над предложением, потенциальные арендаторы более лояльны в плане так называемого «транспортного плеча». Если даже 5 лет назад основным требованием было, чтобы объект находился рядом с МКАД, максимум, до 2 км от МКАД; 3 года назад лояльно относились к объектам в 8-10 км от МКАД, то в период II-го полугодия 2023 г. отдельные компании готовы были рассматривать объекты и до 50 (!) км от МКАД.

В этой связи хочется снова напомнить момент, который эксперты рынка указывали еще лет 5 назад: девелоперам стоит обратить внимание на локацию по периметру МКАД-2, особенно в местах развязок с радиальными автомагистралями и шоссе. В то время были программы развития инфраструктуры МКАД-2, реально можно было претендовать на довольно крупные земельные участки под инвестпроекты. К этому моменту проекты могли бы быть завершены и очень востребованы.

Ставки

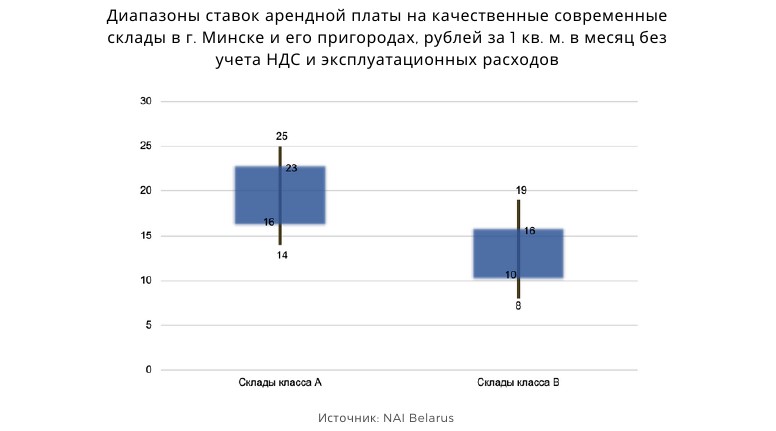

В сегменте складов можно констатировать довольно стабильный, неизменный и высокий уровень ставок арендной платы на протяжении нескольких лет. Даже в пересчете на евро. Фактически на том же уровне рынок ставок на складские площади оставался и в текущий период 2023 года.

Ставки аренды на отдельные виды качественных специальных складов, предназначенных для хранения определенных групп товаров значительно выше, от 45-50 рублей за 1 кв. м и более.

В 2023 году стабильный спрос на качественные склады сформировался не только в Минске и его пригородах. Такая же ситуация была характерна и для регионов. Так, в конце года один из девелоперов из г. Бреста констатировал, что успешно сдал в аренду довольно крупный склад по ставке, эквивалентной 6 евро, тогда как имеющиеся у него в городе административно-офисные помещения очень сложно сдаются по ставкам в 2-5 евро.

Вакантность

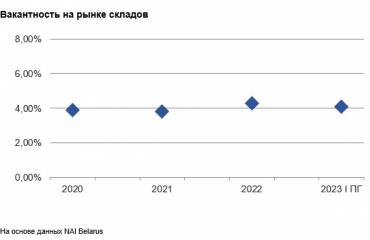

Вакантность площадей по состоянию на конец 2023 года сложилась крайне низкой: на уровне статистической погрешности, около 2% от предложения. И эта вакантность существует скорее по той причине, что остаются площади, которые по своим параметрам не удовлетворяют потенциальных арендаторов. По различным оценкам, даже если не брать такие запросы, как потребность Wildberries в комплексе на 120 тыс. кв. м, на рынке существует заявок на около 80 тыс. кв. м, которые нет возможности закрыть в ближайший период.

Выводы, прогнозы, тенденции

В период 2023 года образовался высокий спрос на склады, который значительно выше предложения. По факту на конец года было вакантно немногим более 20 тыс. кв. м. складских площадей, и то это были в основном разрозненные и географически разбросанные объекты. В то время неудовлетворенных заявок, оценочно, было на площади от 60 до 80 тыс. кв. м. Риски возможного падения интереса к складам со стороны арендаторов сектора e-commerce, которые озвучивались в самом начале 2023 года, не подтвердились. Отдельные компании, представляющие сектор, включая топ-представителей, продолжили подбор площадей. В том числе в регионах.

Неудовлетворенный спрос образовался и в отношении компаний, представляющих другие секторы экономики и бизнеса. В частности, крупных дистрибуторов, импортеров. Состоявшийся фактически 15-процентный рост импорта, значительная доля которого пришлась на потребительский импорт, требует площадей для его хранения и последующего распределения.

Тенденции кратко:

? Спрос сохранится высоким, будет поглощать новые или освободившиеся площади;

? Расширится география спроса, так называемый «фактор транспортного плеча» по удаленности от МКАД все меньше будет влиять на принятие решения об аренде;

? Ставки аренды сохранятся стабильно высокими. Если спрос не «остынет», возможен рост не только в рублях;

? Ввод новых площадей в ближайшие месяцы будет незначительным;

? Снижение объемов реализации продукции отдельных отраслей-драйверов, ведущее к увеличению складских запасов, для рынка складов является фактором роста, который и наблюдается в текущий момент.

- Инфраструктура складской логистики по состоянию на IV-ый квартал была представлена 69 действующими объектами (Логистические центры и комплексы). Из них 18 — государственной формы собственности, 51 — частной. Численность профессиональных операторов сократилась с 14 на конец 2021 года до 9 на конец 2023 года.

- В период всего 2023 года рынок складской логистики и складов в целом продолжил оставаться наиболее устойчивым и стабильным сегментом коммерческой недвижимости. Стабильно высокими сохранились спрос и ставки аренды, а стабильно низкими — вакантность и предложение.

- Ситуация в отраслях-драйверах сложилась следующим образом. Объем складских запасов на декабрь 2023 года в денежном выражении составил 8,316 млрд BYN; складские запасы к среднемесячному объему производства на эту дату по республике составили 65,8% (в т.ч. в г. Минске — 94,3%); грузооборот транспорта составил 82,3% к соответствующему периоду прошлого года; во внешней торговле товарами экспорт вырос на 5,7%, импорт — на 14,9% (данные на 1 декабря). БелЖД сообщила, что 20 сентября 2023 года с территории Беларуси был отправлен 1000-ый контейнерный поезд в КНР.

Предложение

За весь прошедший 2023 год в Минске и пригородах было введено два новых крупных современных складских объекта общей площадью 36,5 тыс. кв. м. Для сравнения, в успешный на рынке складов 2022 год было введено 151,5 тыс. кв. м новых качественных складов. В текущем году также вводились сопутствующие складские площади, как, например помещения в Минском технопарке. Их ввод не оказал особого влияния на рынок аренды.

Были завершены и небольшие специализированные складские объекты из числа так называемых «нестоковых». В частности, в декабре в границах МКАД завершено строительство складского комплекса из двух небольших складов (около 2 тыс. кв. м каждый) за территорией БЦ «Сухарево».

Ряд проектов находится в стадии реализации. Например, в той же локации БЦ «Сухарево», на соседнем участке, стартовала реализация проекта складского комплекса «G13». Он будет значительно больше по площади, два корпуса общей площадью около 20 тыс. кв. м. Два новых склада находятся в стадии строительства в ТЛЦ «Прилесье». Один крупный сухой, второй, более компактный, специализированный с наличием морозильных камер.

И безусловно, главное анонсированное событие на рынке складской логистики на перспективу – строительство компанией Wildberries логистического распределительного центра на территории ИП Великий Камень. В ноябре 2023 года компания в лице белорусского юрлица ООО «ВБ БелЛогистик» приобрела в собственность участок пл. 27 га, на котором намерена возвести свыше 120 тыс. кв. м складов.

Спрос

Сегмент складской недвижимости и в непростом 2022 году, и в период всего 2023 года оставался самым стабильным и востребованным на рынке коммерческой недвижимости.

Ключевыми факторами, обеспечивающими спрос на большие площади складов, были активное развитие компаний из сектора e-commerce, рост компаний традиционной розницы, а также изменение путей и условий логистики товаров. Так, ведущие российские маркетплейсы, Ozon и Wildberries, подбирали площадки под размещение своих сортировочных и распределительных центров. Wildberries в, частности, открыла новый довольно крупный региональный центр в г. Бресте. Из сектора традиционной розницы компания «Доброном» арендовала целиком новый склад в комплексе ТЛЦ «Прилесье».

Из-за превышения спроса над предложением, потенциальные арендаторы более лояльны в плане так называемого «транспортного плеча». Если даже 5 лет назад основным требованием было, чтобы объект находился рядом с МКАД, максимум, до 2 км от МКАД; 3 года назад лояльно относились к объектам в 8-10 км от МКАД, то в период II-го полугодия 2023 г. отдельные компании готовы были рассматривать объекты и до 50 (!) км от МКАД.

В этой связи хочется снова напомнить момент, который эксперты рынка указывали еще лет 5 назад: девелоперам стоит обратить внимание на локацию по периметру МКАД-2, особенно в местах развязок с радиальными автомагистралями и шоссе. В то время были программы развития инфраструктуры МКАД-2, реально можно было претендовать на довольно крупные земельные участки под инвестпроекты. К этому моменту проекты могли бы быть завершены и очень востребованы.

Ставки

В сегменте складов можно констатировать довольно стабильный, неизменный и высокий уровень ставок арендной платы на протяжении нескольких лет. Даже в пересчете на евро. Фактически на том же уровне рынок ставок на складские площади оставался и в текущий период 2023 года.

Ставки аренды на отдельные виды качественных специальных складов, предназначенных для хранения определенных групп товаров значительно выше, от 45-50 рублей за 1 кв. м и более.

В 2023 году стабильный спрос на качественные склады сформировался не только в Минске и его пригородах. Такая же ситуация была характерна и для регионов. Так, в конце года один из девелоперов из г. Бреста констатировал, что успешно сдал в аренду довольно крупный склад по ставке, эквивалентной 6 евро, тогда как имеющиеся у него в городе административно-офисные помещения очень сложно сдаются по ставкам в 2-5 евро.

Вакантность

Вакантность площадей по состоянию на конец 2023 года сложилась крайне низкой: на уровне статистической погрешности, около 2% от предложения. И эта вакантность существует скорее по той причине, что остаются площади, которые по своим параметрам не удовлетворяют потенциальных арендаторов. По различным оценкам, даже если не брать такие запросы, как потребность Wildberries в комплексе на 120 тыс. кв. м, на рынке существует заявок на около 80 тыс. кв. м, которые нет возможности закрыть в ближайший период.

Выводы, прогнозы, тенденции

В период 2023 года образовался высокий спрос на склады, который значительно выше предложения. По факту на конец года было вакантно немногим более 20 тыс. кв. м. складских площадей, и то это были в основном разрозненные и географически разбросанные объекты. В то время неудовлетворенных заявок, оценочно, было на площади от 60 до 80 тыс. кв. м. Риски возможного падения интереса к складам со стороны арендаторов сектора e-commerce, которые озвучивались в самом начале 2023 года, не подтвердились. Отдельные компании, представляющие сектор, включая топ-представителей, продолжили подбор площадей. В том числе в регионах.

Неудовлетворенный спрос образовался и в отношении компаний, представляющих другие секторы экономики и бизнеса. В частности, крупных дистрибуторов, импортеров. Состоявшийся фактически 15-процентный рост импорта, значительная доля которого пришлась на потребительский импорт, требует площадей для его хранения и последующего распределения.

Тенденции кратко:

? Спрос сохранится высоким, будет поглощать новые или освободившиеся площади;

? Расширится география спроса, так называемый «фактор транспортного плеча» по удаленности от МКАД все меньше будет влиять на принятие решения об аренде;

? Ставки аренды сохранятся стабильно высокими. Если спрос не «остынет», возможен рост не только в рублях;

? Ввод новых площадей в ближайшие месяцы будет незначительным;

? Снижение объемов реализации продукции отдельных отраслей-драйверов, ведущее к увеличению складских запасов, для рынка складов является фактором роста, который и наблюдается в текущий момент.