Общий обзор

- В III квартале 2023 года на рынке складской логистики без перемен: рынок складов продолжил оставаться наиболее устойчивым и стабильным сегментом коммерческой недвижимости. Стабильно высокими сохранились спрос и ставки аренды, а вакантность и предложение — стабильно низкими.

- Сектор e-commerce остался главным потребителем площадей в сегменте складской логистики. Если в начале 2023 года крупные участники рынка e-commerce устремились расширить складские площади по периметру столицы, то в III-ем квартале наблюдалась экспансия в регионы.

- Вакантное предложение на рынке образовывалось лишь по ротационным причинам: освобождались помещения для того, чтобы переуступить их новым арендаторам. Т.е. о вакантности как таковой речь не шла. Однако факты ротации стали предельно редкими: желающих съезжать практически не находилось. Разве что собственники могли «попросить».

- Ситуация в отраслях-драйверах следующая: объем складских запасов на 1 сентября 2023 года в денежном выражении составил 8,154 млрд BYN; складские запасы к среднемесячному объему производства на эту дату по республике составили 67,4% (в т.ч. в г. Минске — 103,5%, для сравнения на 1 сентября прошлого года — 83,9%); грузооборот транспорта составил лишь 79,3% по отношению к прошлогоднему периоду; во внешней торговле товарами экспорт вырос на 9,9%, импорт — на 22,6% (данные на 1 августа). Усложнились условия работы для белорусских международных автомобильных перевозчиков: вслед за Польшей в августе-сентябре решение о сокращении пунктов пропуска приняли Литва и Латвия. На оставшихся действующих автомобильных ППП с белорусской стороны с 1 сентября заработала обязательная платная дезинфекция автотранспорта. БелЖД сообщила, что 20 сентября 2023 года с территории Беларуси был отправлен 1000-ый контейнерный поезд в КНР.

Предложение

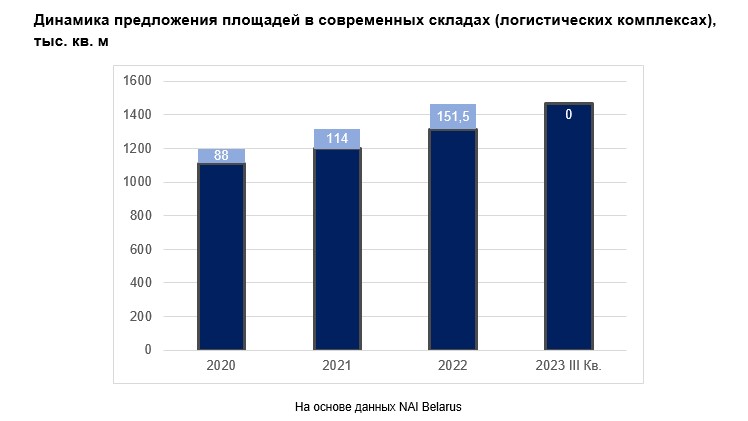

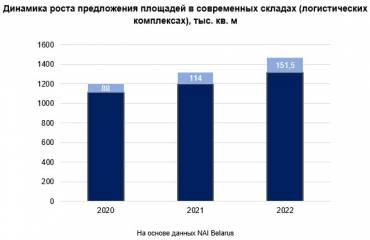

За весь прошедший период 2023 года в Минске и пригородах не было введено новых крупных качественных складских площадей. Это существенно разнится от успешного 2022 года, когда на рынок предложения было выведено свыше 151 тыс. кв. м. новых качественных складов. В текущем году вводились разве что сопутствующие складские площади, как, например помещения в Минском технопарке. Их ввод не оказал совершенно никакого влияния на рынок предложения.

Предложение складских площадей ввиду отсутствия ввода в эксплуатацию крупных объектов сохранилось на прежнем уровне. В Минске и пригородах в стадии строительства находился ряд объектов, но завершение СМР и их ввод будут позже. В частности, в границах МКАД ведется к завершению строительство складского комплекса из двух небольших складов (около 1800 кв. м. каждый) за территорией БЦ «Сухаревский». В той же локации, на соседнем участке, ожидается реализация заявленного складского комплекса «Г13». Он будет значительно больше по площади, два корпуса насчитывают около 20 тыс. кв. м общей площади. Однако это проект будущих периодов.

Ожидаются объекты или начало их реализации в регионах. Еще в I-ом полугодии ООО «Бремино групп», управляющая компания ОЭЗ «Бремино-Орша», анонсировала начало строительства новых складов до конца текущего года (сейчас в проекте 36 тыс. кв. м действующих качественных складов). Однако в III квартале активности не было.

Компания «Белтаможсервис» ранее заявила о приоритете проектов в Витебской области. Компания ведет строительство ТЛЦ в Витебском районе, а также разрабатывает проект ТЛЦ в районе Международного автомобильного пункта пропуска Григоровщина на границе с Латвией. После введения ограничения на функционирование ППП Урбаны-Силене со стороны Латвии, данное направление остается фактически единственным в грузоперевозках с Латвией. И завершение проекта ТЛЦ будет актуальным.

В целом даже в границах Минска или недалеко от границ города есть проекты, реализация которых ведется низкими темпами. На фоне нехватки предложения и высокого спроса это выглядит несколько непонятным. Однако следует учитывать, что некоторые девелоперы просто не хотят заниматься управлением даже при хорошей конъюнктуре. Поэтому выжидают, когда найдется клиент, под которого можно реализовать проект built-to-suit.

Спрос

Спрос в сегменте складов сохраняется стабильным, высоким и устойчивым уже очень длительный период.

Спрос на склады диктовал традиционный ритейл, производители, импортеры и, конечно, сектор e-commerce. Крупные игроки рынка интернет-торговли остались важными потребителями и в 2023 году. В частности, ведущие российские маркетплейсы, Ozon и Wildberries, подбирали площадки под размещение своих сортировочных и распределительных центров. Wildberries в III-ем квартале открыла новый довольно крупный региональный центр в г. Бресте.

Есть спрос со стороны дистрибьюторов, импортеров. Проработав в условиях санкций/контрсанкций, компании восстановили или даже нарастили объемы грузов, поскольку наладили поставки альтернативных товаров или освоили параллельный импорт, а это снова потребовало расширения складов. То, что даже официальная статистика отметила рост импорта на 22,6%, является косвенным подтверждением данной ситуации.

Неудовлетворенный спрос есть у субъектов хозяйствования из разных секторов экономики и бизнеса. Поэтому на рынке аренды отмечен интерес к складам разных параметров, как к большим современным, так и небольшим блокам, например, в 1500-1800 кв. м и меньше, а также среднеразмерным, в 3,0-3,5 тыс. кв. м. Существуют заявки и на масштабные по меркам отечественного рынка площади – до 20 тыс. кв. м., что в современных условиях дефицита предложения удовлетворить практически невозможно. И различные по функционалу – обычный сухой склад, специальные склады с морозильными камерами или камерами газации фруктов и т.д.

Потенциальные арендаторы стали существенно более лояльными в плане так называемого «транспортного плеча». Если еще лет 5-6 назад основное требование было, чтобы объект находился рядом с МКАД, максимум, до 2 км от МКАД; года 3 назад лояльно относились к объектам в 8-10 км от МКАД, то в текущий период готовы рассматривать объекты и до 50 (!) км от МКАД.

В этой связи хочется снова напомнить момент, который многократно отмечали эксперты рынка еще 5 лет назад: девелоперам стоит обратить внимание на локации по периметру МКАД-2, особенно в местах развязок с радиальными автомагистралями и шоссе. В то время были программы развития инфраструктуры МКАД-2, реально можно было претендовать на довольно крупные земельные участки под инвестпроекты. К этому моменту проекты могли бы быть завершены и очень востребованы.

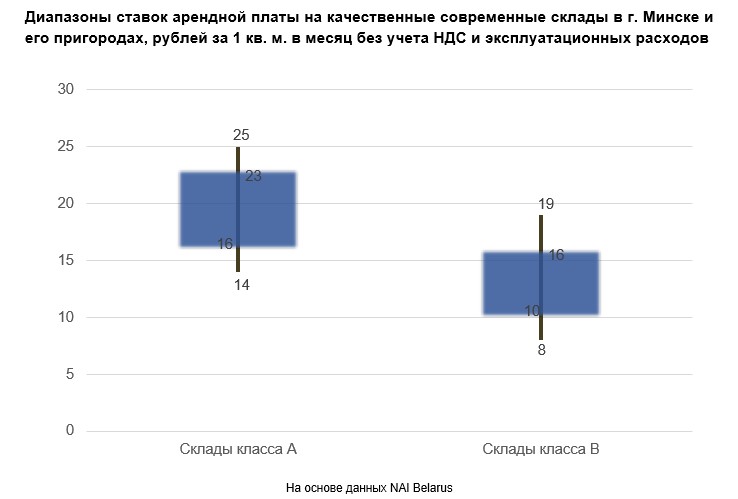

Ставки

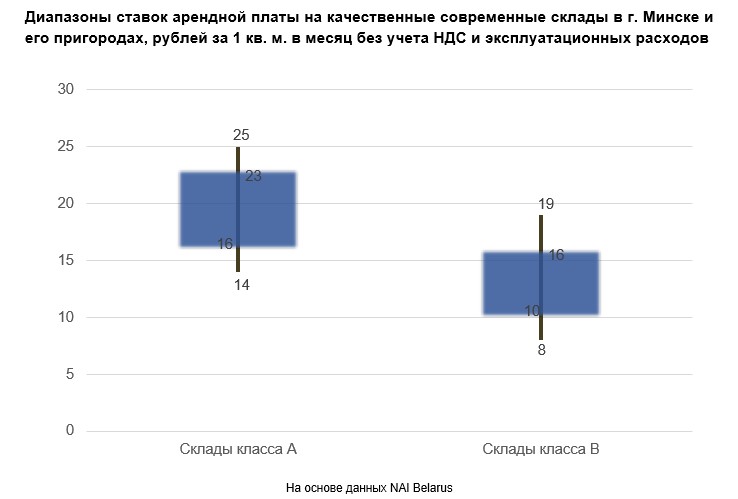

В сегменте складов можно констатировать довольно стабильный, неизменный и высокий уровень ставок арендной платы на протяжении нескольких лет. Даже в пересчете на евро. Фактически рынок ставок на складские площади оставался на том же уровне и в текущий период 2023 года.

Ставки аренды на отдельные виды качественных специальных складов, предназначенных для хранения определенных групп товаров, значительно выше, от 45-50 рублей за 1 кв. м и более.

Спрос на качественные склады есть не только в Минске и его пригородах. Это характерно и для регионов, что также приводит к образованию высоких ставок аренды. Так, один из девелоперов из г. Бреста констатировал, что в недавний период успешно сдал в аренду довольно крупный склад по ставке, эквивалентной 6 евро, тогда как имеющиеся у него административно-офисные помещения «со скрипом» сдаются по ставкам в 2-5 евро.

Также стоит отметить, что в III-ем квартале, для которого характерна курсовая нестабильность рубля, собственники складов, как и арендодатели в других сегментах коммерческой недвижимости, столкнулись с неудобством исключительно рублевого ценообразования. Возможность пересматривать условия аренды не успевала за меняющимся курсом.

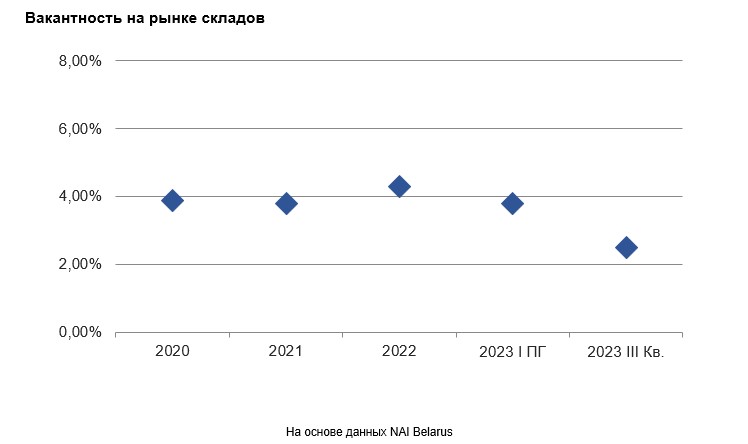

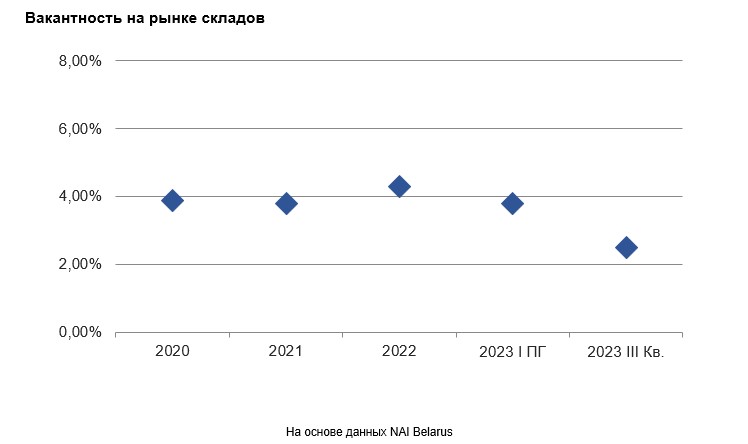

Вакантность

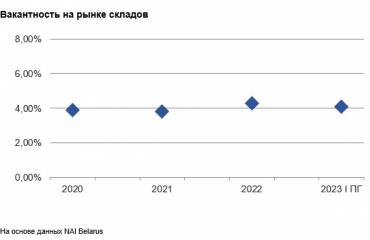

Текущая ситуация, когда имеющиеся заявки на аренду значительно выше предложения на рынке, не способствует образованию вакантности. По сути, вакантность приблизилась к показателю, близкому к нулевому.

В начале года было характерно образование ротационной перманентной вакантности на рынке, когда прекращались договорные отношения с одним арендатором в пользу другого. Однако это не является вакантностью в прямом смысле слова, поскольку данные площади не выходят на свободный рынок аренды. Тем более, что в III-ем квартале таких случаев было меньше. Вот уже в IV-ом квартале, и в начале 2024 года ожидается возможный рост таких фактов: конец и начало года — это периоды пересмотра договоров аренды, многие из них заканчиваются, а собственникам складов поступают заявки от новых потенциальных арендаторов.

Выводы, прогнозы, тенденции

В прошедший период 2023 года сохранился высокий спрос, который был значительно выше предложения. Риски возможного падения интереса к складам со стороны арендаторов сектора e-commerce не подтвердились. Отдельные компании, представляющие сектор, включая ТОП-представителей, продолжили подбор площадей. В том числе в регионах.

Неудовлетворенный спрос образовался и в отношении компаний, представляющих другие сектора экономики и бизнеса. В частности, крупных дистрибуторов, импортеров. Случившийся более, чем 20-процентный рост импорта, значительная доля которого пришлась на потребительский импорт, требует площадей для его хранения и последующего распределения.

Тенденции кратко:

- В III квартале 2023 года на рынке складской логистики без перемен: рынок складов продолжил оставаться наиболее устойчивым и стабильным сегментом коммерческой недвижимости. Стабильно высокими сохранились спрос и ставки аренды, а вакантность и предложение — стабильно низкими.

- Сектор e-commerce остался главным потребителем площадей в сегменте складской логистики. Если в начале 2023 года крупные участники рынка e-commerce устремились расширить складские площади по периметру столицы, то в III-ем квартале наблюдалась экспансия в регионы.

- Вакантное предложение на рынке образовывалось лишь по ротационным причинам: освобождались помещения для того, чтобы переуступить их новым арендаторам. Т.е. о вакантности как таковой речь не шла. Однако факты ротации стали предельно редкими: желающих съезжать практически не находилось. Разве что собственники могли «попросить».

- Ситуация в отраслях-драйверах следующая: объем складских запасов на 1 сентября 2023 года в денежном выражении составил 8,154 млрд BYN; складские запасы к среднемесячному объему производства на эту дату по республике составили 67,4% (в т.ч. в г. Минске — 103,5%, для сравнения на 1 сентября прошлого года — 83,9%); грузооборот транспорта составил лишь 79,3% по отношению к прошлогоднему периоду; во внешней торговле товарами экспорт вырос на 9,9%, импорт — на 22,6% (данные на 1 августа). Усложнились условия работы для белорусских международных автомобильных перевозчиков: вслед за Польшей в августе-сентябре решение о сокращении пунктов пропуска приняли Литва и Латвия. На оставшихся действующих автомобильных ППП с белорусской стороны с 1 сентября заработала обязательная платная дезинфекция автотранспорта. БелЖД сообщила, что 20 сентября 2023 года с территории Беларуси был отправлен 1000-ый контейнерный поезд в КНР.

Предложение

За весь прошедший период 2023 года в Минске и пригородах не было введено новых крупных качественных складских площадей. Это существенно разнится от успешного 2022 года, когда на рынок предложения было выведено свыше 151 тыс. кв. м. новых качественных складов. В текущем году вводились разве что сопутствующие складские площади, как, например помещения в Минском технопарке. Их ввод не оказал совершенно никакого влияния на рынок предложения.

Предложение складских площадей ввиду отсутствия ввода в эксплуатацию крупных объектов сохранилось на прежнем уровне. В Минске и пригородах в стадии строительства находился ряд объектов, но завершение СМР и их ввод будут позже. В частности, в границах МКАД ведется к завершению строительство складского комплекса из двух небольших складов (около 1800 кв. м. каждый) за территорией БЦ «Сухаревский». В той же локации, на соседнем участке, ожидается реализация заявленного складского комплекса «Г13». Он будет значительно больше по площади, два корпуса насчитывают около 20 тыс. кв. м общей площади. Однако это проект будущих периодов.

Ожидаются объекты или начало их реализации в регионах. Еще в I-ом полугодии ООО «Бремино групп», управляющая компания ОЭЗ «Бремино-Орша», анонсировала начало строительства новых складов до конца текущего года (сейчас в проекте 36 тыс. кв. м действующих качественных складов). Однако в III квартале активности не было.

Компания «Белтаможсервис» ранее заявила о приоритете проектов в Витебской области. Компания ведет строительство ТЛЦ в Витебском районе, а также разрабатывает проект ТЛЦ в районе Международного автомобильного пункта пропуска Григоровщина на границе с Латвией. После введения ограничения на функционирование ППП Урбаны-Силене со стороны Латвии, данное направление остается фактически единственным в грузоперевозках с Латвией. И завершение проекта ТЛЦ будет актуальным.

В целом даже в границах Минска или недалеко от границ города есть проекты, реализация которых ведется низкими темпами. На фоне нехватки предложения и высокого спроса это выглядит несколько непонятным. Однако следует учитывать, что некоторые девелоперы просто не хотят заниматься управлением даже при хорошей конъюнктуре. Поэтому выжидают, когда найдется клиент, под которого можно реализовать проект built-to-suit.

Спрос

Спрос в сегменте складов сохраняется стабильным, высоким и устойчивым уже очень длительный период.

Спрос на склады диктовал традиционный ритейл, производители, импортеры и, конечно, сектор e-commerce. Крупные игроки рынка интернет-торговли остались важными потребителями и в 2023 году. В частности, ведущие российские маркетплейсы, Ozon и Wildberries, подбирали площадки под размещение своих сортировочных и распределительных центров. Wildberries в III-ем квартале открыла новый довольно крупный региональный центр в г. Бресте.

Есть спрос со стороны дистрибьюторов, импортеров. Проработав в условиях санкций/контрсанкций, компании восстановили или даже нарастили объемы грузов, поскольку наладили поставки альтернативных товаров или освоили параллельный импорт, а это снова потребовало расширения складов. То, что даже официальная статистика отметила рост импорта на 22,6%, является косвенным подтверждением данной ситуации.

Неудовлетворенный спрос есть у субъектов хозяйствования из разных секторов экономики и бизнеса. Поэтому на рынке аренды отмечен интерес к складам разных параметров, как к большим современным, так и небольшим блокам, например, в 1500-1800 кв. м и меньше, а также среднеразмерным, в 3,0-3,5 тыс. кв. м. Существуют заявки и на масштабные по меркам отечественного рынка площади – до 20 тыс. кв. м., что в современных условиях дефицита предложения удовлетворить практически невозможно. И различные по функционалу – обычный сухой склад, специальные склады с морозильными камерами или камерами газации фруктов и т.д.

Потенциальные арендаторы стали существенно более лояльными в плане так называемого «транспортного плеча». Если еще лет 5-6 назад основное требование было, чтобы объект находился рядом с МКАД, максимум, до 2 км от МКАД; года 3 назад лояльно относились к объектам в 8-10 км от МКАД, то в текущий период готовы рассматривать объекты и до 50 (!) км от МКАД.

В этой связи хочется снова напомнить момент, который многократно отмечали эксперты рынка еще 5 лет назад: девелоперам стоит обратить внимание на локации по периметру МКАД-2, особенно в местах развязок с радиальными автомагистралями и шоссе. В то время были программы развития инфраструктуры МКАД-2, реально можно было претендовать на довольно крупные земельные участки под инвестпроекты. К этому моменту проекты могли бы быть завершены и очень востребованы.

Ставки

В сегменте складов можно констатировать довольно стабильный, неизменный и высокий уровень ставок арендной платы на протяжении нескольких лет. Даже в пересчете на евро. Фактически рынок ставок на складские площади оставался на том же уровне и в текущий период 2023 года.

Ставки аренды на отдельные виды качественных специальных складов, предназначенных для хранения определенных групп товаров, значительно выше, от 45-50 рублей за 1 кв. м и более.

Спрос на качественные склады есть не только в Минске и его пригородах. Это характерно и для регионов, что также приводит к образованию высоких ставок аренды. Так, один из девелоперов из г. Бреста констатировал, что в недавний период успешно сдал в аренду довольно крупный склад по ставке, эквивалентной 6 евро, тогда как имеющиеся у него административно-офисные помещения «со скрипом» сдаются по ставкам в 2-5 евро.

Также стоит отметить, что в III-ем квартале, для которого характерна курсовая нестабильность рубля, собственники складов, как и арендодатели в других сегментах коммерческой недвижимости, столкнулись с неудобством исключительно рублевого ценообразования. Возможность пересматривать условия аренды не успевала за меняющимся курсом.

Вакантность

Текущая ситуация, когда имеющиеся заявки на аренду значительно выше предложения на рынке, не способствует образованию вакантности. По сути, вакантность приблизилась к показателю, близкому к нулевому.

В начале года было характерно образование ротационной перманентной вакантности на рынке, когда прекращались договорные отношения с одним арендатором в пользу другого. Однако это не является вакантностью в прямом смысле слова, поскольку данные площади не выходят на свободный рынок аренды. Тем более, что в III-ем квартале таких случаев было меньше. Вот уже в IV-ом квартале, и в начале 2024 года ожидается возможный рост таких фактов: конец и начало года — это периоды пересмотра договоров аренды, многие из них заканчиваются, а собственникам складов поступают заявки от новых потенциальных арендаторов.

Выводы, прогнозы, тенденции

В прошедший период 2023 года сохранился высокий спрос, который был значительно выше предложения. Риски возможного падения интереса к складам со стороны арендаторов сектора e-commerce не подтвердились. Отдельные компании, представляющие сектор, включая ТОП-представителей, продолжили подбор площадей. В том числе в регионах.

Неудовлетворенный спрос образовался и в отношении компаний, представляющих другие сектора экономики и бизнеса. В частности, крупных дистрибуторов, импортеров. Случившийся более, чем 20-процентный рост импорта, значительная доля которого пришлась на потребительский импорт, требует площадей для его хранения и последующего распределения.

Тенденции кратко:

- Спрос сохранится высоким, будет поглощать новые или освободившиеся площади;

- Расширится география спроса, так называемый «фактор транспортного плеча» по удаленности от МКАД все меньше будет влиять на принятие решения об аренде;

- Ставки аренды сохранятся стабильно высокими. Если спрос не «остынет», возможен рост не только в рублях;

- Ввод новых площадей в ближайшие месяцы будет незначительным;

- Снижение объемов реализации продукции отдельных отраслей-драйверов, ведущее к увеличению складских запасов, для рынка складов является фактором роста, который и наблюдается в текущий момент.