Общий обзор

- Рынок складов в I полугодии 2023 года продолжил оставаться наиболее устойчивым и стабильным сегментом коммерческой недвижимости. Стабильными сохранился спрос, вакантность и ставки аренды.

- Сектор e-commerce, особенно в первые месяцы 2023 года, оставался приоритетным потребителем площадей в сегменте. По итогам 2022 года был риск, что основные представители сектора закрыли потребности, но в начале 2023 года крупные участники рынка e-commerce устремились расширить складские площади.

- Вакантное предложение на рынке образовывалось лишь по ротационным причинам: освобождались помещения с тем, чтобы их переуступить новым арендаторам. Т.е. о вакантности как таковой речь не шла. Единственное, что дозаполнялись имевшиеся площади в отдельных новых объектах 2022 года ввода.

- Ситуация в отраслях-драйверах следующая: объем складских запасов на 1 июня 2023 года в денежном выражении составил 9,108 млрд BYN; складские запасы к среднемесячному объему производства на эту дату по республике составили 76,6% (в т.ч. в г. Минске - 108,5%(!), (для сравнения на 1 июня прошлого года — 87,7%)); грузооборот транспорта составил лишь 72,8% к прошлогоднему периоду; во внешней торговле товарами экспорт вырос на 14,1%, импорт — на 19,7% (данные на 1 мая). Усложнились условия работы для белорусских международных автомобильных перевозчиков: Польша закрыла большинство пунктов пропуска; в Турции, направление которой начали осваивать, произошло мощное землетрясение; продолжает оставаться полностью закрытым южное украинское направление.

Предложение

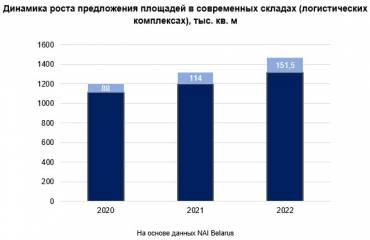

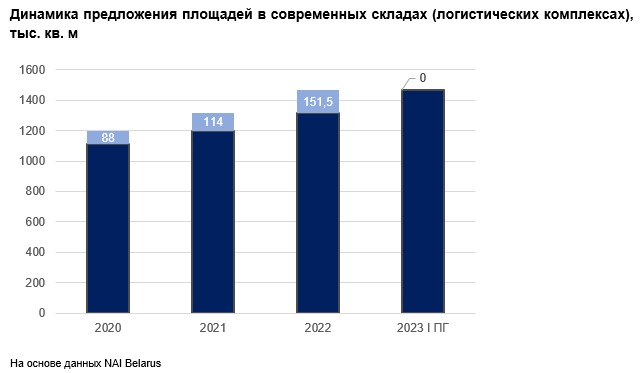

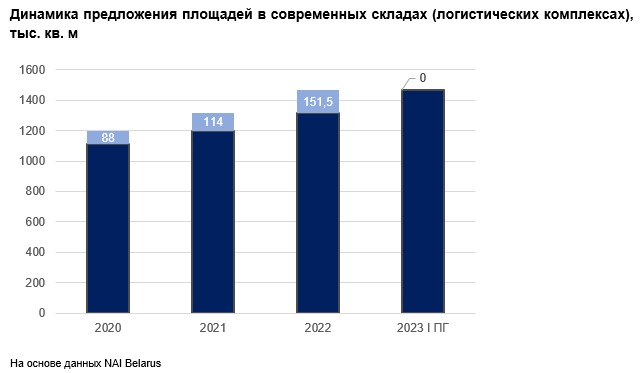

После успешного 2022 года, когда в Минске и пригородах было введено свыше 151 тыс. кв. м новых качественных складских площадей (в профильных объектах, без вводимых сопутствующих складских площадей, как, например, в Минском технопарке), в I-ом полугодии 2023 в плане нового ввода образовалась пауза.

Предложение складских площадей в первом полугодии 2023 года сохранилось на прежнем уровне. В стадии строительства находился ряд объектов, но завершение СМР и их ввод будет позже.

Также в I-ом полугодии компания BaikalGroup, специализирующаяся на грузоперевозках между странами ЕАЭС и КНР, объявила о строительстве ТЛЦ на территории индустриального парка «Великий Камень». Это уже второй анонсированный проект такого типа в этой локации. В конце прошлого года о строительстве масштабного транспортно-логистического центра в «Великом Камне» объявило РУП «Белтаможсервис».

В ближайшей перспективе ожидается реализация новых проектов в регионах. В частности, качественное обновление складской логистики произойдет в Витебской области. Так, ООО «Бремино групп», управляющая компания ОЭЗ «Бремино-Орша», анонсировала строительство новых складов до конца текущего года (сейчас в проекте 36 тыс. кв. м действующих качественных складов).

Также и в компании «Белтаможсервис» заявили о приоритете проектов в Витебской области на текущий момент. Компания приступила к реализации проектов ТЛЦ в Витебском районе, а также разрабатывает проект ТЛЦ в районе Международного автомобильного пункта пропуска Григоровщина на границе с Латвией.

Спрос

Спрос в сегменте складов сохраняется стабильным и устойчивым уже длительный период, как минимум, с начала 2022 года.

Потенциальная угроза для спроса, которой опасались участники рынка, заключается в том, что за 2021-2022 годы были закрыты потребности в складских площадях основных потребителей последнего времени – компаний сектора e-commerce. Однако крупные игроки рынка интернет-торговли остались важными потребителями и в 2023 году. В частности, ведущие российские маркетплейсы, Ozon и Wildberries, подбирали площадки под размещение своих сортировочных и распределительных центров.

Сохраняются запросы и со стороны представителей других сфер бизнеса. В частности, в I-ом полугодии к складам снова вырос интерес от компаний-дистрибьюторов. Проработав в условиях санкций/контрсанкций, компании восстановили или даже нарастили объемы грузов, поскольку наладили поставки альтернативных товаров или освоили параллельный импорт, а это снова потребовало расширения складов. То, что даже официальная статистика отметила рост импорта на 19,7%, является косвенным подтверждением данной ситуации.

В последние месяцы был отмечен интерес к коммерческому сектору складов со стороны несколько «неожиданного» потребителя: государственных компаний (по организационной форме это могли быть и акционерные общества, но в целом — это бывшие госпредприятия). Возможно, всплеск запросов на аренду с их стороны также объясняет приведенная ранее статистика о росте складских запасов промышленной продукции на 108,5% к среднемесячному производству: у отдельных компаний не хватает своих складских мощностей. Однако специфика этих арендаторов в том, что им больше необходима краткосрочная аренда, что не устраивало собственников, заинтересованных в долгосрочных контрактах.

Эта ситуация наглядно показывает, насколько еще в Беларуси не сформирован рынок услуг ответственного хранения с приемлемыми тарифами. В текущей ситуации, которая образовалась на промышленных предприятиях, ответственное хранение с доступной ценой было бы оптимальным решением.

Неудовлетворенный спрос есть у субъектов хозяйствования из разных секторов экономики и бизнеса. Поэтому на рынке аренды отмечен интерес к складам разных параметров, как к большим современным, так и небольшим блокам, например, в 1500-1800 кв. м, а также среднеразмерным, в 3,0-3,5 тыс. кв. м. И различным по функционалу – обычным сухим, специальным с морозильными камерами или камерами газации фруктов и т.д.

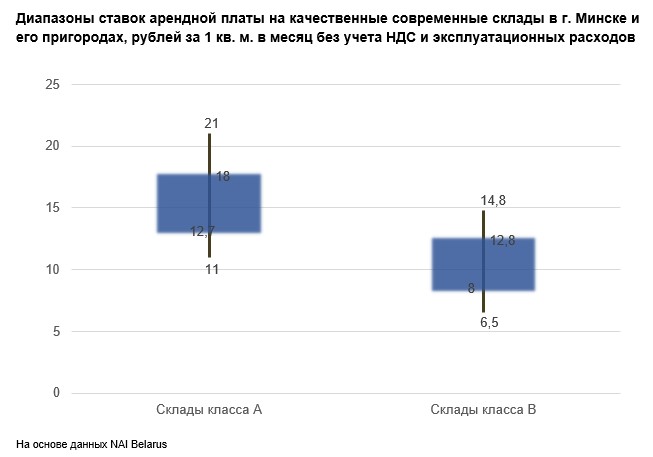

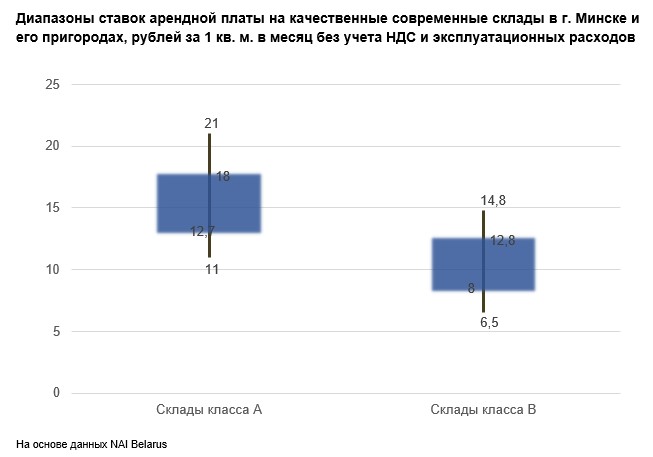

Ставки

В отличие от иных сегментов коммерческой недвижимости, складской сегмент может похвастаться довольно неизменным и высоким уровнем ставок на протяжении нескольких лет. Даже в пересчете на евро. Фактически на том же уровне рынок ставок на складские площади оставался и в первом полугодии 2023 года.

В связи с тем, что рынок ставок аренды стал активно работать в рублевом поле и не было такой стабильности курса рубля в I полугодии 2023 года, как в 2022 году, из-за курсовых разниц в пересчете к еврономинал собственники, конечно, теряли. Пересмотр и коррекция ставок по договорам происходила, но не всегда успевала за потерями от курсовых разниц.

Ставки аренды на отдельные виды качественных специальных складов, предназначенных для хранения определенных групп товаров, значительно выше, от 45 рублей за 1 кв. м и более.

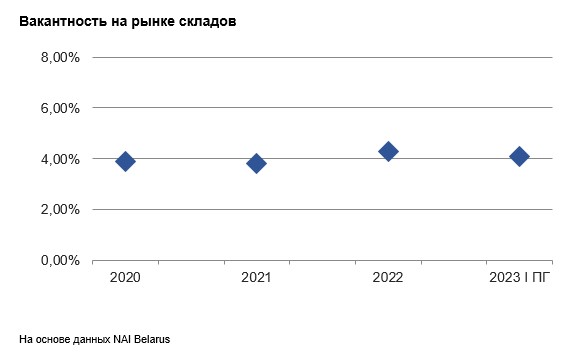

Вакантность

Устойчивый и во многом неудовлетворенный спрос на склады не позволял образоваться высокой вакантности. По сути, вакантные помещения в качественных современных складах имеются только в объектах, имеющих некоторые не устраивающие потенциальных пользователей особенности. К таким могут относиться не лучшее расположение в плане расстояния от МКАД и отсутствие хороших подъездов к объекту; проблемы с рампами; проблемы с нагрузкой на пол и возможностью организовать нужное количество уровней хранения и иные подобные нюансы. Но количество таких проблемных объектов незначительное на фоне успешных и востребованных. Да и они рано или поздно находят своего потребителя.

В самом начале полугодия было характерно образование ротационной перманентной вакантности на рынке, когда прекращались договорные отношения с одним арендатором в пользу другого потенциального. Однако это не есть вакантность в прямом смысле слова, поскольку данные площади не выходят на свободный рынок аренды.

Выводы, прогнозы, тенденции

В I полугодии оказались несостоятельными потенциальные риски, связанные с падением интереса к складам со стороны арендаторов сектора e-commerce. Этот сегмент арендаторов был наиболее активным последние годы и его уход «со сцены» был бы негативно воспринят даже в условиях низкой вакантности и устойчивого спроса. Отдельные компании, представляющие сектор, включая ТОП-представителей, продолжили подбор площадей.

Со стороны других секторов, например, дистрибьюторов, импортеров, быстро сориентировавшихся, как работать в условиях санкций/контрсанкций, также образовался неудовлетворенный спрос, который будет определять рынок аренды в ближайшие месяцы. Случившийся практически 20-процентный рост импорта, значительная доля которого пришлась на потребительский импорт, требует соответствующего размещения грузов.

Несколько необычной для коммерческого рынка была заинтересованность к складам государственных промышленных предприятий, но она, вероятно, перманентная и исчезнет вместе со снижением объемов складских запасов, поскольку к долгосрочной аренде готовности не высказывали.

Тенденции кратко:

- Рынок складов в I полугодии 2023 года продолжил оставаться наиболее устойчивым и стабильным сегментом коммерческой недвижимости. Стабильными сохранился спрос, вакантность и ставки аренды.

- Сектор e-commerce, особенно в первые месяцы 2023 года, оставался приоритетным потребителем площадей в сегменте. По итогам 2022 года был риск, что основные представители сектора закрыли потребности, но в начале 2023 года крупные участники рынка e-commerce устремились расширить складские площади.

- Вакантное предложение на рынке образовывалось лишь по ротационным причинам: освобождались помещения с тем, чтобы их переуступить новым арендаторам. Т.е. о вакантности как таковой речь не шла. Единственное, что дозаполнялись имевшиеся площади в отдельных новых объектах 2022 года ввода.

- Ситуация в отраслях-драйверах следующая: объем складских запасов на 1 июня 2023 года в денежном выражении составил 9,108 млрд BYN; складские запасы к среднемесячному объему производства на эту дату по республике составили 76,6% (в т.ч. в г. Минске - 108,5%(!), (для сравнения на 1 июня прошлого года — 87,7%)); грузооборот транспорта составил лишь 72,8% к прошлогоднему периоду; во внешней торговле товарами экспорт вырос на 14,1%, импорт — на 19,7% (данные на 1 мая). Усложнились условия работы для белорусских международных автомобильных перевозчиков: Польша закрыла большинство пунктов пропуска; в Турции, направление которой начали осваивать, произошло мощное землетрясение; продолжает оставаться полностью закрытым южное украинское направление.

Предложение

После успешного 2022 года, когда в Минске и пригородах было введено свыше 151 тыс. кв. м новых качественных складских площадей (в профильных объектах, без вводимых сопутствующих складских площадей, как, например, в Минском технопарке), в I-ом полугодии 2023 в плане нового ввода образовалась пауза.

Предложение складских площадей в первом полугодии 2023 года сохранилось на прежнем уровне. В стадии строительства находился ряд объектов, но завершение СМР и их ввод будет позже.

Также в I-ом полугодии компания BaikalGroup, специализирующаяся на грузоперевозках между странами ЕАЭС и КНР, объявила о строительстве ТЛЦ на территории индустриального парка «Великий Камень». Это уже второй анонсированный проект такого типа в этой локации. В конце прошлого года о строительстве масштабного транспортно-логистического центра в «Великом Камне» объявило РУП «Белтаможсервис».

В ближайшей перспективе ожидается реализация новых проектов в регионах. В частности, качественное обновление складской логистики произойдет в Витебской области. Так, ООО «Бремино групп», управляющая компания ОЭЗ «Бремино-Орша», анонсировала строительство новых складов до конца текущего года (сейчас в проекте 36 тыс. кв. м действующих качественных складов).

Также и в компании «Белтаможсервис» заявили о приоритете проектов в Витебской области на текущий момент. Компания приступила к реализации проектов ТЛЦ в Витебском районе, а также разрабатывает проект ТЛЦ в районе Международного автомобильного пункта пропуска Григоровщина на границе с Латвией.

Спрос

Спрос в сегменте складов сохраняется стабильным и устойчивым уже длительный период, как минимум, с начала 2022 года.

Потенциальная угроза для спроса, которой опасались участники рынка, заключается в том, что за 2021-2022 годы были закрыты потребности в складских площадях основных потребителей последнего времени – компаний сектора e-commerce. Однако крупные игроки рынка интернет-торговли остались важными потребителями и в 2023 году. В частности, ведущие российские маркетплейсы, Ozon и Wildberries, подбирали площадки под размещение своих сортировочных и распределительных центров.

Сохраняются запросы и со стороны представителей других сфер бизнеса. В частности, в I-ом полугодии к складам снова вырос интерес от компаний-дистрибьюторов. Проработав в условиях санкций/контрсанкций, компании восстановили или даже нарастили объемы грузов, поскольку наладили поставки альтернативных товаров или освоили параллельный импорт, а это снова потребовало расширения складов. То, что даже официальная статистика отметила рост импорта на 19,7%, является косвенным подтверждением данной ситуации.

В последние месяцы был отмечен интерес к коммерческому сектору складов со стороны несколько «неожиданного» потребителя: государственных компаний (по организационной форме это могли быть и акционерные общества, но в целом — это бывшие госпредприятия). Возможно, всплеск запросов на аренду с их стороны также объясняет приведенная ранее статистика о росте складских запасов промышленной продукции на 108,5% к среднемесячному производству: у отдельных компаний не хватает своих складских мощностей. Однако специфика этих арендаторов в том, что им больше необходима краткосрочная аренда, что не устраивало собственников, заинтересованных в долгосрочных контрактах.

Эта ситуация наглядно показывает, насколько еще в Беларуси не сформирован рынок услуг ответственного хранения с приемлемыми тарифами. В текущей ситуации, которая образовалась на промышленных предприятиях, ответственное хранение с доступной ценой было бы оптимальным решением.

Неудовлетворенный спрос есть у субъектов хозяйствования из разных секторов экономики и бизнеса. Поэтому на рынке аренды отмечен интерес к складам разных параметров, как к большим современным, так и небольшим блокам, например, в 1500-1800 кв. м, а также среднеразмерным, в 3,0-3,5 тыс. кв. м. И различным по функционалу – обычным сухим, специальным с морозильными камерами или камерами газации фруктов и т.д.

Ставки

В отличие от иных сегментов коммерческой недвижимости, складской сегмент может похвастаться довольно неизменным и высоким уровнем ставок на протяжении нескольких лет. Даже в пересчете на евро. Фактически на том же уровне рынок ставок на складские площади оставался и в первом полугодии 2023 года.

В связи с тем, что рынок ставок аренды стал активно работать в рублевом поле и не было такой стабильности курса рубля в I полугодии 2023 года, как в 2022 году, из-за курсовых разниц в пересчете к еврономинал собственники, конечно, теряли. Пересмотр и коррекция ставок по договорам происходила, но не всегда успевала за потерями от курсовых разниц.

Ставки аренды на отдельные виды качественных специальных складов, предназначенных для хранения определенных групп товаров, значительно выше, от 45 рублей за 1 кв. м и более.

Вакантность

Устойчивый и во многом неудовлетворенный спрос на склады не позволял образоваться высокой вакантности. По сути, вакантные помещения в качественных современных складах имеются только в объектах, имеющих некоторые не устраивающие потенциальных пользователей особенности. К таким могут относиться не лучшее расположение в плане расстояния от МКАД и отсутствие хороших подъездов к объекту; проблемы с рампами; проблемы с нагрузкой на пол и возможностью организовать нужное количество уровней хранения и иные подобные нюансы. Но количество таких проблемных объектов незначительное на фоне успешных и востребованных. Да и они рано или поздно находят своего потребителя.

В самом начале полугодия было характерно образование ротационной перманентной вакантности на рынке, когда прекращались договорные отношения с одним арендатором в пользу другого потенциального. Однако это не есть вакантность в прямом смысле слова, поскольку данные площади не выходят на свободный рынок аренды.

Выводы, прогнозы, тенденции

В I полугодии оказались несостоятельными потенциальные риски, связанные с падением интереса к складам со стороны арендаторов сектора e-commerce. Этот сегмент арендаторов был наиболее активным последние годы и его уход «со сцены» был бы негативно воспринят даже в условиях низкой вакантности и устойчивого спроса. Отдельные компании, представляющие сектор, включая ТОП-представителей, продолжили подбор площадей.

Со стороны других секторов, например, дистрибьюторов, импортеров, быстро сориентировавшихся, как работать в условиях санкций/контрсанкций, также образовался неудовлетворенный спрос, который будет определять рынок аренды в ближайшие месяцы. Случившийся практически 20-процентный рост импорта, значительная доля которого пришлась на потребительский импорт, требует соответствующего размещения грузов.

Несколько необычной для коммерческого рынка была заинтересованность к складам государственных промышленных предприятий, но она, вероятно, перманентная и исчезнет вместе со снижением объемов складских запасов, поскольку к долгосрочной аренде готовности не высказывали.

Тенденции кратко:

- Спрос, ставки аренды сохранятся стабильным на уровне текущего периода;

- Ввод новых площадей в ближайшие месяцы будет незначительным;

- Снижение объемов реализации продукции отдельных отраслей-драйверов, ведущее к увеличению складских запасов, для рынка складов является фактором роста, который и наблюдается в текущий момент.