Общий обзор

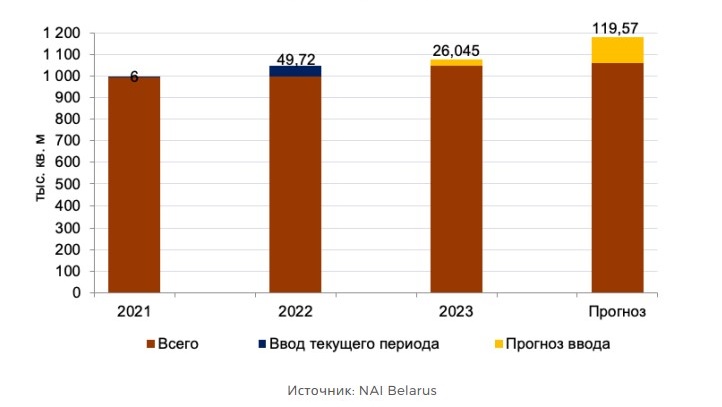

По состоянию на конец 2023 года в г. Минске предлагалось более 1 млн 75 тыс. кв. м арендной площади в бизнес-центрах, предназначенных для целей аренды и относящихся к классам «А», «В+» и «В-». В текущем году, несмотря на сложности, которые рынок офисов испытывал последние годы, состоялся ввод новых объектов.

2023 год в целом для офисного рынка не был простым, поскольку, предыдущий, 2022 год, в принципе оказался одним из самых сложных за весь период существования современного коммерческого рынка административно-офисной недвижимости. В схожей по сложности ситуации рынок пребывал только в период рецессии конца 2014-го – 2016 гг. В результате в течение 2023 года участникам рынка пришлось во многом «разгребать» негатив предыдущего периода. И в значительной степени не адаптироваться к реальности, а выстраивать новую реальность, которой и будет руководствоваться рынок в ближайшей перспективе.

Ставки арендной платы в текущем году стабилизировались. Некоторые собственники к концу года даже предприняли попытки сыграть на рост ставок для новых арендаторов. В сентябре исполнился год, как рынок аренды работал в условиях исключительно рублевых ставок. Адаптация прошла, но ее последствиям больше внимания будет уделено в соответствующем разделе.

Тезисно ситуация к концу года следующая:

- Массовые ротационные явления, характерные для рынка аренды 2021/22 гг., снизили темп, и ротация перестала быть определяющим фактором спроса;

- Не массово, но появились новые арендаторы;

- Сохраняется низкий интерес к офисам без отделки;

- Спрос преобладает на небольшие офисы. Однако есть отдельные состоявшиеся факты аренды, и запросы на аренду довольно крупных офисов;

- Многие БЦ из числа имевших высокую вакантность к концу 2023 года значительно ее сократили;

- По отдельным объектам наблюдаются попытки сыграть на рост ставок аренды.

Предложение на рынке офисной недвижимости

Общая характеристика инфраструктуры офисов г. Минска:

Инфраструктура современной офисной недвижимости г. Минска по состоянию на конец 2023 года представлена практически 110 объектами различных классов (без офисов класса «С». Офисные комплексы, как, например, Riviera Busines, состоящие из ряда корпусов, рассматриваются как единый объект).

? Суммарная арендная площадь перечисленных объектов составляет 1 млн 75,6 тыс. кв. м.

? Также в аренду предлагается около 750 тыс. кв. м административно-офисных помещений в объектах государственной, коммунальной и ведомственной недвижимости. Крупнейший оператор в этом сегменте – Главное хозяйственное управление Управления делами Президента Республики Беларусь (ГХУ УДП).

? Еще 432 тыс. кв. м арендной площади — это коммерческие офисные объекты класса «С» и качественные, но небольшие по площади неклассифицированные офисные здания; получившие распространение в последние годы лофты.

? В стадии строительства, в т.ч. в высокой стадии готовности, находится ряд крупных проектов, как, например, МФК «Шантэр Хилл»; за год существенно продвинулись СМР по возведению комплекса зданий Международного финансового центра в проекте Минск-Мир.

? МФК «Газпром Центр», находившийся некоторое в стадии консервации, в конце года был расконсервирован и на объекте начали проводить строительные работы. Однако высокая вероятность, что он потеряет роль делового центра.

? МФК «Магнит» в текущем году окончательно ушел с рынка офисов: офисный блок комплекса перепрофилирован под арендное жилье и в таком виде достроен.

Предложение

В течение 2023 года было введено в эксплуатацию и начали заполняться арендаторами (функционировать) 4 бизнес-центра. Это все в основном небольшие офисные или многофункциональные здания. Самый высококлассный объект – МФК Helen & Valery Plaza. Что объект вызовет высокий интерес у потенциальных арендаторов – в такой перспективе вряд ли кто сомневался. Однако он раскрылся еще и с неожиданной стороны: стал точкой притяжения любителей фотосессий. Объект и его локация стала топовым местом для проведения свадебных, рекламных и любительских фотосессий и видеосъемок, потеснив традиционные локации в центре города.

В периферийной части города был введен еще один бизнес-центр «Сухарево», расположенный в одноименном районе города на ул. Горецкого, 14. Это компактный бизнес-центр в панельном исполнении, построенный по аналогии с другими объектами девелопера («Софит», «Каменногорский»).

Самым крупным из завершенных в 2023 году стал МФК «Левада», возведенный на территории одноименного жилого комплекса. Его общая площадь около 22,5 тыс. кв. м, из которых 10,5 тыс. – офисы.

И еще в актив текущего года можно отнести и реконструированное под бизнес-центр административное здание на улице Захарова. Девелопер заявлял о его готовности еще в прошлом году, однако и его официальная регистрация, и фактическое функционирование объекта стартовало в текущем году. Этот объект расположен в центральной части города, в пешей доступности от площади Победы, парка Горького.

По качеству предложения на рынке доминируют БЦ класса «В-». Очень незначительное предложение офисов наиболее высокого класса «А». Если к ним даже прибавить несколько приравненных к классу «А», но «нестоковых» офисных центров, ситуация сильно не изменится (головной офис «Сбер Банка» в спекулятивном секторе не учитывается).

Для информации, в РФ уже некоторые эксперты как отдельный подкласс выделяют класс офисов «А Прайм». В конце 2023 года ведущие российские консалтинговые компании в сфере недвижимости (наследники международных) начали готовить базу для обновленной классификации, утвердить которую намерены в 2024 году. Не исключено, что класс «А Прайм» станет официально утвержденным на российском рынке.

По результатам всего года ввод новых офисных площадей был не очень большим. Тем не менее, и это положительный результат, учитывая, насколько непростая ситуация на офисном рынке была последние годы. Незначительный ввод объектов имел даже своего рода «санирующий» эффект, поскольку не способствовал росту вакантности. В этой ситуации, наоборот, действующие объекты постепенно сокращали существующую вакантность. Многим к концу года получилось это неплохо сделать.

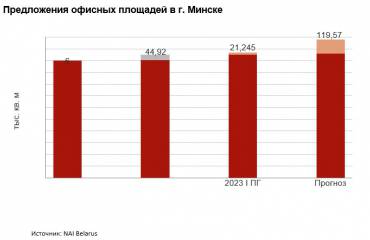

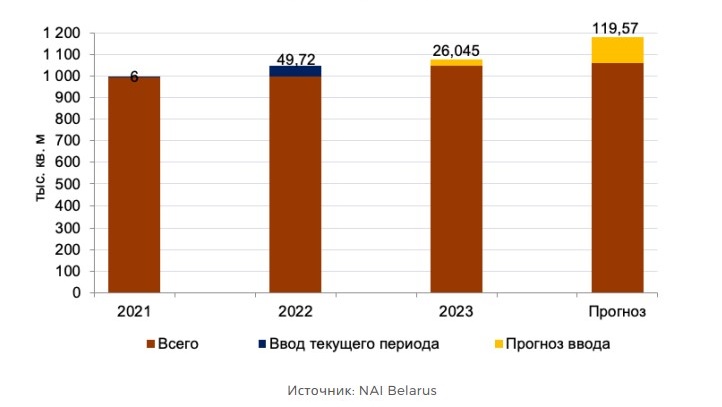

Динамика предложения офисных площадей в г. Минске

В текущем году отмечен и уход с рынка одного действующего стокового объекта. Компания «Си Трейдинг» объявила о реконцепции БЦ «Премьер» (ул. Лопатина) в комплекс апартаментов. Сам по себе формат апартаментов не запрещает использовать помещение под офисы, однако это уже другой тип недвижимости, это уже не бизнес-центр.

И в целом, текущий год стал разворотным в плане реорганизации офисных пространств в направлении жилых апартаментов. Хотя еще несколько лет было все с точностью до наоборот. Объекты, в составе которых были заявлены апартаменты или отели, проводили реконцепцию, иногда и редевелопмент и переходили в офисный сегмент. В частности, комплекс «Проспект» (Экс-Кемпински), МФК «Имперский», «Шантер Хилл»… В этом году наблюдаются обратные процессы. Так, как МФК с апартаментами, в которых собственники получат право на регистрацию (прописку) как в обычном жилье, будет развиваться МФК «Газпром Центр». Сколько площадей сохранится под офисную недвижимость и сохранится ли офисное направление вообще – неизвестно. Есть версии, что в офисном секторе останется только центральная башня под штаб-квартиру белорусского подразделения «Газпрома», остальное уйдет в сегмент апартаментов.

Также не исключено, что к вопросу включения апартаментов в проект, по крайней мере, в корпусе, который планировался как гостиничный, вернутся собственники МФК «Шантер Хилл». Что, в принципе, не лишено логики: иметь бизнес-апартаменты в такой локации и таком окружении желающие найдутся.

С рынка офисов окончательно ушел еще один офисный проект. Речь идет о бывшем МФК Novotel. В его составе в комплексе с отелем изначально предполагалось наличие бизнес-центра. В этом году по объекту принято окончательное решение о перепрофилировании под универсальный медицинский центр (государственный). С ноября начали проводить подготовительные работы по реконструкции долгостроя (проект 2013 года).

Развивался и сектор «нестоковой» офисной недвижимости. Прежде всего, в этом сегменте стоит выделить МФК «Гудвил» на ул. Шаранговича. Ввод в эксплуатацию состоялся в конце 2023 года. Объект представляет собой комплекс общей площадью 11,7 тыс. кв. м. В его составе расположен небольшой, но качественный бизнес-центр площадью 3,1 тыс. кв. м.

Продолжается реализация проектов по регенерации старых промышленных и административных зданий под офисные объекты, как правило, в стиле «лофт». В текущий период реконструировались новые здания в проекте Бизнес-квартал New Place, реализуемые компанией «Белтяжмаш». Эта же компания ведет работы по реконструкции объектов в квартале комплекса задний на ул. Кальварийской, 33.

На ближайшую перспективу ожидается ввод практически 120 тыс. кв. м офисных площадей. Опять же, этот показатель во многом будет зависеть от ввода в эксплуатацию МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности не первый год: половина из заявленных площадей как раз приходится на данный объект. В декабре 2023 года завершен срок заключенного инвестдоговора. Вероятность его очередного продления выше, чем вероятность начала эксплуатации.

Аналогичная ситуация и с проектом МФК G•S PLAZA «Жемчужина», сроки реализации которого официально были продлены до июня 2023 года. На рынке были ожидания, что к дню города в сентябре 2023 года состоится торжественный ввод и открытие объекта. На данный момент по готовности объект мог бы ввестись. Однако, вероятно, многое будет зависеть от формирования предварительного портфеля арендаторов, на основе чего девелоперы и примут решение о вводе в эксплуатацию.

Активно ведутся по объекту среднесрочного периода ввода: Международного финансового центра в проекте Минск Мир. Возведение каркаса центральной башни комплекса в декабре вышло на уровень 28 этажа, что уже даже на данном этапе позволяет отнести его к числу самых высотных зданий Беларуси. На других зданиях-башнях вырисовываются очертания будущей конфигурации бизнес-центров: согласно представленных девелопером рендеров они не будут обычными прямоугольными «стекляшками».

Спрос на рынке офисов в г. Минске

Ситуация на рынке спроса в течение 2023 года была разновекторной. В первые месяцы года еще было сильно влияние тенденций 2022 года, в течение которого темпы освобождения арендованных площадей были более высокими, чем темпы поглощения. Спрос на рынке офисов в начале 2023 года практически полностью носил ротационный характер. И в большинстве случаев, компании меняли офисы с целью снять более компактный офис. По этой причине доминировал спрос на небольшие, компактные офисные помещения.

Также на рынке спроса отметились две категории арендаторов, до этого или незамеченных, или остававшихся в тени традиционно активных арендаторов из сферы АйТи: логистические компании и компании с государственной долей собственности. Однако они были немногочисленными и довольно быстро ушли с рынка, как активные игроки, поскольку потребность в площадях была закрыта. Среди хозрасчетных компаний государственного сектора, возможно, еще нашлось бы несколько интересных арендаторов, готовых переехать в современные БЦ из устаревших административных зданий. Но надо понимать, что республиканские, ведомственные, коммунальные структуры – это все собственники больших объемов недвижимости. И логично с их стороны задаться вопросом: если ты государственная компания, так чего ты убегаешь в коммерческий сегмент? Поэтому логично, что отдельных платежеспособных хозрасчетных организаций госсектора начали несколько сдерживать в их стремлении переехать на арендные площади.

С середины года постепенно начала наблюдаться активизация спроса. Здесь нельзя выделить какие-то доминирующие категории или группы арендаторов. Не было и очень крупных и резонансных фактов аренды. Тем не менее, с доминированием аренды небольших офисных площадей, рынок к концу года снизил вакантность в целом, а отдельные бизнес-центры оказались заполнены практически полностью.

У собственников бизнес-центров в 2023 году были (и сохраняются) определенные надежды на российский бизнес, который заинтересуется белорусскими специалистами после ухода западных IT-компаний, а также заинтересуется и недвижимостью под будущие офисы. И действительно, отдельные представители отдельных компаний проявили реальный интерес и к специалистам, и к офисной недвижимости. В частности, одна IT-компания с российским корнями реально заявила о предстоящей аренде довольно крупного офиса. Также она в 2023 году арендовала качественный офис для сотрудников в Бресте в МФК Status – одном из самых высококлассных БЦ Бреста.

Естественно, все участники рынка проинформированы про открытие первого белорусского офиса компании VK, которое состоялось в конце года. Однако аренда офиса в 400 кв. м для крупной IT-компании довольно скромный показатель, и участников рынка, привыкших к недавним масштабам запроса от IT-компаний, не впечатлил.

Спрос на офисы в собственность

После очень показательного в плане сделок купли/продажи 2022 года повторить успех в условиях офисного рынка Минска было очень сложно. Напомним, что в течение 2022 года состоялись: сделка купли/продажи здания головного офиса «Сбер Банка» на проспекте Независимости, 32А (19,7 тыс. кв. м); покупка комплекса бывшего головного офиса «Сбер Банка» на бульваре Мулявина компанией «Лодэ» (14,3 тыс. кв. м); компания «Тапас» продала бизнес-центр «Департ» на ул. Кнорина (5,4 тыс. кв. м). Также были сделки и с крупными изолированными помещениями в несколько тысяч квадратных метров.

В итоге в 2023 году было только несколько сделок с объектами (как здания, так и помещения), площадь которых превышала 1000 кв. м. Среди них не было современных лотов. В основном, здания старой, еще советской, постройки, и не по всем проводилась даже качественная реконструкция.

Среди состоявшихся сделок можно выделить покупку административного здания, принадлежавшего компании «Трайпл». Здание расположено в историческом центре, на ул. Раковской. Цена сделки составила 979 долл. США за 1 кв. м административных помещений. Общая площадь объекта 1822,7 кв. м. Еще к интересным сделкам можно отнести помещение площадью 2108 кв. м на ул. Киселева, 14. Продавцом объекта выступил «Беларусбанк», но при этом до настоящего времени, несмотря на смену собственника, в помещении продолжает работу банковское отделение №510/471. Самым крупным объектом сделок текущего года по площади было здание на ул. Новаторской, 2Б. Его площадь составила 2470 кв. м. При этом, цена сделки не самая высокая: 567 долл. США за 1 кв. м.

Коммерческие условия

2023 год – это первый год, когда рынок аренды во всех сегментах коммерческой недвижимости жил в условиях исключительно рублевых платежей без каких-либо привязок к чему-то и эквивалентов чего-то устойчивого и понятного. Это после 20-летнего фактически повсеместного использования в формировании ставок так называемого «еврономинала». Хорошо ли пережил период адаптации рынок офисов? По-разному. Но в большинстве нет. Хуже всего, что этот эксперимент (тогда еще эксперимент) с мораторием на привязке ставок к какой-либо валюте или номиналу пришелся на пиковый уровень вакантности в офисном сегменте. И вот представьте ситуацию с условным бизнес-центром, у которого на сентябрь 2022 года вакантность была 70%, объект при этом ранее строился с привлечением валютного кредита, выплаты по которому продолжаются. Как компенсировать возможные курсовые потери – рабочих вариантов пока не было. Прописали в договоре самый очевидный: на уровень инфляции. Но инфляция в Республике Беларусь за период сентябрь 2022 года к сентябрю 2023 года составила только 2%, тогда как рубль за это время девальвировался к евро практически на 40%. В итоге девелоперский бизнес потерял привлекательность, многие игроки рынка оказались поставлены в ситуацию на грани выживания.

Спасло ситуацию от реально коллапса только то, что постепенно в 2023 году началась активизация спроса. А с каждым новым арендатором в процессе подписания условий в договорах аренды стартовые ставки все равно отталкивались от реального курса (евро или доллара, кто с какой валютой работал до моратория), на день оплаты. Условно, если с прежними арендаторами при базовой ставке в 10 евро 23 сентября 2022 года ставка по перезаключенному договору составляла 25.13 рублей за 1 кв. м, то по новым договорам, заключенным, например 4 сентября 2023 года, уже 35 рублей ровно.

В некоторых популярных объектах, где по состоянию на осень 2023 года удалось достичь комфортной для функционирования заполняемости в 85-90% и более начал отмечаться рост самой стартовой «базы», которая в любом случае «твердовалютная».

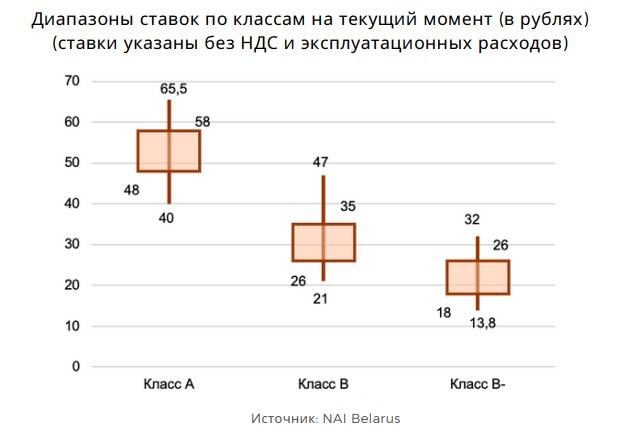

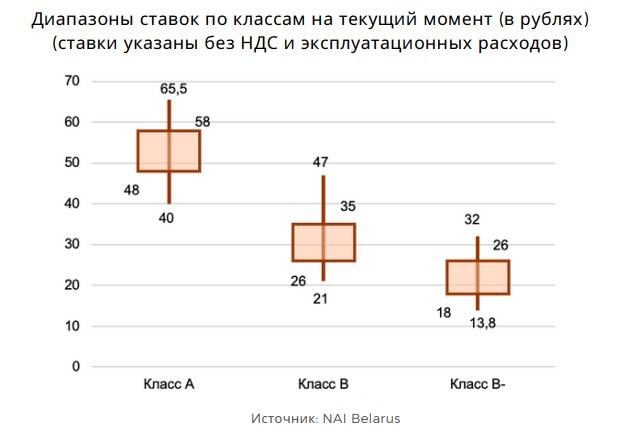

Нормализация ситуации с арендой в ряде объектов, которые начали повышать ставки, снова сделала более наглядной дифференциацию ставок. Если в прошлом году и в первой половине 2023 года они были более ровными, то к концу 2023 года разница между верхними и нижними диапазонами, а также наиболее характерными для рынка стала существенно разниться.

В конце 2023 года официально было заявлено, что мораторий на привязку как к какой-либо существующей твердой валюте, так и к абстрактной «условной единице» продлят. По факту, «продление» уже означает, что возврата к валютному номиналу больше не будет. Минэкономики доводы девелоперов и сособственников недвижимости не услышало (осенью 2023 года проводился формальный опрос мнений по данному вопросу). Во главу угла поставлены интересы арендаторов, которые, конечно, выиграли в этой ситуации, причем, дважды. Сначала от масштабного обвала ставок в самом еврономинале, а потом на обвале курса рубля к евро. Сейчас, проработав год на грани выживания, конечно, арендодатели более подготовлены к условиям работы в исключительно рублевых условиях и компенсациях потерь. Многие объекты в меняющейся ситуации дажде в состоянии «указать на выход» очень несговорчивым арендаторам.

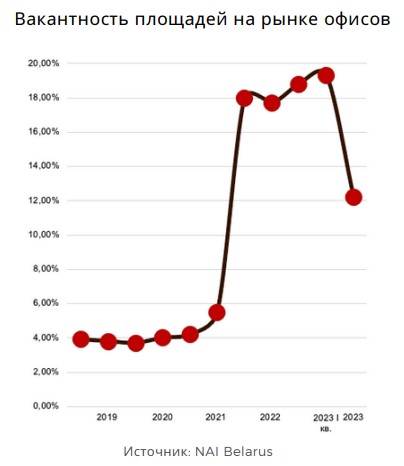

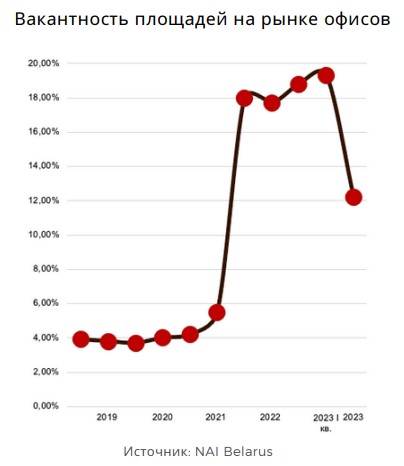

Вакантность

Вакантность на рынке разновекторная в зависимости от объектов. Какой-то хотя бы условно равновесной ситуации в среднем по рынку нет. Есть объекты, где к концу 2023 года получилось хорошо справиться с ранее высоким уровнем вакантности, а есть и те, кому вообще не удалось привлечь арендаторов.

В целом за год вакантность сократилась существенно. Если в начале года вакантность составляла около 20%, то к концу сократилась до 12%. Причем, низкий уровень в очень качественных (класс «А» и аналоги), менее 3%, и в низкокачественных (класс «В-»), менее 8%. Наиболее высокая вакантность на данный момент в классе «В+», более 18%.

Низкая вакантность в классе «А» и аналогах понятна: крайне низкое предложение.

Невысокая вакантность в классе «В-» объясняется большим числом объектов долевого строительства: дольщики разобрали площади мелкой нарезкой и что-то успешно сдают, что-то используют в своих целях.

В классе «В+» высокий уровень вакантности прежде всего из-за двух незаполненных объектов с большими площадями. Это БЦ BK Capital Palace и коммерческая часть МФК «Проспект», три корпуса. Но и здесь ситуация временная. Девелопер БЦ «Проспект» производит чистовую отделку, после завершения которой активнее станет привлекать арендаторов. Предварительные оценки игроков рынка, что вакантность ликвидирует быстро: локация располагает, ставки в связи с улучшающейся конъюнктурой очень конкурентные.

Выводы, тенденции, прогнозы

Основной положительный момент ушедшего 2023 года для рынка офисов в том, что произошла нормализация спроса. Рынок не вернулся в активную стадию, как это было в «доковидный» период, но игроки рынка вышли с состояния «ступора».

Еще подводя итоги прошлого, 2022 года, специалисты компании NAI Belarus отметили, что на рынок аренды выходят новые компании. Их разделили на две условные группы. Первая – это те, кто составлял своеобразный «лист ожиданий», т.е. они и раньше видели себя в числе арендаторов бизнес-центров, но не могли попасть на их площади, поскольку не могли конкурировать с арендаторами из сектора IT, находившегося несколько лет в приоритете и активно поглощавших площади последние годы. Вторая группа – небольшие компании, традиционно имевшие офисы в различных приспособленных объектах и локациях и не особо стремившиеся в бизнес-центры из-за их дороговизны. Когда открылись возможности по аренде на приемлемых условиях, решились на смену места и качества офиса. Именно представители этих двух групп подняли и оживили рынок спроса и привели к результатам, которые мы имеем на конец 2023 года.

Стабилизировавшийся спрос в целом стабилизировал конъюнктуру рынка. В результате к концу 2023 года мы получили сокращение вакантности, стабилизацию и даже по некоторым объектам рост ставок арендной платы.

Высокая вакантность в офисах класса «В+» перед остальными классами во многом связана с завышенными ожиданиями. Есть у определенной категории собственников стремление завысить качество и значимость своего объекта, причислять его к классу «А», на этом фоне запрашивать ставки выше рынка, устанавливать оплату за эксплуатацию, пугающую арендаторов. В Минске нет единой и общепризнанной всеми участниками рынка классификации, которая вернула бы собственников «на землю». Но арендаторы тоже понимающие.

Рублевые ставки аренды. В новом году собственники наверняка выработают механизмы компенсации собственных потерь, наступать на грабли прошлого года не будут. Что печально – об иностранных инвесторах в секторе и в целом об иностранных инвестициях в любой их форме в офисный сегмент (включая валютные кредиты) на время придется забыть.

По состоянию на конец 2023 года в г. Минске предлагалось более 1 млн 75 тыс. кв. м арендной площади в бизнес-центрах, предназначенных для целей аренды и относящихся к классам «А», «В+» и «В-». В текущем году, несмотря на сложности, которые рынок офисов испытывал последние годы, состоялся ввод новых объектов.

2023 год в целом для офисного рынка не был простым, поскольку, предыдущий, 2022 год, в принципе оказался одним из самых сложных за весь период существования современного коммерческого рынка административно-офисной недвижимости. В схожей по сложности ситуации рынок пребывал только в период рецессии конца 2014-го – 2016 гг. В результате в течение 2023 года участникам рынка пришлось во многом «разгребать» негатив предыдущего периода. И в значительной степени не адаптироваться к реальности, а выстраивать новую реальность, которой и будет руководствоваться рынок в ближайшей перспективе.

Ставки арендной платы в текущем году стабилизировались. Некоторые собственники к концу года даже предприняли попытки сыграть на рост ставок для новых арендаторов. В сентябре исполнился год, как рынок аренды работал в условиях исключительно рублевых ставок. Адаптация прошла, но ее последствиям больше внимания будет уделено в соответствующем разделе.

Тезисно ситуация к концу года следующая:

- Массовые ротационные явления, характерные для рынка аренды 2021/22 гг., снизили темп, и ротация перестала быть определяющим фактором спроса;

- Не массово, но появились новые арендаторы;

- Сохраняется низкий интерес к офисам без отделки;

- Спрос преобладает на небольшие офисы. Однако есть отдельные состоявшиеся факты аренды, и запросы на аренду довольно крупных офисов;

- Многие БЦ из числа имевших высокую вакантность к концу 2023 года значительно ее сократили;

- По отдельным объектам наблюдаются попытки сыграть на рост ставок аренды.

Предложение на рынке офисной недвижимости

Общая характеристика инфраструктуры офисов г. Минска:

Инфраструктура современной офисной недвижимости г. Минска по состоянию на конец 2023 года представлена практически 110 объектами различных классов (без офисов класса «С». Офисные комплексы, как, например, Riviera Busines, состоящие из ряда корпусов, рассматриваются как единый объект).

? Суммарная арендная площадь перечисленных объектов составляет 1 млн 75,6 тыс. кв. м.

? Также в аренду предлагается около 750 тыс. кв. м административно-офисных помещений в объектах государственной, коммунальной и ведомственной недвижимости. Крупнейший оператор в этом сегменте – Главное хозяйственное управление Управления делами Президента Республики Беларусь (ГХУ УДП).

? Еще 432 тыс. кв. м арендной площади — это коммерческие офисные объекты класса «С» и качественные, но небольшие по площади неклассифицированные офисные здания; получившие распространение в последние годы лофты.

? В стадии строительства, в т.ч. в высокой стадии готовности, находится ряд крупных проектов, как, например, МФК «Шантэр Хилл»; за год существенно продвинулись СМР по возведению комплекса зданий Международного финансового центра в проекте Минск-Мир.

? МФК «Газпром Центр», находившийся некоторое в стадии консервации, в конце года был расконсервирован и на объекте начали проводить строительные работы. Однако высокая вероятность, что он потеряет роль делового центра.

? МФК «Магнит» в текущем году окончательно ушел с рынка офисов: офисный блок комплекса перепрофилирован под арендное жилье и в таком виде достроен.

Предложение

В течение 2023 года было введено в эксплуатацию и начали заполняться арендаторами (функционировать) 4 бизнес-центра. Это все в основном небольшие офисные или многофункциональные здания. Самый высококлассный объект – МФК Helen & Valery Plaza. Что объект вызовет высокий интерес у потенциальных арендаторов – в такой перспективе вряд ли кто сомневался. Однако он раскрылся еще и с неожиданной стороны: стал точкой притяжения любителей фотосессий. Объект и его локация стала топовым местом для проведения свадебных, рекламных и любительских фотосессий и видеосъемок, потеснив традиционные локации в центре города.

В периферийной части города был введен еще один бизнес-центр «Сухарево», расположенный в одноименном районе города на ул. Горецкого, 14. Это компактный бизнес-центр в панельном исполнении, построенный по аналогии с другими объектами девелопера («Софит», «Каменногорский»).

Самым крупным из завершенных в 2023 году стал МФК «Левада», возведенный на территории одноименного жилого комплекса. Его общая площадь около 22,5 тыс. кв. м, из которых 10,5 тыс. – офисы.

И еще в актив текущего года можно отнести и реконструированное под бизнес-центр административное здание на улице Захарова. Девелопер заявлял о его готовности еще в прошлом году, однако и его официальная регистрация, и фактическое функционирование объекта стартовало в текущем году. Этот объект расположен в центральной части города, в пешей доступности от площади Победы, парка Горького.

По качеству предложения на рынке доминируют БЦ класса «В-». Очень незначительное предложение офисов наиболее высокого класса «А». Если к ним даже прибавить несколько приравненных к классу «А», но «нестоковых» офисных центров, ситуация сильно не изменится (головной офис «Сбер Банка» в спекулятивном секторе не учитывается).

Для информации, в РФ уже некоторые эксперты как отдельный подкласс выделяют класс офисов «А Прайм». В конце 2023 года ведущие российские консалтинговые компании в сфере недвижимости (наследники международных) начали готовить базу для обновленной классификации, утвердить которую намерены в 2024 году. Не исключено, что класс «А Прайм» станет официально утвержденным на российском рынке.

По результатам всего года ввод новых офисных площадей был не очень большим. Тем не менее, и это положительный результат, учитывая, насколько непростая ситуация на офисном рынке была последние годы. Незначительный ввод объектов имел даже своего рода «санирующий» эффект, поскольку не способствовал росту вакантности. В этой ситуации, наоборот, действующие объекты постепенно сокращали существующую вакантность. Многим к концу года получилось это неплохо сделать.

Динамика предложения офисных площадей в г. Минске

В текущем году отмечен и уход с рынка одного действующего стокового объекта. Компания «Си Трейдинг» объявила о реконцепции БЦ «Премьер» (ул. Лопатина) в комплекс апартаментов. Сам по себе формат апартаментов не запрещает использовать помещение под офисы, однако это уже другой тип недвижимости, это уже не бизнес-центр.

И в целом, текущий год стал разворотным в плане реорганизации офисных пространств в направлении жилых апартаментов. Хотя еще несколько лет было все с точностью до наоборот. Объекты, в составе которых были заявлены апартаменты или отели, проводили реконцепцию, иногда и редевелопмент и переходили в офисный сегмент. В частности, комплекс «Проспект» (Экс-Кемпински), МФК «Имперский», «Шантер Хилл»… В этом году наблюдаются обратные процессы. Так, как МФК с апартаментами, в которых собственники получат право на регистрацию (прописку) как в обычном жилье, будет развиваться МФК «Газпром Центр». Сколько площадей сохранится под офисную недвижимость и сохранится ли офисное направление вообще – неизвестно. Есть версии, что в офисном секторе останется только центральная башня под штаб-квартиру белорусского подразделения «Газпрома», остальное уйдет в сегмент апартаментов.

Также не исключено, что к вопросу включения апартаментов в проект, по крайней мере, в корпусе, который планировался как гостиничный, вернутся собственники МФК «Шантер Хилл». Что, в принципе, не лишено логики: иметь бизнес-апартаменты в такой локации и таком окружении желающие найдутся.

С рынка офисов окончательно ушел еще один офисный проект. Речь идет о бывшем МФК Novotel. В его составе в комплексе с отелем изначально предполагалось наличие бизнес-центра. В этом году по объекту принято окончательное решение о перепрофилировании под универсальный медицинский центр (государственный). С ноября начали проводить подготовительные работы по реконструкции долгостроя (проект 2013 года).

Развивался и сектор «нестоковой» офисной недвижимости. Прежде всего, в этом сегменте стоит выделить МФК «Гудвил» на ул. Шаранговича. Ввод в эксплуатацию состоялся в конце 2023 года. Объект представляет собой комплекс общей площадью 11,7 тыс. кв. м. В его составе расположен небольшой, но качественный бизнес-центр площадью 3,1 тыс. кв. м.

Продолжается реализация проектов по регенерации старых промышленных и административных зданий под офисные объекты, как правило, в стиле «лофт». В текущий период реконструировались новые здания в проекте Бизнес-квартал New Place, реализуемые компанией «Белтяжмаш». Эта же компания ведет работы по реконструкции объектов в квартале комплекса задний на ул. Кальварийской, 33.

На ближайшую перспективу ожидается ввод практически 120 тыс. кв. м офисных площадей. Опять же, этот показатель во многом будет зависеть от ввода в эксплуатацию МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности не первый год: половина из заявленных площадей как раз приходится на данный объект. В декабре 2023 года завершен срок заключенного инвестдоговора. Вероятность его очередного продления выше, чем вероятность начала эксплуатации.

Аналогичная ситуация и с проектом МФК G•S PLAZA «Жемчужина», сроки реализации которого официально были продлены до июня 2023 года. На рынке были ожидания, что к дню города в сентябре 2023 года состоится торжественный ввод и открытие объекта. На данный момент по готовности объект мог бы ввестись. Однако, вероятно, многое будет зависеть от формирования предварительного портфеля арендаторов, на основе чего девелоперы и примут решение о вводе в эксплуатацию.

Активно ведутся по объекту среднесрочного периода ввода: Международного финансового центра в проекте Минск Мир. Возведение каркаса центральной башни комплекса в декабре вышло на уровень 28 этажа, что уже даже на данном этапе позволяет отнести его к числу самых высотных зданий Беларуси. На других зданиях-башнях вырисовываются очертания будущей конфигурации бизнес-центров: согласно представленных девелопером рендеров они не будут обычными прямоугольными «стекляшками».

Спрос на рынке офисов в г. Минске

Ситуация на рынке спроса в течение 2023 года была разновекторной. В первые месяцы года еще было сильно влияние тенденций 2022 года, в течение которого темпы освобождения арендованных площадей были более высокими, чем темпы поглощения. Спрос на рынке офисов в начале 2023 года практически полностью носил ротационный характер. И в большинстве случаев, компании меняли офисы с целью снять более компактный офис. По этой причине доминировал спрос на небольшие, компактные офисные помещения.

Также на рынке спроса отметились две категории арендаторов, до этого или незамеченных, или остававшихся в тени традиционно активных арендаторов из сферы АйТи: логистические компании и компании с государственной долей собственности. Однако они были немногочисленными и довольно быстро ушли с рынка, как активные игроки, поскольку потребность в площадях была закрыта. Среди хозрасчетных компаний государственного сектора, возможно, еще нашлось бы несколько интересных арендаторов, готовых переехать в современные БЦ из устаревших административных зданий. Но надо понимать, что республиканские, ведомственные, коммунальные структуры – это все собственники больших объемов недвижимости. И логично с их стороны задаться вопросом: если ты государственная компания, так чего ты убегаешь в коммерческий сегмент? Поэтому логично, что отдельных платежеспособных хозрасчетных организаций госсектора начали несколько сдерживать в их стремлении переехать на арендные площади.

С середины года постепенно начала наблюдаться активизация спроса. Здесь нельзя выделить какие-то доминирующие категории или группы арендаторов. Не было и очень крупных и резонансных фактов аренды. Тем не менее, с доминированием аренды небольших офисных площадей, рынок к концу года снизил вакантность в целом, а отдельные бизнес-центры оказались заполнены практически полностью.

У собственников бизнес-центров в 2023 году были (и сохраняются) определенные надежды на российский бизнес, который заинтересуется белорусскими специалистами после ухода западных IT-компаний, а также заинтересуется и недвижимостью под будущие офисы. И действительно, отдельные представители отдельных компаний проявили реальный интерес и к специалистам, и к офисной недвижимости. В частности, одна IT-компания с российским корнями реально заявила о предстоящей аренде довольно крупного офиса. Также она в 2023 году арендовала качественный офис для сотрудников в Бресте в МФК Status – одном из самых высококлассных БЦ Бреста.

Естественно, все участники рынка проинформированы про открытие первого белорусского офиса компании VK, которое состоялось в конце года. Однако аренда офиса в 400 кв. м для крупной IT-компании довольно скромный показатель, и участников рынка, привыкших к недавним масштабам запроса от IT-компаний, не впечатлил.

Спрос на офисы в собственность

После очень показательного в плане сделок купли/продажи 2022 года повторить успех в условиях офисного рынка Минска было очень сложно. Напомним, что в течение 2022 года состоялись: сделка купли/продажи здания головного офиса «Сбер Банка» на проспекте Независимости, 32А (19,7 тыс. кв. м); покупка комплекса бывшего головного офиса «Сбер Банка» на бульваре Мулявина компанией «Лодэ» (14,3 тыс. кв. м); компания «Тапас» продала бизнес-центр «Департ» на ул. Кнорина (5,4 тыс. кв. м). Также были сделки и с крупными изолированными помещениями в несколько тысяч квадратных метров.

В итоге в 2023 году было только несколько сделок с объектами (как здания, так и помещения), площадь которых превышала 1000 кв. м. Среди них не было современных лотов. В основном, здания старой, еще советской, постройки, и не по всем проводилась даже качественная реконструкция.

Среди состоявшихся сделок можно выделить покупку административного здания, принадлежавшего компании «Трайпл». Здание расположено в историческом центре, на ул. Раковской. Цена сделки составила 979 долл. США за 1 кв. м административных помещений. Общая площадь объекта 1822,7 кв. м. Еще к интересным сделкам можно отнести помещение площадью 2108 кв. м на ул. Киселева, 14. Продавцом объекта выступил «Беларусбанк», но при этом до настоящего времени, несмотря на смену собственника, в помещении продолжает работу банковское отделение №510/471. Самым крупным объектом сделок текущего года по площади было здание на ул. Новаторской, 2Б. Его площадь составила 2470 кв. м. При этом, цена сделки не самая высокая: 567 долл. США за 1 кв. м.

Коммерческие условия

2023 год – это первый год, когда рынок аренды во всех сегментах коммерческой недвижимости жил в условиях исключительно рублевых платежей без каких-либо привязок к чему-то и эквивалентов чего-то устойчивого и понятного. Это после 20-летнего фактически повсеместного использования в формировании ставок так называемого «еврономинала». Хорошо ли пережил период адаптации рынок офисов? По-разному. Но в большинстве нет. Хуже всего, что этот эксперимент (тогда еще эксперимент) с мораторием на привязке ставок к какой-либо валюте или номиналу пришелся на пиковый уровень вакантности в офисном сегменте. И вот представьте ситуацию с условным бизнес-центром, у которого на сентябрь 2022 года вакантность была 70%, объект при этом ранее строился с привлечением валютного кредита, выплаты по которому продолжаются. Как компенсировать возможные курсовые потери – рабочих вариантов пока не было. Прописали в договоре самый очевидный: на уровень инфляции. Но инфляция в Республике Беларусь за период сентябрь 2022 года к сентябрю 2023 года составила только 2%, тогда как рубль за это время девальвировался к евро практически на 40%. В итоге девелоперский бизнес потерял привлекательность, многие игроки рынка оказались поставлены в ситуацию на грани выживания.

Спасло ситуацию от реально коллапса только то, что постепенно в 2023 году началась активизация спроса. А с каждым новым арендатором в процессе подписания условий в договорах аренды стартовые ставки все равно отталкивались от реального курса (евро или доллара, кто с какой валютой работал до моратория), на день оплаты. Условно, если с прежними арендаторами при базовой ставке в 10 евро 23 сентября 2022 года ставка по перезаключенному договору составляла 25.13 рублей за 1 кв. м, то по новым договорам, заключенным, например 4 сентября 2023 года, уже 35 рублей ровно.

В некоторых популярных объектах, где по состоянию на осень 2023 года удалось достичь комфортной для функционирования заполняемости в 85-90% и более начал отмечаться рост самой стартовой «базы», которая в любом случае «твердовалютная».

Нормализация ситуации с арендой в ряде объектов, которые начали повышать ставки, снова сделала более наглядной дифференциацию ставок. Если в прошлом году и в первой половине 2023 года они были более ровными, то к концу 2023 года разница между верхними и нижними диапазонами, а также наиболее характерными для рынка стала существенно разниться.

В конце 2023 года официально было заявлено, что мораторий на привязку как к какой-либо существующей твердой валюте, так и к абстрактной «условной единице» продлят. По факту, «продление» уже означает, что возврата к валютному номиналу больше не будет. Минэкономики доводы девелоперов и сособственников недвижимости не услышало (осенью 2023 года проводился формальный опрос мнений по данному вопросу). Во главу угла поставлены интересы арендаторов, которые, конечно, выиграли в этой ситуации, причем, дважды. Сначала от масштабного обвала ставок в самом еврономинале, а потом на обвале курса рубля к евро. Сейчас, проработав год на грани выживания, конечно, арендодатели более подготовлены к условиям работы в исключительно рублевых условиях и компенсациях потерь. Многие объекты в меняющейся ситуации дажде в состоянии «указать на выход» очень несговорчивым арендаторам.

Вакантность

Вакантность на рынке разновекторная в зависимости от объектов. Какой-то хотя бы условно равновесной ситуации в среднем по рынку нет. Есть объекты, где к концу 2023 года получилось хорошо справиться с ранее высоким уровнем вакантности, а есть и те, кому вообще не удалось привлечь арендаторов.

В целом за год вакантность сократилась существенно. Если в начале года вакантность составляла около 20%, то к концу сократилась до 12%. Причем, низкий уровень в очень качественных (класс «А» и аналоги), менее 3%, и в низкокачественных (класс «В-»), менее 8%. Наиболее высокая вакантность на данный момент в классе «В+», более 18%.

Низкая вакантность в классе «А» и аналогах понятна: крайне низкое предложение.

Невысокая вакантность в классе «В-» объясняется большим числом объектов долевого строительства: дольщики разобрали площади мелкой нарезкой и что-то успешно сдают, что-то используют в своих целях.

В классе «В+» высокий уровень вакантности прежде всего из-за двух незаполненных объектов с большими площадями. Это БЦ BK Capital Palace и коммерческая часть МФК «Проспект», три корпуса. Но и здесь ситуация временная. Девелопер БЦ «Проспект» производит чистовую отделку, после завершения которой активнее станет привлекать арендаторов. Предварительные оценки игроков рынка, что вакантность ликвидирует быстро: локация располагает, ставки в связи с улучшающейся конъюнктурой очень конкурентные.

Выводы, тенденции, прогнозы

Основной положительный момент ушедшего 2023 года для рынка офисов в том, что произошла нормализация спроса. Рынок не вернулся в активную стадию, как это было в «доковидный» период, но игроки рынка вышли с состояния «ступора».

Еще подводя итоги прошлого, 2022 года, специалисты компании NAI Belarus отметили, что на рынок аренды выходят новые компании. Их разделили на две условные группы. Первая – это те, кто составлял своеобразный «лист ожиданий», т.е. они и раньше видели себя в числе арендаторов бизнес-центров, но не могли попасть на их площади, поскольку не могли конкурировать с арендаторами из сектора IT, находившегося несколько лет в приоритете и активно поглощавших площади последние годы. Вторая группа – небольшие компании, традиционно имевшие офисы в различных приспособленных объектах и локациях и не особо стремившиеся в бизнес-центры из-за их дороговизны. Когда открылись возможности по аренде на приемлемых условиях, решились на смену места и качества офиса. Именно представители этих двух групп подняли и оживили рынок спроса и привели к результатам, которые мы имеем на конец 2023 года.

Стабилизировавшийся спрос в целом стабилизировал конъюнктуру рынка. В результате к концу 2023 года мы получили сокращение вакантности, стабилизацию и даже по некоторым объектам рост ставок арендной платы.

Высокая вакантность в офисах класса «В+» перед остальными классами во многом связана с завышенными ожиданиями. Есть у определенной категории собственников стремление завысить качество и значимость своего объекта, причислять его к классу «А», на этом фоне запрашивать ставки выше рынка, устанавливать оплату за эксплуатацию, пугающую арендаторов. В Минске нет единой и общепризнанной всеми участниками рынка классификации, которая вернула бы собственников «на землю». Но арендаторы тоже понимающие.

Рублевые ставки аренды. В новом году собственники наверняка выработают механизмы компенсации собственных потерь, наступать на грабли прошлого года не будут. Что печально – об иностранных инвесторах в секторе и в целом об иностранных инвестициях в любой их форме в офисный сегмент (включая валютные кредиты) на время придется забыть.