Общий обзор

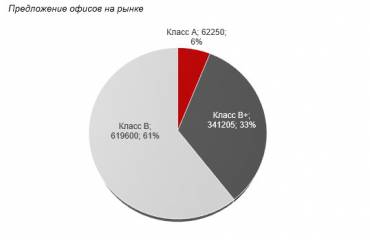

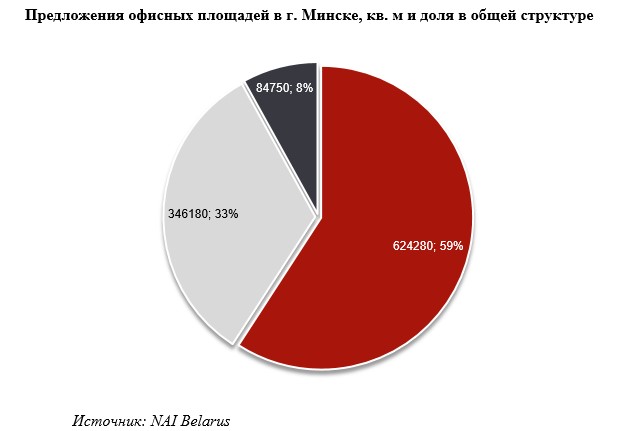

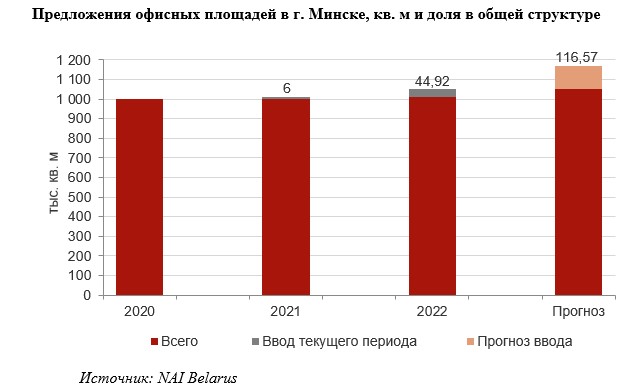

По состоянию на конец 2022 года в г. Минске предлагалось практически 1 млн 55 тыс. кв. м арендной площади в бизнес-центрах, предназначенных для целей аренды и относящихся к классам «А», «В» и «В-». В предыдущем, 2021 году, не вводилось крупных объектов, поэтому текущий год стал прорывным и в плане ввода в эксплуатацию, и в плане качества предлагаемой новой офисной недвижимости.

В целом 2022 год для офисного рынка был одним из самых сложных за весь период существования современного коммерческо-го рынка административно-офисной недвижимости. В схожей по сложности ситуации рынок пребывал только в период рецессии конца 2014 – 2016 гг. В предыдущем 2021 году произошел не имеющий аналогов по масштабу на офисном рынке Минска отказ компании EPAM Systems от арендованных площадей.

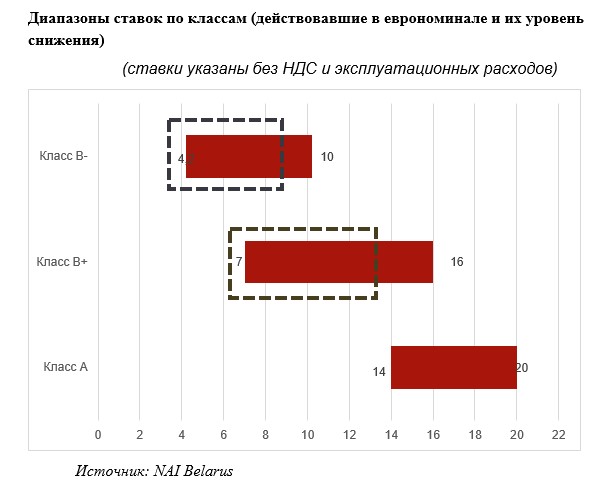

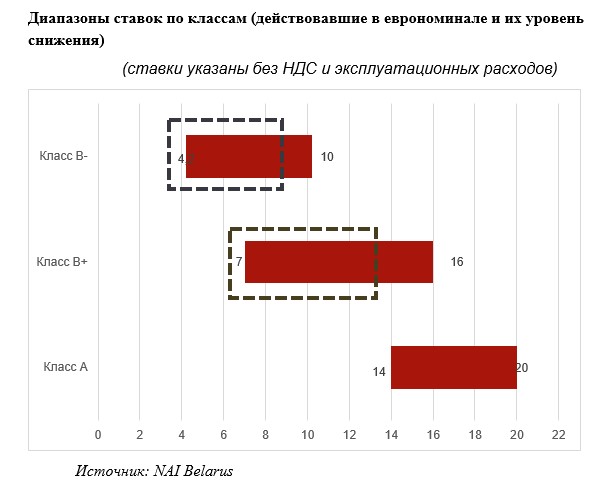

В I полугодии 2022 года в связи с возникшей нестабильностью в регионе и усилением санкций процесс релокейта усилился, что стимулировало дальнейший отказ от аренды, в том числе со стороны крупных арендаторов, таких как Wargaming. По итогам всего года по причинам релокейта, сокращения штата или просто сворачивания бизнеса продолжились факты отказов от аренды. Рынок офисной недвижимости трансформировался с рынка арендодателя в рынок арендатора. Ставки арендной платы по отношению к уровню конца 2020 года снизились. Если наиболее характерный диапазон в востребованном классе «В» в тот период находился на уровне 12-20 евро, то в конце 2021 года наиболее характерный диапазон составил 9-16 евро за 1 кв. м.

В 2022 году диапазон остался приблизительно такой же, но выросло число более низких предложений, уже начиная с 7-8 евро за метр за довольно качественные помещения, а основная масса сделок сконцентрировалась вокруг диапазона, эквивалентного 9-10 евро.

Тезисно ситуация к концу года следующая:

- Снизили темп характерные для рынка аренды 2021/22 гг. ротационные явления, однако они сохранились;

- IT: динамика релокации, набравшая темп в I полугодии, к концу года сбила темп. Отток специалистов замедлился, однако в итоге чистый отток кадров к концу периода составил >15 тыс.;

- Низкий интерес к офисам без отделки;

- Тенденция роста интереса к меблированным офисам и даже офисам с оргтехникой;

- Спрос преобладает на небольшие офисы;

- Хорошие возможности подобрать оптимальный офис по соотношению «цена/ качество/ местоположение», хотя лучшие предложения не задерживаются.

Предложение на рынке офисной недвижимости

Общая характеристика инфраструктуры офисов г. Минска:

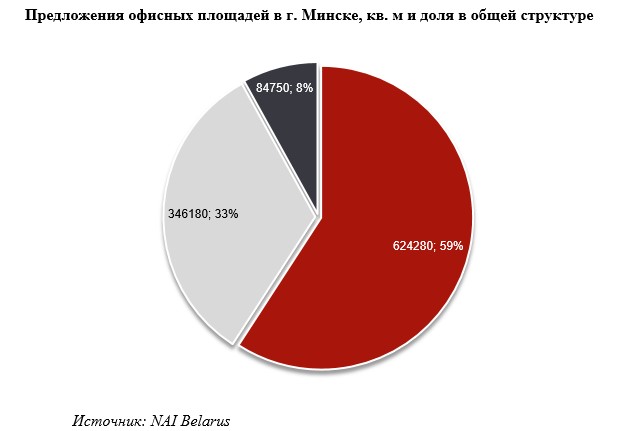

Инфраструктура современной офисной недвижимости г. Минска по состоянию на конец 2022 года была представлена более чем 100 объектами различных классов (без офисов класса «С»).

Суммарная арендная площадь перечисленных объектов составляет 1 млн 55 тыс. кв. м.

На рынке аренды задействовано порядка 750 тыс. кв. м административно-офисных помещений в объектах государственной, коммунальной и ведомственной недвижимости. Крупнейший оператор в этом сегменте – Главное хозяйственное управление Управления делами Президента Республики Беларусь (ГХУ УДП).

Еще 422 тыс. кв. м арендной площади — это коммерческие офисные объекты класса «С» и качественные, но небольшие по площади неклассифицированные офисные здания; получившие распространение в последние годы лофты.

В стадии строительства, в т.ч. в высокой стадии готовности, находится ряд крупных проектов, как, например, МФК «Шантэр Хилл»; возводятся первые здания комплекса Международного финансового центра в проекте Минск-Мир.

Ряд крупных проектов, как, например, МФК «Газпром Центр» и МФК «Магнит», смещают сроки ввода на более поздние периоды. Заявлено о консервации объектов. Реализация офисного центра в «Магните» под вопросом.

Предложение

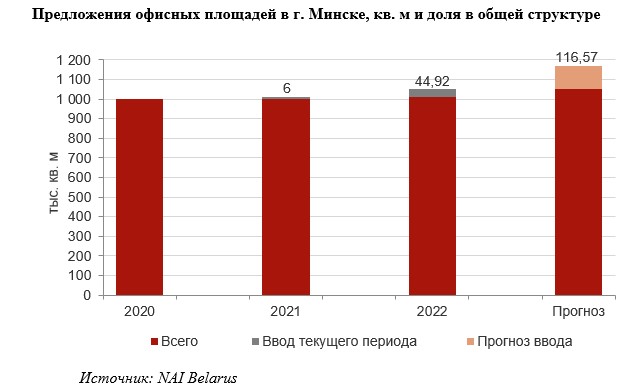

Предложение новых офисов в Минске в период 2022 года росло поступательно и суммарно к концу года достигло практически 45 тыс. кв. м арендной площади. В начале года на рынок вышло предложение офисов во 2-ой очереди МФК «Имперский», ул. К. Цеткин. Официальный ввод в эксплуатацию состоялся еще в конце 2021 года, однако реальное функционирование объекта пришлось уже на начало 2022 года. Затем в марте состоялся ввод БЦ «Кампус» (ул. Я. Коласа, 73). Бизнес-центр имеет общую площадь 8,2 тыс. кв. м, из которых 6,6 тыс. – это арендные площади офисов.

Более активно в первой половине 2022 года развивался сегмент Built-to-suit. Заметное событие в данном сегменте в текущий период – ввод первого офисного здания в проекте с названием «Проспект» в районе Белгосцирка. Это очень качественный проект, который вполне мог бы выступить эталоном офисного строительства в Минске, ориентиром для девелоперов, нацеленных на реализацию проектов уровня класса «А». Однако это пример классического Built-to-suit: здание построено под размещение головного офиса «Сбер Банка». Общая площадь введенного здания составляет 21,3 тыс. кв. м, из которых свыше 19,7 тыс. приходится непосредственно на здание бизнес-центра.

В проекте бизнес-комплекса «Проспект» во второй половине 2022 года были введены в эксплуатацию еще 3 корпуса. Это уже были объекты, предназначенные для рынка аренды. Сначала были введены 2 здания второй очереди проекта, а в самом конце года ввелось последнее здание (третья очередь). Общая площадь комплекса составила около 50 тыс. кв. м, из которых на коммерческие офисные площади приходится более 22 тыс. кв. м.

В целом, учитывая на сколько сложным был 2022 год, в плане нового предложения, его можно считать вполне хорошим и с точки зрения прироста новых площадей, и их качества: такие проекты, как бизнес-комплекс «Проспект» во многом уникальны для местного офисного рынка.

Также развивался сектор «нестоковой» офисной недвижимости. Из проектов этого сегмента в период 2021 года вводились, а в 2022 году находились в стадии заполнения, только небольшие, не включаемые в сток офисов, объекты. В их числе очень качественный и привлекательный по своему архитектурному решению фасадов, но все же небольшой по площади так называемый «IT-офис» на ул. Смолячкова, 14А. Общая площадь всего здания (GBA) составила только 3,2 тыс. кв. м. Сопоставимым по размеру был еще один завершенный проект – бизнес-центр «Талисман», ул. Чапаева, 4А, общей площадью (GBA) 3,65 тыс. кв. м.

Был реализован ряд проектов по регенерации старых промышленных и административных зданий под офисные объекты, как правило, в стиле «лофт». Среди завершенных объектов такого типа можно отметить бизнес-центры D16 (ул. Долгобродская, 16) от компании «Платина Групп»; на ул. Захарова, 42 и новые здания в проекте Бизнес-квартал New Place, реализуемые компанией «Белтяжмаш».

В ближайший период предложение на рынке останется практически на таком же уровне. Заметные изменения могли бы произойти в случае ввода в эксплуатацию МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности. Однако девелопер продлил инвестдоговор по проекту до декабря 2023 года, и ждать, что его завершение произойдет раньше обозначенного срока, не приходится.

Невысокие шансы, что будет завершен проект МФК «Магнит Минска», в составе которого планировался крупный бизнес-центр. По данному проекту была озвучена инициатива о перепрофилировании МФК под центр торговли белорусскими товарами; в конце года предпринималась попытка продать незавершенный объект, однако ожидаемо на него не нашлось покупателей.

В текущем году была озвучена информация, что проект МФК G•S PLAZA «Жемчужина», сроки реализации которого продлили до июня 2023 года, будет завершен в сентябре-октябре 2023 года. Данный объект мог быть завершен и раньше, но из-за пандемии коронавируса китайские заказчики и подрядчики приостановили работы. Пауза в СМР длилась больше года. Однако ввод комплекса, в состав которого включен и бизнес-центр, до конца 2022 года не состоялся, поэтому стоит ждать его выход на рынок уже к окончательно установленным срокам.

Заметны изменения и на стройплощадке Международного финансового центра. Так, если в период 2021 проводились только подготовительные работы, то уже к концу I-го полугодия 2022 года были забиты сваи под ряд объектов, а одна из офисных башен комплекса уже имела возведенный каркас на 8 этажей. А к декабрю начали отчетливо проявляться очертания еще 3-ех будущих бизнес-центров.

Строительство комплекса башен будущего МФЦ (по состоянию на декабрь 2022 г.)

Источник: NAI Belarus

Что реально выйдет на рынок — это проект МФК Helen Valery на проспекте Победителей в р-не Дворца художественной гимнастики. Это небольшой проект, с вводом которого на рынок выйдет GLA около 6 тыс. кв. м площадей. Он интересен для рынка тем, что это качественный проект и в перспективе сможет увеличить предложение площадей в классе «А». По состоянию на конец года он уже готовился к официальному вводу в эксплуатацию.

МФК Helen Valery на проспекте Победителей.

Довольно активно ведется строительство МФК на пр-те Победителей в р-не Дворца тенниса. В комплексе вместе с торгово-сервисными площадями предусмотрено размещение офисов. Концептуально схожий проект реализуется и в проекте ЖК «Левада», где в комплексе с торговыми помещениями и паркингом предусмотрено возведение бизнес-центра. В обоих этих проектах будет приблизительно по 10 тыс. кв. м офисной площади. Также ожидается завершение до конца 2023 года проекта МФК Prizma на проспекте Партизанском, в составе которого предусмотрено порядка 14,5 тыс. кв. м офисов.

В целом, в той или иной степени строительства находится свыше 115 тыс. кв. м арендной офисной площади.

Спрос на рынке офисов в г. Минске

Ситуация на рынке спроса в течение 2022 года была переменчивой. В самом начале года, когда рынок вышел с праздников и только адаптировался к патовой ситуации, связанной с отказом от аренды ряда крупных бизнес-центров компанией EPAM Systems Inc., наблюдалось даже определенное оживление, активность в просмотрах вакантных помещений. И когда некоторые итоги поисков и просмотров подходили к, казалось бы, стадии контрактации, случилось 24 февраля, в результате чего последовали или отказы, или потенциальные арендаторы решили взять паузу, чтобы дождаться развязки событий.

В последующие месяцы последовал отрицательный спрос. Отказов от занимаемых площадей стало больше, чем новых случаев аренды. С рынка уходили очень крупные арендаторы, как, например, Wargaming. И уже только с III-го квартала наметилась некоторая стабилизация спроса. Уже не было таких фактов отказа от аренды или сворачивания деятельности, как в предыдущие месяцы. Появилась новая категория потенциальных арендаторов. На офисы, оставленные IT-компаниями, начали заезжать арендаторы из других секторов бизнеса. И даже в числе арендаторов отмечены хозрасчетные компании и организации государственного сектора экономики, чего раньше на рынке аренды не было.

Спецификой спроса в 2022 году можно отметить рост числа запросов на аренду офисов с мебелью. Еще с прошлого, 2021-го года, когда на рынок вышло много офисов, освобожденных IT-компаниями, которые под себя делали очень дорогую и качественную отделку, интерес переключился с бизнес-центров уровня «голых стен» на офисы с отделкой, то теперь многие арендаторы еще заинтересованы, чтобы в офисах сохранялась и мебель. И даже есть прослойка арендаторов, заинтересованных и в оргтехнике, бывшей в использовании предыдущими арендаторами.

Оживление спроса – положительное явление. Однако следует констатировать, что доминирует спрос на небольшие, иногда, даже на совсем маленькие офисы. Случаи спроса на офисы площадью, например, от 700 кв. м., на поэтажную аренду, в текущий период скорее исключение, чем норма.

Спрос на офисы в собственность

В начале года на рынке отмечалась активизация «охотников» за дешевыми офисами: появилась прослойка определенных компаний, которые в условиях растущей вакантности, сложной экономической и геополитической ситуации ожидали, что на рынке произойдет рост предложения по фактически «бросовым» ценам.

Однако этого не случилось, и наоборот, в течение года заключались очень яркие и значимые сделки купли/продажи. Начало года было отмечено сдержанной активностью покупателей, но уже ко второй половине и, особенно, концу года, они значительно активизировались.

Летом 2022 года было официально оформлена сделка купли/продажи здания головного офиса «Сбер Банка» на проспекте Независимости, 32А. Информация, что компания «Элит Эстейт» реализует данный проект как built-to-suite в интересах «Сбер Банка» была известна на рынке и ранее, но именно в данный период произошло официальное оформление сделки. Площадь объекта сделки составила более 19,7 тыс. кв.м.

Следующая значимая сделка – покупка комплекса бывшего головного офиса «Сбер Банка» на бульваре Мулявина медицинской компанией «Лодэ». Общая площадь комплекса зданий составила практически 14,3 тыс. кв.м.

И последняя значимая для офисного рынка сделка состоялась на самом финише года.

Компания «Тапас» продала бизнес-центр «Департ» общей площадью свыше 5,4 тыс. кв. м. Это компактный современный и очень качественный бизнес-центр, расположенный на ул. Кнорина.

Как и в случае с арендой, на рынке купли/продажи в текущий период можно отметить в качестве активных участников хозрасчетные компании и организации государственного сектора экономики (государственная (республиканская) собственность участников сделок). Так, в числе покупателей крупных площадей изолированных административно-офисных помещений и офисных зданий были такие компании, как РУП «Белгосстрах», РУП «Издательство «Белбланкавыд».

Напомним, что до этого определенный интерес среди сделок такого характера был отмечен только двумя годами ранее, когда государственное предприятие, РУП «Национальный центр обмена трафиком», приобрело офисные площади в современном МФК «Имперский» на ул. К. Цеткин.

Коммерческие условия

Начало года в плане аренды было относительно стабильным. Несмотря на освобождение ранее крупных офисных площадей, ставки арендной платы первое время удерживались на уровне конца 2021 года. Затем последовала устойчивая тенденция к снижению. Особенно это стало ощущаться с последней недели февраля. Этому способствовала начавшаяся новая волна релокации и освобождения офисных площадей, а также период резкого изменения курса рубля к валютам.

К концу I-го полугодия 2022 года на ценовом рынке аренды офисов сложилась такая ситуация, что в принципе перестало существовать такое понятие как «среднерыночная ставка», «ставка, характерная для определенного класса». Фактически исчез универсальный принцип ценообразования в рамках одного офисного центра: настолько все перешло на индивидуальный принцип ценообразования. Были ситуации, когда, например, в одном и том же бизнес-центре в сопоставимых офисах находились арендаторы, которые продолжали платить докризисную ставку по ранее заключенным договорам, другие в период курсовых скачков в марте добились от собственника снижения ставки в еврономинале на 25-35%, а также приходили новые арендаторы уже по ставкам чуть ли не на 50% ниже докризисных. В ряде случаев потенциальные арендаторы просто называли ставку, по которой готовы разместиться на площадях, и или собственник соглашался, или они уходили в объекты, где рады были и таким. предложениям. Рынок перешел в стадию очень жесткого рынка арендатора.

И только в III-ем квартале цены на рынке стабилизировались в традиционном еврономинале. Процесс снижения ставок и ценовых «притирок» к изменяющейся конъюнктуре длился больше года, но в итоге остановился. Исключением остался класс «А». Здесь ценовая ситуация более стабильная. Даже в этот сложный период заключались договоры аренды по ставкам в 15-20 евро в эквиваленте без НДС, а по старым договорам без пересмотра продолжают действовать ставки и до 25 евро.

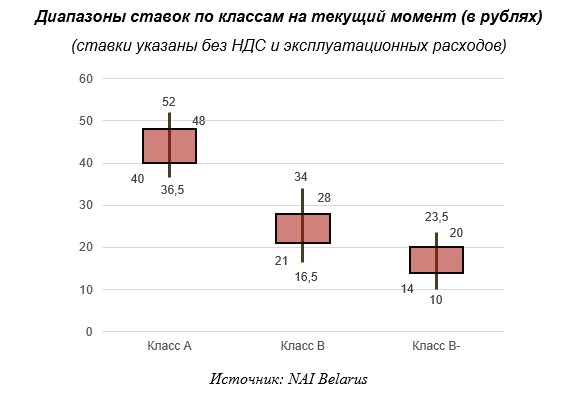

Новое в ценообразовании – переход в сентябре исключительно на рублевые ставки без возможности привязки к какому-либо валютному или иному номиналу. Участники рынка в процессе подготовки к переходу реагировали несколько болезненно, поскольку существует неуверенность в устойчивости рубля, однако переход состоялся. Очень долго пытались выработать и согласовать с госорганами какой-либо единый подход на случай, если рубль поведет себя нестабильно, но все предложения были отклонены. В итоге все стали работать самостоятельно. Условия перезаключения договоров были разные,

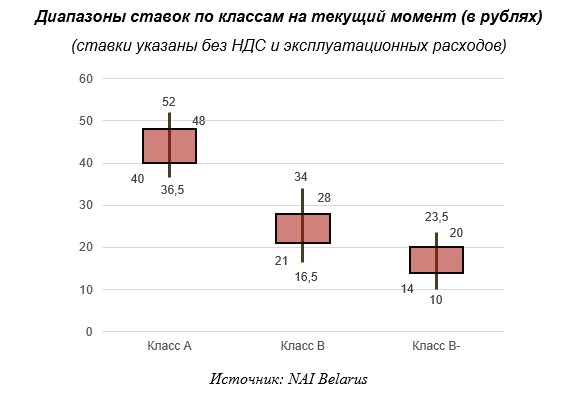

Новое в ценообразовании – переход в сентябре исключительно на рублевые ставки без возможности привязки к какому-либо валютному или иному номиналу. Участники рынка в процессе подготовки к переходу реагировали несколько болезненно, поскольку существует неуверенность в устойчивости рубля, однако переход состоялся. Очень долго пытались выработать и согласовать с госорганами какой-либо единый подход на случай, если рубль поведет себя нестабильно, но все предложения были отклонены. В итоге все стали работать самостоятельно. Условия перезаключения договоров были разные, кто-то уже закладывал риски, кто-то остановился на курсе на день перезаключения договора, но усредненно то, что раньше в аренде равнялось 1 евро, теперь стало эквивалентно около 2,6 рубля. Исходя из новых реалий ставки арендной платы на рынке офисов сформировались следующие.

Здесь указаны минимальные и максимальные рублевые ставки, характерные для классов офисов, а также наиболее распространенный ценовой диапазон в каждом из классов.

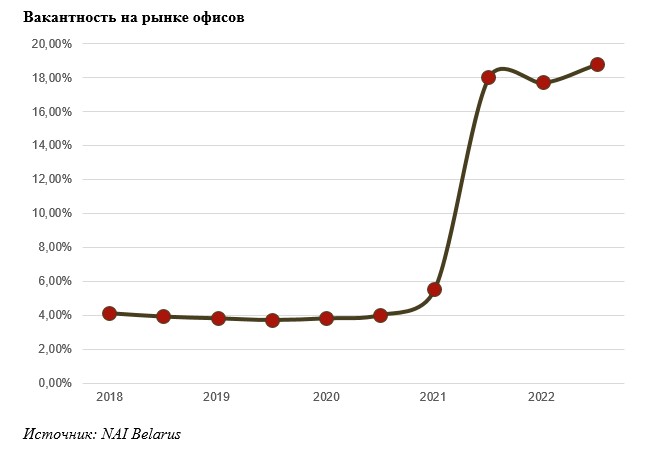

Вакантность на офисном рынке г. Минска

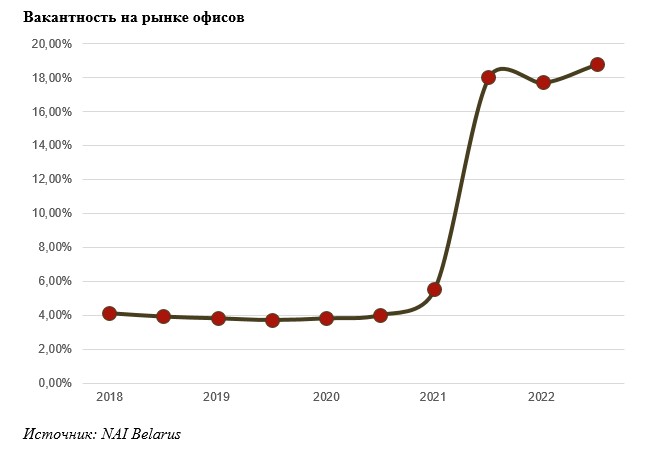

Образование высокого уровня вакантности, не характерного для офисного рынка Минска, пожалуй, со времен кризиса 2014-2015 гг, пришлось на конец 2021 года, когда EPAM Systems Inc. освободила бизнес-центры «Красавiк», «Фортуна», «Орлан», а также более мелкие офисы еще в ряде объектов. Что-то из офисов в них было арендовано или забронировано, но все же большинство площадей вакантными перешли на 2022 год.

В течение I квартала 2022 года как образование вакансий, так и поглощение вакантных площадей носили ротационный характер, были сопоставимы по объему и существенного влияния на уровень вакантности ротации оказать не могли. Это был скорее характер коррекции и незначительных колебаний в ту или иную сторону. Однако решение компании Wargaming оставить белорусский рынок, объявленное в апреле, спровоцировало новый этап роста вакантности на рынке офисной недвижимости. На тот момент от скачка роста вакантности рынок сдерживало то, что несмотря на решение об уходе, договоры и обязательства компании по офисам продолжали действовать, и процесс высвобождения растянулся во времени.

В последующие месяцы предпосылок для образования вакантности не было. В условиях ротации фактически образовался паритет: сколько площадей освобождалось, столько и поглощалось. На рынок продолжали влиять образованные вакансии прошлых периодов. И даже их влияние несколько усилилось. Если они хоть и были освобождены фактически, то формально еще числились за компаниями, поскольку действовали ранее заключенные договоры. К осени по большинству объектов даже формальные договорные отношения прекращены. Новых арендаторов, способных в короткий период поглотить такие объемы предложения, на рынке не было.

Выводы, тенденции, прогнозы

Основной положительный момент ушедшего 2022 года для рынка офисов в том, что несмотря на ухудшение конъюнктуры, эволюция рынка не остановилась: развивались и завершались новые проекты. Ввод почти 45 тыс. кв. м арендной площади офисов – такое не всегда было даже в стабильные годы. И это без учета «неформатных» административно-офисных объектов.

Сокращение численности кадров в офисоемких отраслях, прежде всего, это относится к IT, к концу года стало не таким массовым явлением, что несколько обнадеживает. Но процесс не прекратился, что сохраняет риски того, что этот фактор продолжит оказывать влияние на вакантность и в 2023 году. Существует прямая взаимосвязь: в текущий момент компании-арендаторы сократили на рынке условно 1 тыс. занятых на чистой основе, а через 3-6 месяцев сократят 8-10 тыс. кв. м. арендованной площади.

Постепенное сокращение вакантных площадей. Показательный пример бизнес-центра «Красавiк», первого из числа полностью освобожденных. Первые месяцы объект простаивал пустым, складывалось впечатление, что на фоне первых проявлений стагнации на рынке спроса интереса к аренде не будет. Но уже к концу 2021 года основной объем площадей был сдан, а за 2022 год вакантность упала еще больше.

На рынок аренды выходят новые компании. Их можно разделить на две условные группы. Первая – это те, кто составлял своеобразный «лист ожиданий», т.е. они и раньше видели себя в числе арендаторов бизнес-центров, но не могли попасть на их площади, поскольку не могли конкурировать с арендаторами из сектора IT, активно поглощавших площади последние годы. Вторая группа – небольшие компании, традиционно имевшие офисы в различных приспособленных объектах и локациях и не особо стремившиеся в бизнес-центры. Но теперь, когда открылись возможности по аренде на приемлемых условиях, решились на смену места и качества офиса.

Спрос сместился в сторону офисов, предлагаемых с отделкой, и эта тенденция сохранится и в перспективе. Во-первых, сами арендаторы в текущий период не заинтересованы вкладываться в отделку и обустройство, во-вторых, в связи с освобождением крупных объектов выросло предложение недвижимости с качественно произведенной отделкой. Причем предшественники были крупные финансово устойчивые компании, которые хорошо вложились в инфраструктуру офисов. Нельзя сказать, что вообще исчезнет интерес к офисным новостройкам без отделки, однако арендаторы таких объектов будут единичными.

Тенденции кратко:

По состоянию на конец 2022 года в г. Минске предлагалось практически 1 млн 55 тыс. кв. м арендной площади в бизнес-центрах, предназначенных для целей аренды и относящихся к классам «А», «В» и «В-». В предыдущем, 2021 году, не вводилось крупных объектов, поэтому текущий год стал прорывным и в плане ввода в эксплуатацию, и в плане качества предлагаемой новой офисной недвижимости.

В целом 2022 год для офисного рынка был одним из самых сложных за весь период существования современного коммерческо-го рынка административно-офисной недвижимости. В схожей по сложности ситуации рынок пребывал только в период рецессии конца 2014 – 2016 гг. В предыдущем 2021 году произошел не имеющий аналогов по масштабу на офисном рынке Минска отказ компании EPAM Systems от арендованных площадей.

В I полугодии 2022 года в связи с возникшей нестабильностью в регионе и усилением санкций процесс релокейта усилился, что стимулировало дальнейший отказ от аренды, в том числе со стороны крупных арендаторов, таких как Wargaming. По итогам всего года по причинам релокейта, сокращения штата или просто сворачивания бизнеса продолжились факты отказов от аренды. Рынок офисной недвижимости трансформировался с рынка арендодателя в рынок арендатора. Ставки арендной платы по отношению к уровню конца 2020 года снизились. Если наиболее характерный диапазон в востребованном классе «В» в тот период находился на уровне 12-20 евро, то в конце 2021 года наиболее характерный диапазон составил 9-16 евро за 1 кв. м.

В 2022 году диапазон остался приблизительно такой же, но выросло число более низких предложений, уже начиная с 7-8 евро за метр за довольно качественные помещения, а основная масса сделок сконцентрировалась вокруг диапазона, эквивалентного 9-10 евро.

Тезисно ситуация к концу года следующая:

- Снизили темп характерные для рынка аренды 2021/22 гг. ротационные явления, однако они сохранились;

- IT: динамика релокации, набравшая темп в I полугодии, к концу года сбила темп. Отток специалистов замедлился, однако в итоге чистый отток кадров к концу периода составил >15 тыс.;

- Низкий интерес к офисам без отделки;

- Тенденция роста интереса к меблированным офисам и даже офисам с оргтехникой;

- Спрос преобладает на небольшие офисы;

- Хорошие возможности подобрать оптимальный офис по соотношению «цена/ качество/ местоположение», хотя лучшие предложения не задерживаются.

Предложение на рынке офисной недвижимости

Общая характеристика инфраструктуры офисов г. Минска:

Инфраструктура современной офисной недвижимости г. Минска по состоянию на конец 2022 года была представлена более чем 100 объектами различных классов (без офисов класса «С»).

Суммарная арендная площадь перечисленных объектов составляет 1 млн 55 тыс. кв. м.

На рынке аренды задействовано порядка 750 тыс. кв. м административно-офисных помещений в объектах государственной, коммунальной и ведомственной недвижимости. Крупнейший оператор в этом сегменте – Главное хозяйственное управление Управления делами Президента Республики Беларусь (ГХУ УДП).

Еще 422 тыс. кв. м арендной площади — это коммерческие офисные объекты класса «С» и качественные, но небольшие по площади неклассифицированные офисные здания; получившие распространение в последние годы лофты.

В стадии строительства, в т.ч. в высокой стадии готовности, находится ряд крупных проектов, как, например, МФК «Шантэр Хилл»; возводятся первые здания комплекса Международного финансового центра в проекте Минск-Мир.

Ряд крупных проектов, как, например, МФК «Газпром Центр» и МФК «Магнит», смещают сроки ввода на более поздние периоды. Заявлено о консервации объектов. Реализация офисного центра в «Магните» под вопросом.

Предложение

Предложение новых офисов в Минске в период 2022 года росло поступательно и суммарно к концу года достигло практически 45 тыс. кв. м арендной площади. В начале года на рынок вышло предложение офисов во 2-ой очереди МФК «Имперский», ул. К. Цеткин. Официальный ввод в эксплуатацию состоялся еще в конце 2021 года, однако реальное функционирование объекта пришлось уже на начало 2022 года. Затем в марте состоялся ввод БЦ «Кампус» (ул. Я. Коласа, 73). Бизнес-центр имеет общую площадь 8,2 тыс. кв. м, из которых 6,6 тыс. – это арендные площади офисов.

Более активно в первой половине 2022 года развивался сегмент Built-to-suit. Заметное событие в данном сегменте в текущий период – ввод первого офисного здания в проекте с названием «Проспект» в районе Белгосцирка. Это очень качественный проект, который вполне мог бы выступить эталоном офисного строительства в Минске, ориентиром для девелоперов, нацеленных на реализацию проектов уровня класса «А». Однако это пример классического Built-to-suit: здание построено под размещение головного офиса «Сбер Банка». Общая площадь введенного здания составляет 21,3 тыс. кв. м, из которых свыше 19,7 тыс. приходится непосредственно на здание бизнес-центра.

В проекте бизнес-комплекса «Проспект» во второй половине 2022 года были введены в эксплуатацию еще 3 корпуса. Это уже были объекты, предназначенные для рынка аренды. Сначала были введены 2 здания второй очереди проекта, а в самом конце года ввелось последнее здание (третья очередь). Общая площадь комплекса составила около 50 тыс. кв. м, из которых на коммерческие офисные площади приходится более 22 тыс. кв. м.

В целом, учитывая на сколько сложным был 2022 год, в плане нового предложения, его можно считать вполне хорошим и с точки зрения прироста новых площадей, и их качества: такие проекты, как бизнес-комплекс «Проспект» во многом уникальны для местного офисного рынка.

Также развивался сектор «нестоковой» офисной недвижимости. Из проектов этого сегмента в период 2021 года вводились, а в 2022 году находились в стадии заполнения, только небольшие, не включаемые в сток офисов, объекты. В их числе очень качественный и привлекательный по своему архитектурному решению фасадов, но все же небольшой по площади так называемый «IT-офис» на ул. Смолячкова, 14А. Общая площадь всего здания (GBA) составила только 3,2 тыс. кв. м. Сопоставимым по размеру был еще один завершенный проект – бизнес-центр «Талисман», ул. Чапаева, 4А, общей площадью (GBA) 3,65 тыс. кв. м.

Был реализован ряд проектов по регенерации старых промышленных и административных зданий под офисные объекты, как правило, в стиле «лофт». Среди завершенных объектов такого типа можно отметить бизнес-центры D16 (ул. Долгобродская, 16) от компании «Платина Групп»; на ул. Захарова, 42 и новые здания в проекте Бизнес-квартал New Place, реализуемые компанией «Белтяжмаш».

В ближайший период предложение на рынке останется практически на таком же уровне. Заметные изменения могли бы произойти в случае ввода в эксплуатацию МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности. Однако девелопер продлил инвестдоговор по проекту до декабря 2023 года, и ждать, что его завершение произойдет раньше обозначенного срока, не приходится.

Невысокие шансы, что будет завершен проект МФК «Магнит Минска», в составе которого планировался крупный бизнес-центр. По данному проекту была озвучена инициатива о перепрофилировании МФК под центр торговли белорусскими товарами; в конце года предпринималась попытка продать незавершенный объект, однако ожидаемо на него не нашлось покупателей.

В текущем году была озвучена информация, что проект МФК G•S PLAZA «Жемчужина», сроки реализации которого продлили до июня 2023 года, будет завершен в сентябре-октябре 2023 года. Данный объект мог быть завершен и раньше, но из-за пандемии коронавируса китайские заказчики и подрядчики приостановили работы. Пауза в СМР длилась больше года. Однако ввод комплекса, в состав которого включен и бизнес-центр, до конца 2022 года не состоялся, поэтому стоит ждать его выход на рынок уже к окончательно установленным срокам.

Заметны изменения и на стройплощадке Международного финансового центра. Так, если в период 2021 проводились только подготовительные работы, то уже к концу I-го полугодия 2022 года были забиты сваи под ряд объектов, а одна из офисных башен комплекса уже имела возведенный каркас на 8 этажей. А к декабрю начали отчетливо проявляться очертания еще 3-ех будущих бизнес-центров.

Строительство комплекса башен будущего МФЦ (по состоянию на декабрь 2022 г.)

Источник: NAI Belarus

Что реально выйдет на рынок — это проект МФК Helen Valery на проспекте Победителей в р-не Дворца художественной гимнастики. Это небольшой проект, с вводом которого на рынок выйдет GLA около 6 тыс. кв. м площадей. Он интересен для рынка тем, что это качественный проект и в перспективе сможет увеличить предложение площадей в классе «А». По состоянию на конец года он уже готовился к официальному вводу в эксплуатацию.

МФК Helen Valery на проспекте Победителей.

Довольно активно ведется строительство МФК на пр-те Победителей в р-не Дворца тенниса. В комплексе вместе с торгово-сервисными площадями предусмотрено размещение офисов. Концептуально схожий проект реализуется и в проекте ЖК «Левада», где в комплексе с торговыми помещениями и паркингом предусмотрено возведение бизнес-центра. В обоих этих проектах будет приблизительно по 10 тыс. кв. м офисной площади. Также ожидается завершение до конца 2023 года проекта МФК Prizma на проспекте Партизанском, в составе которого предусмотрено порядка 14,5 тыс. кв. м офисов.

В целом, в той или иной степени строительства находится свыше 115 тыс. кв. м арендной офисной площади.

Спрос на рынке офисов в г. Минске

Ситуация на рынке спроса в течение 2022 года была переменчивой. В самом начале года, когда рынок вышел с праздников и только адаптировался к патовой ситуации, связанной с отказом от аренды ряда крупных бизнес-центров компанией EPAM Systems Inc., наблюдалось даже определенное оживление, активность в просмотрах вакантных помещений. И когда некоторые итоги поисков и просмотров подходили к, казалось бы, стадии контрактации, случилось 24 февраля, в результате чего последовали или отказы, или потенциальные арендаторы решили взять паузу, чтобы дождаться развязки событий.

В последующие месяцы последовал отрицательный спрос. Отказов от занимаемых площадей стало больше, чем новых случаев аренды. С рынка уходили очень крупные арендаторы, как, например, Wargaming. И уже только с III-го квартала наметилась некоторая стабилизация спроса. Уже не было таких фактов отказа от аренды или сворачивания деятельности, как в предыдущие месяцы. Появилась новая категория потенциальных арендаторов. На офисы, оставленные IT-компаниями, начали заезжать арендаторы из других секторов бизнеса. И даже в числе арендаторов отмечены хозрасчетные компании и организации государственного сектора экономики, чего раньше на рынке аренды не было.

Спецификой спроса в 2022 году можно отметить рост числа запросов на аренду офисов с мебелью. Еще с прошлого, 2021-го года, когда на рынок вышло много офисов, освобожденных IT-компаниями, которые под себя делали очень дорогую и качественную отделку, интерес переключился с бизнес-центров уровня «голых стен» на офисы с отделкой, то теперь многие арендаторы еще заинтересованы, чтобы в офисах сохранялась и мебель. И даже есть прослойка арендаторов, заинтересованных и в оргтехнике, бывшей в использовании предыдущими арендаторами.

Оживление спроса – положительное явление. Однако следует констатировать, что доминирует спрос на небольшие, иногда, даже на совсем маленькие офисы. Случаи спроса на офисы площадью, например, от 700 кв. м., на поэтажную аренду, в текущий период скорее исключение, чем норма.

Спрос на офисы в собственность

В начале года на рынке отмечалась активизация «охотников» за дешевыми офисами: появилась прослойка определенных компаний, которые в условиях растущей вакантности, сложной экономической и геополитической ситуации ожидали, что на рынке произойдет рост предложения по фактически «бросовым» ценам.

Однако этого не случилось, и наоборот, в течение года заключались очень яркие и значимые сделки купли/продажи. Начало года было отмечено сдержанной активностью покупателей, но уже ко второй половине и, особенно, концу года, они значительно активизировались.

Летом 2022 года было официально оформлена сделка купли/продажи здания головного офиса «Сбер Банка» на проспекте Независимости, 32А. Информация, что компания «Элит Эстейт» реализует данный проект как built-to-suite в интересах «Сбер Банка» была известна на рынке и ранее, но именно в данный период произошло официальное оформление сделки. Площадь объекта сделки составила более 19,7 тыс. кв.м.

Следующая значимая сделка – покупка комплекса бывшего головного офиса «Сбер Банка» на бульваре Мулявина медицинской компанией «Лодэ». Общая площадь комплекса зданий составила практически 14,3 тыс. кв.м.

И последняя значимая для офисного рынка сделка состоялась на самом финише года.

Компания «Тапас» продала бизнес-центр «Департ» общей площадью свыше 5,4 тыс. кв. м. Это компактный современный и очень качественный бизнес-центр, расположенный на ул. Кнорина.

Как и в случае с арендой, на рынке купли/продажи в текущий период можно отметить в качестве активных участников хозрасчетные компании и организации государственного сектора экономики (государственная (республиканская) собственность участников сделок). Так, в числе покупателей крупных площадей изолированных административно-офисных помещений и офисных зданий были такие компании, как РУП «Белгосстрах», РУП «Издательство «Белбланкавыд».

Напомним, что до этого определенный интерес среди сделок такого характера был отмечен только двумя годами ранее, когда государственное предприятие, РУП «Национальный центр обмена трафиком», приобрело офисные площади в современном МФК «Имперский» на ул. К. Цеткин.

Коммерческие условия

Начало года в плане аренды было относительно стабильным. Несмотря на освобождение ранее крупных офисных площадей, ставки арендной платы первое время удерживались на уровне конца 2021 года. Затем последовала устойчивая тенденция к снижению. Особенно это стало ощущаться с последней недели февраля. Этому способствовала начавшаяся новая волна релокации и освобождения офисных площадей, а также период резкого изменения курса рубля к валютам.

К концу I-го полугодия 2022 года на ценовом рынке аренды офисов сложилась такая ситуация, что в принципе перестало существовать такое понятие как «среднерыночная ставка», «ставка, характерная для определенного класса». Фактически исчез универсальный принцип ценообразования в рамках одного офисного центра: настолько все перешло на индивидуальный принцип ценообразования. Были ситуации, когда, например, в одном и том же бизнес-центре в сопоставимых офисах находились арендаторы, которые продолжали платить докризисную ставку по ранее заключенным договорам, другие в период курсовых скачков в марте добились от собственника снижения ставки в еврономинале на 25-35%, а также приходили новые арендаторы уже по ставкам чуть ли не на 50% ниже докризисных. В ряде случаев потенциальные арендаторы просто называли ставку, по которой готовы разместиться на площадях, и или собственник соглашался, или они уходили в объекты, где рады были и таким. предложениям. Рынок перешел в стадию очень жесткого рынка арендатора.

И только в III-ем квартале цены на рынке стабилизировались в традиционном еврономинале. Процесс снижения ставок и ценовых «притирок» к изменяющейся конъюнктуре длился больше года, но в итоге остановился. Исключением остался класс «А». Здесь ценовая ситуация более стабильная. Даже в этот сложный период заключались договоры аренды по ставкам в 15-20 евро в эквиваленте без НДС, а по старым договорам без пересмотра продолжают действовать ставки и до 25 евро.

Новое в ценообразовании – переход в сентябре исключительно на рублевые ставки без возможности привязки к какому-либо валютному или иному номиналу. Участники рынка в процессе подготовки к переходу реагировали несколько болезненно, поскольку существует неуверенность в устойчивости рубля, однако переход состоялся. Очень долго пытались выработать и согласовать с госорганами какой-либо единый подход на случай, если рубль поведет себя нестабильно, но все предложения были отклонены. В итоге все стали работать самостоятельно. Условия перезаключения договоров были разные,

Новое в ценообразовании – переход в сентябре исключительно на рублевые ставки без возможности привязки к какому-либо валютному или иному номиналу. Участники рынка в процессе подготовки к переходу реагировали несколько болезненно, поскольку существует неуверенность в устойчивости рубля, однако переход состоялся. Очень долго пытались выработать и согласовать с госорганами какой-либо единый подход на случай, если рубль поведет себя нестабильно, но все предложения были отклонены. В итоге все стали работать самостоятельно. Условия перезаключения договоров были разные, кто-то уже закладывал риски, кто-то остановился на курсе на день перезаключения договора, но усредненно то, что раньше в аренде равнялось 1 евро, теперь стало эквивалентно около 2,6 рубля. Исходя из новых реалий ставки арендной платы на рынке офисов сформировались следующие.

Здесь указаны минимальные и максимальные рублевые ставки, характерные для классов офисов, а также наиболее распространенный ценовой диапазон в каждом из классов.

Вакантность на офисном рынке г. Минска

Образование высокого уровня вакантности, не характерного для офисного рынка Минска, пожалуй, со времен кризиса 2014-2015 гг, пришлось на конец 2021 года, когда EPAM Systems Inc. освободила бизнес-центры «Красавiк», «Фортуна», «Орлан», а также более мелкие офисы еще в ряде объектов. Что-то из офисов в них было арендовано или забронировано, но все же большинство площадей вакантными перешли на 2022 год.

В течение I квартала 2022 года как образование вакансий, так и поглощение вакантных площадей носили ротационный характер, были сопоставимы по объему и существенного влияния на уровень вакантности ротации оказать не могли. Это был скорее характер коррекции и незначительных колебаний в ту или иную сторону. Однако решение компании Wargaming оставить белорусский рынок, объявленное в апреле, спровоцировало новый этап роста вакантности на рынке офисной недвижимости. На тот момент от скачка роста вакантности рынок сдерживало то, что несмотря на решение об уходе, договоры и обязательства компании по офисам продолжали действовать, и процесс высвобождения растянулся во времени.

В последующие месяцы предпосылок для образования вакантности не было. В условиях ротации фактически образовался паритет: сколько площадей освобождалось, столько и поглощалось. На рынок продолжали влиять образованные вакансии прошлых периодов. И даже их влияние несколько усилилось. Если они хоть и были освобождены фактически, то формально еще числились за компаниями, поскольку действовали ранее заключенные договоры. К осени по большинству объектов даже формальные договорные отношения прекращены. Новых арендаторов, способных в короткий период поглотить такие объемы предложения, на рынке не было.

Выводы, тенденции, прогнозы

Основной положительный момент ушедшего 2022 года для рынка офисов в том, что несмотря на ухудшение конъюнктуры, эволюция рынка не остановилась: развивались и завершались новые проекты. Ввод почти 45 тыс. кв. м арендной площади офисов – такое не всегда было даже в стабильные годы. И это без учета «неформатных» административно-офисных объектов.

Сокращение численности кадров в офисоемких отраслях, прежде всего, это относится к IT, к концу года стало не таким массовым явлением, что несколько обнадеживает. Но процесс не прекратился, что сохраняет риски того, что этот фактор продолжит оказывать влияние на вакантность и в 2023 году. Существует прямая взаимосвязь: в текущий момент компании-арендаторы сократили на рынке условно 1 тыс. занятых на чистой основе, а через 3-6 месяцев сократят 8-10 тыс. кв. м. арендованной площади.

Постепенное сокращение вакантных площадей. Показательный пример бизнес-центра «Красавiк», первого из числа полностью освобожденных. Первые месяцы объект простаивал пустым, складывалось впечатление, что на фоне первых проявлений стагнации на рынке спроса интереса к аренде не будет. Но уже к концу 2021 года основной объем площадей был сдан, а за 2022 год вакантность упала еще больше.

На рынок аренды выходят новые компании. Их можно разделить на две условные группы. Первая – это те, кто составлял своеобразный «лист ожиданий», т.е. они и раньше видели себя в числе арендаторов бизнес-центров, но не могли попасть на их площади, поскольку не могли конкурировать с арендаторами из сектора IT, активно поглощавших площади последние годы. Вторая группа – небольшие компании, традиционно имевшие офисы в различных приспособленных объектах и локациях и не особо стремившиеся в бизнес-центры. Но теперь, когда открылись возможности по аренде на приемлемых условиях, решились на смену места и качества офиса.

Спрос сместился в сторону офисов, предлагаемых с отделкой, и эта тенденция сохранится и в перспективе. Во-первых, сами арендаторы в текущий период не заинтересованы вкладываться в отделку и обустройство, во-вторых, в связи с освобождением крупных объектов выросло предложение недвижимости с качественно произведенной отделкой. Причем предшественники были крупные финансово устойчивые компании, которые хорошо вложились в инфраструктуру офисов. Нельзя сказать, что вообще исчезнет интерес к офисным новостройкам без отделки, однако арендаторы таких объектов будут единичными.

Тенденции кратко:

- Установка стабильных рублевых ставок исходя из новых условий, оговоренных контрагентами;

- Вакантность, особенно в первые месяцы года, сохранится стабильно высокой по меркам офисного рынка Минска, в пределах 15-18% от предложения, но уже с трендом на постепенное снижение (без учета влияния возможных новостроек);

- На рынке продолжатся ротационные явления;

- Рынок останется рынком арендатора. Арендаторы, особенно заведомо платежеспособные, будут в доминирующем положении;

- Спрос на офисы без отделки остане6тся низким;

- Ожидается активизация на рынке купли/продажи, появится определенная категория «охотников» за дешевым предложением;

- Неблагоприятная конъюнктура как для начала развития новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства. Следует ожидать, что увеличится число объектов с отложенными сроками ввода.

С оригиналом отчета можно ознакомиться ЗДЕСЬ.