Общий обзор

- Сохранена стабильность на офисном рынке в первом полугодии 2023 года.

- Объем новых предложений умеренно увеличился.

- Рынок цен и спроса стабилизировался после пертурбаций в 2022 году.

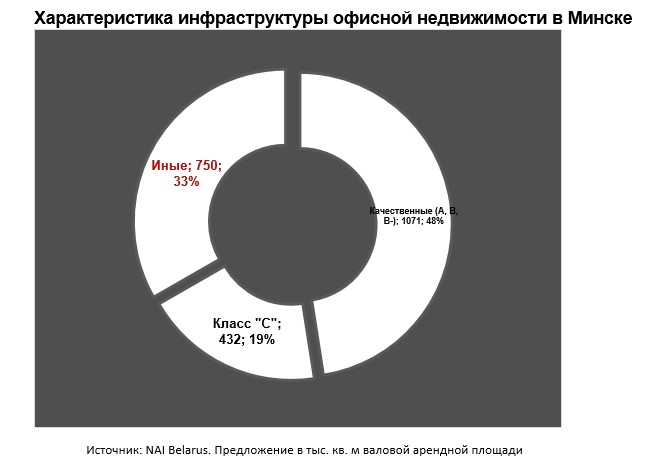

- На конец первого полугодия 2023 года в Минске предлагалось почти 1,071 млн кв. м арендной площади в бизнес-центрах.

- Рынок адаптировался к условиям работы в рублях и отвязке от еврономинала.

- Процесс релокации и ограниченного прекращения работы компаний не был так массовым, как в 2022 году, но все еще присутствует.

- Спрос в основном характеризуется ротацией.

- Рынок офисной недвижимости закрепился как рынок арендатора.

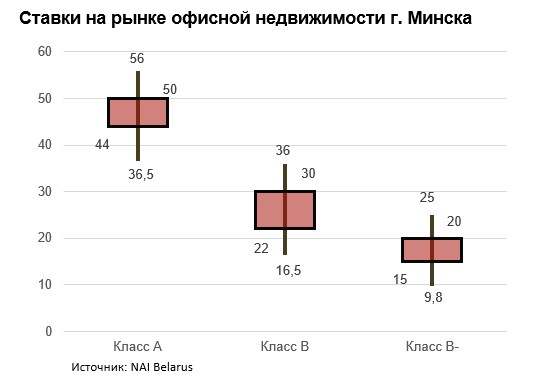

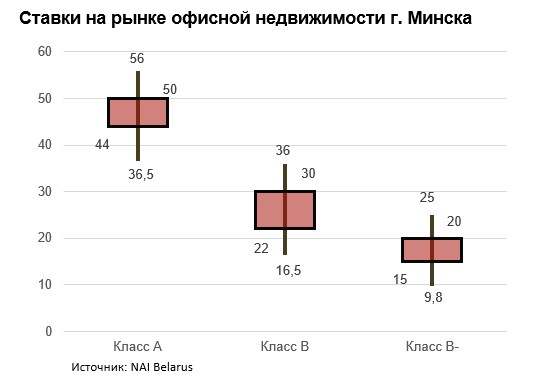

- Диапазон цен в первом квартале 2023 года остался примерно на уровне конца 2022 года, с предложениями от 16-20 рублей за квадратный метр за качественные помещения. Основная часть предложений находится в диапазоне 25-30 рублей.

Предложение

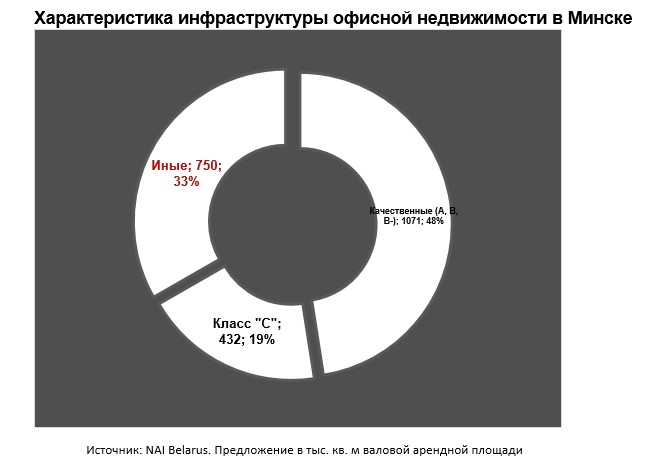

Общая характеристика инфраструктуры офисов г. Минска: по состоянию на конец I полугодия 2023 года в г. Минске предлагалось 1 млн 71 тыс. кв. м арендной площади в современных качественных коммерческих бизнес-центрах; более 430 тыс. кв. м офисов в зданиях класса «С» или более высокого качества, но не попадающих в сток современных из-за малой арендной площади; порядка 750 тыс. кв. м предлагали арендаторам иные административно-офисные объекты, в т.ч. коммунальные или ведомственные.

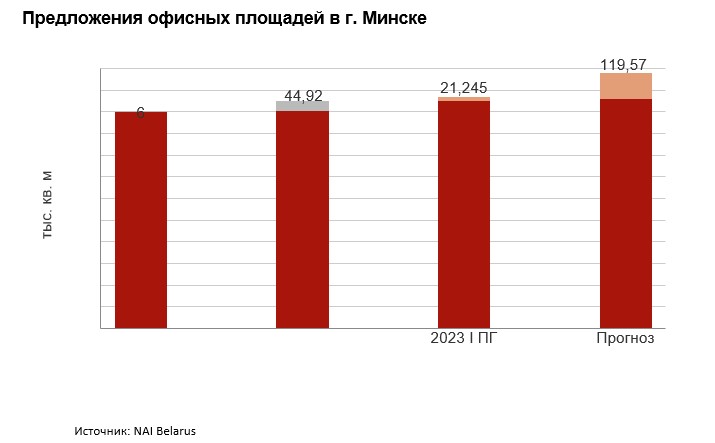

В I полугодии 2023 года предложение на рынке арендных площадей несколько выросло за счет состоявшегося ввода трех офисных объектов. В I-ом квартале был введен небольшой, но очень качественный МФК Helen Valery Plaza, расположенный с видом на водохранилище Дрозды.

Также в I квартале состоялся ввод Общественно-административного центра «Левада» от компании «Айрон», возведенном в одноименном жилом комплексе. В здании центра три верхних этажа, а это в сумме 10,4 тыс. кв.м офисных площадей.

МФК Helen Valery Plaza на проспекте Победителей

Источник: NAI Belarus

БЦ Левада по состоянию на июнь 2023 г.

Источник: NAI Belarus

Во II-ом квартале ввелся третий за полугодие новый офисный объект: бизнес-центр «Сухарево», расположенный в одноименном районе города на ул. Горецкого. Девелопером проекта является ООО «БелЛитПроект», которое уже известно ранее реализованными схожими проектами в панельном исполнении (БЦ «Каменногорский» и БЦ «Софит»).

В стадии реализации с высокой степенью строительной готовности находится еще ряд объектов, которые способны вывести на рынок практически 120 тыс. кв. м арендной площади.

В ближайшие месяцы с высокой вероятностью будут введены два объекта. Один из них — МФК G•S PLAZA «Жемчужина». О его вводе в начале осени заявили в администрации Московского района Минска. Поскольку на 10 сентября намечены праздничные мероприятия ко дню города, логично, что к этому событию будет приурочено и торжественное открытие МФК.

Второй довольно крупный объект – МФК на проспекте Победителей в районе ТРЦ «Замок» и Центра тенниса. Общая заявленная площадь составит свыше 32 тыс. кв. м, из которых основной объем приходится на офисные помещения. Он был уже практически готов к концу I полугодия, поэтому с высокой вероятностью открытие данного объекта также может быть приурочено ко Дню города.

Заметные изменения в объеме предложения могли бы произойти в случае ввода в эксплуатацию МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности. Следует отметить, что инвестдоговор по проекту продлен до декабря 2023 года. Времени до истечения указанного срока осталось немного. Какие будут в этой связи действия городских властей и девелопера – пока официально не сообщалось.

МФК на проспекте Победителей по состоянию на конец I полугодия (июнь 2023 г.)

Источник: NAI Belarus

Спрос

Спрос на офисном рынке на протяжении всего I полугодия 2023 года практически полностью носил ротационный характер. Во многих случаях арендаторы меняли офисы с целью снять более компактный офис. По этой причине спрос фактически на 100% переключился на небольшие офисы. И если еще два года назад заявки на подбор офисов площадью 1000+ кв. м были типовыми, то в текущий период – это скорее событие на рынке.

Еще случаи ротации происходили, когда компании в связи с появившимися возможностями меняли локацию на более выгодную в границах города. А вот случаи, когда спрос на офисы возникал в связи с расширением штата или выходом на рынок новых компаний, были очень редкими, хотя и в этом плане рынок совсем не остановился.

Здесь приятно удивили арендаторы из сектора логистики. В последние годы, включая сложный 2022 год, сектор складов стал очень активным направлением в коммерческой недвижимости. Положительно, что участники этого сегмента в качестве арендаторов внесли определенное оживление и в офисный сегмент. Особенно их активность проявилась в I-ом квартале.

На рынке ожидалось, что возможно активизируются российские инвесторы в том плане, что проявят интерес или к готовым офисным зданиям, или к проектам в завершающей стадии. Однако всплеска активности не произошло. На данный момент не появились те игроки, кому нужны были бы большие офисы под собственный бизнес (Сбер Банк с головным офисом на пр. Независимости - исключение). Как объекты спекулятивного рынка белорусские бизнес-центры не интересны: внутренний спрос на аренду падает, а в качестве локации для релокейта российских компаний Минск по объективным причинам не подходит.

Коммерческие условия

В I полугодии 2023 года можно констатировать, что на рынке ставок особых изменений по сравнению с концом 2022 года не произошло. Имеются в виду ставки в рублях. Конечно, если не брать во внимание факты, когда собственники отдельных бизнес-центров предлагают удлиненные арендные каникулы с минимальной оплатой или вовсе без оплаты аренды на довольно длительные периоды.

В I полугодии 2023 года, начиная уже с первых месяцев, изменение курса рубля к евро происходило более динамично, поэтому, если пытаться пересчитывать рублевые ставки по ранее заключенным договорам на привычные и используемые ранее в еврономинале, можно говорить об их снижении. Конечно, ставки периодически пересматриваются и корректируются сторонами, но поскольку пересмотр договоров происходит не так часто, как изменения курса, то «отскок» ставок, если их пытаться привести к еврономиналу, не так очевиден.

Ставки указаны без НДС и эксплуатационных расходов

За прошедший месяц рынок адаптировался к рублю, но «тень» евро все равно сохраняется. Прежде всего в процессе переговоров по аренде на начальной стадии стартовую ставку, как правило, определяют в более привычном еврономинале. Это устраивает как арендодателей, так и арендаторов.

Вакантность

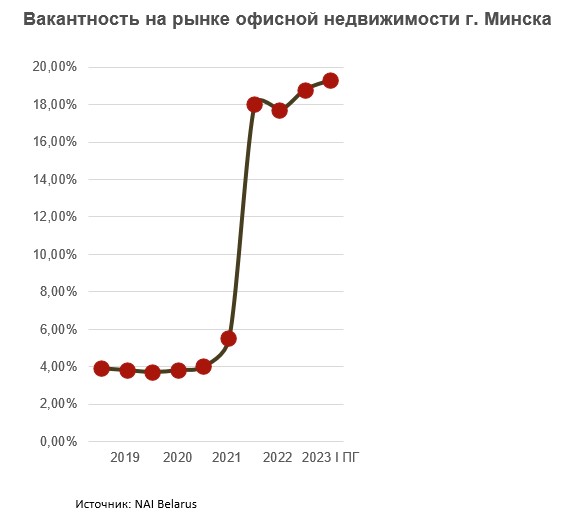

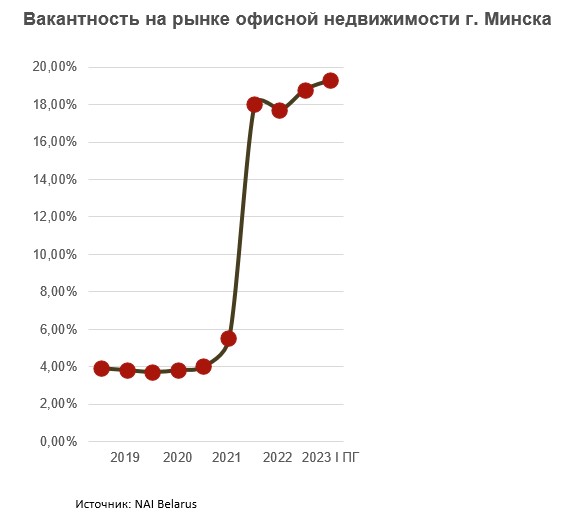

Уровень вакантности в целом по рынку с конца прошлого года сохраняется на высоком уровне. Ситуация с вакантностью нетипичная и частично шокирующая, если сравнить ее с еще совсем недавней историей офисного рынка. В текущий период новых масштабных освобождений офисных помещений не было. Однако совсем без ухода компаний с рынка тоже не обошлось, просто сейчас закрывали офисы не такие громкие имена и не такие масштабные по штату коллективы. Поэтому, если не считать собственников бизнес-центров, где размещались их офисы, потери рынок фактически не заметил.

Ротационный спрос в этот период в основном отмечался отрицательным чистым поглощением (аренда более мелких новых помещений при освобождении более крупных старых офисов). Эти ротационные потери компенсировались за счет пусть и малочисленных новых и расширяющихся арендаторов.

Прирост предложения за счет новых площадей был умеренным, что несколько сдержало резкий рост вакантности. Однако даже эти 20 с небольшим тыс. кв. м GLA новостроек сейчас не заполняются оперативно и «усложняют жизнь» старожилам.

В целом по рынку вакантность в рассматриваемый период находилась на уровне 18-20%. Однако реально она может и превышать 20%, поскольку есть определенный пласт помещений, которые теперь и не заняты арендаторами, и не выставляются в открытое предложение. Особенно часто такие ситуации можно встретить в бизнес-центрах с большим числом дольщиков.

Тенденции, выводы, прогнозы

Офисные объекты, вышедшие на рынок предложения в рассматриваемый период, а также несколько проектов, которые ожидаются на рынке в ближайшие месяцы, существенно обострят конкурентную борьбу за «краснокнижного» арендатора.

С другой стороны, и девелоперам новых проектов будет непросто на старте: офисы или без отделки, или только с черновой отделкой. Тогда как у старожилов рынка зачастую качественная отделка, произведенная ранее собственниками или доставшаяся в наследство от ушедших с рынка арендаторов. Начинается период единства и борьбы противоположностей.

- Продолжится рост вакантности по мере ввода новых площадей. Возможен существенный скачок вакантности, если в короткий период введется несколько новых объектов;

- Сокращение рабочих мест в офисоемких отраслях будет не таким значительным, как в недавнем прошлом, однако совсем не прекратится, что показала ситуация в I полугодии;

- По-прежнему в «топе» спроса будут офисы с «доставшейся по наследству» хорошей отделкой, включая меблированные и оснащенные оргтехникой. В этом плане объектам-новостройкам будет крайне сложно конкурировать;

- Спрос продолжит носить преимущественно ротационный характер, но возможно появление новых групп арендаторов, по аналогии с концом 2022-го - началом 2023-го, когда активность проявили компании из сферы логистики и с государственной долей собственности;

- В целом неблагоприятная конъюнктура как для девелопмента новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства. Следует ожидать, что увеличится число объектов с отложенными сроками ввода.

- Сохранена стабильность на офисном рынке в первом полугодии 2023 года.

- Объем новых предложений умеренно увеличился.

- Рынок цен и спроса стабилизировался после пертурбаций в 2022 году.

- На конец первого полугодия 2023 года в Минске предлагалось почти 1,071 млн кв. м арендной площади в бизнес-центрах.

- Рынок адаптировался к условиям работы в рублях и отвязке от еврономинала.

- Процесс релокации и ограниченного прекращения работы компаний не был так массовым, как в 2022 году, но все еще присутствует.

- Спрос в основном характеризуется ротацией.

- Рынок офисной недвижимости закрепился как рынок арендатора.

- Диапазон цен в первом квартале 2023 года остался примерно на уровне конца 2022 года, с предложениями от 16-20 рублей за квадратный метр за качественные помещения. Основная часть предложений находится в диапазоне 25-30 рублей.

Предложение

Общая характеристика инфраструктуры офисов г. Минска: по состоянию на конец I полугодия 2023 года в г. Минске предлагалось 1 млн 71 тыс. кв. м арендной площади в современных качественных коммерческих бизнес-центрах; более 430 тыс. кв. м офисов в зданиях класса «С» или более высокого качества, но не попадающих в сток современных из-за малой арендной площади; порядка 750 тыс. кв. м предлагали арендаторам иные административно-офисные объекты, в т.ч. коммунальные или ведомственные.

В I полугодии 2023 года предложение на рынке арендных площадей несколько выросло за счет состоявшегося ввода трех офисных объектов. В I-ом квартале был введен небольшой, но очень качественный МФК Helen Valery Plaza, расположенный с видом на водохранилище Дрозды.

Также в I квартале состоялся ввод Общественно-административного центра «Левада» от компании «Айрон», возведенном в одноименном жилом комплексе. В здании центра три верхних этажа, а это в сумме 10,4 тыс. кв.м офисных площадей.

МФК Helen Valery Plaza на проспекте Победителей

Источник: NAI Belarus

БЦ Левада по состоянию на июнь 2023 г.

Источник: NAI Belarus

Во II-ом квартале ввелся третий за полугодие новый офисный объект: бизнес-центр «Сухарево», расположенный в одноименном районе города на ул. Горецкого. Девелопером проекта является ООО «БелЛитПроект», которое уже известно ранее реализованными схожими проектами в панельном исполнении (БЦ «Каменногорский» и БЦ «Софит»).

В стадии реализации с высокой степенью строительной готовности находится еще ряд объектов, которые способны вывести на рынок практически 120 тыс. кв. м арендной площади.

В ближайшие месяцы с высокой вероятностью будут введены два объекта. Один из них — МФК G•S PLAZA «Жемчужина». О его вводе в начале осени заявили в администрации Московского района Минска. Поскольку на 10 сентября намечены праздничные мероприятия ко дню города, логично, что к этому событию будет приурочено и торжественное открытие МФК.

Второй довольно крупный объект – МФК на проспекте Победителей в районе ТРЦ «Замок» и Центра тенниса. Общая заявленная площадь составит свыше 32 тыс. кв. м, из которых основной объем приходится на офисные помещения. Он был уже практически готов к концу I полугодия, поэтому с высокой вероятностью открытие данного объекта также может быть приурочено ко Дню города.

Заметные изменения в объеме предложения могли бы произойти в случае ввода в эксплуатацию МФК «Шантер Хилл», находящегося в высокой стадии строительной готовности. Следует отметить, что инвестдоговор по проекту продлен до декабря 2023 года. Времени до истечения указанного срока осталось немного. Какие будут в этой связи действия городских властей и девелопера – пока официально не сообщалось.

МФК на проспекте Победителей по состоянию на конец I полугодия (июнь 2023 г.)

Источник: NAI Belarus

Спрос

Спрос на офисном рынке на протяжении всего I полугодия 2023 года практически полностью носил ротационный характер. Во многих случаях арендаторы меняли офисы с целью снять более компактный офис. По этой причине спрос фактически на 100% переключился на небольшие офисы. И если еще два года назад заявки на подбор офисов площадью 1000+ кв. м были типовыми, то в текущий период – это скорее событие на рынке.

Еще случаи ротации происходили, когда компании в связи с появившимися возможностями меняли локацию на более выгодную в границах города. А вот случаи, когда спрос на офисы возникал в связи с расширением штата или выходом на рынок новых компаний, были очень редкими, хотя и в этом плане рынок совсем не остановился.

Здесь приятно удивили арендаторы из сектора логистики. В последние годы, включая сложный 2022 год, сектор складов стал очень активным направлением в коммерческой недвижимости. Положительно, что участники этого сегмента в качестве арендаторов внесли определенное оживление и в офисный сегмент. Особенно их активность проявилась в I-ом квартале.

На рынке ожидалось, что возможно активизируются российские инвесторы в том плане, что проявят интерес или к готовым офисным зданиям, или к проектам в завершающей стадии. Однако всплеска активности не произошло. На данный момент не появились те игроки, кому нужны были бы большие офисы под собственный бизнес (Сбер Банк с головным офисом на пр. Независимости - исключение). Как объекты спекулятивного рынка белорусские бизнес-центры не интересны: внутренний спрос на аренду падает, а в качестве локации для релокейта российских компаний Минск по объективным причинам не подходит.

Коммерческие условия

В I полугодии 2023 года можно констатировать, что на рынке ставок особых изменений по сравнению с концом 2022 года не произошло. Имеются в виду ставки в рублях. Конечно, если не брать во внимание факты, когда собственники отдельных бизнес-центров предлагают удлиненные арендные каникулы с минимальной оплатой или вовсе без оплаты аренды на довольно длительные периоды.

В I полугодии 2023 года, начиная уже с первых месяцев, изменение курса рубля к евро происходило более динамично, поэтому, если пытаться пересчитывать рублевые ставки по ранее заключенным договорам на привычные и используемые ранее в еврономинале, можно говорить об их снижении. Конечно, ставки периодически пересматриваются и корректируются сторонами, но поскольку пересмотр договоров происходит не так часто, как изменения курса, то «отскок» ставок, если их пытаться привести к еврономиналу, не так очевиден.

Ставки указаны без НДС и эксплуатационных расходов

За прошедший месяц рынок адаптировался к рублю, но «тень» евро все равно сохраняется. Прежде всего в процессе переговоров по аренде на начальной стадии стартовую ставку, как правило, определяют в более привычном еврономинале. Это устраивает как арендодателей, так и арендаторов.

Вакантность

Уровень вакантности в целом по рынку с конца прошлого года сохраняется на высоком уровне. Ситуация с вакантностью нетипичная и частично шокирующая, если сравнить ее с еще совсем недавней историей офисного рынка. В текущий период новых масштабных освобождений офисных помещений не было. Однако совсем без ухода компаний с рынка тоже не обошлось, просто сейчас закрывали офисы не такие громкие имена и не такие масштабные по штату коллективы. Поэтому, если не считать собственников бизнес-центров, где размещались их офисы, потери рынок фактически не заметил.

Ротационный спрос в этот период в основном отмечался отрицательным чистым поглощением (аренда более мелких новых помещений при освобождении более крупных старых офисов). Эти ротационные потери компенсировались за счет пусть и малочисленных новых и расширяющихся арендаторов.

Прирост предложения за счет новых площадей был умеренным, что несколько сдержало резкий рост вакантности. Однако даже эти 20 с небольшим тыс. кв. м GLA новостроек сейчас не заполняются оперативно и «усложняют жизнь» старожилам.

В целом по рынку вакантность в рассматриваемый период находилась на уровне 18-20%. Однако реально она может и превышать 20%, поскольку есть определенный пласт помещений, которые теперь и не заняты арендаторами, и не выставляются в открытое предложение. Особенно часто такие ситуации можно встретить в бизнес-центрах с большим числом дольщиков.

Тенденции, выводы, прогнозы

Офисные объекты, вышедшие на рынок предложения в рассматриваемый период, а также несколько проектов, которые ожидаются на рынке в ближайшие месяцы, существенно обострят конкурентную борьбу за «краснокнижного» арендатора.

С другой стороны, и девелоперам новых проектов будет непросто на старте: офисы или без отделки, или только с черновой отделкой. Тогда как у старожилов рынка зачастую качественная отделка, произведенная ранее собственниками или доставшаяся в наследство от ушедших с рынка арендаторов. Начинается период единства и борьбы противоположностей.

- Продолжится рост вакантности по мере ввода новых площадей. Возможен существенный скачок вакантности, если в короткий период введется несколько новых объектов;

- Сокращение рабочих мест в офисоемких отраслях будет не таким значительным, как в недавнем прошлом, однако совсем не прекратится, что показала ситуация в I полугодии;

- По-прежнему в «топе» спроса будут офисы с «доставшейся по наследству» хорошей отделкой, включая меблированные и оснащенные оргтехникой. В этом плане объектам-новостройкам будет крайне сложно конкурировать;

- Спрос продолжит носить преимущественно ротационный характер, но возможно появление новых групп арендаторов, по аналогии с концом 2022-го - началом 2023-го, когда активность проявили компании из сферы логистики и с государственной долей собственности;

- В целом неблагоприятная конъюнктура как для девелопмента новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства. Следует ожидать, что увеличится число объектов с отложенными сроками ввода.