Общий обзор

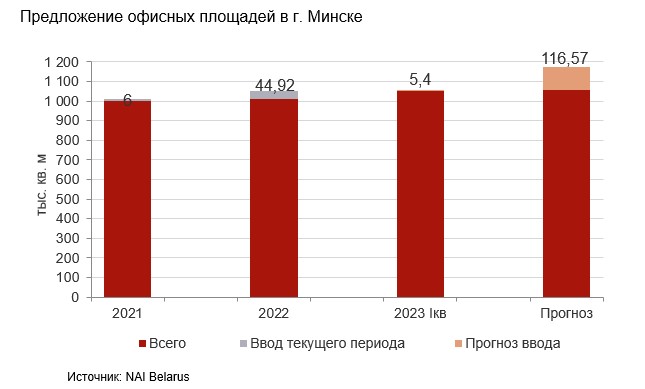

I квартал 2023 года на офисном рынке отметился своеобразной стабильностью. Сохранился практически прежний объем предложения, поскольку ввелся только небольшой по площади новый бизнес-центр Helen Valery Plaza. Условно стабилизировался ценовой рынок и рынок спроса после пертурбаций, характерных для ушедшего 2022 года.

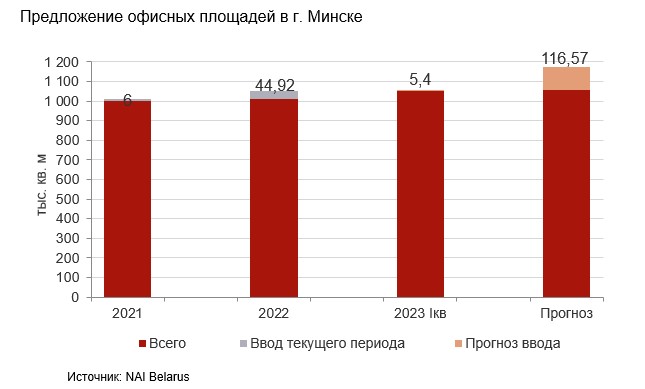

По состоянию на конец I квартала 2023 года в г. Минске предлагалось практически 1 млн 60 тыс. кв. м арендной площади в бизнес-центрах, предназначенных для целей аренды.

Рынок окончательно приспособился к условиям работы в условиях рублевых ставок и отвязки от еврономинала.

Процесс релокейта персонала или полного прекращения работы компаний на рынке Беларуси носил не такой массовый характер, однако такие факты еще присутствовали.

Спрос носил преимущественно ротационный характер.

Рынок офисной недвижимости окончательно установился как рынок арендатора.

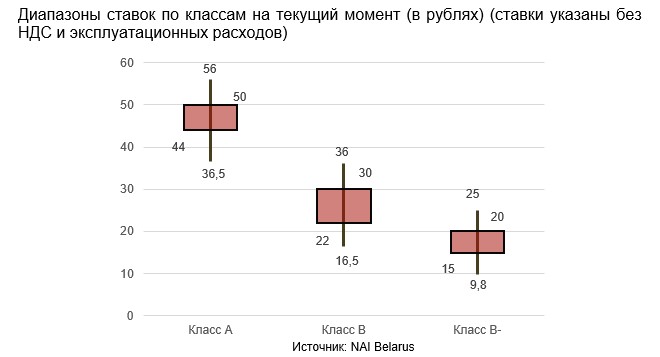

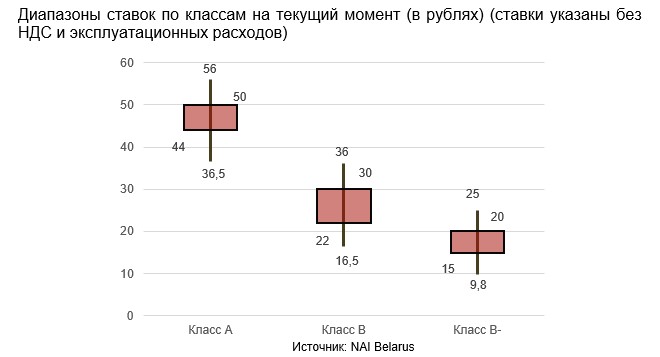

Диапазон ставок в I квартале 2023 года остался приблизительно такой же, как и на конец 2022 года. На рынке достаточное количество предложений начиная с 18-20 рублей за квадратный метр в довольно качественных помещениях, а основная масса сделок сконцентрировалась вокруг диапазона, эквивалентного 25-28 рублям за кв.м.

Предложение

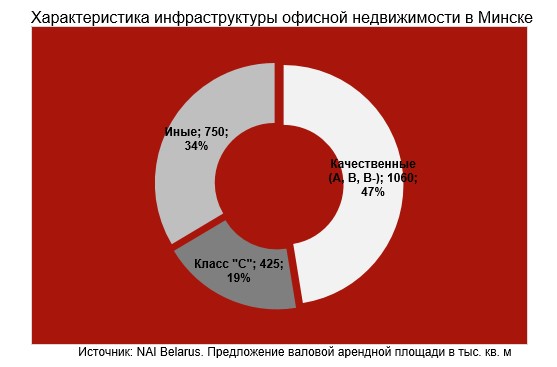

Общая характеристика инфраструктуры офисов г. Минска:

Поскольку до конца I квартала 2023 года не состоялось ввода крупных объектов, способных изменить структуру предложения, инфраструктура современной офисной недвижимости г. Минска осталась аналогичной той, что была по состоянию на конец 2022 года. Рынок офисов представлен более чем 100 объектами различных классов (без офисов класса «С»).

Кроме 1 060 тыс. кв. м. «стоковых» объектов, на рынке аренды задействовано порядка 750 тыс. кв. м административно-офисных помещений в объектах государственной, коммунальной и ведомственной недвижимости, а также еще около 425 тыс. кв. м арендной площади коммерческих офисных объектов класса «С» и качественных, но небольших по площади неклассифицированных офисных зданий, а также получивших распространение в последние годы лофтов.

В I квартале 2023 года состоялся ввод небольшого, но очень привлекательного и качественного нового офисного объекта: МФК Helen Valery Plaza. Объект привлекает и хорошей современной архитектурой, и расположением с видом на водохранилище Дрозды.

На конец квартала в высокой стадии строительной готовности и в стадии работы по документальному оформлению ввода объекта в эксплуатацию находится и БЦ «Сухарево».

Напротив, уже есть документальное подтверждение на комплекс (вернее его часть) общественно-административного центра «Левада» на ул. Нововиленской, 27, тогда как внешне объект еще требует продолжения работ и вряд ли может принять потенциальных арендаторов.

Также ничего не прояснилось с вводом в эксплуатацию МФК G•S PLAZA «Жемчужина», который, после двух лет перерыва в строительстве, заявлялся то на весну, то на осень прошлого года. Остается ждать очередной временной отметки ввода, ориентировочно, октябрь 2023 года.

В текущий период окончательно стало понятно, что бизнес-центра в составе МФК «Магнит Минска» больше никогда не будет. К концу марта с объекта было демонтировано витражное остекление, а стены заложены блоками с типовыми окнами, характерными для минского домостроения: объект готовится к перепрофилированию в арендное жилье.

Активно ведутся СМР на стройплощадке Международного финансового центра. Если еще в конце 2022 года из-за ограждения просматривалась только одна «башня» будущих зданий комплекса, то в марте растут этажи по всем будущим бизнес-центрам.

Довольно активно ведется строительство МФК на пр-те Победителей в р-не Дворца тенниса. В комплексе вместе с торгово-сервисными площадями предусмотрено размещение офисов. Ожидается завершение до конца 2023 года проекта МФК Prizma на Партизанском проспекте, в составе которого предусмотрено порядка 14,5 тыс. кв. м офисов. И главный ожидаемый проект на офисном рынке, «зависший» в высокой стадии строительной готовности – это МФК «Шантер Хилл».

Но стоит ли ждать его в 2023 году?

В целом в различной стадии строительства находится свыше 115 тыс. кв. м арендной офисной площади. Даже с учетом окончательно ушедшего с рынка БЦ в экс-проекте МФК «Магнит Минска» — это хороший показатель для рынка офисной недвижимости.

Спрос

Спрос на рынке офисов в начале 2023 года практически полностью носил ротационный характер. И в большинстве случаев компании меняли офисы с целью снять более компактное помещение. По этой причине доминировал спрос на небольшие офисы. Еще случаи ротации происходили, когда компании в связи с появившимися возможностями меняли локацию на более выгодную в границах города. А вот случаи, когда спрос на офисы был в связи с расширением штата или выходом на рынок новых компаний, были очень редкими, хотя и в этом плане рынок совсем не остановился.

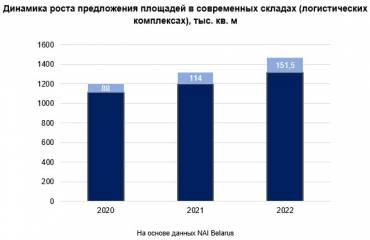

В условиях текущей конъюнктуры рынка приятно удивили арендаторы из сектора логистики. В последние годы, включая сложный 2022 год, сектор складов стал очень активным направлением в коммерческой недвижимости. Следует отметить, что участники этого сегмента внесли определенное оживление и в офисный сектор в качестве арендаторов.

Коммерческие условия

Если не рассматривать факты, когда собственники отдельных бизнес-центров предлагают удлиненные арендные каникулы с минимальной оплатой или вовсе без оплаты аренды на периоды, по протяженности не характерные для арендных каникул в обычное время, то можно констатировать, что на рынке ставок особых изменений по сравнению с концом 2022 года не произошло. Единственное отличие: в первые месяцы 2023 года изменение курса рубля к евро более динамично, поэтому, если пытаться пересчитывать рублевые ставки по ранее заключенным договорам на привычные в еврономинале, то возможно краткосрочное снижение до момента, когда наступит период очередной корректировки рублевых ставок.

Здесь указаны минимальные и максимальные рублевые ставки, характерные для классов офисов, а также наиболее распространенный ценовой диапазон в каждом из классов.

Уже можно сказать, что рынок полностью адаптировался к условиям, когда ставки устанавливаются в рублях. Поведение сторон рынка аренды чем-то напоминает многолетнюю ситуацию в жилищном секторе, где уже давно все расчеты ведутся в рублях, но жители и цену метра, и цену объекта целиком называют в долларах: так понятней и продавцу, и покупателям.

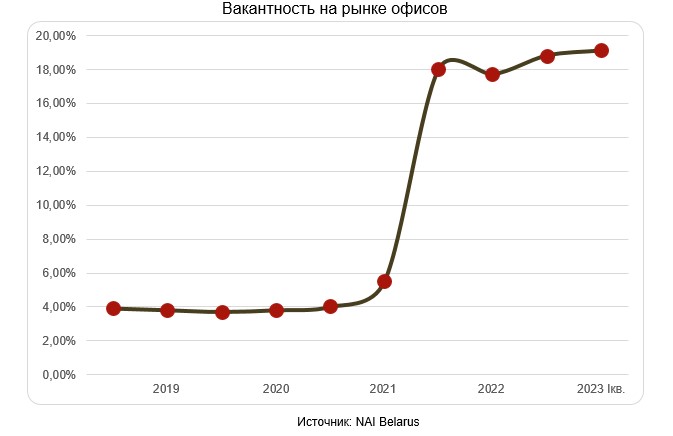

Вакантность

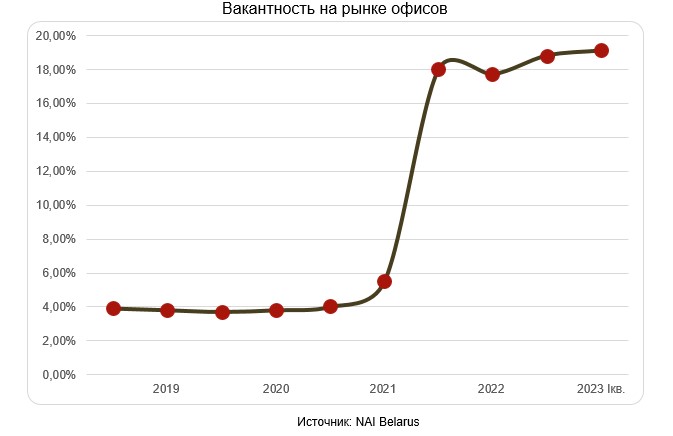

Вакантность в целом по рынку сохранилась на уровне показателей по состоянию на конец прошлого года, поскольку новых масштабных освобождений офисных помещений не было. Ротационный спрос, который в этот период в основном отмечался отрицательным чистым поглощением (аренда более мелких новых помещений при освобождении более крупных старых офисов), компенсировался за счет новых и расширяющихся арендаторов (пусть и малочисленных). А тот факт, что не состоялось ввода новых объектов в большом количестве, удерживало образование вакантности за счет прироста площадей.

Тенденции и прогнозы

- «Ползучий» рост вакантности по мере ввода новых площадей. Существенный скачок вакантности возможен, если проекты введутся в короткий период, что маловероятно;

- Сокращение рабочих мест в офисоемких отраслях будет не таким значительным, как в прошлом году. Если процесс не получится остановить вообще, влияние на образование вакантности в любом случае будет не таким значительным;

- По-прежнему в «топе» спроса будут офисы с «доставшейся по наследству» хорошей отделкой, включая меблированные и оснащенные оргтехникой;

- Спрос продолжит носить преимущественно ротационный характер, но возможно появление новых групп арендаторов, например, в текущий период проявили активность компании из сферы логистики и с государственной долей собственности;

- Неблагоприятная конъюнктура как для начала развития новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства. Следует ожидать, что увеличится число объектов с отложенными сроками ввода.

I квартал 2023 года на офисном рынке отметился своеобразной стабильностью. Сохранился практически прежний объем предложения, поскольку ввелся только небольшой по площади новый бизнес-центр Helen Valery Plaza. Условно стабилизировался ценовой рынок и рынок спроса после пертурбаций, характерных для ушедшего 2022 года.

По состоянию на конец I квартала 2023 года в г. Минске предлагалось практически 1 млн 60 тыс. кв. м арендной площади в бизнес-центрах, предназначенных для целей аренды.

Рынок окончательно приспособился к условиям работы в условиях рублевых ставок и отвязки от еврономинала.

Процесс релокейта персонала или полного прекращения работы компаний на рынке Беларуси носил не такой массовый характер, однако такие факты еще присутствовали.

Спрос носил преимущественно ротационный характер.

Рынок офисной недвижимости окончательно установился как рынок арендатора.

Диапазон ставок в I квартале 2023 года остался приблизительно такой же, как и на конец 2022 года. На рынке достаточное количество предложений начиная с 18-20 рублей за квадратный метр в довольно качественных помещениях, а основная масса сделок сконцентрировалась вокруг диапазона, эквивалентного 25-28 рублям за кв.м.

Предложение

Общая характеристика инфраструктуры офисов г. Минска:

Поскольку до конца I квартала 2023 года не состоялось ввода крупных объектов, способных изменить структуру предложения, инфраструктура современной офисной недвижимости г. Минска осталась аналогичной той, что была по состоянию на конец 2022 года. Рынок офисов представлен более чем 100 объектами различных классов (без офисов класса «С»).

Кроме 1 060 тыс. кв. м. «стоковых» объектов, на рынке аренды задействовано порядка 750 тыс. кв. м административно-офисных помещений в объектах государственной, коммунальной и ведомственной недвижимости, а также еще около 425 тыс. кв. м арендной площади коммерческих офисных объектов класса «С» и качественных, но небольших по площади неклассифицированных офисных зданий, а также получивших распространение в последние годы лофтов.

В I квартале 2023 года состоялся ввод небольшого, но очень привлекательного и качественного нового офисного объекта: МФК Helen Valery Plaza. Объект привлекает и хорошей современной архитектурой, и расположением с видом на водохранилище Дрозды.

На конец квартала в высокой стадии строительной готовности и в стадии работы по документальному оформлению ввода объекта в эксплуатацию находится и БЦ «Сухарево».

Напротив, уже есть документальное подтверждение на комплекс (вернее его часть) общественно-административного центра «Левада» на ул. Нововиленской, 27, тогда как внешне объект еще требует продолжения работ и вряд ли может принять потенциальных арендаторов.

Также ничего не прояснилось с вводом в эксплуатацию МФК G•S PLAZA «Жемчужина», который, после двух лет перерыва в строительстве, заявлялся то на весну, то на осень прошлого года. Остается ждать очередной временной отметки ввода, ориентировочно, октябрь 2023 года.

В текущий период окончательно стало понятно, что бизнес-центра в составе МФК «Магнит Минска» больше никогда не будет. К концу марта с объекта было демонтировано витражное остекление, а стены заложены блоками с типовыми окнами, характерными для минского домостроения: объект готовится к перепрофилированию в арендное жилье.

Активно ведутся СМР на стройплощадке Международного финансового центра. Если еще в конце 2022 года из-за ограждения просматривалась только одна «башня» будущих зданий комплекса, то в марте растут этажи по всем будущим бизнес-центрам.

Довольно активно ведется строительство МФК на пр-те Победителей в р-не Дворца тенниса. В комплексе вместе с торгово-сервисными площадями предусмотрено размещение офисов. Ожидается завершение до конца 2023 года проекта МФК Prizma на Партизанском проспекте, в составе которого предусмотрено порядка 14,5 тыс. кв. м офисов. И главный ожидаемый проект на офисном рынке, «зависший» в высокой стадии строительной готовности – это МФК «Шантер Хилл».

Но стоит ли ждать его в 2023 году?

В целом в различной стадии строительства находится свыше 115 тыс. кв. м арендной офисной площади. Даже с учетом окончательно ушедшего с рынка БЦ в экс-проекте МФК «Магнит Минска» — это хороший показатель для рынка офисной недвижимости.

Спрос

Спрос на рынке офисов в начале 2023 года практически полностью носил ротационный характер. И в большинстве случаев компании меняли офисы с целью снять более компактное помещение. По этой причине доминировал спрос на небольшие офисы. Еще случаи ротации происходили, когда компании в связи с появившимися возможностями меняли локацию на более выгодную в границах города. А вот случаи, когда спрос на офисы был в связи с расширением штата или выходом на рынок новых компаний, были очень редкими, хотя и в этом плане рынок совсем не остановился.

В условиях текущей конъюнктуры рынка приятно удивили арендаторы из сектора логистики. В последние годы, включая сложный 2022 год, сектор складов стал очень активным направлением в коммерческой недвижимости. Следует отметить, что участники этого сегмента внесли определенное оживление и в офисный сектор в качестве арендаторов.

Коммерческие условия

Если не рассматривать факты, когда собственники отдельных бизнес-центров предлагают удлиненные арендные каникулы с минимальной оплатой или вовсе без оплаты аренды на периоды, по протяженности не характерные для арендных каникул в обычное время, то можно констатировать, что на рынке ставок особых изменений по сравнению с концом 2022 года не произошло. Единственное отличие: в первые месяцы 2023 года изменение курса рубля к евро более динамично, поэтому, если пытаться пересчитывать рублевые ставки по ранее заключенным договорам на привычные в еврономинале, то возможно краткосрочное снижение до момента, когда наступит период очередной корректировки рублевых ставок.

Здесь указаны минимальные и максимальные рублевые ставки, характерные для классов офисов, а также наиболее распространенный ценовой диапазон в каждом из классов.

Уже можно сказать, что рынок полностью адаптировался к условиям, когда ставки устанавливаются в рублях. Поведение сторон рынка аренды чем-то напоминает многолетнюю ситуацию в жилищном секторе, где уже давно все расчеты ведутся в рублях, но жители и цену метра, и цену объекта целиком называют в долларах: так понятней и продавцу, и покупателям.

Вакантность

Вакантность в целом по рынку сохранилась на уровне показателей по состоянию на конец прошлого года, поскольку новых масштабных освобождений офисных помещений не было. Ротационный спрос, который в этот период в основном отмечался отрицательным чистым поглощением (аренда более мелких новых помещений при освобождении более крупных старых офисов), компенсировался за счет новых и расширяющихся арендаторов (пусть и малочисленных). А тот факт, что не состоялось ввода новых объектов в большом количестве, удерживало образование вакантности за счет прироста площадей.

Тенденции и прогнозы

- «Ползучий» рост вакантности по мере ввода новых площадей. Существенный скачок вакантности возможен, если проекты введутся в короткий период, что маловероятно;

- Сокращение рабочих мест в офисоемких отраслях будет не таким значительным, как в прошлом году. Если процесс не получится остановить вообще, влияние на образование вакантности в любом случае будет не таким значительным;

- По-прежнему в «топе» спроса будут офисы с «доставшейся по наследству» хорошей отделкой, включая меблированные и оснащенные оргтехникой;

- Спрос продолжит носить преимущественно ротационный характер, но возможно появление новых групп арендаторов, например, в текущий период проявили активность компании из сферы логистики и с государственной долей собственности;

- Неблагоприятная конъюнктура как для начала развития новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства. Следует ожидать, что увеличится число объектов с отложенными сроками ввода.