Общий обзор

- Конец III-го квартала (23 сентября) 2023 года — год работы рынка офисов в условиях рублевых ставок. Рынок адаптировался к условиям работы в рублях и отвязке от еврономинала. Однако неудобств для игроков рынка от этого меньше не стало.

- Летние месяцы III-го квартала — пик отпускной поры и существенное снижение деловой активности.

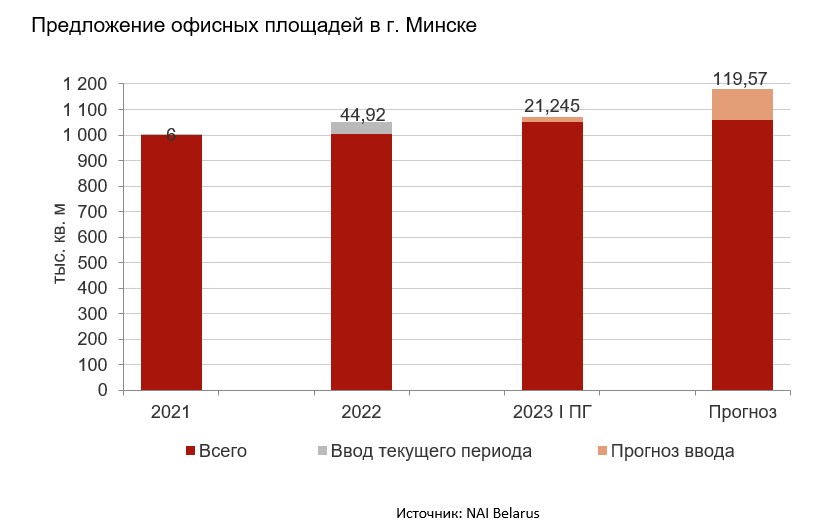

- По состоянию на III-ий квартал 2023 года в Минске предлагалось почти 1,071 млн кв.м арендной площади в бизнес-центрах.

- На рынке появлялись «резиденты» от потенциально крупных российских арендаторов. Пока их бизнес-активность ограничилась только «проявлением интереса».

- Спрос ограничен и характеризуется в основном ротацией.

- Рынок офисной недвижимости окончательно установился как рынок арендатора.

- Диапазон цен в III-ем квартале 2023 года отреагировал на значительные курсовые изменения. Новые предложения в рублях стали выше.

Предложение

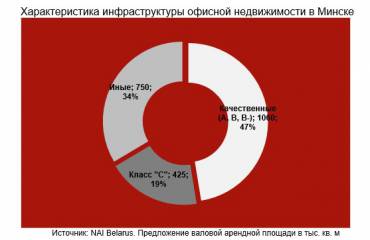

Общая характеристика инфраструктуры офисов: по состоянию на конец III-его квартала 2023 года в г. Минске предлагалось 1 млн 71 тыс. кв.м арендной площади в современных бизнес-центрах всех классов; более 430 тыс. кв. м офисов в зданиях класса «С» или офисов более высокого качества, но не попадающих в сток современных из-за малой арендной площади; порядка 750 тыс. кв.м предлагали арендаторам иные административно-офисные объекты, в т.ч. коммунальные или ведомственные.

Предложение на рынке

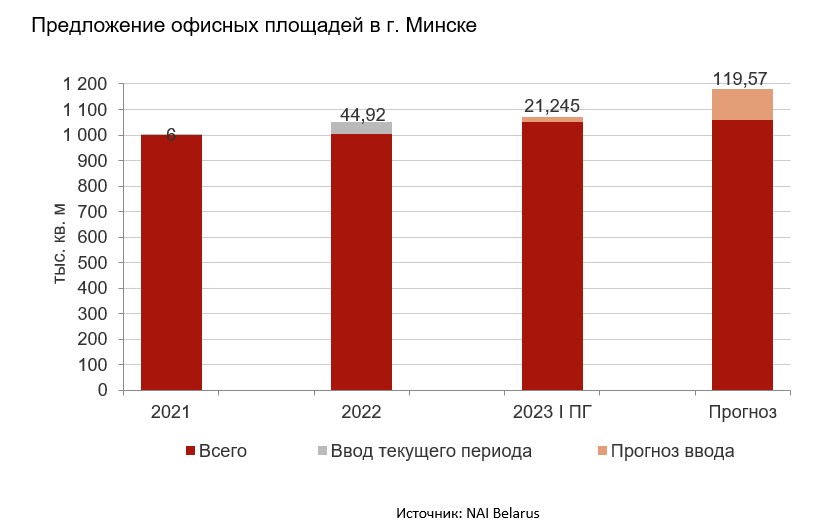

Прирост рынка офисов за счет новых объектов произошел в период предыдущих двух кварталов (за I-ое полугодие). В III-ем квартале ввода новых площадей не происходило.

Можно отметить официальный ввод в эксплуатацию еще одной очереди Общественно-административного центра «Левада» от компании «Айрон», расположенного в одноименном жилом комплексе. Объект вводился очередями, часть помещений была введена еще в I-ом квартале. С сентября офисные площади в аренду в объекте появились в открытом предложении. В здании для аренды предназначено три офисных этажа, что в сумме составляет порядка 10,4 тыс. кв.м арендных площадей.

Готовится к вводу и МФК G•S PLAZA «Жемчужина». В составе комплекса два корпуса бизнес-центров. Девелопер уже выставил предложение об аренде, что свидетельствует о фактическом завершении проекта. Однако в сток его включать еще рано.

В стадии реализации с высокой степенью строительной готовности также находится ряд офисных объектов, суммарное предложение в которых составит практически 120 тыс. кв. м арендной площади.

В высокой степени готовности находится крупный объект – МФК на проспекте Победителей в районе ТРЦ «Замок» и Центра тенниса. Общая заявленная площадь составит свыше 32 тыс. кв м, из которых основной объем приходится на офисные помещения. Девелопер ООО «БелГлобалГарант» в августе презентовал объект для СМИ. На тот момент готовность объекта составляла более 82%. Здание будет разделено на три автономных корпуса с собственными входами, в которых будет размещено 42 офисных блока.

В декабре 2023 года истекает срок инвестдоговора по проекту МФК «Шантер Хилл». Стадия готовности объекта и ранее была высокой, там требуется произвести лишь незначительные работы в области чистовой отделки и инженерии. Данный комплекс работ может быть выполнен также и потенциальными арендаторами/собственниками (в случае покупки площадей). Так что существует высокая вероятность, что официальный ввод объекта больше откладываться не будет.

Спрос

Спрос на офисном рынке в III-ем квартале 2023 года продолжил формироваться практически полностью за счет ротационный явлений. Как и ранее в текущем году, в большинстве случаев арендаторы меняли офисы с целью снять более компактный офис. По этой причине спрос, за редким исключением, переключился на небольшие помещения, в пределах 100 кв.м.

Также были отмечены случаи ротации, когда компании меняли локацию на более выгодную в связи с появившимися возможностями и в соответствии с критериями, которые они определили как оптимальные в плане расположения бизнеса. А случаи, когда спрос на офисы возникал в связи с расширением штата или выходом на рынок новых компаний, были очень редкими, хотя и в этом плане рынок совсем не остановился.

При этом, стоить отметить, что даже с компактными площадями большого числа сделок не было. III-ий квартал выпадает на период снижения деловой активности, вызванный пиком отпускной поры. Сентябрь, когда бизнес возвращается в привычное рабочее русло, оживления в офисном секторе не принес, что несколько отличает его от предыдущих лет. Раньше, даже не в самые удачные годы, с началом периода деловой активности наблюдался рост интереса к офисам.

В I-ом полугодии 2023 года среди участников рынка аренды сохранялась надежда, что активизируются российские инвесторы и арендаторы. И действительно, в начале III-го квартала несколько компаний пронеслись по рынку и «навели шороху» среди собственников. На этом их бизнес-активность пока остановилась, а реальных заключенных сделок с ними не состоялось. Есть вероятность, что российские компании взяли длительную паузу на обдумывание и изучение полученной информации. Однако чем дольше длится эта пауза, тем меньше шансов на положительный исход.

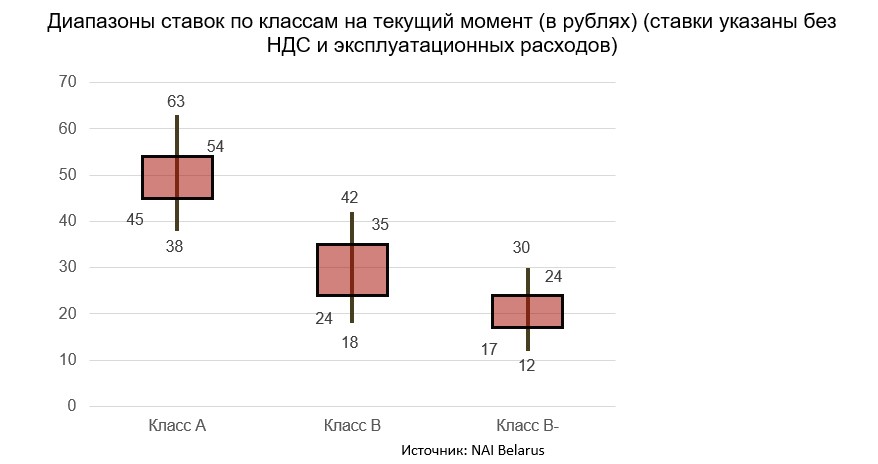

Коммерческие условия

В III-ем квартале 2023 года на валютном рынке происходили значительные изменения курса рубля к основным валютам. И хоть 23-го сентября исполнился год, как рынок живет в рублевых условиях, косвенно еврономинал никуда не исчез. Поэтому рублевые ставки несколько продвинулись в сторону роста. Что ожидаемо, поскольку еще в июне курс евро составлял примерно 3,1 рубля, а в начале сентября даже преодолел отметку в 3,5 рубля. Если действующие договоры пересматривались более инертно: во многих случаях ставки остались даже на уровне предыдущего квартала, то ставки предложения и ставки по новозключенным договорам уже учитывали изменение курса.

Для информации: год назад, перезаключая договоры аренды в соответствии с требованиями от 23 сентября 2022 года, многие собственники закладывали при переходе курс 2,6 рублей за евро. В то время данный коэффициент учитывался «с запасом».

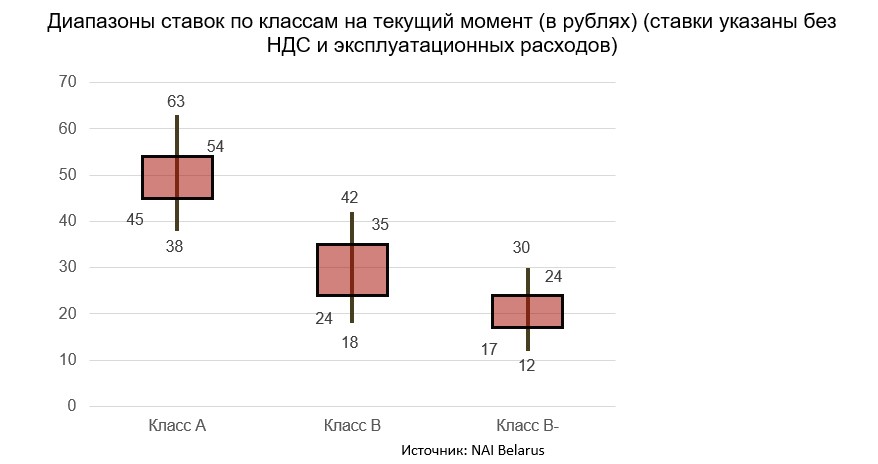

В целом несколько выросли как и наиболее низкие, так и высокие диапазоны. Изменения в сторону роста были и в наиболее распространенных на рынке диапазонах, но здесь они не такие очевидные.

Коммерческий рынок по доступности аренды уже сравнялся с коммунально-ведомственным предложением. Безусловно, в ведомственном сегменте можно найти предложения и по 3,8-4 рубля за 1 кв.м, однако хорошая локация с относительно качественными помещениями и здесь оценивается на уровне 22-26 рублей, что в современных условиях является уровнем не только класса «В-», но и «В» (В+).

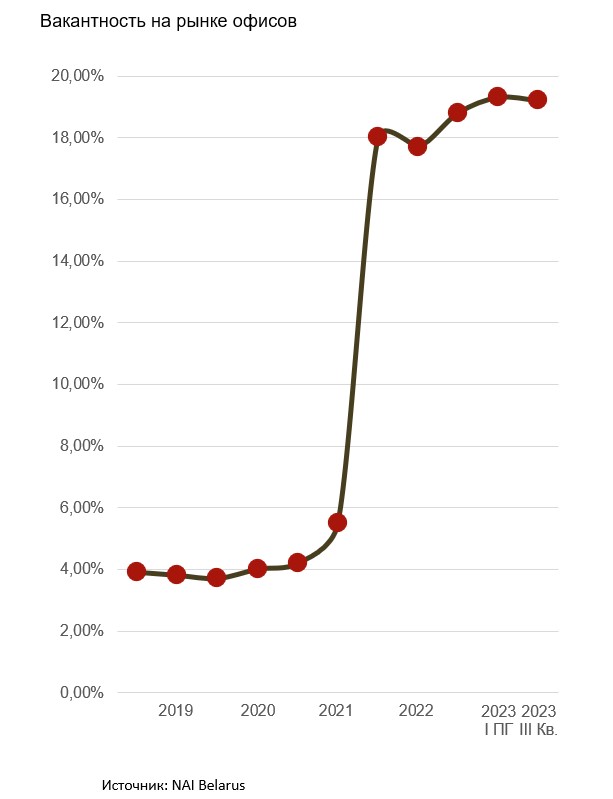

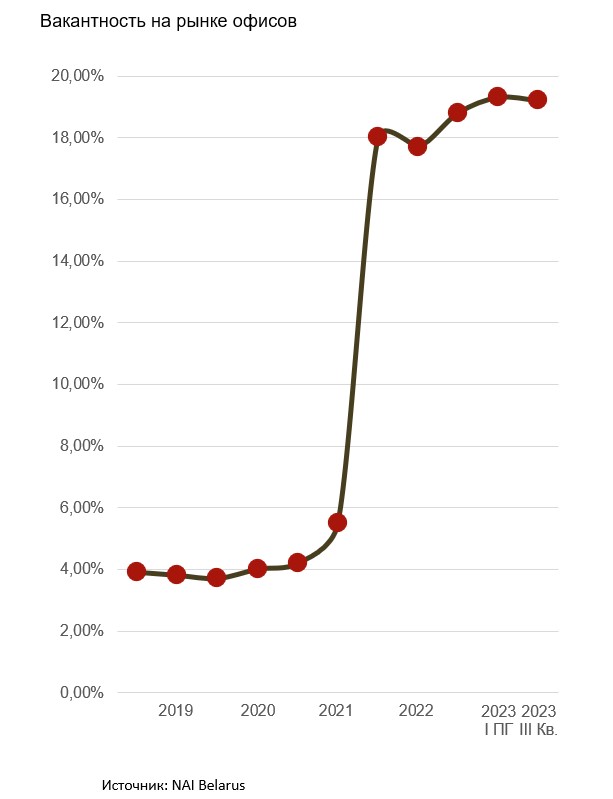

Вакантность

Вакантность на рынке высокая, но стабильная. Во всяком случае, в текущем периоде. Дальше может не быть и этого.

Ситуация с вакантностью, образовавшейся еще в период конца 2021-го и в 2022 годах, нетипичная и частично шокирующая, если сравнить ее с еще совсем недавней историей офисного рынка. В текущий период новых крупных высвобождений офисных площадей не было. Однако и поглощение площадей было минимальное: оно не в состоянии компенсировать даже ротационные потери (когда арендаторы из больших офисов переезжают в компактные), не говоря уже о чистом освобождении.

В целом по рынку вакантность в рассматриваемый период находилась на уровне 18-20%. Однако реально она может и превышать 20%, поскольку есть определенный пласт офисных помещений, которые не заняты арендаторами и не выставляются в открытое предложение. Особенно часто такие ситуации можно встретить в бизнес-центрах с большим числом дольщиков. Но даже и без «мертвых душ» это, оценочно, 190-200 тыс. кв.м пустующих площадей.

Из бизнес-центров, которые имели высокую вакантность после недавнего периода «великого исхода» арендаторов, к этому моменту фактически полностью получилось заново заполнить площади только бизнес-центрам «Футурис» и «Фортуна».

В ближайшие месяцы улучшения ситуации с вакантностью ждать не стоит. Конкуренция на офисном рынке только обострится. На рынок предложения в аренду выходят площади в МФК G•S PLAZA «Жемчужина» и «Левада». Пока поступательно, с «прощупыванием» рынка, — не все потенциальные арендаторы даже знают о них. Со временем реклама станет более агрессивной. Немного позже в предложении ожидаются еще два масштабных проекта на проспекте Победителей. Появление новых мощных игроков снижает шансы старых участников рынка, которым не удастся улучшить ситуацию с вакантностью в текущих условиях.

Тенденции, выводы, прогнозы

Офисные объекты, вышедшие на рынок предложения в недавний период, а также проекты, которые ожидаются на рынке в ближайшие месяцы, существенно обострят конкурентную борьбу за малочисленных арендаторов.

Девелоперам новых проектов также будет сложно на старте, поскольку они предлагают офисы или без отделки, или только с черновой отделкой. У многих старожилов рынка есть преимущество: качественная отделка, произведенная собственниками ранее или доставшаяся в наследство от ушедших с рынка арендаторов (многие под себя делали очень качественную и дорогую отделку).

- Продолжится рост вакантности по мере ввода новых площадей. Возможен существенный скачок вакантности, если новые объекты введутся за короткий период;

- Сокращение рабочих мест в офисоемких отраслях будет не таким значительным, как в недавнем прошлом, однако совсем не прекратится;

- В «топе» спроса будут офисы с оставшейся хорошей отделкой, включая меблированные и оснащенные оргтехникой. В этом плане объектам-новостройкам будет крайне сложно конкурировать;

- Спрос продолжит носить преимущественно ротационный характер, но возможно появление новых групп арендаторов;

- Есть вероятность, что изучение нашего рынка отдельными представителями российского бизнеса завершится реальными сделками;

- Неблагоприятная конъюнктура как для девелопмента новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства.

Ожидание игроков рынка: участники рынка, особенно со стороны собственников и девелоперов, не теряют надежды, что IV-ый квартал 2023 года станет периодом завершения эксперимента с исключительно рублевыми ставками. И с 1 января разрешат вернуть если не еврономинал, то хотя бы абстрактную «условную единицу». Рубль, обесцененный фактически на 40% только за календарный год, это не только текущие убытки арендодателей, но еще и жирный «крест» на инвестпроектах, особенно с зарубежным участием.

- Конец III-го квартала (23 сентября) 2023 года — год работы рынка офисов в условиях рублевых ставок. Рынок адаптировался к условиям работы в рублях и отвязке от еврономинала. Однако неудобств для игроков рынка от этого меньше не стало.

- Летние месяцы III-го квартала — пик отпускной поры и существенное снижение деловой активности.

- По состоянию на III-ий квартал 2023 года в Минске предлагалось почти 1,071 млн кв.м арендной площади в бизнес-центрах.

- На рынке появлялись «резиденты» от потенциально крупных российских арендаторов. Пока их бизнес-активность ограничилась только «проявлением интереса».

- Спрос ограничен и характеризуется в основном ротацией.

- Рынок офисной недвижимости окончательно установился как рынок арендатора.

- Диапазон цен в III-ем квартале 2023 года отреагировал на значительные курсовые изменения. Новые предложения в рублях стали выше.

Предложение

Общая характеристика инфраструктуры офисов: по состоянию на конец III-его квартала 2023 года в г. Минске предлагалось 1 млн 71 тыс. кв.м арендной площади в современных бизнес-центрах всех классов; более 430 тыс. кв. м офисов в зданиях класса «С» или офисов более высокого качества, но не попадающих в сток современных из-за малой арендной площади; порядка 750 тыс. кв.м предлагали арендаторам иные административно-офисные объекты, в т.ч. коммунальные или ведомственные.

Предложение на рынке

Прирост рынка офисов за счет новых объектов произошел в период предыдущих двух кварталов (за I-ое полугодие). В III-ем квартале ввода новых площадей не происходило.

Можно отметить официальный ввод в эксплуатацию еще одной очереди Общественно-административного центра «Левада» от компании «Айрон», расположенного в одноименном жилом комплексе. Объект вводился очередями, часть помещений была введена еще в I-ом квартале. С сентября офисные площади в аренду в объекте появились в открытом предложении. В здании для аренды предназначено три офисных этажа, что в сумме составляет порядка 10,4 тыс. кв.м арендных площадей.

Готовится к вводу и МФК G•S PLAZA «Жемчужина». В составе комплекса два корпуса бизнес-центров. Девелопер уже выставил предложение об аренде, что свидетельствует о фактическом завершении проекта. Однако в сток его включать еще рано.

В стадии реализации с высокой степенью строительной готовности также находится ряд офисных объектов, суммарное предложение в которых составит практически 120 тыс. кв. м арендной площади.

В высокой степени готовности находится крупный объект – МФК на проспекте Победителей в районе ТРЦ «Замок» и Центра тенниса. Общая заявленная площадь составит свыше 32 тыс. кв м, из которых основной объем приходится на офисные помещения. Девелопер ООО «БелГлобалГарант» в августе презентовал объект для СМИ. На тот момент готовность объекта составляла более 82%. Здание будет разделено на три автономных корпуса с собственными входами, в которых будет размещено 42 офисных блока.

В декабре 2023 года истекает срок инвестдоговора по проекту МФК «Шантер Хилл». Стадия готовности объекта и ранее была высокой, там требуется произвести лишь незначительные работы в области чистовой отделки и инженерии. Данный комплекс работ может быть выполнен также и потенциальными арендаторами/собственниками (в случае покупки площадей). Так что существует высокая вероятность, что официальный ввод объекта больше откладываться не будет.

Спрос

Спрос на офисном рынке в III-ем квартале 2023 года продолжил формироваться практически полностью за счет ротационный явлений. Как и ранее в текущем году, в большинстве случаев арендаторы меняли офисы с целью снять более компактный офис. По этой причине спрос, за редким исключением, переключился на небольшие помещения, в пределах 100 кв.м.

Также были отмечены случаи ротации, когда компании меняли локацию на более выгодную в связи с появившимися возможностями и в соответствии с критериями, которые они определили как оптимальные в плане расположения бизнеса. А случаи, когда спрос на офисы возникал в связи с расширением штата или выходом на рынок новых компаний, были очень редкими, хотя и в этом плане рынок совсем не остановился.

При этом, стоить отметить, что даже с компактными площадями большого числа сделок не было. III-ий квартал выпадает на период снижения деловой активности, вызванный пиком отпускной поры. Сентябрь, когда бизнес возвращается в привычное рабочее русло, оживления в офисном секторе не принес, что несколько отличает его от предыдущих лет. Раньше, даже не в самые удачные годы, с началом периода деловой активности наблюдался рост интереса к офисам.

В I-ом полугодии 2023 года среди участников рынка аренды сохранялась надежда, что активизируются российские инвесторы и арендаторы. И действительно, в начале III-го квартала несколько компаний пронеслись по рынку и «навели шороху» среди собственников. На этом их бизнес-активность пока остановилась, а реальных заключенных сделок с ними не состоялось. Есть вероятность, что российские компании взяли длительную паузу на обдумывание и изучение полученной информации. Однако чем дольше длится эта пауза, тем меньше шансов на положительный исход.

Коммерческие условия

В III-ем квартале 2023 года на валютном рынке происходили значительные изменения курса рубля к основным валютам. И хоть 23-го сентября исполнился год, как рынок живет в рублевых условиях, косвенно еврономинал никуда не исчез. Поэтому рублевые ставки несколько продвинулись в сторону роста. Что ожидаемо, поскольку еще в июне курс евро составлял примерно 3,1 рубля, а в начале сентября даже преодолел отметку в 3,5 рубля. Если действующие договоры пересматривались более инертно: во многих случаях ставки остались даже на уровне предыдущего квартала, то ставки предложения и ставки по новозключенным договорам уже учитывали изменение курса.

Для информации: год назад, перезаключая договоры аренды в соответствии с требованиями от 23 сентября 2022 года, многие собственники закладывали при переходе курс 2,6 рублей за евро. В то время данный коэффициент учитывался «с запасом».

В целом несколько выросли как и наиболее низкие, так и высокие диапазоны. Изменения в сторону роста были и в наиболее распространенных на рынке диапазонах, но здесь они не такие очевидные.

Коммерческий рынок по доступности аренды уже сравнялся с коммунально-ведомственным предложением. Безусловно, в ведомственном сегменте можно найти предложения и по 3,8-4 рубля за 1 кв.м, однако хорошая локация с относительно качественными помещениями и здесь оценивается на уровне 22-26 рублей, что в современных условиях является уровнем не только класса «В-», но и «В» (В+).

Вакантность

Вакантность на рынке высокая, но стабильная. Во всяком случае, в текущем периоде. Дальше может не быть и этого.

Ситуация с вакантностью, образовавшейся еще в период конца 2021-го и в 2022 годах, нетипичная и частично шокирующая, если сравнить ее с еще совсем недавней историей офисного рынка. В текущий период новых крупных высвобождений офисных площадей не было. Однако и поглощение площадей было минимальное: оно не в состоянии компенсировать даже ротационные потери (когда арендаторы из больших офисов переезжают в компактные), не говоря уже о чистом освобождении.

В целом по рынку вакантность в рассматриваемый период находилась на уровне 18-20%. Однако реально она может и превышать 20%, поскольку есть определенный пласт офисных помещений, которые не заняты арендаторами и не выставляются в открытое предложение. Особенно часто такие ситуации можно встретить в бизнес-центрах с большим числом дольщиков. Но даже и без «мертвых душ» это, оценочно, 190-200 тыс. кв.м пустующих площадей.

Из бизнес-центров, которые имели высокую вакантность после недавнего периода «великого исхода» арендаторов, к этому моменту фактически полностью получилось заново заполнить площади только бизнес-центрам «Футурис» и «Фортуна».

В ближайшие месяцы улучшения ситуации с вакантностью ждать не стоит. Конкуренция на офисном рынке только обострится. На рынок предложения в аренду выходят площади в МФК G•S PLAZA «Жемчужина» и «Левада». Пока поступательно, с «прощупыванием» рынка, — не все потенциальные арендаторы даже знают о них. Со временем реклама станет более агрессивной. Немного позже в предложении ожидаются еще два масштабных проекта на проспекте Победителей. Появление новых мощных игроков снижает шансы старых участников рынка, которым не удастся улучшить ситуацию с вакантностью в текущих условиях.

Тенденции, выводы, прогнозы

Офисные объекты, вышедшие на рынок предложения в недавний период, а также проекты, которые ожидаются на рынке в ближайшие месяцы, существенно обострят конкурентную борьбу за малочисленных арендаторов.

Девелоперам новых проектов также будет сложно на старте, поскольку они предлагают офисы или без отделки, или только с черновой отделкой. У многих старожилов рынка есть преимущество: качественная отделка, произведенная собственниками ранее или доставшаяся в наследство от ушедших с рынка арендаторов (многие под себя делали очень качественную и дорогую отделку).

- Продолжится рост вакантности по мере ввода новых площадей. Возможен существенный скачок вакантности, если новые объекты введутся за короткий период;

- Сокращение рабочих мест в офисоемких отраслях будет не таким значительным, как в недавнем прошлом, однако совсем не прекратится;

- В «топе» спроса будут офисы с оставшейся хорошей отделкой, включая меблированные и оснащенные оргтехникой. В этом плане объектам-новостройкам будет крайне сложно конкурировать;

- Спрос продолжит носить преимущественно ротационный характер, но возможно появление новых групп арендаторов;

- Есть вероятность, что изучение нашего рынка отдельными представителями российского бизнеса завершится реальными сделками;

- Неблагоприятная конъюнктура как для девелопмента новых проектов, так и для ввода на рынок новых объектов в высокой стадии строительства.

Ожидание игроков рынка: участники рынка, особенно со стороны собственников и девелоперов, не теряют надежды, что IV-ый квартал 2023 года станет периодом завершения эксперимента с исключительно рублевыми ставками. И с 1 января разрешат вернуть если не еврономинал, то хотя бы абстрактную «условную единицу». Рубль, обесцененный фактически на 40% только за календарный год, это не только текущие убытки арендодателей, но еще и жирный «крест» на инвестпроектах, особенно с зарубежным участием.