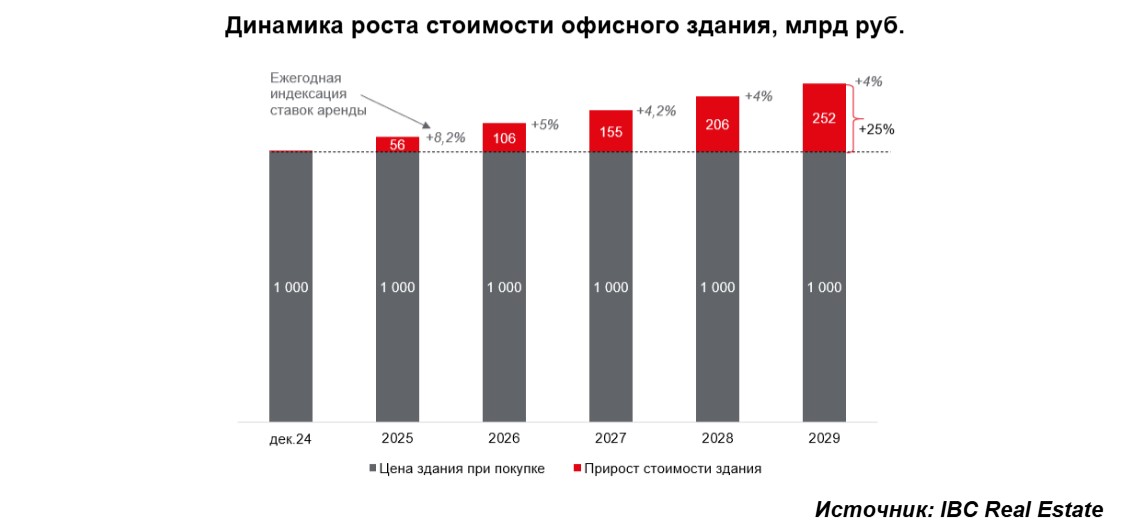

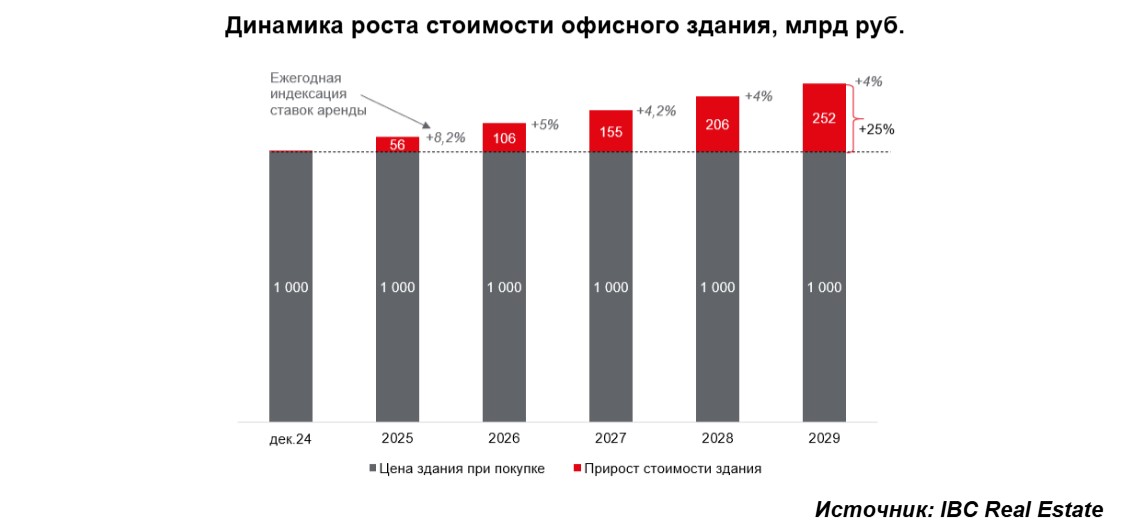

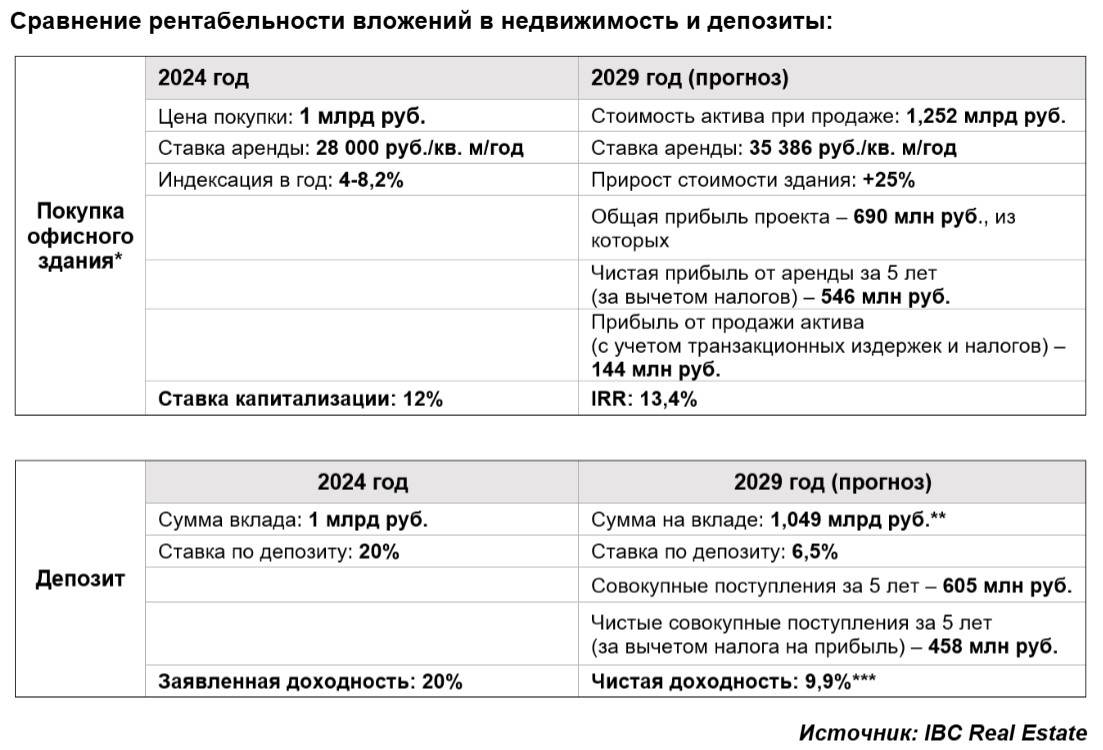

Для примера была рассчитана финансовая модель, в которой сравнили доходность от покупки офисного здания за 1 млрд руб. (без учета НДС), его владения и последующей продажи через 5 лет, с доходностью от сохранения денежных средств на среднесрочных депозитах в течение 5 лет. В первом случае, компания (юридическое лицо) приобретает офисное здание класса В+ в Москве в районе Садового кольца (GBA – 6 000 кв. м, GLA – 5 000 кв. м) с постоянным арендным потоком за 1 млрд руб., по ставке капитализации 12,2% без привлечения кредитных средств. Объект полностью сдан в аренду по ставке 28 тыс. руб. (не вкл. НДС), ежегодная индексация установлена в привязке к индексу потребительских цен (в первые 2 года владения 8,2% и 5%, далее прогнозируемая инфляция ЦБ РЦ на уровне 4%). В конце 2029 года предполагается, что бизнес-центр будет продан по сопоставимой доходности в 12,2%, при этом учитывая рост ставок аренды, стоимость объекта также будет увеличиваться и на этапе продажи составит 1 252 млрд руб. Помимо этого, компания-покупатель в течение всего срока владения зданием получает доход от арендных платежей, совокупный объем которых составит 690 млн руб. (за вычетом операционных расходов и налогов). Таким образом, результаты расчетов показали, что прирост стоимости бизнес-центра за 5 лет составит 25%, а ставка доходности IRR – 13,4%.

Второй вариант вложений – открытие вклада. В настоящее время анонсируемые ставки достигают 23%, однако стоит отметить, что данная опция распространяется в основном на краткосрочные депозиты, а согласно кривой доходности с увеличением срока вклада процент доходности уменьшается и для годовых опций ставка достигает только 20%. Для расчета модели было принято следующее: юридическое лицо инвестора ежегодно в течение 5 лет открывает не пополняемый вклад на 1 млрд руб., по окончании срока компания ежегодно забирает проценты в качестве дохода, а на основную сумму вновь открывается депозит. Т.к. доходность по вкладам зависит от ключевой ставки, для расчета было принято, что ставка депозита на 1 п.п ниже уровня КС. Так, если в декабре 2024 года инвестор открывает вклад по ставке 20% (в расчете применяются значения для годового депозита), то в декабре 2028 года (с открытия последнего вклада) ставка составит 6,5%. Модель рассчитана для инвестора (юридическое лицо), ввиду этого доход организации облагается налогом на прибыль в 25% (согласно изменениям в налоговом законодательстве с 01.01.2025 г.). С учетом всех допущений годовой доход по вкладу за 5 лет сократится с 150 млн руб. (в конце 2025 года, за вычетом соответствующего налога) до 49 млн руб. (в 2029 году), а чистая доходность к концу периода составит лишь 9,9%.

Помимо снижения объема доходной части, важно отметить, что с течением времени и с учетом инфляции стоимость денег уменьшится, и через 5 лет реальная стоимость 1 млрд. руб. составит 735 млн руб. (-27%). В варианте покупки объекта недвижимости стоимость актива со временем, напротив, увеличится до 1 252 млрд руб. (+25%). Соответственно компании, инвестируя в объекты коммерческой недвижимости не только получат прибыль от арендных платежей, которая в 1,4 раза превосходит чистую доходность от депозитов, но сохранят и приумножат существующий капитал.

Второй вариант вложений – открытие вклада. В настоящее время анонсируемые ставки достигают 23%, однако стоит отметить, что данная опция распространяется в основном на краткосрочные депозиты, а согласно кривой доходности с увеличением срока вклада процент доходности уменьшается и для годовых опций ставка достигает только 20%. Для расчета модели было принято следующее: юридическое лицо инвестора ежегодно в течение 5 лет открывает не пополняемый вклад на 1 млрд руб., по окончании срока компания ежегодно забирает проценты в качестве дохода, а на основную сумму вновь открывается депозит. Т.к. доходность по вкладам зависит от ключевой ставки, для расчета было принято, что ставка депозита на 1 п.п ниже уровня КС. Так, если в декабре 2024 года инвестор открывает вклад по ставке 20% (в расчете применяются значения для годового депозита), то в декабре 2028 года (с открытия последнего вклада) ставка составит 6,5%. Модель рассчитана для инвестора (юридическое лицо), ввиду этого доход организации облагается налогом на прибыль в 25% (согласно изменениям в налоговом законодательстве с 01.01.2025 г.). С учетом всех допущений годовой доход по вкладу за 5 лет сократится с 150 млн руб. (в конце 2025 года, за вычетом соответствующего налога) до 49 млн руб. (в 2029 году), а чистая доходность к концу периода составит лишь 9,9%.

Помимо снижения объема доходной части, важно отметить, что с течением времени и с учетом инфляции стоимость денег уменьшится, и через 5 лет реальная стоимость 1 млрд. руб. составит 735 млн руб. (-27%). В варианте покупки объекта недвижимости стоимость актива со временем, напротив, увеличится до 1 252 млрд руб. (+25%). Соответственно компании, инвестируя в объекты коммерческой недвижимости не только получат прибыль от арендных платежей, которая в 1,4 раза превосходит чистую доходность от депозитов, но сохранят и приумножат существующий капитал.

«При выборе наиболее оптимального варианта для сохранения и приумножения капитала инвестор ориентируется не только на заявляемую доходность, но также на реальную прибыль и сроки вложений. Депозиты являются, скорее, краткосрочным инструментом (в среднем 1-3 года), покупка недвижимости, напротив – долгосрочная инвестиция, срок окупаемости которой составляет в среднем 7-8 лет, – говорит Микаэл Казарян, член совета директоров, руководитель департамента рынков капитала и инвестиций компании IBC Real Estate. – Однако стоит помнить, что за счет инфляции и других экономических факторов (изменение курса валюты, например) стоимость денег со временем снижается, в то время как качественная коммерческая недвижимость позволяет инвесторам зарабатывать не только на арендном потоке, но и за счет роста стоимости самого объекта».

«По нашим данным, на конец декабря 2024 года совокупный объем инвестиционных сделок с недвижимостью России составляет 1 047 млрд руб., что на 20% превосходит итоговый результат 2023 года, который считался беспрецедентно высоким в истории наблюдений рынка. В 2025 году мы ожидаем на рынке снижение инвестиционной активности и снижение объемов вложений. Основной причиной является неопределенность бизнес-среды в условиях жесткой денежно-кредитной политики. При этом рекордный объем ликвидного денежного потока, ввиду репатриации капиталов, будет способствовать стабилизации рынка недвижимости. В связи с этим ожидается сохранение и приумножение тенденции на инвестиционные вложения за счет собственных средств», – добавляет Микаэл Казарян.