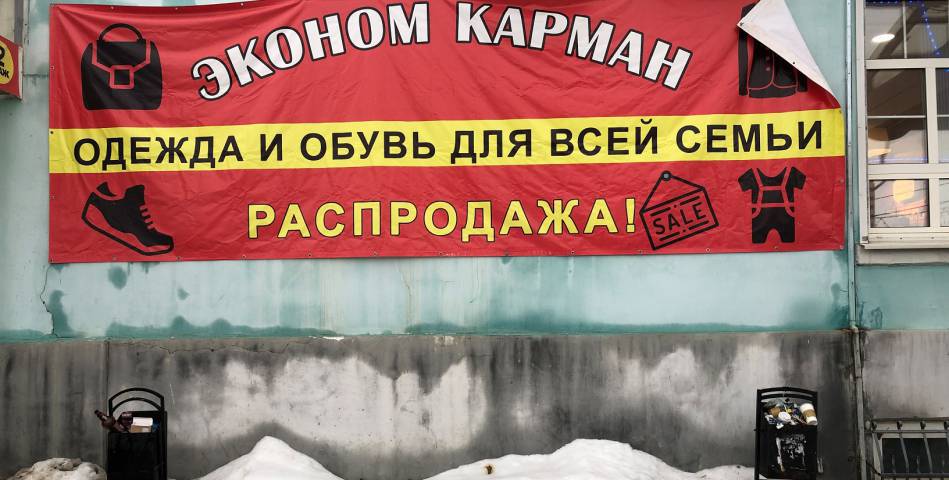

Прошлый год эксперты назвали худшим годом для розницы в России: по данным INFOLine, снижение трафика и объёма продаж фиксировалось даже в дискаунтерах. Товарооборот в целом упал почти на 10%, продовольственный сегмент снизился на 4,3%, непродовольственный — на 14,3%. Наибольшее падение объемов продаж – в сегментах бытовой техники и электроники, мебели (30–40%), одежде и обуви (более 20%). Неудивительно, что темпы прироста торговых площадей, например, в FMCG-сетях снизились на 13,5% уже в I полугодии 2022 года. Тренд продолжится и будет актуален и в 2023-м, прогнозируют аналитики.

Продолжает снижаться и объем нового строительства. В Москве площадь форматных торговых объектов, введенных в 2022 году, составила 147 тыс. кв. м, в России – 240 тыс. кв. м, подсчитывают в Commonwealth Partnership. Курс на открытие «районников» сохранится и усилится – уже в 2022 году доля таких торговых проектов в структуре нового строительства достигла рекордных 89%. И, несмотря на общий спад трафика, только для формата районных ТЦ средняя посещаемость оставалась и остаётся положительной: по данным Focus Technologies, она превысила результаты прошлого года на 1%. Средняя же посещаемость для средних, крупных и очень крупных торговых центров снизилась на 2%, 8%, и 25%, соответственно.

Прямая речь

Продолжает снижаться и объем нового строительства. В Москве площадь форматных торговых объектов, введенных в 2022 году, составила 147 тыс. кв. м, в России – 240 тыс. кв. м, подсчитывают в Commonwealth Partnership. Курс на открытие «районников» сохранится и усилится – уже в 2022 году доля таких торговых проектов в структуре нового строительства достигла рекордных 89%. И, несмотря на общий спад трафика, только для формата районных ТЦ средняя посещаемость оставалась и остаётся положительной: по данным Focus Technologies, она превысила результаты прошлого года на 1%. Средняя же посещаемость для средних, крупных и очень крупных торговых центров снизилась на 2%, 8%, и 25%, соответственно.

Прямая речь

Андрей Капуста, директор по маркетингу российского бренда детской одежды и обуви «Котофей»:

- 2022 год ознаменовался серьезной трансформацией ритейла практически во всех его сферах. В 2023 году процессы продолжатся и, по нашим оценкам, уже к середине года будет понятна «новая расстановка сил» в непродовольственном ритейле.

Например, каким образом произойдёт становление параллельного импорта? Понятно, что в первую очередь расширят присутствие игроки из Юго-Восточной Азии и Турции. Кроме того, есть информация, что российские управленцы ушедших западных брендов готовятся или уже частично запускают перезагрузку ритейла под новыми марками.

Продолжится и адаптация ритейла под ещё более осторожного и экономного потребителя. Как физически – за счет релокации, так и по уровню доходов в стране сократился средний класс: по некоторым оценкам, вообще в два раза. Поэтому конкуренция среди брендов, ориентированных на данный сегмент, возрастет, а присутствие марок нижнего ценового сегмента – расширится.

Источник: CRE

Источник: CRE Бедненько и чистенько

Падение реальных доходов населения (-3,4% 3 квартал 2022 к III кварталу 2023, Росстат) и сокращение розничного товарооборота (-7,9% ноябрь 2021 г. к ноябрю 2022 г., Росстат) продолжат влиять на торговую недвижимость и ритейл.

В свою очередь, инфляционное давление усиливается на фоне роста дефицита бюджета, а также эффекта санкций, вступающих в силу в конце 2022 - начале 2023 гг. Для ЦБ именно сдерживание инфляции – сейчас ключевая задача, считают в IBC Real Estate. В итоге можно ожидать, что в случае роста цен темпами быстрее прогнозируемых, потребительская активность будет сдерживаться более жесткой денежно-кредитной политикой. При этом импульс от относительно благоприятной ситуации на рынке труда сохраняется.

По последним официальным прогнозам регуляторов, в 2023 году инфляция составит 5-7%. Покупательская модель продолжает характеризоваться как сберегательная – в режим экономии вошла если не вся страна, то весьма значительная её часть. Экономить готовы, в первую очередь, на одежде, путешествиях, бытовой технике и гаджетах, подарках близким.

Объём же наличных денег, который сейчас находится у жителей России на руках, превысил 2 трлн рублей. Большинство вкладчиков предпочли забрать практически все сбережения из банков. Если в 2023-м ситуация не изменится, и люди не начнут тратить, последствия для и так пострадавшей за год экономики могут быть катастрофическими, полагают собеседники CRE. «На смену ажиотажному потребительскому спросу в начале прошлого года пришла сберегательная модель потребления, – резюмирует Анна Никандрова, партнёр Nikoliers. – Если в первом полугодии, ввиду стремительного роста цен, высокой волатильности курса валют, а также сокращения импорта и приостановки деятельности иностранных производителей внутри страны, население старалось закрыть потребность в товарах долгосрочного потребления из-за риска их дефицита, то к концу года все перешли в режим сохранения денежных накоплений».

В итоге 2023-й станет «годом действий» для всех сторон рынка, подчёркивает эксперт. Для торговых центров – в части корректировки стратегий и решительных действий по формированию обновленного пула торговых центров. Для потребителей – в открытии новых брендов, которые начали вести активную работу по выходу на российский рынок в прошлом году или ранее, а также появлении новых брендов у лидеров российского ритейла. Для отрасли ритейла в целом – в работе по усилению команд в сфере клиентского опыта, IT и продуктового менеджмента.

Прямая речь

Елена Никитина, заместитель генерального директора компании KANZLER:

- Первый тренд 2023-го – снижение покупательской активности. Это приведет к усилению «борьбы за покупателя» и развитию омниканальности. Выиграют те бренды, которые предоставят клиенту наиболее удобный канал покупки: онлайн-магазин, оффлайн или маркетплейс.

Второй – изменение ассортиментной политики и тестирование новых ниш теми брендами, которые уже представлены на рынке. Например, компании, которые занимались женской одеждой, активно пробуют себя в мужской или расширяют ассортимент, а производители мужской одежды начинают присматриваться к женской линейке. Марки, которые занимались «классикой», задумались об одежде в стиле «кэжуал», а продавцы «кэжуальной» одежды могут рассматривать производство «формальной» одежды. Российским потребителям придется заново исследовать бренды, их ассортимент и материалы.

Третий тренд – от глобализации к локализации, выход на рынок новых локальных брендов: российских, турецких, китайских. При этом, уход международных марок повлечет ослабление конкуренции в ритейле, что, в свою очередь, может привести к однообразию в дизайне коллекций и снижению качества продукции.

Источник: CRE

Источник: CRE На максималках

Состояние рынка торговой недвижимости и ритейла к февралю Анна Никандрова характеризует как неопределённое и сложно поддающееся даже среднесрочному прогнозированию. В итоге любые действия как со стороны девелоперов, так и со стороны ритейлеров будут сопровождаться тщательной оценкой рисков.

На сегмент, очевидно, продолжит влиять уход иностранных игроков, часть из которых всё же попытается сохранить активы и операционную деятельность на территории РФ через процедуру продажи бизнеса локальному менеджменту или компаниям из дружественных стран. Некоторые компании уже завершили операционную деятельность, но процесс выхода и передачи бизнеса, в случае желания сохранить определённое присутствие бренда в стране, останется одним из ключевых факторов для сегмента, как минимум, в первом полугодии.

В свою очередь, продолжение экспансии и развитие российских ритейлеров помогут не только поддержать операционную деятельность традиционной торговли, но и в ряде случаев сделать ее более эффективной, резюмирует Анна Никандрова.

Потребительский рынок в России заметно сжимается, но остаётся одним из крупнейших в мире, резюмируют в Commonwealth Partnership. Число новых брендов, вышедших в страну в 2022 году, сопоставимо с цифрой 2021 года: одиннадцать и четырнадцать соответственно. 80% новых брендов пришли из Турции и Италии, но были и бренды из ЮАР, Китая и других стран.

Объем потребления сокращается, но полностью от покупок население, очевидно, не откажется, убеждены аналитики. Часть средств, которые жители России вывозили, путешествуя за границу, сейчас есть возможность оставить в стране. В сложившейся ситуации выиграют игроки, которые смогут предложить дополнительное преимущество и ценность потребителю, будь то лучший уровень сервиса, наиболее широкий ассортимент востребованных товаров или качественное продвижение новых марок, перечисляют в CMWP.

Однако доля свободных площадей в ТЦ Москвы в 2023 году достигнет 16%. Рост пока сдерживает развитие локальных брендов и переуступка прав собственности отдельных ритейл-брендов новым владельцам, которые пока не приняли решение о стратегии развития в России.

Прямая речь

Брендон О`Рейли управляющий директор Fashion House Group:

- Тот факт, что за новогодним шопингом многие решили отправиться в Москву, несомненно, новый тренд. Возможно, он закрепится в покупательском поведении, и при таком раскладе намечается тенденция увеличения доли регионального трафика в столичных торговых центрах.

Отдельно я бы выделил в нашем сегменте то, что в торговые центры пришла состоятельная категория покупателей, которая раньше предпочитала заграничный шоппинг. Зарубежные поездки теперь неудобны и невыгодны, и состоятельные покупатели приобретают привычные бренды там, где еще остались их любимые марки. В частности, у нас – ушедшие бренды, закрыв розницу в торговых центрах, остались в основном только в аутлетах.

В целом, потребительская активность достаточно высока, несмотря на все потрясения. Однако люди будут продолжать сокращать и перераспределять расходы, направляя их приоритетно на продуктовую корзину. Скидки сейчас важны, особенно в fashion-ритейле, но имеет значение ещё и ассортимент – вернее, то, как много новых брендов будет выходить на рынок, чтобы восполнить былое предложение. В смысле конверсии в итоге выигрывают те магазины, которые предлагают больший ассортимент с большей же ценовой вилкой.

Увы, расширяющиеся российские бренды и новые бренды пока не способны восполнить пробелы от ушедших, но это вопрос времени. Оригинальные импортеры международных брендов ищут одобрения, чтобы уже поставлять свои товары в Россию по другим каналам. И хотя импорт международных брендов на российский рынок осложнился, однако продукция прибывает в страну и это – те же бренд, качество и все тот же дизайн, просто привезено другим маршрутом. И мы приветствуем, что наши арендаторы ищут различные способы организации логистики. Сегодня это необходимо, чтобы работать дальше.

Резюмируя – люди продолжат ходить в магазины, чтобы хорошо выглядеть. Эта потребность останется с человечеством всегда. Покупателям по-прежнему важен клиентский опыт, прогуляться по итальянской, французской или лондонской улице с известными брендами, скажем, в аутлете. И они по-прежнему реагируют на это предложение, пусть и в измененном виде.

Источник: CRE

Источник: CREПопали под настроение

Потребитель и потребительские настроения останутся ключевыми факторами для торговой недвижимости и ритейла, поддерживает Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate. При общем ухудшении экономических возможностей потребителей, социальные настроения пока остаются в «зеленой» зоне, добавляет она. По данным ФОМ, 59% жителей страны ожидают, что в 2023 году экономическая ситуация в стране останется на уровне 2022 года или продолжит ухудшаться, но 45% уверены, что лично для них 2023 год будет лучше прошлого. «Парадокс потребительских возможностей и настроений стал очевиден еще в середине 2022 года, и продолжает сохраняться сейчас, – размышляет эксперт. – Во многом именно определённый оптимизм населения обеспечил высокую адаптивность к экономическим шокам в достаточно короткие сроки».

Однако сберегательная стратегия продолжит доминировать, соглашается она с коллегами. По данным, ВЦИОМ 58% жителей страны считают, что сейчас плохое время для совершения крупных покупок, и для кредитов (76%). Впрочем, в 2023 году всё-таки стоит ожидать постепенного оживления потребительской активности на фоне дефицита на рынке труда, улучшающего перспективы роста доходов. При этом покупатели все еще осторожно будут подходить к любым тратам. Определенный импульс в поддержание потребительского спроса внесут выплаты мобилизованным гражданам, полагает Екатерина Ногай. В небольших и экономически пассивных регионах их влияние будет особенно ощутимо.

Вторым важным фактором для рынков останутся логистика и эффективность работы цепочек поставок товаров. В борьбе за покупателя работа с ассортиментом становится ключевым направлением как для многоканального, так и для онлайн-ритейла. Гибкость онлайн-операторов – их главное преимущество, которое продолжит оказывать давление на всю «каменную розницу».

Источник: Теремок

Прямая речь

Алёна Несифорова, управляющая единой концепцией ВкусВилл:

- Мы всегда говорили, что у нас нет долгосрочного планирования, и это в очередной раз помогло перестроиться под новые обстоятельства, и продолжать развитие. Прошлый год был непростой, как, думаю, и у всех, но ВкусВилл проявил гибкость и благодаря лояльной аудитории справился, показал рост.

Главное наше достижение – сеть заняла первую строчку в рейтинге крупнейших сервисов доставки продуктов по итогам третьего квартала. Лидерство не было нашей главной целью, в первую очередь, мы думали о покупателях, качестве сервиса и как это сделать эффективным. Лидерство стало «попутным газом», подтверждением нашей важности для покупателей, и, конечно, это не может не радовать. Мы развиваемся на свои деньги, доставка у нас прибыльна, что позволяет нам дальше развиваться, открывать новые дарксторы и улучшать сервис.

Затем – мы не первый год подтверждаем ценность сегмента здорового питания. Фокус на качество продуктов остается одним из главных и неизменных, несмотря на общую ситуацию на рынке и снижение покупательского спроса. Нашим покупателям сейчас, как никогда, важны натуральные составы и качественные продукты.

Но от оффлайна мы точно никуда не уйдем. Магазины нужны, в них ходят покупатели, и это наша основная бизнес-база. Мы открываем и новые точки, но уже не такими темпами. Раньше это было по сорок магазинов в месяц, а сейчас меньше. Тем не менее, в 2022 году мы вышли в новые города-миллионники: Екатеринбург, Челябинск, Уфа, Архангельск, продолжаем расширение в Сочи. В январе 2023 года уже успели открыться три магазина в новых городах, и развитие ВкусВилла в регионах продолжается.

Правда, сейчас мы открываемся более точечно, например, в новых районах и ЖК. Расширяемся там, где это нужно, а также обновляем уже действующие точки. Про новые форматы магазинов мы думаем, но, возможно, это могут быть маленькие ВкусВиллы, но пока это все на стадии тестирования.

Источник: Котофей

Плюс локализация всей страны

В 2022-м у россиян выросло доверие к отечественным брендам и упало к зарубежным, сообщают в Институте репутации. Лучше всего в итоге проявили себя компании, которые смогли развиваться даже в условиях неопределенности, подчёркивают аналитики. Например, впервые в десятке оказался Авито, которому вообще грозили закрытием на фоне обсуждения поправок в закон "О рекламе". Также в рейтинг попали «Яндекс», платёжная система «Мир», Сбер, Ozon, Wildberries и т.д.

Основной спрос в 2023-м будет сформирован за счет локальных марок в новых форматах магазинов (моно-бренды, альтернативные фэшн-марки на место ушедших, универмаги) и турецких брендов, перечисляет Евгения Хакбердиева, региональный директор департамента торговой недвижимости NF Group. С учетом всех глобальных факторов эксперт говорит о двух сценариях.

Базовый и наиболее реалистичный – ожидать быстрого восстановления не стоит, и сегмент продолжит развитие на уровне предыдущего года. В итоге в первой половине года как ритейлеры, так и девелоперы продолжат корректировать планы развития, а вот со второй половины не исключено постепенное восстановление рынка при благоприятном внешнем геополитическом фоне, в том числе, при условии возвращения брендов, которые ранее объявили о приостановке деятельности.

Крупные локальные бренды смогут увеличивать площади своих магазинов за счет смены формата, диверсификации бизнеса, нового ассортимента, а небольшие ритейлеры продолжат постепенно занимать позиции мини-якорей. На рынок также будут выходить новые бренды из стран-партнеров, большая часть из которых будут турецкими по происхождению. При таком раскладе возможно плавное снижение уровня вакантности, особенно в региональных и суперрегиональных моллах, которые ранее делали акцент на международных игроках.

При консервативном сценарии продолжится рост уровня вакантности за счет высвобождения площадей международными марками, принявшими окончательное решение об уходе с российского рынка. Сдерживающим фактором для развития действующих игроков и выхода новых может служить геополитическая ситуация в случае ее ухудшения. Большинство новых проектов компаний, которые будут появляться, останутся точечными и экспериментальными, и по результатам их эффективности будет приниматься решение о дальнейшей экспансии в другие регионы страны или, наоборот, о сокращении точек продаж.

О планах по развитию в 2023 году объявили шесть иностранных брендов:

| Турция | Chitir Chicken | Объявлено о планах по развитию |

| Турция | Yesen Burger | Объявлено о планах по развитию |

| Турция | Little Kitchen | Объявлено о планах по развитию |

| Турция | Arabica | Объявлено о планах по развитию |

| Италия | OVS Kids | Объявлено о планах по развитию |

| Турция | Enza Home | Расширяется |

Источник: CORE.XP

Источник: CRE

Источник: CREПрямая речь

Алексей Баулин, генеральный директор сети магазинов «Улыбка радуги»:

- В первую очередь, на рынок будет влиять настроение покупателей и изменение их платежеспособности, которые непосредственно связаны с политическими и экономическими событиями в стране. Кроме того, на развитие оффлайн-ритейла будут оказывать влияние и ставки аренды на помещения для открытия новых магазинов.

В итоге продолжат работать те, кто смог построить эффективные бизнес-модели и создать качественное предложение. Для нас его формула – в ценах, доступных для большинства домохозяйств в стране; качестве товаров, соответствующем запросам покупателей; достойном и современном — инновационном — сервисе. Именно у таких сетей в России больше перспектив, и оффлайн, и онлайн.

Если говорить про ритейл в целом, то основной фокус в 2023-м будет, снова же, на доступности товаров в прямом и переносном смысле, то есть доступность по цене и по наличию. Поэтому отрасль ждут времена поиска и построения самых эффективных бизнес-моделей, способных мгновенно подстраиваться под рваные графики поставок, волатильность цен, скачки себестоимости сырья и комплектующих для производства собственных марок и многое другое, что возникает на рынке в состоянии высокой неопределенности.

Что касается онлайна, то сервисы доставки, очевидно, продолжат расширять географию. Будут развиваться и форматы взаимодействия с клиентами, усилится роль бесшовных и бесплатформенных покупок, например, внутри Telegram или других мессенджеров.

В e-commerce также будут развивать сервисы доставки и маркетплейсы, позволяющие привозить товары даже в регионы, где у ритейлеров нет оффлайн-магазинов.

Ну и ещё. В 2022 году ритейл был вынужден в режиме реального времени адаптироваться под разные внешние факторы, и пересматривать и ассортимент, поскольку часть товаров перестала поставляться в страну, а часть – подорожала на 40-60 %. В наступившем году компании продолжат адаптировать товарные матрицы под изменившиеся потребности покупателей, одновременно формируя расширенные списки поставщиков различных видов продукции.

Уход транснациональных брендов потребовал от всех ритейлеров поиска адекватных замен. Нам было несколько легче: в сети не представлен премиум-сегмент, и мы уже более 10 лет развиваем собственные бренды. Они успели полюбиться нашим клиентам: ещё в начале года 7 из 10 самых продаваемых товаров приходились на эти торговые марки. В результате к осени СТМ нарастили долю в продажах сети до 45 %. Так, продажи нашей марки BENABI выросли в 2 раза, ECOLOGICA — на 70 %, VALORI и FOAMMEN — на 30 %. Были запущены и новые бренды: натуральной косметики BOTANIQUA, товары для животных ZOU LAND, товары для персональной гигиены ELEVIA.

В свою очередь, товары из ряда европейских стран по-прежнему присутствуют на полках магазинов сети, но доля в ассортименте составляет около 10 %. На смену выведенной из товарной матрицы продукции пришла новая — из Турции, России, Беларуси, Китая и Кореи. Также в список стран-поставщиков добавилась Армения.

Резюмируя – со стороны потребителя можно ожидать увеличения спроса на предложение продуктов в бюджетном сегменте. Затем – продолжение роста интереса к СТМ, ведь люди стараются экономить, и ищут замену привычным торговым маркам. Крупные форматы ритейла продолжат терять популярность, наиболее востребованными становятся магазины “у дома” и жесткие дискаунтеры — те виды ритейла, которые и позволяют покупателям экономить время и деньги.

Источник: CRE

Источник: CRE Каменный цветок

Резеда Садритдинова, коммерческий директор, ТРЦ МИЛЯ (Москва), ТЦ Торговый Парк 1 (Тверь), соглашается: «каменной рознице» приходится развивать максимальную адаптивность и гибкость, и это касается как девелоперов, так и арендаторов. Наиболее устойчивым форматом в кризис оказались районные торговые центры со сложившейся аудиторией, и они до сих пор чувствуют себя неплохо. Но и эта аудитория меняется, а ее интерес надо постоянно удерживать.

Всё большую актуальность даже в небольших объектах приобретают социальные и развлекательные форматы: МФЦ, отделения почты и пункты выдачи, спортивные и образовательные проекты (школы танцев, компьютерные клубы, гимнастические центры, библиотеки и т.п.). «В этом году многим девелоперам, вероятнее всего, придется решить, что делать с помещениями «приостановивших» деятельность брендов, чем и как замещать ушедших игроков и заполнять существующую вакансию, - размышляет г-жа Садритдинова. – И если в 2022-м ситуация еще позволяла подождать, то в 2023-м определяться придётся. Однако российский рынок остаётся интересным и перспективным, несмотря на все обстоятельства, и я верю и надеюсь, что мы все-таки увидим еще больше новых имен и брендов».

Сегментация торговых центров продолжит усиливаться, а новые «районники», на фоне хорошего положения старых, испытывают значительные трудности с арендаторами, парирует Екатерина Ногай. В формате крупных торговых центров также наблюдается расслоение: если внутригородские объекты в уникальных локациях успешно замещают большие объемы площадей за выездом международных брендов даже в самых дорогих галереях, в удалённых от центра моллах ситуация складывается иначе, и замещение идет намного медленнее.

В CORE.XP в итоге ожидают, что прайм-ставки (ставки аренды для помещений 150 кв. м профиля одежда/обувь, расположенных на первом этаже) будут снижаться. По действующим ТЦ падение арендной ставки составляет порядка 10%, по новым ТЦ – до 25%. «Минимум» будет пройден в первом полугодии 2023 года, далее рынок перейдет в фазу восстановления. Драйвером спроса на площади останутся арендаторы профиля «Сервисы», «Развлечения» и «Общественное питание».

В 2023 году запланировано открытие около 170 тыс. кв. м торговых площадей в регионах. В Москве перенесено на 2023 год заявлен ввод около 130 тыс. кв. м. Однако сохраняющийся высокий уровень риска в экономике продолжит корректировать планы девелоперов, и может привести к сдвигу сроков ввода объектов. Новое предложение в Москве будет снова сформировано объектами небольшого размера (5-20 тыс. кв.м GLA), которые представляют собой либо отдельно стоящие районные торговые центры, либо ритейл-часть в составе ЖК/МФК. В регионах новые объекты будут характеризоваться большей площадью (20-45 тыс. кв.м).

Все устаревшие ТЦ будут трансформироваться в специализированные форматы: развлекательные, мебельные, дискаунтеры. С высокой вероятностью, будет практиковаться снос и редевелопмент таких объектов в жилье. Дополнительно, торговые площади могут быть использованы под размещение складов или производств.

Прямая речь

Кирилл Кондратьев, генеральный директор светотехнической компании CTS lighting expert:

-Являясь экспертом в техническом освещении объектов ритейла, наша компания наблюдает серьезные изменения в этом сегменте в последние годы. Сети, например, стали намного аккуратнее подходить к открытию новых торговых площадей – арендуемые помещения стали подбираться гораздо дольше и с большей тщательностью.

Во-первых,в последние пару лет наметилась тенденция к реновациям и всяческим улучшениям существующих магазинов вместо открытия новых. То есть сейчас сети отдают предпочтение тому, чтобы обновлять и приводить в порядок имеющиеся функционирующие объекты, а не вкладывать ресурсы в новые (возможно, рискованные) проекты. И, на мой взгляд, данная тенденция сохранится потому, что строить новое сейчас вообще стало дороже и сложнее по многим причинам: цены на отделочные материалы выросли, не на всё европейское оборудование существует аналог, а делать прогнозы и оценивать прибыльность новых точек – крайне сложно.

Во-вторых, иностранные топовые сети магазинов не так быстро, но – всё же освобождают свои «лакомые» помещения, за которыми ведется активная «охота» со стороны отечественных ритейлеров. Наши сети стараются первыми занять удачные площади, с которых съезжают именитые бренды. То есть, уже сейчас наблюдается активная миграция российских компаний и постепенное смещение оффлайн-ритейла в сторону отечественных брендов.

Источник: ИНПРОМ ЭСТЕЙТ, ТРК Мармелад, Волгоград

Источник: ИНПРОМ ЭСТЕЙТ, ТРК Мармелад, ВолгоградВнимание на монитор

Продолжит «бумить», несмотря на кризис, и e-commerce.

По данным «ГФК-Русь», число онлайн-покупателей по итогам 2022-го выросло на 6%, и достигло отметки в 58%, причем онлайн-торговля популярна не только в крупных городах, но и в малых.. Две трети россиян к 2023 году привыкли сравнивать цены в онлайн- и офлайн-магазинах, а почти половина считает, что онлайн покупать гораздо дешевле, добавляет Павел Мрыкин, эксперт по сквозной аналитике Calltouch.

Основными игроками интернет-торговли останутся маркетплейсы. До 25% от всех инвестиций в диджитал-маркетинг в 2023-м придется на эти каналы. Но и это не предел – в Китае показатель достигает уже 40%. «В России возрастает конкуренция среди трёх игроков-гигантов, которые захотят улучшить условия и привлечь клиентов, – перечисляет Павел Мрыкин. – Затем, большая часть пользователей из регионов России не уйдет с маркетплейсов, потому что для них это теперь удобно и дешево, есть возможность купить многие товары ушедших брендов. Кроме того, на маркетплейсах закрепляется новый тренд – ритейл-медиа, когда пользователь приходит не только за покупкой, но посмотреть новинки, почитать отзывы, спланировать путешествие». Именно широкий, зачастую уникальный и стабильный ассортимент с возможностью сравнения цен в онлайн выступают ключевыми факторами привлекательности маркетплейсов, соглашается Екатерина Ногай.

Впрочем, пока 90% покупателей онлайн используют различные площадки, и только 10% – исключительно маркетплейсы. Это значит, что в 2023 году пользователь всё ещё не готов покупать все товары в одном месте, он заходит везде, сравнивает, и долго выбирает. За сложными товарами, как гаджеты и техника, чаще всего по-прежнему идут в специализированные магазины. В среднем потребитель изучает четыре-шесть предложений в разных магазинах, прежде чем купить – таким образом, продолжается увеличение пути пользователя, резюмирует Павел Мрыкин.

Три основных тренда, влияющих на покупательское поведение, сохранятся и в 2023-м, убеждён он: доступность, нишевость и экспертность в теме, удобный сервис. Клиент хочет всё меньше думать, и всё чаще – иметь готовые решения. В итоге ритейлеры будут стремиться «отнишевать» свой товар: например, не просто продавать готовые блюда, но рацион здорового питания/ наборы для рецептов. Кроме того, повлиять на покупателя всё легче можно через пользовательские кейсы, готовые идеи применения товаров.

И, если раньше в интернете заказывали только привычные товары повседневного спроса, то сейчас онлайн покупают практически всё, даже позиции с высоким средним чеком. По данным «ROCKWOOL Россия», около 15% россиян в 2022 году стали чаще заказывать на маркетплейсах, например, лоты, связанные с отделкой и строительством. Отдельные ритейлеры уже сокращают торговые площади до форматов шоу-румов и пунктов самовывоза, сохраняя магазины только в крупных и топовых моллах, отмечает Максим Тарасов, директор по продажам «ROCKWOOL Россия». Тренд будет усиливаться в 2023 году. «Но я бы не стала говорить, что именно этот процесс сильно ударит по экономике торговых центров, поскольку никакой e-commerce не сможет компенсировать посетителям эмоциональную составляющую оффлайн-шопинга, – парирует Резеда Садритдинова. – Кроме того, всё больше онлайн игроков выходят в оффлайн, мы все чаще видим такие новые бренды в торговых центрах. Это обусловлено и тем, что в 2022 году многие онлайн-концепции получили хороший шанс и хорошие предложения по вакантным помещениям в ТРЦ».

Уже в 2022-м e-commerce встретился и с рядом трудностей, которые будут влиять на бизнес-стратегии онлайн-ритейлеров весь наступивший год, добавляет Анна Никандрова. На затраты и ассортимент участников процесса электронной торговли продолжают оказывать давление рост расходов на доставку и уход международных логистических операторов.

Развитие сдерживает и рыночная турбулентность: онлайн-ритейлеры, как и все, трансформируют стратегии под ситуацию в режиме реального времени. И, если ранее при аренде или покупке складских площадей учитывались долгосрочные планы развития на 2-3 года, то теперь они формируют площади, исходя из текущих запросов и потребностей. Ввиду же релокации ценных специалистов из сферы IT, наблюдается нехватка ключевых кадров, которые помогают оптимизировать внутренние процессы маркетплейсов, и способствуют цифровизации сегмента. «Понятность – продукта/коммуникации/бренда – станет основным фактором, влияющим на потребительское поведение, – убеждён Андрей Щемелинов, директор по развитию, «Аромамедиа». – Понятный – не значит простой, но – легкочитаемый, узнаваемый, распознаваемый и применимый. Сейчас особенно заметны и тренды перекрёстного входа/выхода. Те, кого никогда не было онлайн, решаются пробовать новую нишу, а те, кто никогда не был в оффлайне, приходят туда. Здесь ещё интересно, что это не только товары, но и услуги, которые «упаковываются» маркетологами как продукт «под ключ». В общем, предсказаниям, что всё уйдёт в онлайн, не суждено сбыться, но все игроки начнут искать пути "оживления" покупательского опыта. По-прежнему нужны магазины с впечатлениями, в противном случае, всё можно купить, нажав на пару кнопок. Но такую привычку без понимания габаритов продукта, материала, цветности упаковки и веса, довольно сложно сразу выработать. Онлайн в итоге ждёт развития в области рабочего дизайна, удобной механики поиска, выгодных условий рассрочки, онлайн-примерки и прочих финансово-технических удобств».

Прямая речь

Сергей Бугорский, директор по продажам Авито:

- Желание отечественных производителей занять освободившиеся ниши в целом ряде сегментов будет подкрепляться способностью популярных онлайн-платформ обеспечить быстрый рост и выход на федеральный уровень, при сравнительно небольших бюджетах на продвижение. Такой сценарий мы уже наблюдаем в мебельной категории или среди производителей оборудования для бизнеса.

На рынок продолжит влиять и расширение числа категорий и увеличение объемов поставок товаров по схеме параллельного импорта. Готовая инфраструктура онлайн-платформ (а в случае с нами, это ещё и широкая география), развития система доставки и многомиллионная аудитория по всей стране, - могут стать необходимым трамплином для компаний, которые хотят оперативно запустить продажи и наладить дистрибуцию.

Серьёзным фактором останется дальнейший рост в ресейле: клиентам нравится покупать нужные товары популярных брендов в комфортной для них ценовой категории. Это будет привлекать к сегменту внимание новых игроков, которые видят в работе с ресейлом новые перспективные ниши для развития бизнеса. Можно предположить, что интерес к ресейлу со стороны потребителей и бизнеса будет определять дальнейший вектор развития рынка e-com от традиционных моделей маркетплейсов и классифайдов в сторону комбинированных форматов онлайн-торговли с большей универсальностью продуктового предложения для потребителя.

Если же смотреть на сегмент в целом, то в новом году именно классифайды и онлайн-платформы останутся бенефициарами изменения рыночной конъюнктуры. Время, которое потребовалось традиционной рознице на адаптацию к рыночным изменениям, позволило онлайн-платформам стать основным каналом продаж товаров, поставляемых стране по схеме параллельного импорта, или продукции отечественных производителей. По мере того, насколько ощутимы для бизнеса будут преимущества работы с онлайн-платформами, все большее количество компаний будет стараться развивать этот канал.

Источник: CRE

Источник: CRE Предложат в ассортименте

Об уходе с российского рынка уже объявили двадцать три бренда, подсчитывает Анна Никандрова. Среди наиболее крупных - марки H&M Group - H&M, H&M Home, Weekday, Monki, &other stories, Arket, COS, бренды Inditex - Zara Home, Massimo Dutti, Oysho и бренды Монэкс Трейдинг/Alshaya Group - Victoria's Secret, The Body Shop. О намерении выйти на российский рынок заявили 45 брендов. 74% из Турции (Beymen Club, W Collection, Loris, Little kitchen, NetWork, Mudo и др.), 7% из Казахстана (Marwin by Meloman, Kirpi), Китая и Индии по 4%, по 2% приходятся на бренды из Италии, Белоруссии, США, Армении. Из них девять брендов уже вышли на российский рынок и открыли свои первые магазины в 2022 году.

На фоне ужесточения санкций и ухода брендов из РФ импорт иностранной продукции затруднился, а ассортиментная матрица существенно сократилась. В 2023-м ожидается дальнейшее сокращение ранее представленных иностранных брендов, в том числе на фоне усложнения логистических поставок. Проблема может быть частично компенсирована продолжением поддержки со стороны правительства РФ в расширении перечня товаров по схеме параллельного импорта. Пополнение ассортимента будет происходить за счет привлечения новых брендов, ранее не представленных, в том числе ритейлерами, развивающими мультибрендовые магазины.

Работа с ассортиментом и устойчивостью цепочек поставок – ключевые в стратегиях года ритейлеров, поддерживает Екатерина Ногай. Онлайн-операторы, снова же, обладают значительной гибкостью в этих вопросах: приток уникальных товаров обеспечивается продавцами, а не самими игроками рынка. Для многоканального ритейла этот процесс становится значительно более сложным и трудоемким. Трансформация потребительского спроса уже привела к росту доли собственных торговых марок в продуктовом ритейле, соглашается она с коллегами.

Источник: Котофей

Прямая речь

Александр Сарычев, генеральный директор сети магазинов ZENDEN:

- С одной стороны, все крупные ритейлеры к концу 2022 года адаптировались как к способам, ценам и объёмам заказа товара, так и к изменению покупательской активности. Поэтому, при отсутствии каких-либо форс-мажорных внешних факторов, в 2023 году глобальных изменений (уходов крупных брендов и, наоборот, захвата значимой доли рынка новыми крупными игроками) мы не прогнозируем. Широкой экспансии турецких, китайских и брендов иных стран в этом году тоже ждать не стоит, – если и зайдут новые игроки, то на старте это будут единичные открытия, ведь новому бренду сначала нужно присмотреться к рынку, понять, как идут продажи набрать штат, наладить инфраструктуру, скорректировать ассортимент и нарастить объёмы.

С другой стороны, на рынок может сильно повлиять отношение государства к контрафактной продукции — начнут ли соответствующие органы наводить порядок на рынке или продолжат вести традиционную политику. В свете идеи Минпромторга поставить ларьки с контрафактом перед ТЦ, перспектива развития отечественных брендов вообще видится грустной. Да, конечно, декларируется, что это будут киоски с «отечественной продукцией» – да вот только никакой реальный производитель такой торговлей заниматься не будет, и за полгода должным образом её не настроит. А проконтролировать «отечественность» продаваемой продукции, при запрете проверок малого бизнеса, будет вообще невозможно. Так что это очередной гвоздь в развитие и отечественного бизнеса, и любого другого, платящего значимые налоговые отчисления, вкладывающегося в ремонт, дизайн и ассортимент.

Сегмент e-commerce, скорее всего, планово продолжит свое развитие. На него могут повлиять только изменения, связанные с бондовыми складами: массовый завоз заграничного товара без оплаты таможенных платежей при пересечении границы (а ещё на него, вероятно, будет действовать лимит до 1000 евро) создаст огромное неравенство условий для российских магазинов. Сейчас покупатель выбирает, - или получить товар быстро с возможностью лёгкого возврата или купить дешевле, но с рисками и ожиданием. Бондовые же склады убирают эту разницу. В итоге или российские магазины перестроятся и начнут использовать эти же склады или начнут проигрывать конкуренцию.

Основные тренды на рынке торговой недвижимости и ритейла в 2023-м:

-Перспективы редевелопмента. Снижение объема нового ввода приведет к переосмыслению рынка, форматов объектов и созданию новых концепций в действующих объектах. Новый облик ТЦ будет все больше напоминать многофункциональный комплекс, совмещающий в себя различные полезные функции (включая новые досуговые и сервисные функции), при этом избыточная торговая площадь будет частично оптимизирована.

- Оптимизация крупных помещений. Один из способов заполнения крупных блоков, которые чаще всего освобождаются международными ретейлерами, – дробление на более оптимальные площадки, что сдерживает массовый выход вакантных площадей на рынок и диверсифицируют риски.

- Развитие мультиформатных пространств в ряде крупных ТЦ и появление новых форматов магазинов. В 2023 году продолжится активное расширение форматов универмагов и мультибрендовых магазинов в составе торговых центров и аутлетов. Помимо этого, крупные российские ретейлеры будут разрабатывать новые форматы магазинов и диверсифицируют бизнес, добавляя новые позиции в ассортимент магазинов.

- Появление большого количества новых брендов, как СТМ, так и до этого не работавших в РФ из Азии и Турции.

- Ужесточение ценовой конкуренции и работа ритейлеров с поставщиками и арендодателями над сокращением расходов.

- Потребительское поведение будет продолжать смещаться в «функциональность по разумным ценам».

- Продолжение бума ресейла и запуск собственных проектов крупнейшими игроками, в том числе, непрофильными

Источник: эксперты CRE