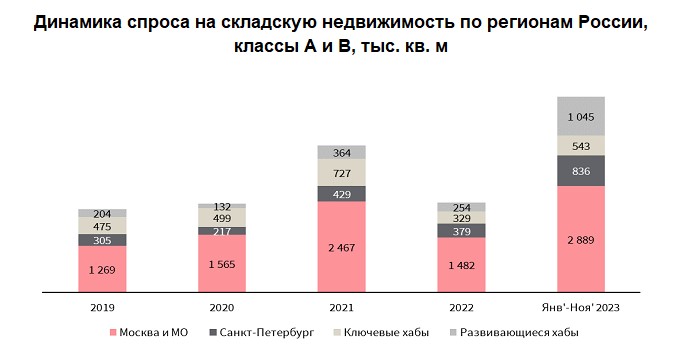

Спрос на складские и логистические проекты в 2023 году все собеседники CRE оценивают как рекордный. «Плюс интенсивный рост арендных ставок, исторически низкая вакансия и минимальные объемы нового строительства, – перечисляет Евгений Бумагин, член совета директоров, руководитель по работе со складскими и производственными помещениями IBC Real Estate. – С начала года спрос в России достиг действительно рекордных значений, иуже к концу ноября превысил 5 млн кв. м, что в два раза превосходит результаты всего 2022 года, а также на 30% больше предыдущего исторического рекорда 2021 года».

По итогам года в компании ожидают показателей, превышающих 5,6-5,8 млн кв. м. Драйверами рынка оставались онлайн-ритейлеры, суммарно арендовавшие и купившие около 2,3 млн кв. м складской недвижимости – 46% в структуре спроса, чтотакже стало рекордным значением для сегмента за всю историю наблюдений. Привычные лидеры рынка, многоканальные ритейлеры, заняли в структуре спроса второе место – 900 тыс. кв. м или 18%, и за счет активной экспансии в регионах тожепродемонстрировали высочайшие с 2015 года значения.

В рекордсменах отмечены и логисты с показателем 680 тыс. кв. м, что на 5% превысило максимальное значение 2021 года, дистрибьюторы – 535 тыс. кв. м, которые впервые с 2016 года установили рекорд сразу на 40%, а также производители – 430 тыс. кв. м, что на 30% превысило их же рекорд в 2020 году.

Источник: IBC Real Estate

Прямая речь

Антон Комаров, управляющий активами логистической недвижимости Accent Capital:

- Год рекордов! Рекордное количество сделок, рекордные ставки, рекордно низкая вакансия. Единственное, что остается на низком уровне – динамика ввода новых площадей. И если в начале года ожидалось повышение активности в строительстве складов built-to-suit, то сегодня уже очевидно, что из-за волатильности рубля и роста ставки заимствования, ожидания вряд ли оправдаются.В целом же, наиболее сильно на ситуацию на рынке складов повлияла перестройка логистических цепочек и переориентация на восток. Китай стал нашим крупнейшим торговым партнером.

И второе – продолжающийся рост и развитие e-commerce. Все это усиливает дефицит складских площадей, что приводит к постоянному росту ставок аренды, который за последние три месяца составил порядка 20%, и перешагнул отметку в 8 500 рублей за м2. Несмотря на рост ставки, снижения спроса пока не наблюдается. Причина, конечно же, в существенном дефиците предложения, особенно в Московском регионе. В итоге сегодня логистическая недвижимость – единственный сегмент CRE, показавший в этом году рекордно низкую вакансию и резкий рост арендных ставок, как в Москве, так и в регионах.

По уже названным причинам наиболее активными арендаторами в этом году стали ритейлеры (как онлайн, так и оффлайн). В первую очередь, это связано с их развитием, во вторую – с необходимостью увеличения стоков с тем, чтобы обеспечить постоянное наличие товара. Именно из-за усложнения цепочек поставок ретейлеры и ecomm-операторы не могут поддерживать кратные темпа роста без запуска новых складских, в том числе,fulfilment площадок, поэтому последние полгода каждая третья-четвертая сделка совершается с операторами e-commerce. Эти игроки продолжают наращивать темпы роста, и готовы снимать большие блоки, очень активны как в Москве, так и в регионах.

Влияние же сильного роста ключевой ставки на отрасль негативное, и ведет к значительному удорожанию стоимости обслуживания долга, как для существующих, так и для будущих проектов. По этой причине будет тормозиться и откладываться на будущее запуск новых проектов. Замедление нового строительства качественных складских комплексов при сохранении высокого спроса и низкой вакансии, по нашим оценкам, может привести к очередному витку роста ставок аренды в следующем году. Это отчасти компенсирует владельцам складских комплексов потери от повышения ставок кредитования.

Источник: Instone Development

Увеличение себестоимости строительства и реализация отложенного спроса стали ключевыми факторами, влияющими на рынок, соглашается Станислав Ахмедзянов, управляющий партнер консалтинговой компании IBC Global. «Растущие цены и общая неопределенность в экономике не способствовали активному вводу, – указывает он. – Многие ритейлеры в первой половине 2022 года приостановили планы по развитию, однако затем возобновили активность, что привело к буму спроса в 2023 году. Уже к середине уходящего года стал очевиден острый дефицит складских помещений, как в столице, так и в регионах. Логично, что сэтим же выросли ставки аренды, по разным оценкам, до 35% с начала года, однако до января они могут вырасти ещё. Ну а отложенный спрос – это, в том числе, заказы на строительство объектов по BTS, которые практически отсутствовали годом ранее. Таким образом, несмотря на низкие уровни нового строительства сейчас, в ближайшие два года производственные мощности ведущих девелоперов и подрядно-строительных компаний будут загружены. Так что для этой сферы год можно назвать не просто хорошим, а сверхуспешным».

В Nikoliers активность на рынке также называют рекордной. По итогам 11 месяцев объем спроса уже на 10 тыс. кв. м превышает наибольшее годовое значение, наблюдаемое в 2021 году. Объем свободных помещений в Московском регионе опустился на самый низкий за последние 14 лет уровень – 95 тыс. кв. м. Объем заключенных BTS-сделок за 11 месяцев 2023 года уже превышает прошлогодний показатель в 3,6 раза.

Прямая речь

Евгений Нумеров, управляющий директор, партнёр, Skladman USG:

- Складской сегмент в очередной раз показал устойчивость на фоне кризисных явлений на этот раз вызванных обострением геополитической обстановки. Логистика смогла адаптироваться, хотя на это направление пришлось самое большое количество ударов. Это и ограничения, связанные с санкциями, и рост ставок аренды и проблемы с трудовыми ресурсами и все это – на фоне роста онлайн торговли и связанных с ней доставок. Российские операторы транспортно-логистических услуг показали, что могут очень гибко подходить к решению самых нетривиальных задач и в следующем году, я думаю, продолжат наращивать объемы.В целом же сложившаяся ситуация на складском рынке – это компиляция многих факторов. Конечно, значительную роль сыграл огромный спрос со стороны маркетплейсов, но нельзя не учесть снижение темпов ввода складской недвижимости и вынужденного увеличения складских запасов со стороны компаний, столкнувшихся с трудностями доставки товаров из-за рубежа.

Источник: Дмитровский логистический парк

Им любые дороги дороги

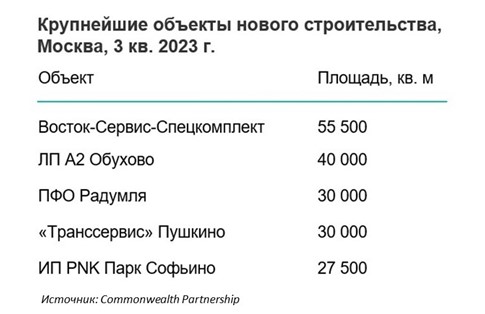

Высокая активность арендаторов на рынке совпала с увеличением ключевой ставки и ростом стоимости строительства, что в совокупности с сохраняющимися геополитическими рисками продолжает сдерживать девелоперов от реализации масштабных спекулятивных проектов, констатируют в IBC Real Estate. В Москве и регионах с начала года введено в эксплуатацию 2,7 млн кв. м складской недвижимости. В Московском регионе в Commonwealth Partnership (CMWP) по итогам года новое строительство в классах А и В оценивают в 1,5 млн кв. м складских площадей.

На конец 2024 г. объем нового строительства может составить 1,7 млн кв. м. «Анонсированы крупные складские проекты в разных регионах России – от ЮФО до ДФО, – перечисляет Станислав Ахмедзянов. – Причем довольно крупные для этих рынков блоки в 10-20 тыс. кв. м уходят с рынка задолго до ввода объектов в эксплуатацию, что говорит о высоком спросе уже не только в столицах, но и по всей территории РФ. Перекос в сторону «рынка арендодателя» настолько силён, а внешние факторы настолько непредсказуемы, что среднее время принятия решений за последние годы максимально сократилось. Да, одним из факторов может стать снижение ключевой ставки раньше прогнозируемого срока. Если 15% еще слишком много, то 10-12% могут уже рассматриваться, как приемлемые цифры. Некоторые девелоперы и сейчас готовы продолжить строить для клиентов, которые по принципу открытой книги готовы компенсировать повышенную стоимость финансирования, эта тенденция все больше находит понимания на рынке».

Источник: Instone Development

Прямая речь

Мария Мартынова, заместитель исполнительного директора «Курьер Сервис Экспресс»:

- Доступных для аренды или продажи складов сейчас почти нет, загружены все мощности. Причем такое положение дел сохраняется с конца 2022 года. Причина в необходимости хранения большого количества товаров, ввезенных по параллельному импорту – ведь и ритейлу, и e-commerce нужно себя застраховать от нерегулярных поставок.Однако есть и другие причины. Это и сокращение финансирования строительства новых объектов, и увеличение их стоимости. Помимо прочего проблемой становится ввоз оборудования для оснащения складских объектов.

Ставки растут с 2022 года, в общей сложности увеличение составило около 70%. В Москве и Московской области рост превысил 100%, в остальных городах РФ они увеличились в среднем на 50%. Что касается стоимости перевозок, то здесь мы говорим о росте примерно на 40% по рынку за год. До конца текущего года тарифы могут еще повыситься – этому будет способствовать традиционный «горячий» декабрь у логистов.

Логистика товаров точно не станет прощеи в ближайшем будущем, поэтому сохранится необходимость в формировании складских запасов. Начало строительства новых терминалов не сможет мгновенно изменить ситуацию, так что снижения ставок и дефицита площадей ожидать не стоит.

Дело сделано

По итогам года рекорд по объёму сделок будет обновлён: ожидается закрытие 5,7 млн.кв. м сделок (предыдущий рекорд принадлежал 2021 г. – 4,2 млн кв. м), подсчитывает Антон Алябьев, старший директор, руководитель отдела складской и индустриальной недвижимости CORE.XP. Год вообще был богат на яркие сделки: это и крупные built-to-suit проекты, и сложные продажи складских зданий.

Один только Ozon заключил сделки общим объемом 1 631 млн кв. м, крупнейшие из них – строящиеся фулфилмент-центры в Ватутинках, Тюмени, Санкт-Петербурге, Омске, Оренбурге и других городах России, перечисляет Евгений Бумагин. Два новых крупных складских комплекса строятся для компании ВсеИнструменты.ру в Чашниково (115 тыс. кв. м) и Обухово (108,5 тыс. кв. м) соответственно, в Московской области. Примечательной стала и сделка с китайским производителем бытовой техники Haier в PNK Парке Домодедово 2 (60 тыс. кв. м).«Именно игроки электронной коммерции арендовали или купили более 1 млн кв.м с начала 2023 года, – поддерживает Игорь Чернышев, директор по развитию бизнеса SOTA Logistic. – Это около 70% от общего объема сделок на рынке».

Прямая речь

Артем Хомышин, руководитель направления регионального развития бизнеса FM Logistic в России:

- Год стал действительно рекордным с точки зрения спроса на склады и складские сервисы. Объем спроса на аренду составил около 3 млн кв. м. Высокий спрос на логистические услуги был хорошим стресс-тестом для профессиональных игроков рынка, которые в условиях дефицита ресурсов – складских площадей и рабочего персонала, – обеспечили поддержание бизнеса своих клиентов, выполнив обязательства по осуществлению бесперебойных поставок. Ключевыми драйверами изменений на рынке послужили инфляция, рост ключевой ставки ЦБ, а также дефицит рабочих кадров и свободных площадей. На последний фактор повлияли снижение темпов строительства, рост потребности в складских площадях игроков рынка e-commerce, а также стремление поставщиков увеличить товарные запасы для гарантированного наличия товара, несмотря на рост сроков импортных поставок. Конкуренция за недостающие ресурсы резко увеличила их стоимость. Так, ставки аренды и средняя заработная плата в отрасли выросли примерно на 30%. Эти и другие факторы в итоге вызвали повышение себестоимости логистического сервиса в среднем на 15%.

Источник: CRE

Раз, два, три, продано

Вакантные блоки моментально вымываются с рынка даже в строящихся объектах, что приводит к стремительному снижению доли вакантных площадей, которая уже в течение полугода держится по всей стране на уровне менее 1%, указывает Евгений Бумагин.

С начала года доля вакантных площадей в Московском регионе сократилась на 2,7 п.п.,и составила 0,3%. Основные трудности сейчас испытывают арендаторы, чьи договоры заканчиваются в 2024 г., посколькуих площади предлагаются под замену новым игрокам. Такие компании вынуждены соглашаться на условия резкого повышения ставок аренды, ведь альтернативные варианты для переезда не только сложно найти, но и ставки в свободных помещениях будут выше. «Рынок вновь вернулся к жёсткому дефициту свободных помещений, – соглашается Антон Алябьев. – Это характерно и для столичного, и для региональных рынков, где доля свободных площадей стремится к нулю. И пока предпосылок для разрешения этой ситуации нет».

Рост ставок аренды эксперт называет стремительным. За последний год в различных регионах России средние ставки аренды на существующие площади увеличились на 30-40%, подсчитывают в IBC Real Estate. До конца года мы ожидаем, что в Московском регионе они достигнут уровня 8 500 руб./кв. м в год за существующие помещения в классе А и 8 400 руб./кв. м в год на строящиеся объекты. «Где-то услышал про моральную черту в 10 тысяч рублей для арендаторов, – размышляет Дмитрий Герастовский, директор Ricci | Склады. – Так вот, это черту уже через пару месяцев они не просто перешагнут, а перепрыгнут». «Да, сейчас средняя ставка на склад класса А сейчас – 8 000 рублей, но фактически, найти склад по такой цене сложно, - соглашается Станислав Ахмедзянов. – Компания должна предложить больше, чтобы собственник пошел на замену арендатора. Так что ставка10 000 рублей действительно уже никого не удивит, хотя еще в 2019 году и 4 500 казались чуть ли не пределом мечтаний».

За интересные площадки весь год устраиваются настоящие закулисные аукционы, а крупные лоты вообще не выходят в открытое предложение. «Рынок полностью на стороне собственника, классической стала история с торгами на повышение – арендодатель отдает предпочтение компании, предложившей наиболее интересные коммерческие условия, – поддерживает Евгений Титаренко, сооснователь и партнер Bright Rich | CORFAC International. – При этом секций, куда можно было бы заехать прямо сейчас, на рынке практически нет, а на те площади, которые освобождаются в следующем году, сформирована очередь из потенциальных арендаторов». «Ставки аренды наконец начали расти до здоровых с точки зрения девелопмента, а не потребителя значений, – резюмирует Дмитрий Герастовский. – Отсутствие строек спекулятивных объектов потянуло за собой осознание пользователей:строить себе в убыток девелопер не будет, что, в свою очередь, привело к началу движения «ценового катка». Это оказывает максимальный оздоровительный эффект, ставки аренды растут до тех значений, которые и должны быть, а не те околорентабельные, которые почти с десяток лет к ряду делали складской рынок малопривлекательным для инвесторов».

Источник: Instone Development

Прямая речь

Евгений Макаров, исполнительный вице-президент Noytech Supply Chain Solutions по складской логистике:

- Ситуация с вакантными площадями продолжает ухудшаться, особенно в Московском регионе. Но и в Казани и Нижнем Новгороде вакансия уже ниже 1%, а в целом по стране – не более 2%.Рост компаний в онлайн-ритейле и усложнение логистики существенно влияют на ситуацию, заставляя участников рынка увеличивать запасы на складах. Также заметно снижение объема ввода новых складских площадей на рынок. В основном новые склады строятся уже под конкретного арендатора или заказчика.

Да, в 2022 году рост ставок сдержал уход компаний из России. Но в 2023 году новые игроки вошли на рынок, текущие арендаторы адаптировались, и ставки на аренду увеличились более чем на 8%. Тенденция их дальнейшего роста будет продолжена. Ну а качели с ключевой ставкой влияют отрицательно, усложняя привлечение необходимых средств и инвестиций.

Источник: Дмитровский логистический парк

Отечество и производитель

А вот в формате Light Industrial, ориентированном на потребности среднего и малого бизнеса, объекты выводятся на рынок именно спекулятивно, указывают в CMWP. В случае аренды заключаются краткосрочные договоры от года – такие объекты пользователи чаще приобретают для собственных нужд, но также есть заметная доля инвесторов. Эксперты прогнозируют, что по итогам 2023 года будет введено в эксплуатацию 151 тыс. кв. м формата light industrial в Московском регионе, а к концу 2024 г. – 290 тыс. кв. м.

Развитие рынка light industrial стимулируется, с одной стороны, программой импортозамещения в рамках сокращения деятельности зарубежных операторов на российском рынке. С другой – мощной государственной поддержкой, которая предусматривает как льготы на этапе финансирования проекта (промышленная ипотека), так и поддерживающие меры на этапе функционирования резидентов на площадке (особые экономические льготы, предоставляемые резидентам, например, при получении статуса технопарков.

Именно производственные и логистические компании все чаще смотрят в сторону покупки или самостоятельного строительства объектов, подчёркивает Станислав Ахмедзянов. В ближайшей перспективе они могут стать основными драйверами роста Light Industrial.

Источник: CRE

Прямая речь

Марина Сидоренко, старший консультант Kontakt InterSearch Russia:

- Продолжает усиливаться роль государства в сфере логистики. Также можно выделить формирование нового супер-игрока на контейнерном рынке. Происходит смена акционеров в нескольких крупных бизнесах: сделки M&A, выход акционера из российских активов, консолидация активов по принципу схожести бизнес-линий. Продолжается перестройка маршрутов международной логистики из-за геополитической обстановки; растут объемы морских перевозок в связи с геополитикой, ищутся альтернативные маршруты, снижаются объемы автоперевозок, авиа – идет активное замещение внешних объемов внутренними. Формируется рынок «теневой» логистики: поставки санкционных b2b товаров через альтернативные маршруты.С точки зрения же спроса на топ-менеджмент можно сказать, что в первой половине года он был высок на коммерсантов и ИТ/CDTO, во второй сместился в сторону директоров по операционной эффективности, финансистов (также тех, кто отвечает за операционную эффективность), технических директоров и производственников. Коммерсанты стали нужны меньше, так как наступил рынок госкапитала, и меньше востребованы те, кто работает с коммерческими клиентами, с рынком. Сегмент логистики в принципе крайне узкий, все игроки известны, выбор конечного работодателя сильно зависит от сложившихся симпатий и антипатий.

Источник: Instone Development

Закрой личико

Полностью ушли с российского рынка и продали активы, в том числе складские, IKEA, Maersk, PPF Group, перечисляет Евгений Бумагин. От значительной части площадей отказалась DHL. Российскому топ-менеджменту проданы активы крупнейшего собственника складской недвижимости Raven Russia. В текущем виде деятельность в России сохранил французский логистический оператор FM Logistics, продав часть своих складских объектов институциональным инвесторам. «Но, насколько мы видим, основные игроки остались на рынке, – говорит Игорь Чернышев. – Новые проекты являются, в основном, продуктом реструктуризации их основного бизнеса, поэтому они просто оформлены как новые компании и юридические лица». «В большинстве случаев команды остались теми же, а имущество по частям никто не распродавал», – соглашается Станислав Ахмедзянов.

В Instone Development, впрочем, указывают, что все сделки года подтверждают смену портрета арендатора. «Ранее в парке «Южные врата» почти 90% резидентов относились к иностранным игрокам, их пул постоянно увеличивался, – поясняют в компании. – Сейчас 100% новых сделок в текущем году – российские компании, а доля их в парке составляет уже 75%».

Источник: CRE

Прямая речь

Артем Смирнов, директор по развитию бизнеса фулфилмент-оператора «Бета ПРО»:

- Для рынка складской недвижимости наиболее значимыми итогами года являются значительный рост арендных ставок, изменение состава арендаторов, дефицит персонала, увеличение активности игроков рынка e-сommerce, спрос, опережающий предложение.Найти качественные складские помещения сейчас действительно очень сложно. По нашим ожиданиям, тенденция к сокращению складских помещений продолжится, что, безусловно, сохранит влияние на рост арендных ставок. За год стоимость в Московском регионе выросла примерно на 40 %.

Основные значимые итоги же для логистики таковы: перераспределение товаропотоков, увеличение активности рынка e-сommerce, рост тарифов, рост цен на топливо и запчасти, уход европейских и американских производителей грузового транспорта и автоприцепов и, как следствие, дефицит транспортных средств; нехватка водителей и, соответственно, рост заплат.

Наверное, достаточно ярким событием для рынка стало и объявление мажоритарного акционера СДЭК о продаже своей доли. Ушли, кроме того, Maersk, Mediterranean Shipping Company и CMA CGM, компания экспресс-доставки грузов и документов DHL приостановила доставку в Россию и Белоруссию, американские логистические компании FedEx и UPS приостановили отправку посылок на территорию России.

Источник: CRE

Кто на новенького

Складской сегмент, как альтернативная инвестиция рассматривается всё большим количеством новых игроков, подчёркивают собеседники CRE. Это и частные инвесторы, и компании, которые ранее инвестировали в другие форматы недвижимости, прежде всего жилую и офисную. Самым ярким событием года стал выход на складской рынок девелоперов жилой недвижимости – например, ГК ПИК, которая выделила отдельное подразделение для работы с коммерческой недвижимостью – Parametr, и Capital Group, считает Евгений Бумагин. О выходе на складской рынок со своими проектами заявили и INGRAD, Гранель, ФСК. На сегодняшний день совокупный объем строящихся и планируемых складских и индустриальных проектов жилых застройщиков в Москве превышает 2,5 млн кв. м, подсчитывает Антон Алябьев.

Интерес проявляют и игроки из других сегментов недвижимости и смежных отраслей. Так, например, со складским проектом в Казани стартует международный концерн DoorHan, первый девелоперский логопарк анонсировала компания «Альфа-Строй». «Складской инвестрынок расцвел за счет именно непрофильных инвесторов, – убеждён Дмитрий Герастовский. – Правда, произошло это в свойственной в складах индивидуальной манере: не через сделки покупки готового бизнеса, а через покупки объектов BTS с последующей самостоятельной реализацией в аренду. И я считаю развитие рынка, в том числе, и по этому вектору, исключительной заслугой консультантов, которым удается убедить бизнесменов диверсифицировать портфель своих капиталов через подобные инвестиции».

Перспективным остаётся и привлечение частных инвестиций через паевые фонды, считает Станислав Ахмедзянов. Развитие этого направления может стать одним из основных драйверов инвестиционного спроса на ближайшие годы. В Instone Development к тренду года также относят серьезное увеличение своих портфелей компаниями, специализирующимися на привлечении частных инвестиций –Parus Asset Management и Сбер.

Источник: Instone Development

Крутой маршрут

По данным портала ATI.SU, уже в первой половине 2023 года стоимость грузовых автомобильных перевозок в России выросла на 38%, а спрос – на 61%. Эксперты связывают это не только с изменением логистических цепочек, но и с ослаблением рубля, которое, в том числе, привело к скачку цен на импортные тягачи и запчасти. Ещё одним фактором стало увеличение утилизационного сбора на грузовые автомобили, а также дефицит кадров – водителей-дальнобойщиков. «За 11 месяцев 2023 года рост стоимости складских и транспортных услуг составил до 30% – в основном из-за высокой волатильности курса рубля по отношению к основным валютам, – подсчитывает Игорь Чернышев. – Складская логистика вынуждена учитывать увеличение арендных ставок и зарплат персонала. Транспортная логистика дорожает из-за цен на топливо, тарифов на платных трассах для большегрузов и зарплат. Затраты на импортные перевозки растут из-за высокой волатильности рубля по отношению к основным валютам».

Для логистики в целом год был отмечен усложнением цепочек поставок из-за санкций и переориентацией импортного потока с запада на восток, констатирует г-н Чернышев. Схемы поставок значительно усложнились, в итоге компании вынуждены увеличивать товарные запасы из-за нестабильных сроков доставки по альтернативным маршрутам. «Бизнес вообще в этом году достаточно успешно справлялся с санкционным давлением, закрытием границ и переориентацией импортных потоков с запада на восток; уже отработаны схемы параллельного импорта и реэкспорта основных товаров из стран СНГ, – убеждён Игорь Чернышев. – Но мы ожидаем нарастания санкционного давления на поставки товаров, запчастей и комплектующих в Россию. Также не исключено дальнейшее закрытие границ и погранпереходов со странами Евросоюза». «Все понимают и принимают существующие сложности, – говорит Андрей Алёшкин, партнёр, исполнительный директор, NAI Belarus. – Компания-экспедитор, отправляя автопоезд в рейс, уже включает риски, что водитель может застрять на погранпереходе на несколько суток. Импортеры, дистрибьюторы также закладывают риски на изменение сроков поставки грузов. И наоборот, если вдруг возникают «окна», когда относительно успешно автопоезда проходят границу, стараются осуществить заказы про запас».

«В 2023 году мы, например, снова вернулись к интенсивной работе через порты Северо-Запада, которые исторически были главными воротами морской международной торговли России и наиболее пострадали с уходом иностранных контейнерных линий, – делится Александр Альтшуллер, генеральный директор компании «Модуль». – И если ранее мы выступали только в качестве экспедитора, то в 2022 году с нуля начали строить для себя морскую логистику, зарегистрировав собственную морскую линию Modul Line и закупив парк контейнеров. Нам пришлось постигать навыки управления флотом, искать персонал, решать вопросы бункеровки и так далее. Сегодня из порта Санкт-Петербурга мы работаем одиннадцатью зафрахтованными судами: два парохода – на Латинскую Америку, два – на Индию, и семь – на Китай. Естественно, что вновь выйти на ежемесячные отправки в 28 тысячконтейнеров в экспорте в этом году мы не сможем, но, я думаю, уже в следующем году вернем эти цифры. По крайней мере, по объемам импорта и экспорта показатели компании в текущем году уже увеличились на 30% по сравнению с 2022 годом».

По данным информационно-аналитического центра компании «Модуль», объем контейнерооборота Большого порта Санкт-Петербург в январе-октябре составил 825 тыс. TEU, что соответствует уровню такого же периода 2022 года. При этом экспорт сократился на 20,7% до 364 тыс. TEU, а объем импорта практически не изменился, составив около 362 тыс. TEU. В то же время значительно, до 95 тыс. TEU, увеличились каботажные перевозки за счет развития паромной линии Калининград – Санкт-Петербург на фоне ограничений на сухопутный транзит со стороны Литвы и Евросоюза. «Тенденция снижения стоимости морского фрахта, которую наблюдается во всём мире – с конца прошлого года ставки снизились в 2-3 раза, – косвенно затрагивает и нас, – указывает Александр Альтшуллер. –Низкий фрахт оказывает влияние на стоимость аренды и покупки судов, что расширяет возможности российских перевозчиков».

Источник: CRE

Личные границы

Из-за кардинального и постоянного изменения логистических цепочек, продолжающегося выхода российских ритейлеров в бывшие республики СССР, бум складских и логистических проектов продолжается и там. В итоге на наиболее крупных складских рынках стран СНГ отмечается снижение свободных площадей до минимальных значений, сообщают в NF Group. При этом в регионах с объемом предложения менее 100 000 кв. м вакантные площади вовсе отсутствуют. Самые высокие арендные ставки фиксируются в Центральной Азии – средневзвешенные значения соответствуют 124–140 $/кв. м/год без НДС для объектов класса A.

В Белоруссии ставка на свободные площади аналогичного класса составляет 78 $/кв. м/год, в Азербайджане – 60 $/кв. м/год. Схожая ситуация со стоимостью ответственного хранения и оказания 3PL-услуг: по результатам III квартала 2023 года в Белоруссии и Азербайджане средняя ставка составляет 86 $/плм/год, в других странах – более 100 $/плм/год.

Отмечается и небывалый рост активности российских маркетплейсов Ozon и Wildberries, которые арендуют площади, участвуют в проектах built-to-suit, либо строят собственные распределительные центры. Прогнозный объем ввода качественной складской недвижимости в исследованных странах до конца 2023 года составляет порядка 161 тыс. кв. м. До 2025 года объём потенциального спроса составит не менее 1,1 млн кв. метров, указывают в NF Group.

Значимыми барьерами на этих рынках остаются «дорогие деньги», за счет высокой ключевой ставки, и существующие ограничения для внешней торговли, указывает Евгений Бумагин. «Итоги года у нас можно назвать неоднозначными, –говорит Андрей Алёшкин. – С одной стороны, в Минске и пригородах белорусской столицы (да и в регионах тоже) зашкаливающий спрос, высокие ставки аренды, которые в ряде случаев даже выше ставок на офисы, низкая вакантность. С другой – низкая активность девелоперов, совершенно незначительный ввод новых качественных площадей». Самым громким событием в секторе эксперт называетподписание договора купли-продажи в собственность земельного участка площадью свыше 27 га Wildberries в белорусско-китайском индустриальном парке «Великий камень». Wildberries планирует на этом участке построить логистический и распределительный центр общей площадью свыше 120 тыс. кв. м. «По итогам года, вБеларуси, как и на большинстве других рынков СНГ, крайне низкая вакансия, колеблется в оценках в районе 0,3-1,5%, – констатирует Андрей Алёшкин. – Качественные склады класса «А» по ставке в 7-8 в эквиваленте евро за 1 кв. м в месяц стали нормой. На специфические, специальные склады, ставками и в 12-15 евро/1 кв. м/мес., наверное, никого теперь не удивишь. И на данный момент масштабных проектов в высокой степени строительной готовности, которые могли бы количественно увеличить предложение, нет».

Источник: Instone Development

Гвозди из будущего

Вакансия продолжит уменьшаться, а ставка аренды – расти, убеждён Евгений Титаренко. До 31 декабря эксперт прогнозирует увеличение до 8 500 – 9 000 руб./ кв. м/ год triple net в Москве и 8 100 руб./ кв. м/ год – в Петербурге. Средняя цена складской недвижимости в покупку находится в диапазоне 83 000 – 85 000 руб./ кв. м в Петербурге и от 75 000 – 85 000 руб. – в Москве.

«Есть ощущение, что арендаторов хватит на всех, а вот насчет обеспеченности складами всех арендаторов сомнения есть, – резюмирует Станислав Ахмедзянов. – Отсутствие свободных площадей уже сформировало порядка 1-1,5 млн кв. м отложенного спроса. Под этим влиянием доля проектов по BTS может еще увеличиться, тем более, что аппетиты маркетплейсов еще далеко не удовлетворены. Вторым значимым для рынкафактором могут стать проекты девелоперов жилья. Речи не идет о затоваривании, ноименно от их стратегий во многом будут зависеть основные индикаторы, с которыми мы закончим первый квартал 2024 года. Так, например, вывод в рынок (не ввод, а именно маркетирование) 500 тыс. кв. м в объектах ПИК может сдержать рост средней ставки в случае, если девелопер будет идти на уступки ради быстрой загрузки».