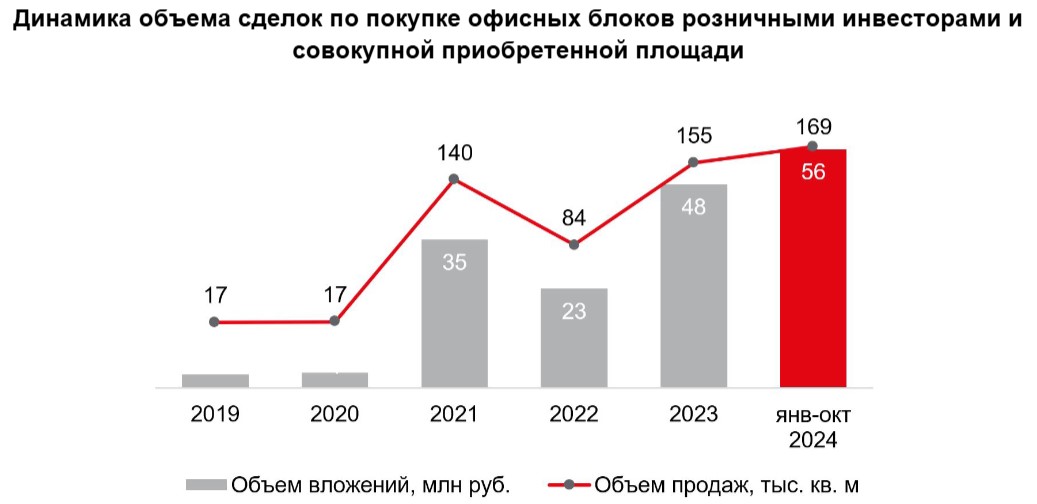

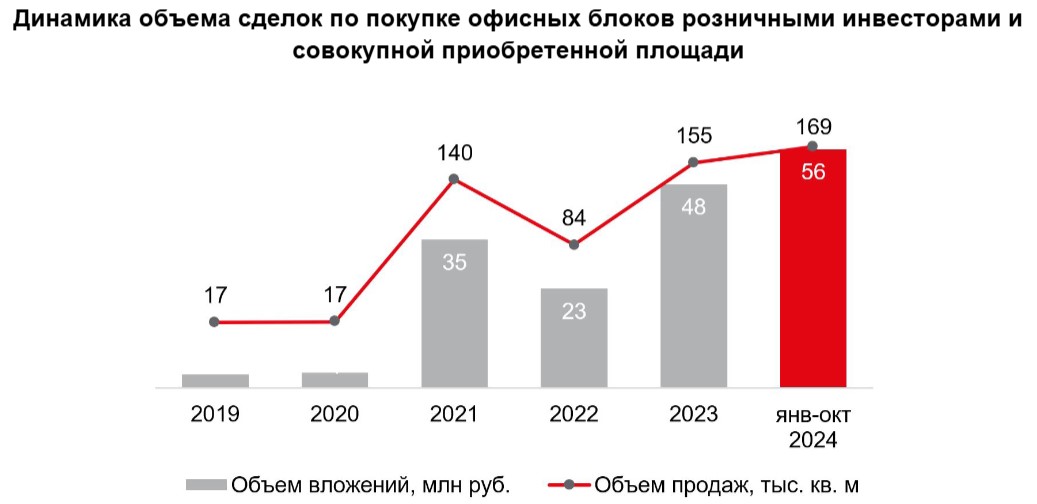

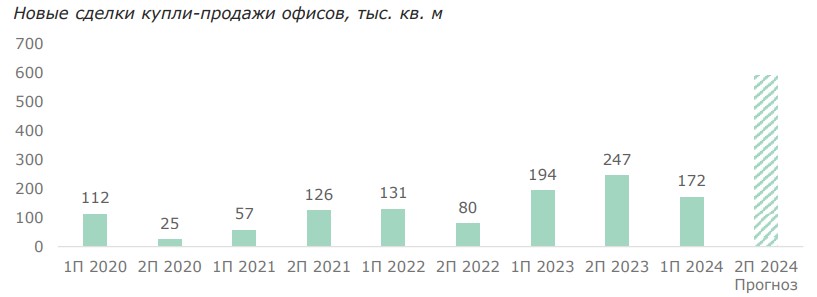

По итогам первых трёх кварталов общий объём сделок по покупке офисных блоков и этажей на московском рынке составил около 183 тыс. кв. м, подсчитывает Иван Соколов, заместитель директора департамента офисной недвижимости NF Group. Показатель почти соответствует результату прошлого года, который превысил отметку в 208 тыс. кв. м. В 2022 году объем продаж лишь немного перешагнул 81 тыс. кв. м, указывает эксперт. «Фактически активные продажи мелкой нарезки начались ещё в 2021 году – тогда суммарный объем продаж блоками и этажами в Москве составил 140 тыс. кв. м, – напоминает Екатерина Белова, член совета директоров, руководитель департамента по работе с офисными помещениями IBC Real Estate. – Далее показатель продолжил ежегодно расти, за исключением точечного снижения в 2022 году».

В WEWALL сообщают, что в Москве общий объём продаж офисов в нарезку уже за I–III кварталы достиг 160 000 кв. м, что является рекордным значением для этого сегмента. Средняя площадь сделки варьируется от 320 до 380 кв. м. Для сравнения: за аналогичный период 2023 года объем офисов в нарезку составил порядка 110 000 кв. м, что на 45% ниже результатов 2024-го.

По итогам уходящего года суммарный объем продаж мелкой нарезки может превысить рекордные для сегмента 200 тыс. кв. м, соглашается Екатерина Белова. Эксперт оценивает долю мелких лотов для офисного рынка как существенную – 10% от ожидаемой суммы купленных и арендованных площадей в Москве в 2024 году. Основной спрос по количеству сделок в продаже блоками вообще приходился на небольшие сделки объемом до 100 м2 (46,8%), добавляет Екатерина Крюкова, управляющий активами офисной недвижимости Accent Capital. «Конечно, офисы продавались всегда – и десять, и более лет назад были блоки и двести, и триста, и четыреста метров, однако бум такой мелкой нарезки фиксируется только сейчас, – размышляет Дмитрий Антонов, директор по продажам и приобретениям Ricci | Офисы. – И, говоря о Московском регионе, вплоть до половины сделок теперь приходится на мелкую нарезку». Александра Захарова, директор по коммерческой недвижимости Level Group, оценивает долю выставляемых на продажу в формате мелкой нарезки площадей в Москве в одну треть. «Девелоперы обычно делят здания на три части: первая треть предназначена для мелкой нарезки (в Level work Воронцовская это – от 40 квадратных метров), – перечисляет эксперт. – Вторая треть — для более крупных лотов, таких, как половина этажа или деление этажа на три части. И третья — для продажи целыми этажами. Если возникает спрос на большие площади, лоты могут объединяться и продаваться уже целиком. В случае же отсутствия такого спроса, большие площади можно разделить на более мелкие и продать отдельно. Такой гибкий подход позволяет эффективно реагировать на потребности рынка и оптимизировать продажи. Сейчас мы все вообще находимся в процессе перехода от традиционной продажи больших офисных помещений компаниям к продаже в мелкую нарезку. Кстати, на рынке также были прецеденты, когда компании оставляли часть помещений за собой, размещали там арендаторов и продавали эти объекты как арендные».

Источник: IBC Real Estate

Прямая речь

В WEWALL сообщают, что в Москве общий объём продаж офисов в нарезку уже за I–III кварталы достиг 160 000 кв. м, что является рекордным значением для этого сегмента. Средняя площадь сделки варьируется от 320 до 380 кв. м. Для сравнения: за аналогичный период 2023 года объем офисов в нарезку составил порядка 110 000 кв. м, что на 45% ниже результатов 2024-го.

По итогам уходящего года суммарный объем продаж мелкой нарезки может превысить рекордные для сегмента 200 тыс. кв. м, соглашается Екатерина Белова. Эксперт оценивает долю мелких лотов для офисного рынка как существенную – 10% от ожидаемой суммы купленных и арендованных площадей в Москве в 2024 году. Основной спрос по количеству сделок в продаже блоками вообще приходился на небольшие сделки объемом до 100 м2 (46,8%), добавляет Екатерина Крюкова, управляющий активами офисной недвижимости Accent Capital. «Конечно, офисы продавались всегда – и десять, и более лет назад были блоки и двести, и триста, и четыреста метров, однако бум такой мелкой нарезки фиксируется только сейчас, – размышляет Дмитрий Антонов, директор по продажам и приобретениям Ricci | Офисы. – И, говоря о Московском регионе, вплоть до половины сделок теперь приходится на мелкую нарезку». Александра Захарова, директор по коммерческой недвижимости Level Group, оценивает долю выставляемых на продажу в формате мелкой нарезки площадей в Москве в одну треть. «Девелоперы обычно делят здания на три части: первая треть предназначена для мелкой нарезки (в Level work Воронцовская это – от 40 квадратных метров), – перечисляет эксперт. – Вторая треть — для более крупных лотов, таких, как половина этажа или деление этажа на три части. И третья — для продажи целыми этажами. Если возникает спрос на большие площади, лоты могут объединяться и продаваться уже целиком. В случае же отсутствия такого спроса, большие площади можно разделить на более мелкие и продать отдельно. Такой гибкий подход позволяет эффективно реагировать на потребности рынка и оптимизировать продажи. Сейчас мы все вообще находимся в процессе перехода от традиционной продажи больших офисных помещений компаниям к продаже в мелкую нарезку. Кстати, на рынке также были прецеденты, когда компании оставляли часть помещений за собой, размещали там арендаторов и продавали эти объекты как арендные».

Источник: IBC Real Estate

Прямая речь

Елизавета Ильюхина, руководитель коммерческого департамента West Wind Group:

- Продажей в нарезку можно считать отдельные блоки в пределах одного этажа, чаще всего площадью от 50 м2 до 300 м2.

На осень 2024 года в Москве доля сделок по таким лотам в БЦ класса А достигает 90% от общего количества сделок купли-продажи в этом классе.

Наиболее активно сделки по лотам в нарезку заключаются в двух типах локаций: центр и рядом с ним, а также районы, которые сейчас застраиваются по программе создания МПТ.

В первом случае мелкая нарезка продается в бизнес-центрах класса В+, которые появляются в результате точечного редевелопмента. Во многих из них в принципе невозможно сформировать крупные лоты из-за особенностей изначальной планировки здания. Как и в предыдущие два года, такие офисы остаются востребованными у пользователей, которым необходимы статусные помещения в камерных бизнес-центрах.

Во втором случае небольшие офисные блоки в БЦ высокого класса (А) строят жилые девелоперы в районах, которые подпадают под льготу по программе создания МПТ. В короткие сроки реализовать крупные лоты в этих локациях невозможно, а бизнесу сейчас необходим именно быстрый возврат инвестиций. Зато мелкая нарезка находит своего покупателя из числа тех, кто уже живет или планирует жить недалеко от БЦ.

В итоге мы можем выделить три основных типа покупателей. Первый — представители бизнеса, которые имеют достаточно средств для инвестиций, но по разным причинам не рассматривают их в профильную деятельность. Они стремятся диверсифицировать вложения, и недвижимость выступает как один из защитных инструментов, причем едва ли не самых надежных.

Второй тип — госструктуры и связанные с ними компании, в том числе небольшие и средние. Часть этих игроков предпочитает аренду офисов, особенно, если бизнес быстро растет, но значительная часть всё же приобретает в собственность. Третий — те, кто ранее покупал квартиры для сдачи в аренду, а теперь перешел в офисный сегмент из-за более низких рисков и существенной разницы в доходности — минимум в два раза.

Больше всего непрофильных инвесторов среди первой и третьей категорий. Это профессионалы в других видах бизнеса, но именно на офисном рынке они новички, и обыкновенно обращаются к услугам доверительного управления.

С рисками же опытные девелоперы начинают работать уже сейчас — на упреждение. Например, сложности в управлении БЦ с большим количеством собственников решаются при помощи доверительного управления. УК, создаваемая девелопером, выступает от лица «единого собственника» при взаимодействии со службами технической эксплуатации и решении других важных вопросов.

Впрочем, пока не введены в эксплуатацию новые бизнес-центры класса А с мелкой нарезкой, реальные последствия для рынка достоверно неизвестны. С одной стороны, снижения привлекательности объектов может не произойти при грамотном управлении, которое, в том числе, включает подбор резидентов и своевременное обновление БЦ в случае ускоренного износа или морального устаревания.

С другой — рынок аренды действительно может столкнуться с новыми вызовами. Например, концентрация в одном бизнес-центре большого количества непрофессиональных игроков может привести к высокой конкуренции между ними. Если по этой и другим причинам снизится доходность, часть непрофильных инвесторов разочаруются и просто уйдут из бизнеса. Вероятны также ситуации, когда собственникам будет сложно договориться о сдаче своих лотов одному крупному арендатору, если он появится в БЦ. В итоге они также могут терять в доходе, а арендаторам – станет сложнее, чем сейчас, снимать крупные блоки.

Но в целом ситуация, когда в бизнес-центре уживаются много собственников, становится нормой для московского рынка. Ждать, что она в ближайшее время изменится, не стоит. Девелоперам и управляющим компаниям необходимо подстраиваться и понимать, как сохранить ликвидность объекта.

Источник: CRE

Купили на районе

Елена Чернова, старший директор, руководитель отдела управления недвижимостью Lynks Property Management, говорит о доле «мелочи» на рынке Москвы в диапазоне от 50% до 70%. Бум продажи таких лотов обусловлен, прежде всего, повышением интереса к небольшим офисам как к инвестиционному инструменту и снижением порога входа на рынок для арендаторов, а также ростом числа малых и средних предприятий, изменением подходов к организации офисного пространства, соглашается она с другими собеседниками CRE. Спрос непосредственно связан с сокращением предложения инвестиционных вариантов на рынке жилья и переходом интересантов от жилой к коммерческой недвижимости, поддерживает Сергей Любимов, партнер, глава практики недвижимости и строительства LEVEL Legal Services. «Девелоперы в свою очередь стремятся предоставить более гибкие варианты для входа на рынок офисной аренды, что может способствовать ещё и развитию малого и среднего бизнеса в городе», – констатирует г-н Любимов.

Прямая речь

Ирек Аллаяров, управляющий партнер сети смарт-офисов SOK:

- За последние два года рынок коммерческой недвижимости пережил заметную трансформацию. Решение застройщиков уйти в формат мелкой нарезки офисных площадей оказалось своевременным и экономически оправданным шагом. Это позволило привлечь априори новую аудиторию – инвесторов с меньшими бюджетами, включая непрофессиональных участников, так называемых «диванных» инвесторов. Основной мотив – переманить частный капитал из жилой недвижимости в офисную, предлагая более доступные по цене лоты с привлекательной доходностью.

На данный момент доля сделок с мелкой нарезкой на рынке Москвы и регионов ощутимо выросла, особенно в таких классах, как B и B+.

Наибольшая активность наблюдалась в крупных городах, где традиционно высок спрос на офисные площади: Москва, Санкт-Петербург, Казань, Екатеринбург. Здесь привлекались, в первую очередь, локации за пределами центральных деловых районов, где стоимость покупки ниже, а окупаемость – высокая.

Однако в перспективе трёх лет мы прогнозируем дальнейшее осложнение в управлении и снижение стоимости некоторых объектов, что особенно актуально для менее ликвидных районов. Тем не менее, при правильной структуре управления (например, передаче функций эксплуатации профессиональным управляющим компаниям) эти проблемы можно частично нивелировать.

Источник: CORE.XP

Объём ввода в эксплуатацию проектов, «заточенных» на продажу в мелкую нарезку, растет, соглашается Евгений Тамошин, исполнительный директор консалтинговой компании WEWALL. В 2024 году он уже составил 100 000 кв. м, что на 54% больше объемов ввода в 2023 году и почти в 2 раза — на 92% — превышает показатели 2022 года.

Наиболее активным остаётся московский рынок – даже в Санкт-Петербурге пока представлены единичные проекты, реализуемые на продажу, добавляет Иван Соколов. Региональные рынки офисной недвижимости, в свою очередь, окончательно не сформированы.

Одним из ключевых факторов бума офисных проектов в Москве в целом остаётся, в том числе, программа МПТ (места приложения труда), реализуемая городом, что привлекает на столичный рынок и девелоперов из других регионов. «Наиболее существенный рост продаж фиксируется в зоне ТТК-МКАД, — рассказывает Екатерина Белова. — Это связано как с увеличением активности инвесторов и конечных пользователей, так и с ростом в данной локации объема предложения. А за счёт активного стимулирования городом строительства новых рабочих мест через программу МПТ, большинство проектов появляется именно за пределами Третьего транспортного кольца». «Впрочем, говоря о Московском регионе, нельзя сказать, что здесь был какой-то определенный очаг спроса: в зависимости от того, где эти офисные здания появлялись у разных девелоперов, они и предлагали такого рода продукт, — парирует Дмитрий Антонов. — Поэтому обсуждать какую-то особую локацию – где спрос был максимальный, а где – минимальный, не приходится; продукт сам по себе и по умолчанию пользуется спросом, независимо от района. Он лишь может меняться в формате цены и объема, в зависимости от более успешной или менее успешной локации».

Источник: CRE

Как показывает статистика прошлого года (58% сделок пришлись на строящиеся объекты против 42% – на готовые), ориентируются всё-таки на развивающиеся районы с качественной инфраструктурой и хорошей транспортной доступностью, говорит Елена Чернова. «Успех бизнес-квартала «Прокшино», расположенного у одноименной станции метро (первая фаза практически полностью распродана до ввода в эксплуатацию), ярко иллюстрирует этот тренд, – поясняет эксперт. – Среди других успешных проектов я бы выделила AFI Square, Stone Towers и Lucky. Высокий спрос и значительное количество новых объектов формируют рынок продавца, отличающийся быстрыми продажами и ростом цен по мере готовности объектов». «Девелоперы, стремясь обеспечить высокую рентабельность своих проектов, выбирают локации для строительства бизнес-центров в деловых или околоделовых районах, которые расположены вблизи станций метро «Савеловская», «ЦСКА» и «Павелецкая», – перечисляет, в свою очередь, Евгений Тамошин. – Именно здесь сейчас сосредоточены основные объёмы строительства и спроса. Также мы наблюдаем повышенную активность на западе Москвы близ Кутузовского проспекта. Учитывая действующие льготы для девелоперов от города по созданию мест приложения труда, появляются и успешные локальные проекты. Например, бизнес-центры от компании STONE: возле метро «Дмитровская», «Римская» и «Калужская», и проект класса А NICE TOWER от COLDY, расположенный между Павелецким деловым районом и Южным портом».

Александра Захарова считает, что сейчас предложение офисов в нарезку распределено по Москве довольно равномерно, благодаря популяризации концепции полицентричного города. При этом, 89% спроса приходится на класс А, в локациях с наибольшей деловой активностью: в Ленинградском коридоре, возле метро «Белорусская», в пределах Садового кольца, а также на западном направлении Москвы, добавляет Екатерина Крюкова.

Источник: NF Group

Прямая речь

Кристина Недря, директор коммерческого управления STONE:

- Офисы на продажу блоками – востребованный формат на рынке. Основной спрос по-прежнему концентрируется в качественных объектах, расположенных в сложившихся или динамично развивающихся деловых локациях, обеспечивающих комфортное выстраивание бизнес-связей. По нашим оценкам, 30% продаж от всего объема в классе А сегодня составляют розничные сделки по продаже небольших блоков и этажей.

Спрос в бизнес-центрах класса А распределен между конечными пользователями и инвесторами, многие из которых ранее специализировались на жилом сегменте. Однако повышение ключевой ставки и, как следствие, ставок по программам приобретения жилой недвижимости от банков сместили спрос инвесторов в сторону офисной недвижимости, доход от сдачи которой в аренду будет в 2-2,5 раза выше, чем жилья сопоставимой площади.

Если говорить про профессиональных офисных девелоперов, которые специализируются на строительстве офисов на продажу блоками, то среди трендов можно отметить увеличение числа повторных сделок в общем объёме продаж. Так, мы видим тенденцию, когда наши клиенты, купив одно офисное помещение, вновь обращаются к нам за покупкой еще одного офиса или торгового лота.

Говоря об офисных объектах на продажу блоками, стоит также отметить важную роль профессиональной управляющей компании, которая будет отвечать за единые стандарты управления зданий с мультисобственностью. У профильных игроков, как правило, есть свои УК-партнеры, которые задают стандарты, соответствующие классу и концепции бизнес-центра, в процессе эксплуатации. Конечно, профессиональные игроки офисного рынка нацелены на то, чтобы сохранять сбалансированную линейку предложения от небольших блоков до крупных объемов единым лотом. Как правило, 50% офисных площадей реализуются крупными блоками для конечных пользователей, еще 50% - инвесторам. В таком случае блоки, которые приобретают, как правило, инвесторы, находятся в диапазоне от 100 до 300 метров. Оценивая офисный продукт от непрофильных игроков, стоит отметить, что предложение в таких объектах представлено в более мелкую нарезку – площади менее 50 кв. м.

Несмотря на увеличение числа офисных объектов на продажу блоками, новые офисы не смогут насытить рынок аренды в ближайшие 4 года. Наше совместное исследование с CORE.XP показало, что до 2028 года на офисный рынок в аренду выйдет не более 1,4 млн кв. м качественных офисов. При этом средние темпы ежегодного поглощения уже составляют 967 тыс. кв. м, а значит, на рынке аренды будет сохраняться дефицит качественного предложения, что приведет к росту ставок аренды.

Хотя наиболее высокий спрос на офисы в нарезку наблюдается в Москве, где многие компании выбирают покупку качественного лота для основного способа защиты капитала в условиях высокой инфляции, интерес к продукту растёт и в регионах, резюмирует Марина Толстошеева, эксперт в сфере коммерческой недвижимости и управления активами. «Отчасти это связано с цепочками постепенной релокации в регионы, которую правительство подготовило в октябре 2024 года, – поясняет она. – Следом за госкомпаниями в регионы постепенно отправятся и компании, сопровождающие их бизнес. Многие инвесторы, предвидя это, приобретают офисы для размещения сопутствующих игроков».

Прямая речь

Татьяна Шараева, партнёр OfficeFlex, президент Национальной ассоциации операторов сервисных офисов и коворкингов:

- Не думаю, что объём офисов мелкой нарезки в прямую аренду окажет существенное влияние, например, на наш рынок коворкингов и сервисных офисов.

Во-первых, это всё-таки разные продукты. Во-вторых, значительная часть тех, кто покупал – это инвесторы, вкладывающиеся в недвижимость на ранней стадии строительства, с расчетом ее перепродать. Так что часть будет эти офисы перепродавать. Другая часть – делать ремонт, поскольку без него сдать в аренду такой актив не получится. Это всё – время и деньги, и значит, что конечная цена аренды таких офисов будет выше рынка. Да и ситуация в целом, также будет способствовать повышению цен на прямую аренду.

В итоге конечный арендатор будет сравнивать высокую цену прямой аренды маленького офиса и цену за рабочее место в коворкинге. Безусловно, будут те, кто выберет прямую аренду. Но арендаторы, которым важна гибкость, качественный сервис, предсказуемость арендных платежей, особенно в период экономической нестабильности, будут выбирать сервисные офисы.

Источник: CRE

Пройдёмте на диван

Сейчас спрос на мелкую нарезку примерно в равных частях формируют конечные пользователи, а также малые и средние инвесторы, сообщает Иван Соколов. Однако точная оценка доли различных типов интересантов на рынке офисных помещений затруднена из-за отсутствия полной и корректной статистики, соглашается Елена Чернова. «Но спрос распределён приблизительно поровну между двумя основными группами, – полагает она. – Первую составляют инвесторы, приобретающие офисы для последующей аренды; их число значительно выросло в последние годы на фоне снижения рентабельности на рынке жилой недвижимости. Вторая группа — компании, покупающие офисные помещения для собственных нужд (штаб-квартиры)».

Евгений Тамошин, в свою очередь, выделяет три ключевых категории играющих на «мелком» офисном поле: частные инвесторы, большая часть которых ранее инвестировала в жилую недвижимость; розничные инвесторы — предприниматели, для которых покупка офиса является, в первую очередь, способом диверсификации бизнеса и инструментом сохранения капитала; профессиональные розничные инвесторы, которые имеют большой портфель коммерческой недвижимости и покупают её на постоянной основе. «Инвестировали компании, для которых есть возможность зачесть НДС, – добавляет Дмитрий Тищенко, управляющий директор Becar PM. – Но, в основном, это делалось всё-таки владельцами небольших бизнесов для собственных нужд».

Существенную долю сделок офисов в нарезку (80% от общего количества) формируют сделки с офисами до 200 кв. метров, напоминает Екатерина Белова. С точки зрения спроса, это небольшие частные инвесторы, для которых ранее привычным инструментом инвестиций в недвижимость было приобретение квартиры для последующей сдачи в аренду, соглашается она. Сейчас многие из них активно рассматривают офисную недвижимость как выгодную альтернативу.

Прямая речь

Сергей Черноусов, коммерческий директор девелопера и оператора сервисных офисов полного цикла Business Club:

- На московском рынке офисной недвижимости действительно активизировались частные инвесторы. Уже за первые десять месяцев в нарезку розничным инвесторам было продано 169 тыс. кв. м площадей в строящихся объектах, что на 9% превысило показатель за весь 2023 год.

Самая очевидная причина их активности в офисном сегменте, конечно, отмена льготной ипотеки. Высокая инфляция обесценивает сбережения, и, чтобы защитить капитал, розничные инвесторы переориентировались на наиболее доступный и надежный инструмент для инвестирования в недвижимости – офисы в нарезку.

Тем более, что и помещений до 1000 кв. м на продажу в строящихся объектах на рынке до недавнего времени хватало. Из-за высокой ключевой ставки девелоперам стало просто не выгодно строить классические офисные центры под аренду, и они сконцентрировались на схеме реализации объектов на продажу в мелкую нарезку в состоянии shell and core.

Другое дело, что офисный рынок серьезно трансформировался за последние годы – требования к качеству, безопасности и технологичности помещений в бизнес-центрах класса А возросли в разы. Чтобы офис был востребован и приносил стабильный пассивный доход в сегодняшних реалиях, им необходимо грамотно управлять, а такими компетенциями розничные инвесторы не обладают. В погоне за экономической выгодой многие из них пренебрегают профессиональной помощью, тем самым, в долгосрочной перспективе обрекая свой арендный бизнес на нерентабельность. Это касается как отделки и оснащения, так и последующей эксплуатации офиса, а также управления арендными отношениями. Конечно, в условиях дефицита предложения спросом могут пользоваться самые разные помещения. Но вот при стабилизации ситуации минимальная вовлеченность может выйти собственникам нового формата боком.

Впрочем, гораздо больше начинает волновать судьба самих офисных комплексов класса А, в которых допускается такая множественность собственников. Насущным вопросом остаётся, как в реальности будет осуществляться управление проданными помещениями и не отразится ли «самодеятельность» новых владельцев площадей в конечном итоге на репутации самого бизнес-центра.

Думаю, уже в самое ближайшее время мы увидим все подводные камни арендного бизнеса, и активность розничных инвесторов в офисном сегменте поутихнет. Ну а при стабилизации экономической ситуации и возврате льготных условий по ипотеке большинство вернется к более предсказуемому и понятному жилью.

Источник: IBC Real Estate

В свою очередь, Александра Захарова оценивает долю непрофильных инвесторов в 20%. «Да, это именно те люди, которые ранее вкладывали деньги в жилую недвижимость с целью сдачи в аренду, но теперь переключились на коммерческую, – соглашается она с коллегами. – Поскольку стоимость квадратного метра в традиционном стрит-ретейле сейчас довольно высока, офисы стали привлекательным вариантом для инвестирования и последующей сдачи в аренду, стимулируя в итоге спрос не только со стороны конечных пользователей, но и широкого круга инвесторов».

Именно доминирование непрофильных и так называемых диванных инвесторов впервые в истории наблюдений стало ключевым трендом продажи офисов в нарезку. «И когда мы говорим о действительно мелкой нарезке, речь идёт только о таком типе интересантов – частные, квартирные инвесторы, – подчёркивает Дмитрий Антонов. – Никаких других в мелкой нарезке нет. Я считаю, что доля квартирных диванных инвесторов в сегменте вообще почти стопроцентна».

Источник: CRE

Приток этих покупателей, многие из которых пришли с рынка жилой недвижимости, привел к двум ключевым изменениям, перечисляет Елена Чернова. Во-первых, конечно, уменьшению средней площади продаваемых офисов (до 150–250 кв. м в крупных БЦ), по аналогии с трендом на уменьшение площади квартир. Во-вторых, к резкому росту цен на небольшие лоты в высококачественных офисах класса «А». За год стоимость таких объектов увеличилась почти в полтора раза. «Эта тенденция активно поддерживается и девелоперами, поскольку продажа меньшими объемами делает экономику проекта более привлекательной, снижая финансовую нагрузку, связанную с высокими процентными ставками по проектному финансированию крупных объектов», – поясняет г-жа Чернова. «Конечно, офисная доходность, как правило, выше, чем в жилой недвижимости, – рассуждает Марина Толстошеева. – И то, что многие диванные инвесторы уходят из жилья в офисы – неудивительно и предсказуемо. Но проблема в том, что офисный рынок имеет свою специфику – это и дефицит наиболее ликвидных офисов, и опережающий сейчас рост цены на офисы в продажу по отношению к ситуации со ставками аренды, которые растут более сдержанно. Новым и непрофильным инвесторам в итоге остаются посредственные объекты, в которых потенциальная доходность будет ниже».

Прямая речь

Виталий Можаровский, партнёр, ALUMNI Partners:

- Как говорится, есть время разбрасывать камни, и есть время собирать камни. Сейчас время разбрасывать камни.

Разумеется, продажа офисов в мелкую нарезку рано или поздно, скорее всего, приведёт к снижению классности объекта, уровня его обслуживания и качества резидентов. Неприятно? Да, но не смертельно.

Мне же вспомнился один проект, в котором посчастливилось участвовать. Это был дом в сильно запущенном состоянии с коммунальными квартирами и соответствующим контингентом. К счастью, он оказался на «золотой миле» в Москве и с историей: Михаил Булгаков поместил именно в его интерьеры апартаменты профессора Преображенского из «Собачьего сердца». Так вот, талантливые и предприимчивые ребята аккуратно и без суеты переселили всех счастливых обладателей коммунального жилья, а потом по оригинальным фотографиям и сохранившимся планам восстановили фасады и интерьеры и превратили «воронью слободку» в прекрасный атмосферный клубный дом. А потом ещё и выпустили подарочное издание с великолепным томиком «Собачьего сердца» и фотоальбомом об истории дома и фотоотчётом о реставрации. И это было время собирать камни.

Источник: CRE

Покажем класс

Недавно принятая офисная классификация на тренд продажи офисов блоками, в свою очередь, практически не повлияла, убеждены собеседники CRE. «Офисная классификация – это узкопрофильная история для определенного глубоко профессионального сообщества, – поясняет Дмитрий Антонов. – Те, кто покупает офисы в нарезку, – даже не знают, что существует такая классификация, им не до этого». «Дело в том, что розничные продавцы офисов и раньше позиционировали свои объекты как класс A или B вне зависимости от того, что написано в классификации, – напоминает Дмитрий Тищенко. – При этом инвесторы с этой классификацией просто-напросто не были знакомы».

Елена Чернова говорит, скорее, об обратном эффекте. «Критерий, что здание должно принадлежать одному собственнику как обязательный для класса «А», уже давно был довольно неактуальным и не соответствующим развитию рынка офисной недвижимости, – поясняет она. – Тем более, что за последние десять лет рынок продаж таких лотов рос в геометрической прогрессии. Если в 2013–2014 годах это были буквально единичные истории, то сейчас подавляющее большинство проектов, которые выходят, макетируются именно под продажу». «Да, раньше нарезка офисов автоматически переводила класс А в класс В+ и ниже, – соглашается Марина Толстошеева. – Сейчас данное условие было пересмотрено и офисы по-прежнему могут оставаться в высшей категории, несмотря на то, что распроданы в мелкую нарезку. Безусловно, это повышает привлекательность для инвесторов, которые хотят владеть небольшим, но «самым престижным» офисом. К тому же, учитывая, что офисы более не теряют свою «классность» из-за множества сособственников, девелоперу и управляющей компании необходимо поддерживать остальные параметры на должном уровне, чтобы сохранить класс А для покупателей и инвесторов. Возможно, мы увидим качественное улучшение в управлении такими объектами в самое ближайшее время. Другое дело, что с точки зрения институциональных инвесторов и крупных компаний офисные здания проданные «по частям» представляют всё-таки мало интереса: выкупить все доли у мелких собственников практически нереально, а владение даже большей долей сопряжено с рисками совместного управления. Поэтому, действительно, можно говорить о том, что приобретение небольших офисов в крупных зданиях является зачастую не инвестиционным вложением, а покупкой для собственных нужд с пониманием, что продать такой актив будет гораздо сложнее».

Екатерина Крюкова поддерживает: со временем такие объекты быстрее потеряют привлекательность за счет сложности управления, чем те, где весь объект сосредоточен в одних руках. «Кроме того, из-за высокого спроса наблюдается рост продажной стоимости офисов, который значительно опережает темп роста арендных ставок, – уточняет эксперт. – При сохранении динамики вывода на рынок новых объектов и текущих темпов роста арендных ставок в будущем это может привести к замедлению роста продажной стоимости офисных помещений, а в отдельных случаях и к ее коррекции».

Источник: CRE

Прямая речь

Владимир Стольников, руководитель дирекции управления альтернативными инвестициями УК «Альфа-Капитал»:

- Доля растёт, но это вынужденная мера, чтобы реализовать проект класса «А» в Москве. И меня пугает рост таких сделок именно в классе «А», и они стопроцентно ещё выйдут рынку боком. Это – большая проблема для структурирования потом подобного набора «инвесторов» в бизнес-центре класса «А». Начиная от того, что большая часть, если не вся, сдаётся и продаётся в shell & core. То есть ещё отделка, которой, думаю, в бюджете у «инвестора» как раз не было заложено.

Как договориться с таким количеством инвесторов-собственников, если у каждого своё видение арендной ставки? Что будет делать девелопер с общими зонами, если инвестор откажется платить OPEX Leakage? Очень много вопросов, а ответов рынок пока не предоставил.

В общем, вызов следующего года – всё это консолидировать и предложить рынку решение. Финансовый и управленческий риск – это самое очевидное, а как следствие – непонятный инвестиционный потенциал. Снизить риск – если только заниматься BTS-сделками в этом сегменте. Но, думаю, сегмент мелкой нарезки ещё не готов к таким сделкам.

Резюмируя: рынок офисной недвижимости продолжит получать в распоряжение большое количество офисов в мелкую нарезку в объектах класса «А», что должно положительно сказаться на уровне вакансии и частично закрыть этот вопрос. Однако для того, чтобы реализовать такой сценарий, должна появиться сила, которая начнёт консолидировать этот объём для структурирования и систематизации предложения для арендаторов, в противном случае мы получим «коммунальные квартиры» в офисах класса «А». У меня был опыт консолидации более тридцати собственников для сделки по купле-продажи, до бума этого типа инвестиций. Это была очень сложная структура, и процесс согласования занял очень много времени (если бы хотя бы один из собственников не захотел – сделка бы развалилась).

Источник: CRE

Кто не рискует

Ключевой риск с точки зрения инвестирования – изменения в конъюнктуре рынка, при которых ставки аренды могут снизиться, что не позволит инвестору получить ожидаемую доходность, констатирует Иван Соколов. «Однако в Москве не ожидается снижения арендных ставок на офисные объекты, – добавляет он. – Напротив, мы прогнозируем возможное ускорение их роста в ближайшее время. Полагаем, что сегмент, представленный офисными блоками на продажу, продолжит развиваться, а спрос останется высоким в следующие несколько лет». «Смотрите: все аналитики говорят о том, что большинство офисов сейчас строятся с целью продажи в нарезку или под штаб-квартиры, – рассуждает Дмитрий Тищенко. – Это приводит к тому, что на фоне возведения значительного объема новых бизнес-центров, в них просто невозможно арендовать большую площадь. Ни 2, ни 5, ни 10 тыс. кв. м. В результате потенциальный арендатор видит новое полупустое здание, пытается арендовать пару этажей, но выясняется, что площади распроданы нескольким собственникам, которые не способны договориться друг с другом. Решением было бы привлечение управляющей компании, иначе всё превратится в «шанхай». Например, у Becar PM есть большой опыт заключения таких договоров от имени более чем 150 собственников с крупными арендаторами нескольких тысяч квадратных метров. Эта практика у нас работает уже с 2016 года, мы уже довольно глубоко в этой теме, у нас есть качественное ПО с личными кабинетами инвесторов, где собственники видят все свои доходы и расходы. Им вообще не надо заботиться ни о чем, они просто получают деньги каждый месяц на свой счет, при этом арендаторы могут без проблем снимать большие площади. Ну и по сравнению с торговыми центрами, распроданными по кусочкам, в офисных зданиях соседство не так сильно влияет на привлекательность. Однако есть определенные собственники офисов, которые занимаются не совсем традиционными видами бизнеса, например, шоурумы сильно пахнущих веществ или с огромным трафиком специфической публики. Это может негативно сказывается как на показах пустых офисов, так и на арендаторах, которые могут отказываться от продления аренды, уже зная, какие соседи рядом. В общем, продавать такие офисы в нарезку девелоперу выгоднее, чем искать институционального инвестора. А вот дальше мелкие инвесторы, купившие эти помещения, видят все сложности управления ими, даже по сравнению со стрит-ритейлом или номерами в апарт-отелях. И вот те, кто не справятся, вероятно, даже потеряют при перепродаже».

Дмитрий Антонов убеждён: мелкая нарезка ещё покажет себя. «Мы видим множество рисков, – перечисляет он. – Например, точно не факт, что будущие собственники получат ту доходность, которую им продавали агенты, либо девелоперы, потому что, может быть, они покупали по одной цене, но вопрос в том, смогут ли они перепродать по той цене, по которой видят возможную сделку. Ведь единовременно на рынок выйдет большое количество предложений мелкой нарезки, а спрос – в любом случае ограничен. Да просто у нас нет такого количества малого бизнеса и частных небольших компаний, которым нужны в большом объеме офисы в мелкую нарезку. В итоге спрос будет не такой большой и доходность, которую обещают, скорее всего, достигнута не будет. Также соглашусь: маленьким компаниям, которые будут арендовать или покупать эти офисы, нужны помещения с отделкой, а будущие собственники будут получать эти помещения в бетоне: стоимость отделки сейчас очень высокая».

Источник: CRE

Елена Чернова парирует: риски управляемы, а часть из них можно минимизировать, разработав до начала продаж правила пользования для собственников здания. Такой документ, являющийся неотъемлемой частью договора купли-продажи (ДКП), должен регламентировать проведение отделочных работ, допускаемые материалы и правила эксплуатации. «Но, в любом случае, априори затруднены все совместные принятия решений на собрании собственников, – говорит Марина Толстошеева. – Также присутствует необходимость участвовать во всех юридически значимых делах по зданию, общему имуществу, земельному участку и конфликту интересов. Любой из собственников может оказаться потенциальным банкротом, а значит, в целом такие объекты несут больше рисков для потенциальных покупателей».

Прямая речь

Елизавета Голышева, директор по стратегии и продажам Pridex Spaces:

- Мелкая нарезка – это рынок непрофильных инвесторов. Институциональные игроки традиционно заинтересованы в выкупе объекта целиком, что позволяет им сохранять полный контроль над активом. При этом «распродажа» бизнес-центров кусками, безусловно, негативно влияет на управление, именно поэтому крупные девелоперы, реализующие объекты блоками, создают собственные управляющие компании для систематизации процесса дальнейшего маркетинга и сдачи в аренду помещений и управления ими – формирования единого подхода. По сути, это аналог апарт-отелей, в котором УК обеспечивает инвесторам доход от сдачи в аренду их апартаментов.

Обновление классификации, в свою очередь, позволило бизнес-центрам, которые реализуются на продажу блоками, официально носить звание класса А – при соответствии всем другим параметрам. Это значительная поддержка девелоперов, строящих качественные объекты, ведь теперь они понятнее инвесторам в части их дальнейшей реализации и арендных ставок.

Сегодня на офисном рынке вообще самое большое разнообразие предложения за всю его историю, ориентированное на самую разнообразную аудиторию: аренда под отделку и с отделкой, покупка небольшими блоками и покупка зданий разных объемов целиком, покупка на ранней стадии проекта, где можно предусмотреть какие-то важные для заказчика изменения, и, наконец, гибкие офисы. При этом важно соблюдать баланс: когда идет перекос в одну сторону – а сейчас такой стороной с долей порядка 90% рынка является продажа офисов блоками, - это плохо для отрасли.

Мотивация девелоперов понятна: такой формат реализации обеспечивает быстрый выход из проекта, но встают вопросы о дальнейшей судьбе зданий, распродающихся по частям, и качества управления ими. Здесь все будет зависеть от девелопера: насколько он автоматизирует и цифровизирует процессы внутри здания, насколько будет открыт к инвесторам и готов помогать им в дальнейшей реализации этих площадей и т.д. Чем профессиональнее девелопер, тем более устойчивым будет такой объект.

Ну и очевидной проблемой рынка сегодня являются корпоративные клиенты с крупным запросом - от 3 тыс. кв. м. Предложения для них нового не строят, в существующих объектах критически снижается вакантность – до рекордных 5%. Сложно представить, что такие компании серьезно будут рассматривать здания, распроданные в нарезку, так как им придется собирать нужный объем у нескольких владельцев. Это в том числе значительные юридические и эксплуатационные риски. Пока, конечно, это дискуссионный вопрос. Но последствия такого перекоса мы уже наблюдаем в значительном росте ставок аренды, особенно в востребованных локациях и профессиональных, качественных зданиях.

Источник: CRE

Мы вам покажем

Марина Толстошеева рекомендует – в идеале – всё-таки не «распылять» объект на совсем мелкие юниты, чтобы в итоге не получить целую армию собственников, которые никогда не смогут договориться. Важно, чтобы у управляющей компании были полномочия не только управлять, но и распоряжаться общим имуществом объекта, подчёркивает она.

Сергей Любимов одним из существенных рисков называет проведение незаконной перепланировки. В процессе преобразования больших офисов в небольшие помещения собственники могут нарушать строительные нормы и правила, поясняет он. Например, недостаточное внимание к проектированию, слабо реализованные системы эвакуации, несанкционированные изменения в здании могут привести к штрафам и даже к требованию о восстановлении первоначального состояния. В случае, если такие изменения не были согласованы с местными органами власти, они могут стать причиной юридических споров.

Кроме того, в связи с необходимостью соблюдения новых стандартов в Москве собственникам необходимо внимательно следить за соответствием зданий новым требованиям. Невыполнение таких стандартов может привести к штрафам, необходимости проведения дополнительных улучшений или даже закрытию здания для арендаторов, если оно не соответствует установленным нормам. Также возможно, что собственники могут столкнуться с юридическими проблемами, если изначальная классификация или деление пространства на малые офисы не соответствует новым правилам.

Не стоит упускать из виду и нарушения налогового законодательства. При делении помещений на мелкие блоки могут возникать сложности с налоговым учетом и декларациями. Некорректное оформление сделок или несоответствие налоговых обязательств требованиям законодательства может привести к штрафам и судебным разбирательствам.

Источник: CRE

Для минимизации рисков в сделках с мелкой офисной недвижимостью стоит придерживаться следующих рекомендаций, резюмирует Сергей Любимов. Во-первых, соблюдение правил оформления перепланировок и улучшений. Прежде чем приступать к делению офисных помещений, важно обеспечить полное соответствие проектных изменений строительным и санитарным нормам, а также получить необходимые разрешения. Это поможет избежать проблем с органами надзора в будущем. Для минимизации рисков, связанных с заключением договоров аренды, стоит регулярно консультироваться с юристами, чтобы составить четкие и детализированные условия аренды, которые учитывают возможные риски, такие как изменение стороны арендатора, досрочное расторжение и форс-мажорные обстоятельства. Важно провести проверку всех офисных объектов на соответствие новым стандартам классификации (например, офисов класса B и C), чтобы избежать штрафов и обязательства по внесению изменений.

Прямая речь

Елена Фотеева, юрист практики недвижимости и строительства SEAMLESS Legal:

- Инвестиции в коммерческую недвижимость в виде так называемой «офисной нарезки» могут иметь не только финансовые и управленческие, но и сопряженные с ними юридические риски. Например, потенциальные арендаторы небольших офисных помещений чаще настаивают на заключении краткосрочных договоров аренды, что повышает «текучесть» арендаторов и не отвечает интересам инвесторов, которые рассчитывают получать постоянный арендный доход.

Кроме того, «мелкая нарезка» офисов усложняет управление коммерческой недвижимостью в целом. В такой ситуации сложнее достичь консенсуса по вопросам использования общего имущества и разграничения эксплуатационной ответственности. В случае же какого-либо происшествия (пожара, аварии, кражи) трудно установить виновное лицо.

Применительно к общему имуществу в нежилом здании также напомним, что в силу закона оно находится в долевой собственности всех собственников помещений в таком здании. По общему правилу, по вопросам владения, пользования и распоряжения общим имуществом собственники принимают решения большинством голосов.

Как правило, земельный участок, расположенный под зданием, также принадлежит собственникам помещений на праве общей долевой собственности или на праве аренды. Порядок использования земельного участка в таком случае определяется либо в соглашении собственников или в договоре аренды с множественностью лиц на стороне арендатора.

Источник: CRE

Долевое участие

«Нарезка» ставит под угрозу сам рынок институциональной недвижимости, резюмирует Екатерина Крюкова. «Ведь основная её характеристика – стабильный «длинный» денежный поток: долгосрочные договоры, единое централизованное управление, и, как правило, один собственник, который все это обеспечивает, – повторяет она. – И, как только здание нарезается на «кусочки» по 50-80 метров – это уже не тот уровень! Да, по умолчанию обычно страдает качество управления зданием: очень трудно (невозможно) договориться с пятьюдесятью собственниками – как ремонтировать, как организовать пропускную систему, как выбрать подрядчика. Любое решение становится практически невозможным. Затем – падает качество tenant mix: один собственник сдаст под офис, второй – под «магазин магазинов», третий – под склад, вариантов множество. В результате получается настоящий «зоопарк» арендаторов, без единой концепции и точного позиционирования. Итог – снижается качество предложения: крупный, долгосрочный арендатор в такое здание не пойдет. Не пойдет и инвестор».

Андрей Алёшкин, партнёр, исполнительный директор NAI Belarus, делится соответствующим опытом Белоруссии. «Если для крупных городов России мелкая офисная нарезка – несколько новая и парадоксальная ситуация, то для офисного рынка в Минске, скорее, обыденность, – поясняет он. – Специфика нашего рынка такова, что он изначально развивался за счет долевого строительства. Слово «долёвочка» прочно вошло в обиход игроков наравне с другими профессиональными терминами. Участие в строительстве у нас вообще начиналось условно от 20-23 кв. м. На рынке были примеры (да и теперь ещё живут и здравствуют), когда число собственников в одном офисном объекте доходило до ста пятидесяти. И, наоборот, проекты, где в БЦ один собственник, максимум, два, были и остаются в Минске в меньшинстве. Так что большинство сделок купли/продажи на нашем рынке осуществляется как раз с офисами мелкой и, если можно так выразиться, ультрамелкой нарезки. С классами тут все понятно: это «В-» («В2» в некоторых других классификациях). Понятно, что ни один офисный объект, если в нем дойдет до продажи кабинетов по двадцать «квадратов», уже никак не останется в более высоком классе. Основной спрос у нас исходит от индивидуальных предпринимателей, самозанятых и небольших компаний (микроорганизации), которые в покупке мини-офиса видят экономичные альтернативы аренде».

Диванные инвесторы тоже есть, добавляет Андрей Алёшкин. «В нашем офисном сегменте нередко задействованы и обычные «физики», – рассказывает эксперт. – Вот у человека есть какой-то источник дохода, и он рассматривает недвижимость, как средство сохранения и преумножения сбережений: купил квартиру, потом апартаменты, потом вот и на офисы обратил внимание. И всё – с расчётом как-нибудь выгодно перепродать. В общем, за эти годы мы насмотрелись и наслышались разных историй из этого офисного «общежития». И, поверьте, негативных куда больше, чем положительных».

Источник: CRE

Пена дней

С учётом текущей ключевой ставки офисные помещения с «небольшим чеком» продолжат быть наиболее востребованными потенциальными инвесторами, прогнозирует Екатерина Крюкова. Пока рынок мелкой нарезки не столкнется с какой-то очевидной проблемой, спрос сохранится, соглашается Дмитрий Антонов.

Однако за счет увеличения количества проектов, в которых офисы предлагаются на продажу блоками, конкуренция между девелоперами усиливается уже давно, сообщает Екатерина Белова. И каждый застройщик будет стремиться нивелировать возможные риски, связанные со сложностью в управлении объектом с множественной собственностью, и прибегать к услугам профессиональных управляющих компаний, поясняет она.

Однако Олег Тадтаев, старший инвестиционный менеджер Metrika Investments, уже говорит о признаках пузыря и перегрева именно на рынке продаж небольших лотов. «Цены в торговом и офисном сегментах растут очень высокими темпами, – поясняет он. – Соотношение же ставок аренды и цен продаж становится всё менее привлекательным с учетом текущего уровня доходностей по государственным облигациям, которые являются, по сути, безрисковыми. Текущая доходность по небольшим лотам может составлять до 5-7%. Вероятнее всего, после окончания кризиса ликвидность таких активов будет низкой, пока уровень доходности не стабилизируется».

Кроме того, с начала 2024 года стоимость отделочных работ в среднем увеличилась на 30%, в 2025 году ожидается рост еще минимум на 25%, напоминает Евгений Тамошин. В сочетании с изменениями налогообложения пользователей УСН и повышением ставки по налогу на прибыль, собственники новых офисов будут стремиться переложить возросшие издержки на арендаторов. «Это, несомненно, приведет к дальнейшему росту ставок в 2025 году, в среднем на 7%, – полагает г-н Тамошин. – Также в связи с тем, что стоимость аренды исторически не поспевает за ростом цен, мы ожидаем, что ставка капитализации будет снижаться в течение следующих трех лет. К тому же выход на рынок аренды больших объёмов снизит доходность по готовым проектам уже в 2025 году, с 8,5–9% до 7,5–8%. В далёком же будущем сегодняшний всплеск интереса к офисам в мелкую нарезку может привести к расслоению рынка. Девелоперы будут, в первую очередь, ориентированы на крупные компании, которые арендуют большие площади. А рынок небольших офисов полностью перейдет к частным собственникам, которые будут остро конкурировать между собой».

Источник: CRE

Рост интереса к малым офисным пространствам может привести к перераспределению инвестиций в сегменте коммерческой недвижимости, резюмирует Сергей Любимов. Инвесторы, возможно, начнут «сдвигаться» от крупных офисных центров к более компактным и гибким объектам, что запустит новые тенденции в структурировании портфелей и поиске возможностей на рынке недвижимости. Это особенно актуально для частных инвесторов и паевых фондов, ищущих низкий порог входа и стабильный доход.

«Но в России всплеск спроса на мелкие офисы был ответом на краткосрочную ситуацию в 2022-2023 годах, – напоминает Андрей Алёшкин. – Освобождение офисов ушедшими с рынка компаниями, ввод новых объектов, рост вакантности, турбулентность с курсом рубля, нестабильность ставок. Это послужило основой для того, что собственники ряда объектов или инвесторы решились на продажи мелкой нарезкой, а пул потенциальных интересантов, как профильных, так и нет, согласился: а почему бы и нет? Почему бы и не попробовать владеть несколькими десятками метров в бизнес-центре? Но теперь ситуация коренным образом изменилась, и я уверен, что насмотревшись на «экспериментальные» объекты, вскочившие в этот поезд, в будущем ни собственники, ни инвесторы не станут наступать на эти грабли».