Несмотря на рост ключевой ставки с 16% в начале года до 21% – к концу, инвестиции в недвижимость на уровне 1,1 трлн. руб. в уходящем году названы рекордными.

По данным CORE.XP, уже в январе-ноябре 2024 года общий объем инвестиций в недвижимость России достиг 1 058 млрд руб., превысив на 50% результат аналогичного периода 2023 года. Основной прирост сформирован за счёт конечных пользователей, которые инвестировали в 3,5 раза больше относительно аналогичного периода 2023 года, в то время, как игроки, приобретая коммерческую недвижимость с инвестиционными целями, купили примерно на 10% меньше, чем в аналогичном периоде 2023 года.

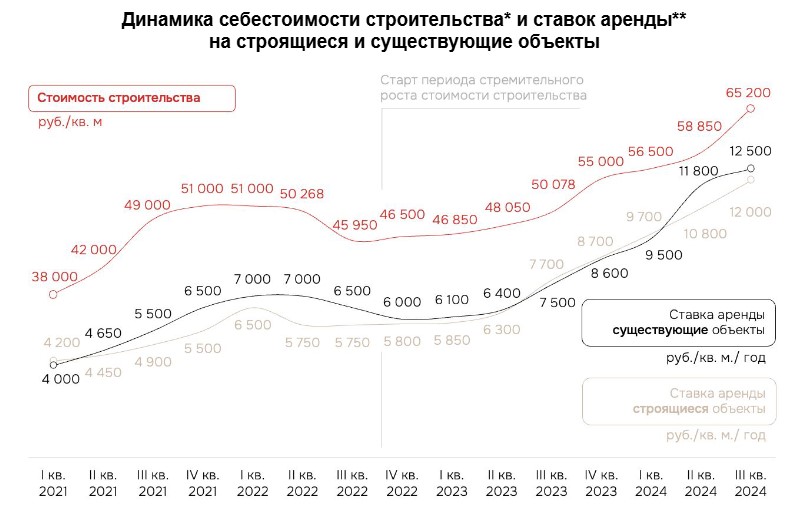

В коммерческой недвижимости наиболее сильный рост инвестиций наблюдался, в том числе, в производственно-складском сегменте, в 1,9 раза г/г, перечисляет Ирина Ушакова, старший директор, руководитель отдела инвестиций, рынков капитала и аналитики CORE.XP. «На рынок снова более всего влияли два фактора, – рассуждает Евгений Бумагин, член совета директоров, руководитель департамента по работе со складскими и производственными помещениями IBC Real Estate. – Во-первых, экономическая ситуация в стране демонстрирующая, с одной стороны, повышенную потребительскую активность, напрямую влияющую на планы по развитию ключевых игроков рынка, с другой – минимально низкий уровень безработицы, осложняющий ситуацию с дефицитом складских кадров и ростом их заработных плат. Значительное влияние оказывают высокие темпы роста инфляции, побуждающие к ужесточению денежно-кредитной политики и удорожанию заёмного финансирования, а также к росту стоимости строительства объектов. Во-вторых, сама деловая активность ключевых игроков рынка, непосредственно влияющая на наблюдаемые высокие показатели спроса практически по всей стране и не успевающее предложение. Утраченные иллюзии года – снижение ключевой ставки Центральным Банком, ожидаемое в первой половине года, и надежды на улучшение ситуации со стоимостью заёмного финансирования. Дебютом года можно назвать активность компании СберЛогистика. С начала года компания реализовала по всей стране 1,9 млн кв. м, 68% из которых пришлось на регионы страны и 32% – на Московский регион. Ранее подобного спроса со стороны этой компании не наблюдалось, наиболее высокий предыдущий показатель спроса был в 2022 году (не более 300 тыс. кв. м. по всей стране). Сделка года – Ozon по BTS-аренде объекта Гранель (190 тыс. кв. м)». «Что касается сюрпризов года, то для меня «ожидаемой неожиданностью» стало стремительное развитие компании «Магнит» в сегменте складов, эта динамика особенно заметна после нескольких лет застоя, – делится Станислав Ахмедзянов, управляющий партнер IBC Global. – В свою очередь, продажа Selgros Cash & Carry будет иметь заметное влияние на рынок продуктового ритейла и складов последней мили / дарксторов. Крупнейшее событие года же с негативным оттенком — остановка строительства сортировочных центров Wildberries, что существенно сказалось на общей динамике рынка. Ну а главная антисделка года – почти 2 млн кв метров не построенных складов. Именно такой потенциал потерял российский рынок складской недвижимости на фоне роста ключевой ставки и арендных ставок, что заставило многие компании, особенно в сфере электронной коммерции, пересмотреть или отложить расширение». «Нельзя строить с кредитным плечом 20%+, – соглашается Валерий Жуков, генеральный директор Instone Development. – Инфляция – ещё один важный фактор, а в России в 2024 году она превысила все прогнозы. Рост цен на строительные материалы и услуги увеличил затраты на реализацию проектов, снижая рентабельность и замедляя темпы строительства. Третий фактор, возможно, больше подходит под понятие «психологического давления», но введение новых пакетов санкций со стороны ЕС и США в 2024 году также оказало негативное влияние на российскую экономику. Санкции затронули финансовый сектор, ограничив доступ к международным рынкам капитала и усложнив привлечение инвестиций в строительную отрасль. Кроме того, ограничения на импорт технологий и оборудования затруднили модернизацию производственных процессов в строительстве. Ну и для индустриальной недвижимости, кроме того, чувствительным стало сворачивание промышленной ипотеки, которая в ряде проектов была важным драйвером».

В 2024 году доминирующей силой в commercial real estate стали коллективные инвесторы – около 80% коллективных инвестиций в готовые, стабилизированные складские объекты были сделаны либо УК «Современные фонды недвижимости», либо PARUS, сообщает Елена Михайлова, руководитель направления маркетинговых исследований и аналитики PARUS Asset Management. В ближайшей перспективе именно коллективные инвесторы станут и главными владельцами качественной коммерческой недвижимости в России.

Прямая речь

По данным CORE.XP, уже в январе-ноябре 2024 года общий объем инвестиций в недвижимость России достиг 1 058 млрд руб., превысив на 50% результат аналогичного периода 2023 года. Основной прирост сформирован за счёт конечных пользователей, которые инвестировали в 3,5 раза больше относительно аналогичного периода 2023 года, в то время, как игроки, приобретая коммерческую недвижимость с инвестиционными целями, купили примерно на 10% меньше, чем в аналогичном периоде 2023 года.

В коммерческой недвижимости наиболее сильный рост инвестиций наблюдался, в том числе, в производственно-складском сегменте, в 1,9 раза г/г, перечисляет Ирина Ушакова, старший директор, руководитель отдела инвестиций, рынков капитала и аналитики CORE.XP. «На рынок снова более всего влияли два фактора, – рассуждает Евгений Бумагин, член совета директоров, руководитель департамента по работе со складскими и производственными помещениями IBC Real Estate. – Во-первых, экономическая ситуация в стране демонстрирующая, с одной стороны, повышенную потребительскую активность, напрямую влияющую на планы по развитию ключевых игроков рынка, с другой – минимально низкий уровень безработицы, осложняющий ситуацию с дефицитом складских кадров и ростом их заработных плат. Значительное влияние оказывают высокие темпы роста инфляции, побуждающие к ужесточению денежно-кредитной политики и удорожанию заёмного финансирования, а также к росту стоимости строительства объектов. Во-вторых, сама деловая активность ключевых игроков рынка, непосредственно влияющая на наблюдаемые высокие показатели спроса практически по всей стране и не успевающее предложение. Утраченные иллюзии года – снижение ключевой ставки Центральным Банком, ожидаемое в первой половине года, и надежды на улучшение ситуации со стоимостью заёмного финансирования. Дебютом года можно назвать активность компании СберЛогистика. С начала года компания реализовала по всей стране 1,9 млн кв. м, 68% из которых пришлось на регионы страны и 32% – на Московский регион. Ранее подобного спроса со стороны этой компании не наблюдалось, наиболее высокий предыдущий показатель спроса был в 2022 году (не более 300 тыс. кв. м. по всей стране). Сделка года – Ozon по BTS-аренде объекта Гранель (190 тыс. кв. м)». «Что касается сюрпризов года, то для меня «ожидаемой неожиданностью» стало стремительное развитие компании «Магнит» в сегменте складов, эта динамика особенно заметна после нескольких лет застоя, – делится Станислав Ахмедзянов, управляющий партнер IBC Global. – В свою очередь, продажа Selgros Cash & Carry будет иметь заметное влияние на рынок продуктового ритейла и складов последней мили / дарксторов. Крупнейшее событие года же с негативным оттенком — остановка строительства сортировочных центров Wildberries, что существенно сказалось на общей динамике рынка. Ну а главная антисделка года – почти 2 млн кв метров не построенных складов. Именно такой потенциал потерял российский рынок складской недвижимости на фоне роста ключевой ставки и арендных ставок, что заставило многие компании, особенно в сфере электронной коммерции, пересмотреть или отложить расширение». «Нельзя строить с кредитным плечом 20%+, – соглашается Валерий Жуков, генеральный директор Instone Development. – Инфляция – ещё один важный фактор, а в России в 2024 году она превысила все прогнозы. Рост цен на строительные материалы и услуги увеличил затраты на реализацию проектов, снижая рентабельность и замедляя темпы строительства. Третий фактор, возможно, больше подходит под понятие «психологического давления», но введение новых пакетов санкций со стороны ЕС и США в 2024 году также оказало негативное влияние на российскую экономику. Санкции затронули финансовый сектор, ограничив доступ к международным рынкам капитала и усложнив привлечение инвестиций в строительную отрасль. Кроме того, ограничения на импорт технологий и оборудования затруднили модернизацию производственных процессов в строительстве. Ну и для индустриальной недвижимости, кроме того, чувствительным стало сворачивание промышленной ипотеки, которая в ряде проектов была важным драйвером».

В 2024 году доминирующей силой в commercial real estate стали коллективные инвесторы – около 80% коллективных инвестиций в готовые, стабилизированные складские объекты были сделаны либо УК «Современные фонды недвижимости», либо PARUS, сообщает Елена Михайлова, руководитель направления маркетинговых исследований и аналитики PARUS Asset Management. В ближайшей перспективе именно коллективные инвесторы станут и главными владельцами качественной коммерческой недвижимости в России.

Прямая речь

Владимир Стольников, руководитель дирекции управления альтернативными инвестициями УК «Альфа-Капитал»:

- Событием года назову развитие рынка коллективных инвестиций.

Затем – создание новых ЗПИФ как на девелоперские проекты, так и на стабилизированные; вынесение на рынок спорного предложения по плавающей ставке аренды; выделение в отдельный сегмент и первую институциональную сделку в формате Light Industrial.

Логистику ждут восемь лет активной стройки, несмотря на сложные экономические условия и жёсткую КДП; ЗПИФ станут частичным решением.

Источник: ХСА

Сделали предложение

Совокупный объем существующего предложения складских площадей по стране достиг 56,5 млн кв. м, увеличившись за последние десять лет в два раза или на 109%, подсчитывают в IBC Real Estate.

При этом последние четыре года подряд, включая 2024-ый, годовые объемы нового строительства превышали 3,5 млн кв. м. складских площадей. Так, к концу этого года совокупный объем ввода объектов в эксплуатацию по стране приблизился к 3,9 млн кв. м, что сопоставимо с рекордными темпами ввода в 2023 г. Наиболее высокие темпы нового строительства в течение года наблюдались в Санкт-Петербурге и ЛО (693 тыс. кв. м. или +78% г/г), а также в ключевых и развивающих логистических хабах России – совокупно 1,8 млн кв. м. или +14% г/г. В Московском регионе сроки ввода многих объектов задерживаются, в связи с чем темпы нового строительства снизились (1,3 млн кв. м или -31% г/г).

В Московском регионе крупнейшим объектом нового строительства стал корпус на территории складского комплекса Wildberries в Электростали, перечисляют в CMWP. Площадь здания составила 105 тыс. кв. м, что позволило увеличить складские мощности комплекса в 1,4 раза. Крупнейшим объектом нового строительства в Ленинградской области стал 100К Склад, на территории которого было введено 114 тыс. кв. м (25% от общего объема ввода в регионе). Особенностью крупнейшего ввода является то, что на территории логистического парка были введены не только сухие складские помещения, но и мультитемпературные корпуса (21% введенной площади, что эквивалентно 24 тыс. кв. м). В регионах в топ-3 крупнейших объекта нового строительства вошли распределительный центр Wildberries в Самарской области – 180 тыс. кв. м, два здания в индустриальном парке «Култаево», расположенного в Пермском крае – 135 тыс. кв. м (для продуктового ритейлера Чижик и представителя электронной коммерции Ozon) и NK Парк Саратов – 118 тыс. кв. м.

Источник: IBC Real Estate

По предварительным итогам 2024 года, совокупная сумма купленных и арендованных площадей по всей России составляет 6,9 млн кв. м, что является высоким показателем спроса второй год подряд, а также и сопоставимым с прошлым годом, несмотря на незначительное снижение на 7% г/г (в 2023 году – 7,4 млн кв. м), уточняют в IBC Real Estate.

Более половины спроса (55%) приходится на регионы страны, 45% – на Московский регион. Несмотря на снижение доли, деловая активность в Московском регионе остаётся высокой. Так, на начало декабря индикатор достиг 3 млн кв. м, а к 31 декабря приблизится к 3,5 млн кв. м. Около 40 % спроса реализовали онлайн-операторы, представленные, в основном, маркетплейсами.

В остальных регионах страны, за исключением Санкт-Петербурга и ЛО, где на фоне снижения активности со стороны ключевых игроков рынка наблюдается значительное сокращение спроса после рекордов прошлого года (293 тыс. кв. м или -71%), зафиксированы исторически высокие темпы. Совокупно в ключевых и развивающихся логистических хабах России индикатор спроса составляет 3,5 млн кв. м или +26% г/г. Как и в Московском регионе, на 78% спрос реализован онлайн-операторами, и также преимущественно компаниями Ozon и СберЛогистика.

Крупнейшие сделки тоже были заключены двумя участниками рынка – Ozon и СберЛогистикой. Ozon, в целом по стране, реализовал 1,9 млн кв. м, 445 тыс. кв. м из которых приходятся на Московский регион. СберЛогистика также достигла совокупного объема в 1,9 млн кв. м, из которых 601 тыс. кв. м. был реализован в Московском регионе.

Источник: NF Group

Мы на вас поставили

Ещё одним решением года, которое существенно повлияло на складской сегмент, можно назвать утверждение постановлением Московской области 26 февраля 2024 г. стандарта, согласно которому собственники складов, логистических комплексов и оптово-распределительных центров площадью более 30 тыс. кв.метров, обязаны строить общежития для работников без постоянного места жительства, сообщает Полина Афанасьева, директор, руководитель департамента исследований и аналитики CMWP.

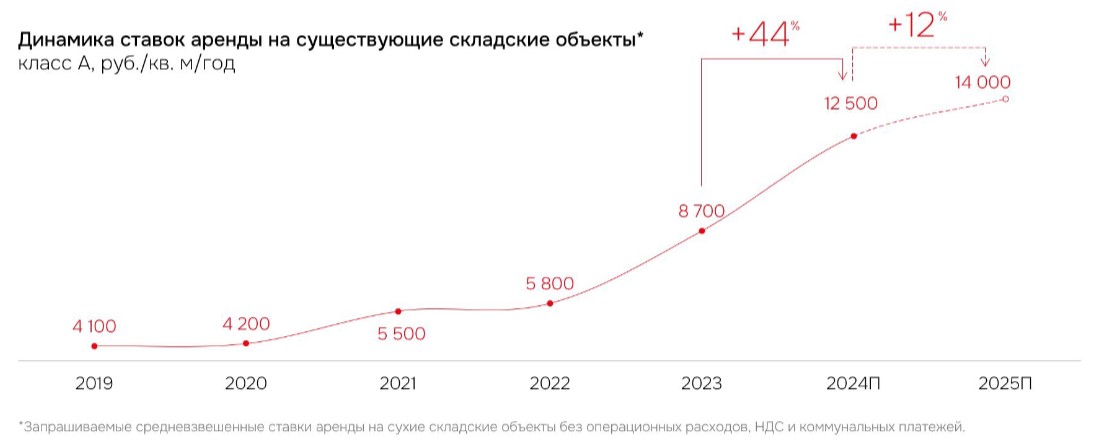

Нехватка предложения, высокий спрос, а также удорожание стоимости финансирования и рост себестоимости строительства стали основными драйверами роста ставок аренды, указывают в CORE.XP. В Московском регионе по итогам 2024 года базовая ставка аренды на сухие существующие складские объекты класса А достигнет 12 500 руб./кв. м в год (без учета НДС, операционных расходов и коммунальных платежей), что превысит индикатор аналогичного периода прошлого года на 44%, сообщают в IBC Real Estate.

В Санкт-Петербурге и ЛО арендная ставка составит 11 500 руб./кв. м в год (без операционных расходов, НДС и коммунальных платежей), прирост год к году составит – 35%.

В ключевых региональных логических хабах, где объём предложения более 1 млн кв. м (Екатеринбург, Новосибирск, Самара, Казань, Краснодар, Ростов-на-Дону и Воронеж), арендные ставки базируются на уровне 10 000 - 11 500 руб./кв. м в год (без операционных расходов, НДС и коммунальных платежей) в зависимости от региона, когда как на конец 2023 года диапазон составлял 8 500-8 700 руб./кв. м в год (без операционных расходов, НДС и коммунальных платежей). Прирост год к году в ключевых региональных хабах составит 25%.

Источник: IBC Real Estate

Прямая речь

Артем Хомышин, руководитель отдела развития бизнеса FM Logistic в России:

- Рекордный спрос, достигающий 7,5 млн квадратных метров, сохранил дефицит на рынке складской недвижимости, удерживая уровень вакансии ниже 1%. Этот показатель, наряду с экономическими факторами, такими, как увеличение ключевой ставки Центробанка с 16% до 21%, удорожание строительства и повышение налоговой базы, а также другими вводными, привёл к росту арендных ставок до 60% по сравнению с началом года.

Реакцией складского рынка на ситуацию в геополитике и экономике стала апробация новых схем арендных договоров: инициация пересмотра условий по действующим договорам; повышение индексации по долгосрочным контрактам; авансирование арендной платы по договору; привязка ставки аренды к ключевой ставке ЦБ РФ, перечисляют в CMWP. Отдельные новые склады сдаются по ставке 15 тыс. руб., а эксплуатационные расходы на эти объекты оцениваются в 2 000 руб. и выше, сообщает Гарольд Власов, управляющий директор 3PL-оператора NC Logistic. По его словам, девелоперы предлагают хорошую ставку аренды только при условии высокой ежегодной индексации и заключении договора на срок от 10 лет. «Чтобы понять, насколько тектонические изменения произошли на рынке, достаточно вспомнить стоимость аренды склада в 2022 году — тогда она была около 4,5 тыс. руб., — поясняет г-н Власов. — В этих реалиях стала расти востребованность услуг 3PL-операторов; клиенты заключали новые договоры на срок от года и более с учетом опции последующей пролонгации. Раньше период действия первичного контракта в среднем составлял не менее 2 - 5 лет, но из-за нестабильности и трудности прогнозирования складского рынка этот срок существенно сократился». «Но я всё-таки главными событиями года назову осознание, что ставка аренды не может расти до небес; ожидание охлаждения рынка, – резюмирует Алексей Смердов, инвестиционный директор группы Central Properties & Parus. – Ну а "жизнь бьёт ключом" можно перефразировать – ключом ударило всех, все сегменты коммерческой недвижимости».

Источник: Instone Development

Прямая речь

Елена Бабенко, генеральный директор ГК «Ориентир»:

- Сейчас важно отметить, что, несмотря на кризисные явления, в которых оказался рынок девелопмента, он продолжает функционировать.

Среди трендов уходящего года выделю:

Выход новых игроков e-commerce и запуск крупных инвестиционных программ. Один из заметных трендов — старт масштабной инвестиционной программы крупного игрока в секторе e-commerce. Строительство ряда новых объектов для него включено в планы ведущих складских девелоперов на 2024-2026 годы и обещает стать значимой частью их портфеля.

Стабилизация арендных ставок. После значительного роста арендных ставок за последний год к концу 2024 года отмечаем замедление данного тренда.

Переориентация спроса с аренды на покупку. Во втором полугодии 2024 года наблюдается заметное изменение интереса игроков рынка с аренды на купле-продажу складских объектов. В условиях высокой стоимости строительства и стоимости финансирования 14-18 тыс. рублей (в зависимости от типа здания) за кв. м в год без НДС из арендной ставки идет на уплату процентов, что делает выбор сделок по договору купли-продажи будущей вещи (ДКПБВ) более логичными для игроков рынка.

Рост стоимости земельных участков. Резкий рост цен на земельные участки влияет на экономику проектов, заставляя девелоперов пересматривать планы и искать новые стратегии для сохранения рентабельности.

Увеличение числа запросов и сделок по строительству автоматизированных и высотных складов. На фоне повышенного интереса к автоматизации мы видим рост сделок по строительству автоматизированных складских объектов. Параллельно с этим есть спрос на строительство высотных складов с увеличенной высотой до 27 метров вместо стандартных 12.

Активность жилых девелоперов в складском сегменте. Девелоперы жилой недвижимости всё чаще становятся заказчиками складских объектов, особенно в рамках программ развития МПТ.

Зрелость рынка. Рынок постепенно становится более зрелым, как со стороны девелоперов, так и со стороны заказчиков и арендаторов.

И в качестве последнего тренда выделю увеличение числа генподрядных проектов.

В сегменте классических складов вообще наступил переломный момент, убеждён Александр Манунин, управляющий партнер Parametr. «Несмотря на сохраняющийся дефицит предложения и повышенный спрос, очевидно, что прежняя парадигма арендных отношений перестала работать – динамика арендных ставок не успевает за ростом стоимости финансирования, – поясняет эксперт. – В результате появляются те самые новые инструменты хеджирования рисков арендных сделок в виде индексации арендных ставок, привязанной к ключевой ставке, увеличенных депозитов, которые снижают долговую нагрузку на проект и пр. Но, по нашему мнению, необходимо в первую очередь пересмотреть подход к формированию арендной ставки, а именно добавить переменную часть, которая зависит от изменения ключевой ставки. Это позволит девелоперам разделить риски арендных контрактов со всеми участниками сделки и получить возможность привлекать финансирование для реализации объектов в аренду».

Именно резкий рост арендных ставок и снижение девелоперской активности в спекулятивном сегменте привели к буму спроса на покупку складских помещений, хотя долгое время базовым сценарием для этого рынка была арендная модель, повторяет Александр Манунин. Так, если в 2023 году соотношение аренды и покупки в сегменте big box составляло 65% к 35%, то в этом году доля запросов на покупку выросла почти до 50% от общего объема спроса и достигла уровня в 1 млн кв. м.

Прямая речь

Александр Никишов, управляющий директор ХСА:

- Решение года для всех девелоперов – продолжение ими реализации проектов в условиях высоких кредитных ставок и усиления негативного влияния на отрасль макроэкономических факторов.

Для формата light industrial главным событием стало заключение первой крупной инвестиционной сделки с институциональным инвестором – УК «Альфа-Капитал» приобрела площади в Industrial City Коледино.

Light industrial вообще главный драйвер года, показавший высокую доходность (ориентировочно 40%) и подтвердивший статус индустриальной недвижимости как самого ликвидного сегмента рынка. За минувший год стоимость квадратного метра в Industrial City увеличилась более чем на четверть, что делает формат интересным для тех, кто ищет не только сохранение, но и стабильного роста капитала.

На повышение привлекательности для инвесторов и конечных покупателей также влияло отсутствие вакансии на рынке и кратно превышающий предложение спрос.

Резиденту-2024 нужно готовое решение, здесь и сейчас, и мы, как девелоперы, его предлагаем. Все это в совокупности создаёт предпосылки для запуска и внедрения новых сервисов, ещё большей универсальности промышленной площадки. К примеру, ХСА разработал собственную линейку форматов Industrial City Collection, которая дает возможность выбрать помещение в формате light industrial, и отвечает всем запросам промышленных компаний. Отмечу на рынке и появление первой некорпоративной более четкой классификации light industrial, разработанной брокерами и девелоперами – на фоне настоящего хайпа вокруг формата ведь началась очевидная подмена понятий, которая не идет на пользу ни рынку, ни покупателю.

Источник: Parametr

Оркестр электрического света

По предварительным итогам 2024 года, на операторов онлайн-торговли придётся порядка 75% всех сделок в стране, что является максимальным показателем за историю наблюдений, сообщает Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group.

В уходящем году произошел целый ряд запусков крупных распределительных центров маркетплейсов, которые существенно сократили сроки доставки и улучшили доступность товаров для жителей региональных городов, повторяет эксперт. Одними из крупнейших объектов стали логистические центры Ozon в Саратове (118 тыс. кв. М), Москве (Домодедово; 105 тыс. кв. М), Санкт-Петербурге (Колпино; 105 тыс. кв. М). «Расширение e-commerce наблюдается не только в крупных агломерациях, но и в небольших населенных пунктах, где уверенно растёт и популярность маркетплейсов в целом, и качество доставки от них, – рассуждает Станислав Ахмедзянов. – Подумайте только: 97% от общего объёма e-commerce в 2024-м составили покупки в российских интернет-магазинах и на маркетплейсах, а на трансграничную торговлю пришлось лишь 3%. Проникновение маркетплейсов в регионы произошло намного быстрее и глубже, чем прогнозировалось самыми смелыми аналитиками, и даже на фоне экономической нестабильности маркетплейсы уверенно расширяли присутствие». «Но и рекордный объем ввода площадей, о котором заявляли в начале и середине года (от 5,4 до 6,2 млн кв. м, согласно разным источникам), не покрывал и не покрывает до сих пор спрос e-commerce и продовольственного ритейла, – соглашается с другими собеседниками CRE Евгений Смирнов, коммерческий директор логистического оператора МОЛКОМ. – И в ближайшие два года ситуация не изменится. Отсутствие свободных площадей привело ко все тому же росту арендной ставки и, как следствие, удорожанию тарифов на услугу хранения товаров. Некоторые ритейлеры отмечали, что ранее они рассматривали склады на севере, юге Москвы, то есть там, где выгоднее для них держать сток. В этом году они двигались от обратного – оставались или шли туда, где есть свободные площади, соглашаясь на действующие тарифы. Это привело к увеличению сроков выполнения логистических операций; пересмотру расходов маркетплейсами, операторами и транспортными компаниями и перезаключению тарифных договоров с клиентами; повышению цен на товары».

Прямая речь

Антон Комаров, директор департамента складской недвижимости Accent Capital:

- По итогам года стоит выделить два ключевых для рынка фактора.

Первый – по-прежнему высокий спрос со стороны онлайн-торговли и дефицит свободных площадей.

Второй – продолжающийся рост ключевой ставки, который, как ни что другое, влияет на объемы строительства новых складских помещений. По факту, ключевая ставка уже практически достигла заградительных значений, которые сводят к минимуму возможности реализации девелоперских проектов и откладывают их запуск до лучших времен.

Среди других трендов года назову переориентацию логистических цепочек на восток, существенный рост региональной логистики, а также сохраняющийся на высоком уровне, в разы превышающий темпы инфляции, рост ставок аренды.

Главная утраченная иллюзия года – всё то же снижение ключевой ставки, которое в конце 2023-го прогнозировали аналитики.

Одним из ключевых событий на рынке электронной коммерции стала реструктуризация крупнейшего игрока – Wildberries, напоминает Полина Афанасьева. В третьем квартале завершилось объединение компании с оператором наружной рекламы Russ. «В собственности Wildberries находится 3 млн кв. м складских площадей по РФ, что составляет практически 6% от общего предложения складов по стране (54 млн кв. м по состоянию на декабрь 2024 г.), – поясняет г-жа Афанасьева. – Поэтому решения, касающиеся реструктуризации таких крупных игроков, оказывают влияние на весь сегмент складской недвижимости». «А у нас на территории индустриального парка «Великий камень» Wildberries строит свой логистический комплекс, – рассказывает Андрей Алёшкин, партнёр, исполнительный директор NAI Belarus. – Площадь объекта озвучивалась разная: от свыше 120 тыс. кв. м до 136 и 140 тыс. кв. м. В любом случае, по нашим меркам, это – очень масштабный проект. Для его реализации застройщик на одном из заводов стройматериалов разместил спецзаказ на 813 бетонных колонн рекордных размеров: высота — 18,25 метра, масса — 16,5 тонны каждая. Так что масштабы и по площади, и по высоте можно представить. Агрессивная политика крупных российских игроков по экспансии вообще весь год оказывала значительное влияние на белорусский рынок. Что Ozon, что Wildberries стремительно наращивали сеть ПВЗ; потенциальным партнерам предлагали выгодные программы финансирования по открытию пунктов, продвигали специальные продукты для привлечения селлеров из числа белорусских торговых компаний и производителей».

Прямая речь

Алексей Бездеткин, коммерческий директор Boxberry:

- В этом году Wildberries впервые начал привлекать партнеров для организации логистики, и это значимое событие. Ozon, Яндекс Маркет и МегаМаркет давно работают со сторонними компаниями, в то время, как Wildberries долгое время не шел на партнерство. В 2024-м ситуация изменилась, что однозначно откроет новые возможности для логистов.

Провалом года назову же мощные хакерские атаки. Особенно серьезно пострадал СДЭК: на восстановление ушло несколько дней, весь объем посылок нам пришлось экстренно брать на себя. Совместными усилиями удалось избежать тяжелых для клиентов последствий, но ситуация напомнила о том, как важно уделять внимание кибербезопасности.

Ну а прорыв года в e-commerce и логистике – запуск беспилотной магистрали для коммерческих грузоперевозок на трассе М-11 (от Москвы до Петербурга).

Важно отметить и результаты года других ритейлеров, добавляет Валерий Трушин, партнёр, руководитель отдела исследований и консалтинга IPG.Estate: «СберЛогистика» закрыла три сделки совокупной площадью на 440 тыс. кв.м на строительство СК в формате build-to-suit в Москве, а также склад площадью 80 тыс.кв.м построят для «ЛаМоды». «И не стоит забывать о сделке по аренде площадей IKEA маркетплейсом «Сбера» «Мегамаркет», — резюмирует Валерий Трушин. — Напомню, что это совокупно 400 тыс. кв.м площадей в 14 торговых центрах «Мега» в 11 регионах страны. И – очень хороший старт для того, чтобы начать занимать свою нишу».

Источник: ХСА

Грузите бочками

На сегмент складов и логистики как Белоруссии, так и России весьма негативное влияние оказывали новые санкционные пакеты и закрытие большинства пунктов пропуска со странами Евросоюза, сообщает Андрей Алёшкин. Сейчас из четырнадцати ППК функционируют только пять. «И то – с серьёзными перебоями, — вздыхает эксперт. — Не секрет, что белорусская логистика, включая складской сектор, были заточены под работу именно с партнёрами из ЕС или под использование их портовой инфраструктуры в торговле с третьими странами».

Кроме того, в России прогнозируется новая волна инфляции и рост цен на товары из-за массовых проблем у грузоперевозчиков: с начала года их издержки увеличились примерно на 30% из-за роста ключевой ставки, повышающей лизинговые платежи. Растущие затраты приводят к тому, что грузоперевозчики досрочно возвращают тысячи машин, взятых в лизинг, и сокращают автопарки. Уже в 2025 году около 15% компаний могут обанкротиться. Прежде всего, речь идет о небольших и средних перевозчиках.

Ещё одним вызовом года стал утилизационный сбор на новую автомобильную технику, считает Евгений Смирнов. С 1 октября 2024 года он повысился в среднем на 70-85%. Индексация сохранится вплоть до 2030-го, а ежегодный рост составит от 10% до 20%, что напрямую отразится на стоимости автомобильных грузоперевозок. «Год был вообще был непростым, — соглашается Артем Смирнов, директор по развитию фулфилмент-оператора «Бета ПРО». — Увеличились логистические издержки, арендные ставки продолжают расти. Кроме того, отрасль продолжает испытывать острый дефицит складского персонала. В связи с этим компании были вынуждены несколько раз за год повышать уровень зарплат. Всё это, снова же, на фоне удорожания транспортной логистики и снижения маржинальности при торговле на маркетплейсах. При этом складов не хватает всем, а повышение ключевой ставки и все вышеуказанные факторы заставляют нас быть крайне осторожными с принятием решений о расширении, аренде или покупке новых площадей. В 2024-ом усилилась и тенденция к открытию собственных фулфилмент-центров среди средних и крупных игроков рынка электронной коммерции». «Логистические провайдеры, маркетплейсы и другие компании вынуждены конкурировать и просто биться насмерть за сотрудников и постоянно поднимать заработные платы,— поддерживает Гарольд Власов. — В 2024 году средняя зарплата складского линейного персонала в Московском регионе выросла примерно на 20% по сравнению с рекордным 2023 годом. Но в 2025 году работодателям придется увеличить зарплаты еще на 25%. При этом уже сегодня начинающий специалист может устроиться на должность кладовщика или водителя спецтехники и получать в среднем от 95 тыс. рублей в месяц. Дорогая аренда и высокие расходы на персонал неизбежно влекут за собой повышение тарифов на складскую обработку и хранение».

Евгений Смирнов оценивает рост стоимости рабочей силы в 2024-м в 25%-35%. «Кадровый голод неизбежно привел к росту цен на услуги по обработке товаров, — соглашается эксперт. — Конечно, большинство складских операторов были вынуждены внепланово индексировать тарифы для своих клиентов. И всё это – на фоне весьма ограниченного выбора локальных средств автоматизации. Перед средним бизнесом и даже некоторыми представителями крупного ритейла, которые использовали зарубежные сервисы по автоматизации складов и логистики, несколько лет назад встала задача развивать и (или) дорабатывать собственные ИТ-решения. К концу 2024 года некоторые игроки завершили основной объем работ по переходу на собственные разработки. Ну и ещё один вызов года – включение в систему «Честный знак» новых товарных групп».

Технологический процесс маркировки и перемаркировки различается между категориями, поясняет г-н Смирнов. В 2024 году мультикатегорийные склады продолжали адаптироваться к требованиям системы «Честный знак». Логистические операторы же управляли процессами «на местах» — по запросу клиентов маркировали стоки в больших объемах, меняли настройки WMS для корректной «привязки» товарной единицы к коду маркировки и системной передачи данных заказчику. Все игроки рынка – ритейлеры с собственными и арендуемыми площадями, маркетплейсы и логистические операторы, покупатели – столкнулись с последствиями отраслевых проблем, считает эксперт. В результате увеличились сроки оборачиваемости товаров; удлинилось логистическое плечо. Показательным стал ноябрь 2024-го: традиционно прибыльный сезонный период, на который продавцы маркетплейсов делали ставку, оказался менее результативным, чем годом ранее. Селлеры не смогли пополнить остатки по схеме FBO, так как отсутствовали свободные слоты, а стоимость приемки часто была с повышенным коэффициентом. Альтернативным решением могла бы стать схема FBS (у таковой три ограничения: из-за удлиненных сроков доставки карточки по этой модели индексировались в поиске хуже, чем товары, подключенные к FBO; региональные склады, работающие по FBS в соответствии с SLA, были в дефиците; маркетплейсы создавали условия, при которых тарифы зависели от скорости отгрузки заказов). «В октябре-ноябре 2024 года мы получали запросы от ритейлеров на присутствие в регионах операторов, которые смогли бы обрабатывать и доставлять заказы по FBS, – продолжает г-н Смирнов. – Это интересный феномен, который ярко проявился именно в конце года. Другое дело – действительно ли объема спроса со стороны ритейла и селлеров достаточно, чтобы при высокой ключевой ставке ЦБ логоператоры сейчас могли строить инфраструктуру в регионах. Скорее нет, чем да. Возможно, на перспективу будут рассмотрены другие форматы: например, интеграция самописных WMS на базе небольших региональных операторов для повышения уровня качества и скорости услуг. Однако движение логистических компаний в регионы будет зависеть от политических и экономических факторов, а также стратегий развития универсальных маркетплейсов».

Прямая речь

Мария Мартынова, заместитель исполнительного директора «Курьер Сервис Экспресс»:

- 2024-ый стал годом развития оптимизационных решений на фоне сильно растущих издержек бизнеса и невозможности безграничного увеличения конечной цены для потребителя. Чтобы повышать утилизацию складских мощностей, транспортных средств, производительность персонала, игроки рынка были вынуждены автоматизировать процессы путем внедрения WMS, TMS и иных технологий. В период дефицита кадров и площадей этот тренд проявился еще более активно.

Смена в составе акционеров СДЭК в результате продажи основателем компании своего пакета – пожалуй, самое яркое событие в логистике и e-commerce в 2024-ом.

Утраченные иллюзии: игроки надеялись на выход из ситуации глубокого дефицита линейного персонала, однако этого не случилось. При этом спрос на услуги курьеров увеличился за год более чем в два раза. Заработная плата таких сотрудников только за первое полугодие 2024 года поднялась на 30%.

Кроме того, не удалось избавиться и от проблемы, связанной с нехваткой складских площадей. Дефицит складов не только сохранился, но еще и усугубился за счет распространения на регионы, где в целом таких объектов всегда было немного. В то же время из-за «затоваренности площадей» (хранения излишних запасов впрок с учетом нестабильности поставок импорта), ранее занятые помещения не разгружаются. В связи с этим уже в 2024 году нехватка лотов в городах-миллионниках усугубилась востребованностью складов во всех регионах. Так, Центральная часть России удобна за счет приближенности к Москве и оптимальных логистических маршрутов; южные регионы востребованы из-за закрытых аэропортов и большого трафика грузооборота; Дальний Восток – из-за границы с Китаем и т.д. Несмотря на растущую себестоимость строительства (за 9 месяцев 2024-го она подорожала на 14%), продолжается активное инвестирование в эту отрасль. Ожидается, что по итогам 2024-го будет запущено на 3-5% больше площадей, чем в 2023 году.

Ну и ещё один тренд года – потребитель стал проще относиться к происхождению товара. Трансграничные покупки или продукция, ввезенная параллельным импортом, уже не ассоциируются с рисками и сомнениями. Сейчас покупателя не пугает, что вилка у фена будет требовать переходника, поскольку товар ориентирован на эксплуатацию в Азии. Хотя еще в 2022-2023 годах большая часть населения страны предпочитала «синицу в руках» по завышенной цене, сейчас же существенная разница в стоимости товара меняет CJM потребителя (карта пути клиента, которая наглядно отображает, как пользователь взаимодействует с продуктом).

Источник: IBC Real Estate и Ориентир

Перо для лёгкости

По итогам 2024-го, сегмент Light Industrial пополнится 345 тыс. кв. м, что больше суммарного объёма последних трёх лет (329 тыс. кв. м), подсчитывает Антон Алябьев, старший директор, руководитель отдела складской и индустриальной недвижимости CORE.XP.

По сравнению с прошлым годом, количество запросов на покупку light industrial с целью инвестиций выросло в три раза, сообщает Александр Манунин. «Интересно, что среди инвесторов самая распространённая мотивация – долгосрочное владение активом с целью получения стабильного арендного дохода, – рассказывает он. – Спекулятивных игроков, которые стремятся заработать на росте цены за время строительства объекта и затем его перепродать, здесь нет. Ориентация инвесторов на создание арендного бизнеса также позволит сегменту light industrial получить новый стимул к развитию и даст возможность переезда в качественные помещения тем клиентам, для которых аренда – единственный возможный формат сделки. Доля таких запросов практически сопоставима по объему с запросами на покупку помещения, а готовое предложение ограничено».

Инвесторы идут в этот формат очень активно, поскольку есть высокий спрос и возможность быстрого возврата денег за счёт продажи лотов, соглашается Валерий Жуков. Кроме того, склады и даже Light Industrial не входили очень долго в программу МПТ, а сейчас вошли. «И все девелоперы побежали строить: себестоимость ниже, а практического применения-то больше, – поясняет эксперт. – Кстати, именно формат Light Industrial стал главным трендом года, получив максимальную долю медийности и поддержки. Разделение крупных объектов на лоты для продажи позволяет девелоперам привлекать самый широкий круг покупателей – от малого бизнеса до локальных производственных компаний. Такой подход одновременно снижает финансовые риски и ускоряет окупаемость проектов. Актуальными тенденциями остаётся появление и развитие новых форматов, в том числе городских, и приход на рынок девелопмента новых игроков. Кроме того, ожидается рост предложения в регионах России: такие проекты уже успешно реализуются в ряде регионов». «Заметив тенденцию к росту спроса на приобретение площадей, мы выводим на рынок новый формат – Flex Box, – добавляет Александр Манунин. – Этот формат уже представлен в «Промпарке Кувекино» в здании площадью 20 тыс. кв. М, и является производным от light industrial и big box. С одной стороны это здание, обладающее всеми характеристиками классического склада класса А, но с другой – возможность выбрать одну из девяти вариантов планировок с минимальной площадью 5 тыс. кв. м. Для многих клиентов формат классического склада с рабочей высотой 12 м и одной офисной вставкой может быть более эффективным решением по сравнению с приобретением помещений в формате light industrial».

На фоне роста популярности сегмента и дефицита любого предложения, на рынок начали выходить новые игроки, в том числе, крупные жилые девелоперы и собственники ранее невостребованных земельных участков, не имеющие ни опыта девелопмента, ни ресурсов для реализации крупных проектов. «Но практика уже показала, что такие проекты часто остаются на бумаге или сталкиваются со сложностями в продажах, принося убытки девелоперам, – вздыхает Александр Манунин. – Специфика формата требует системного подхода и инвестиций в создание компетенций управлением себестоимостью, выстраивание комплексной системы маркетинга, продаж и постпродажного сервиса. А такие инвестиции окупаются только в случае одновременной реализации сразу нескольких проектов».

Источник: Parametr

Прямая речь

Михаил Тарасов, генеральный директор PLT:

- В этом году ВВП РФ поднялся до рекордных значений, по сравнению с другими странами и развитыми экономиками, ситуация стабилизируется, но, конечно, нужно время. Сейчас ничего не нужно делать медленно, нужно делать или не делать совсем.

Сегодняшний рынок складов у нас на уровне 49 млн м2, но инфляция и рост товарооборота толкают его вперед на 10-12% ежегодно. Пока мы видим уровень ввода ниже, чем есть потребность, следовательно активный рост продолжится.

Некоторые жилищные застройщики в итоге пересмотрели свои приоритеты и тоже хотят тоже развивать рынок складской недвижимости: Гранель, Самолет, ПИК– это новая кровь и новые игроки рынка.

Много девелоперов купили пока просто земельные участки, планируют развитие, когда будет нормальное кредитование. Появляются и новые инвесторы, и они уже заходят на уровне капитала компаний, а не приобретают только готовые активы.

Впрочем, уже в IV квартале 2024 г. эксперты констатировали замедление деловой активности на складском рынке. Влияет высокая ключевая ставка – инициация сделок по существующим условиям зачастую не представляется рациональной, поясняет Полина Афанасьева. Стратегии пересматривают даже крупные игроки; компании оптимизируют расходы, что провоцирует снижение объемов BTS-сделок (строительство под клиента) на фоне дорогого финансирования, соглашаются в NF Group. Вместе с тем, на рынке набирают обороты спекулятивные проекты. На последние в 2025 году придётся до 60% сделок, а BTS-сделки равномерно распределятся между арендой и продажей.

Антон Алябьев также прогнозирует в следующем году «существенное снижение объёма сделок». Эксперт ожидает, что наибольшее падение спроса произойдёт в сегменте среднего арендатора, то есть компаний, преимущественно арендующих/покупающих спекулятивные складские помещения площадью до 30 тыс. кв. м. По прогнозам CORE.XP, годовой объём сделок в 2025 году составит 4,3 млн кв. м, что сопоставимо с показателем 2021 года.

Темпы роста складских ставок замедлятся до 15%, при этом не исключены скачки в случае повышения ключевой ставки. «Предыдущая парадигма арендных отношений уже не работает, стало очевидно, что макроэкономические риски должны быть разделены между всеми участниками сделки: банком, девелопером, арендатором, – резюмирует Александр Манунин. – Рынок предлагает новые инструменты хеджирования рисков арендных контрактов: увеличенный депозит, снижающий долговую нагрузку на проект, индексацию арендных ставок, привязанную к ключевой ставке и пр. На наш взгляд самым прозрачным способом разделения рисков между сторонами является плавающая ставка аренды, зависящая от изменения ключевой ставки ЦБ. Когда девелоперы смогут частично нивелировать риски непрогнозируемого изменения стоимости финансирования, они смогут увеличить и объем спекулятивного строительства».

Кроме того, на осторожность игроков будут влиять массовые прогнозы о «е-комм апокалипсисе», на предпосылки которого аналитики обратили внимание уже в декабре уходящего года.