Общие тенденции

В конце февраля тренды поведения арендаторов и арендодателей в офисном сегменте резко изменились: если в январе-феврале деловая активность была достаточно высокой - присутствовала тенденция сокращения вакантных площадей и наблюдался постепенный рост арендных ставок, то во II квартале 2022 г. макроэкономическая и геополитическая ситуации повлияли на решения многих игроков рынка скорректировать свои планы и включить режим «экономии», как минимум, даже в тех отраслях, где игроки минимально связаны с иностранным бизнесом и не задумываются об уходе или релокации кадров.

Рынок офисной аренды из «рынка арендодателя» к началу II?полугодия 2022 г. превратился в «рынок арендатора», фиксируя следующие тенденции:

- Доля сделок в классе B и B+ увеличилась, а в классе А сократилась.

- На рынке растет предложение по субаренде, которая составила не менее 300 тыс. кв. м на конец IП 2022 г.

- Выбирая между shell & core и помещением с отделкой, второй вариант более востребован арендатором из-за существенного роста себестоимости отделочных работ, рисков срыва сроков строительства из-за сбоев в поставках.

- Увеличилось количество сделок по пересогласованию договоров аренды в 2 раза по сравнению с I кварталом 2022 г.

- Собственники некоторых объектов готовы принимать более гибкие условия – заключать краткосрочные договоры аренды до 11 месяцев, участвовать в отделке и предоставлять более высокие скидки в счет арендных каникул.

- Ввод объектов высокой степени готовности, которые достроятся в 2022 г, скорее всего будет перенесен на следующий год.

- Строительство объектов, находящихся на стадии проектирования, будет с большой долей вероятности отложено, из-за чего к 2024-2025 гг. можно будет увидеть провал по вводу новых объектов по аналогии с 2010-2011 гг. после кризиса 2008 года.

В I полугодии 2022 г. на рынок офисной недвижимости вышло 3 новых объекта совокупной площадью 38 тыс. кв. м, что в 11 раз ниже показателя аналогичного периода 2021 г. (419 тыс. кв. м). Однако напомним, что порядка 86% нового строительства за первые шесть месяцев 2021 г. было сформировано несколькими крупными объектами формата built-to-suit под задачи конечных пользователей. При этом объем доступных рынку площадей составлял только 58 тыс. кв. м.

Уже сейчас прослеживается тенденция к пересмотру сроков ввода в эксплуатацию офисных проектов. Объем нового строительства по итогу 2022 г. может составить около 616 тыс. кв. м, однако существует большая вероятность снижения данного показателя на 40% и более от планируемого объема, так как даже достраиваемые в 2022 г. объекты скорее всего будут вводиться в эксплуатацию позднее.

Спрос

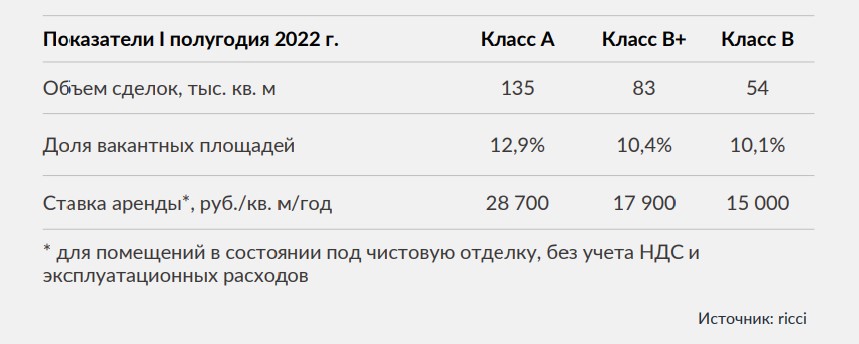

Совокупный объем спроса по результату первых 6?месяцев 2022 г. сократился на 10% по сравнению с аналогичным показателем 2021 г. (457 тыс. кв. м) и составил 410 тыс. кв. м. Показатель новых сделок уменьшился на 14% по сравнению с I полугодием 2021 г. (316 тыс. кв. м) и составил 272 тыс. кв. м, а по сравнению со II кварталом 2021 г. (188 тыс. кв. м) показатель снизился на 24% и составил 143 тыс. кв. м.

Объем сделок по пересогласованию договоров аренды во II квартале 2022 г. увеличился почти в 2 раза по сравнению с показателем I квартала 2022 г. (28 тыс. кв. м) и составил 58 тыс. кв. м.

Показатель объема сделок по отказу от площадей в предыдущих кварталах (II квартал 2021 г. и I?квартал 2022 г.) был сопоставим и составлял 12 тыс. кв. м.

По итогу II квартала 2022 г. показатель увеличился в 3,3 раза – до 40 тыс. кв. м. По итогу I полугодия 2022 г. объем офисных помещений в формате субаренды, отказа или переуступки прав аренды, предлагаемых в рынок, оценивается на уровне 300 тыс. кв. м. До конца года ожидается значительное увеличение объема площадей аналогичного формата, однако это краткосрочный тренд, который вероятно будет ограничен этим годом.

Структура спроса по классам во II квартале 2022 г. скорректировалась по отношению к I?кварталу 2022 г., увеличившись с 19% до 40% в классе B+, и с 12% до 27% в классе B. Объем сделок в объектах класса А сократился почти в 2 раза.

Средний размер сделки по итогу I полугодия 2022 г. практически сопоставим с показателем I полугодия 2021 г. – 1 346 кв. м. Однако, поквартально результат первых трех месяцев 2022 снизился с 1 552 до 1 217 кв. м (II?квартал 2022 г.).

Структура размера покупаемых/арендуемых помещений I полугодия 2022 г. сопоставима с показателем I полугодия 2021 г.:

- до 3 000 кв. м – 89%, что выше на 2 п. п. чем в 2021 г.;

- от 3 000 до 10 000 кв. м – 10 %;

- более 10 000 кв. м – 2% от общего объема сделок.

Структура спроса в территориальном разрезе скорректировалась по сравнению с I полугодием 2021?г. Доля сделок в зонах Садового кольца и Бульварного кольца увеличилась за счет нескольких крупных сделок, в том числе покупки Негоцианта и аренды на Чистопрудном бульваре, 8. Объем сделок в деловой зоне Москва-Сити сократился почти в 3,5 раза по сравнению с I полугодием 2021 г.

Показатель в зоне Третьего транспортного кольца сократился на 35% по сравнению с показателем I?полугодия 2021 г. и составил 102 тыс. кв. м.

Лидерами в структуре спроса по отраслевой принадлежности по итогу I полугодия 2022 г. стали государственные организации, банковские структуры и компании, занимающие производством. Спрос представителей IT сферы упал в 2,5 раза по сравнению с I полугодием 2021 г.

Уровень вакантности и ставки аренды

Средний уровень вакансии на офисном рынке за первые 6?месяцев 2022 г. увеличился до 11,2% с начала года. По нашим прогнозам, данный показатель по итогу 2022 г. может составить 14-15% на рынке в целом.

По результату I полугодия 2022 г. уровень вакансии в классе А составил 12,9%, что почти на 2 п. п. больше результата аналогичного периода 2021 г. В объектах класса B+ показатель вакантности составил 10,4%. Предложение для потенциальных арендаторов расширилось в том числе за счет блоков, предлагаемых в субаренду, оптимизаций и лотов, которые могут быть предложены на рынок в связи с отказом от площадей.

Средневзвешенная ставка аренды в классе А достигла 28 700 руб./кв. м/год, а в классе B+ данный показатель составил 17 900 руб./кв. м/год.

Стоит отметить, что ставка по договорам субаренды для помещений на текущем рынке зачастую ниже на 7-15% запрашиваемых ставок прямой аренды, что может стать дополнительным триггером движения рынка вниз.

Происходит постепенная перестройка и адаптация рынка к новым реалиям. Собственники еще не выработали модель поведения в отношении ставок аренды, поэтому в некоторых случаяx наблюдается повышение ставки аренды. Однако в целом по рынку для ставок закрытия сделок в объектах класса А уже наблюдается увеличение дисконта и рост дельты между ставками экспонирования и закрытия. При этом, ставки экспонирования в некоторых премиальных объектах выросли на 5-10%. Мы видим тренд роста уровня вакансии на рынке в целом за счет освобождения иностранными арендаторами и их партнерскими компаниями офисных помещений, преимущественно в классе А, а также релокации некоторых компаний IT сферы.

Москва-Сити

Совокупный объем офисных площадей в деловой зоне Москва-сити составляет около 1,2 млн кв. м. По заявлению девелоперов, в данной зоне до конца 2025 г. к вводу планируется порядка 400 тыс. кв. м качественных офисных площадей – в частности, Империя?II, небоскребы iCITY и многофункциональный комплекс Moscow Towers.

За последние 10 лет уровень вакансии в «Москва-Сити» в разные периоды достигал как 50% (2014 г.), так и 3,4% (2021 г.). По состоянию на I полугодие 2022 г. доля свободных площадей в рассматриваемой локации равна 6,3% от общего объема. В сравнении с концом 2021 г. показатель вырос на 2 п. п. При этом с учетом потенциально возможной оперативной замены арендаторов для ряда площадей, к концу года показатель вакансии может еще подрасти.

Средневзвешенная ставка аренды на локальном субрынке на конец 2 квартала 2022 г. в целом сохраняется на уровне 38 000 руб./кв. м/ год без учета ОРЕХ и НДС. Диапазон ставок в рассматриваемой зоне составляет от 27 500 до 55 000 руб./кв. м/год. На ценообразование влияют здание комплекса, площадь предлагаемого блока, тип отделки, а также этаж. Также появляются помещения, предлагаемые в субаренду с дисконтом, что глобально еще не сказалось в целом на ставке по субрынку Москва-Сити (примеры комплексов: Башня на Набережной, Империя, Федерация, Город Столиц). Общий объем субаренды в Москва-Сити, предлагаемый в рынок, по итогу I?полугодия 2022 г., составляет около 20 000 кв. м. Рассматривая арендаторов по профилю в «Москва-Сити», отметим, что 29% занимают финансовые институты (банки, инвестиционные компании, фонды и пр.).

Доля государственных структур достигает 24%, компании в добывающей отрасли и IT – 12% и 10% соответственно. Доля российский компаний составляет 91%, представители иностранных организаций занимают 9%.

Коворкинги

На конец I полугодия 2022 г. общий объем площадей сервисных офисов в Москве был равен 0,5 млн кв. м или 73?тыс. рабочих мест. Данный показатель включает в себя как готовые помещения, так и объекты в формате built-to-suit – площадки, которые могут быть предложены и реализованы под клиента. Срок подготовки офисных помещений в формате BTS составляет от 3 до 4 месяцев.

Основной объем предложения сервисных офисов сосредоточен в пределах третьего транспортного кольца.

Доля предложения готовых помещений на конец I?полугодия 2022 г. составила 67% от общего объема, что в абсолютном выражении - 339,5 тыс. кв. м (51 тыс. рабочих мест).

Отметим, что в готовых сервисных офисах, на текущий момент, свободно до 50% всех площадей.

Ставки

Средневзвешенная ставка аренды за рабочее место находится на уровне 30 тыс. руб. (без НДС), при этом ставки в проектах в среднем лежат в диапазоне от 20 до 50 тыс. руб. (без НДС).

В запрашиваемую ставку, как правило, включается следующий базовый набор услуг:

- Коммунальные услуги и ОРЕХ;

- Безлимитный Wi-Fi;

- МФУ и принтер;

- Клининговые услуги;

- Кофе-поинт и оборудованная мини-кухня;

- Офис-менеджмент.

При этом предлагаются дополнительные опции, которые оплачиваются отдельно – организация мероприятий, переговоров, корпоративов и прочее.

В конце февраля тренды поведения арендаторов и арендодателей в офисном сегменте резко изменились: если в январе-феврале деловая активность была достаточно высокой - присутствовала тенденция сокращения вакантных площадей и наблюдался постепенный рост арендных ставок, то во II квартале 2022 г. макроэкономическая и геополитическая ситуации повлияли на решения многих игроков рынка скорректировать свои планы и включить режим «экономии», как минимум, даже в тех отраслях, где игроки минимально связаны с иностранным бизнесом и не задумываются об уходе или релокации кадров.

Рынок офисной аренды из «рынка арендодателя» к началу II?полугодия 2022 г. превратился в «рынок арендатора», фиксируя следующие тенденции:

- Доля сделок в классе B и B+ увеличилась, а в классе А сократилась.

- На рынке растет предложение по субаренде, которая составила не менее 300 тыс. кв. м на конец IП 2022 г.

- Выбирая между shell & core и помещением с отделкой, второй вариант более востребован арендатором из-за существенного роста себестоимости отделочных работ, рисков срыва сроков строительства из-за сбоев в поставках.

- Увеличилось количество сделок по пересогласованию договоров аренды в 2 раза по сравнению с I кварталом 2022 г.

- Собственники некоторых объектов готовы принимать более гибкие условия – заключать краткосрочные договоры аренды до 11 месяцев, участвовать в отделке и предоставлять более высокие скидки в счет арендных каникул.

- Ввод объектов высокой степени готовности, которые достроятся в 2022 г, скорее всего будет перенесен на следующий год.

- Строительство объектов, находящихся на стадии проектирования, будет с большой долей вероятности отложено, из-за чего к 2024-2025 гг. можно будет увидеть провал по вводу новых объектов по аналогии с 2010-2011 гг. после кризиса 2008 года.

В I полугодии 2022 г. на рынок офисной недвижимости вышло 3 новых объекта совокупной площадью 38 тыс. кв. м, что в 11 раз ниже показателя аналогичного периода 2021 г. (419 тыс. кв. м). Однако напомним, что порядка 86% нового строительства за первые шесть месяцев 2021 г. было сформировано несколькими крупными объектами формата built-to-suit под задачи конечных пользователей. При этом объем доступных рынку площадей составлял только 58 тыс. кв. м.

Уже сейчас прослеживается тенденция к пересмотру сроков ввода в эксплуатацию офисных проектов. Объем нового строительства по итогу 2022 г. может составить около 616 тыс. кв. м, однако существует большая вероятность снижения данного показателя на 40% и более от планируемого объема, так как даже достраиваемые в 2022 г. объекты скорее всего будут вводиться в эксплуатацию позднее.

Спрос

Совокупный объем спроса по результату первых 6?месяцев 2022 г. сократился на 10% по сравнению с аналогичным показателем 2021 г. (457 тыс. кв. м) и составил 410 тыс. кв. м. Показатель новых сделок уменьшился на 14% по сравнению с I полугодием 2021 г. (316 тыс. кв. м) и составил 272 тыс. кв. м, а по сравнению со II кварталом 2021 г. (188 тыс. кв. м) показатель снизился на 24% и составил 143 тыс. кв. м.

Объем сделок по пересогласованию договоров аренды во II квартале 2022 г. увеличился почти в 2 раза по сравнению с показателем I квартала 2022 г. (28 тыс. кв. м) и составил 58 тыс. кв. м.

Показатель объема сделок по отказу от площадей в предыдущих кварталах (II квартал 2021 г. и I?квартал 2022 г.) был сопоставим и составлял 12 тыс. кв. м.

По итогу II квартала 2022 г. показатель увеличился в 3,3 раза – до 40 тыс. кв. м. По итогу I полугодия 2022 г. объем офисных помещений в формате субаренды, отказа или переуступки прав аренды, предлагаемых в рынок, оценивается на уровне 300 тыс. кв. м. До конца года ожидается значительное увеличение объема площадей аналогичного формата, однако это краткосрочный тренд, который вероятно будет ограничен этим годом.

Структура спроса по классам во II квартале 2022 г. скорректировалась по отношению к I?кварталу 2022 г., увеличившись с 19% до 40% в классе B+, и с 12% до 27% в классе B. Объем сделок в объектах класса А сократился почти в 2 раза.

Средний размер сделки по итогу I полугодия 2022 г. практически сопоставим с показателем I полугодия 2021 г. – 1 346 кв. м. Однако, поквартально результат первых трех месяцев 2022 снизился с 1 552 до 1 217 кв. м (II?квартал 2022 г.).

Структура размера покупаемых/арендуемых помещений I полугодия 2022 г. сопоставима с показателем I полугодия 2021 г.:

- до 3 000 кв. м – 89%, что выше на 2 п. п. чем в 2021 г.;

- от 3 000 до 10 000 кв. м – 10 %;

- более 10 000 кв. м – 2% от общего объема сделок.

Структура спроса в территориальном разрезе скорректировалась по сравнению с I полугодием 2021?г. Доля сделок в зонах Садового кольца и Бульварного кольца увеличилась за счет нескольких крупных сделок, в том числе покупки Негоцианта и аренды на Чистопрудном бульваре, 8. Объем сделок в деловой зоне Москва-Сити сократился почти в 3,5 раза по сравнению с I полугодием 2021 г.

Показатель в зоне Третьего транспортного кольца сократился на 35% по сравнению с показателем I?полугодия 2021 г. и составил 102 тыс. кв. м.

Лидерами в структуре спроса по отраслевой принадлежности по итогу I полугодия 2022 г. стали государственные организации, банковские структуры и компании, занимающие производством. Спрос представителей IT сферы упал в 2,5 раза по сравнению с I полугодием 2021 г.

Уровень вакантности и ставки аренды

Средний уровень вакансии на офисном рынке за первые 6?месяцев 2022 г. увеличился до 11,2% с начала года. По нашим прогнозам, данный показатель по итогу 2022 г. может составить 14-15% на рынке в целом.

По результату I полугодия 2022 г. уровень вакансии в классе А составил 12,9%, что почти на 2 п. п. больше результата аналогичного периода 2021 г. В объектах класса B+ показатель вакантности составил 10,4%. Предложение для потенциальных арендаторов расширилось в том числе за счет блоков, предлагаемых в субаренду, оптимизаций и лотов, которые могут быть предложены на рынок в связи с отказом от площадей.

Средневзвешенная ставка аренды в классе А достигла 28 700 руб./кв. м/год, а в классе B+ данный показатель составил 17 900 руб./кв. м/год.

Стоит отметить, что ставка по договорам субаренды для помещений на текущем рынке зачастую ниже на 7-15% запрашиваемых ставок прямой аренды, что может стать дополнительным триггером движения рынка вниз.

Происходит постепенная перестройка и адаптация рынка к новым реалиям. Собственники еще не выработали модель поведения в отношении ставок аренды, поэтому в некоторых случаяx наблюдается повышение ставки аренды. Однако в целом по рынку для ставок закрытия сделок в объектах класса А уже наблюдается увеличение дисконта и рост дельты между ставками экспонирования и закрытия. При этом, ставки экспонирования в некоторых премиальных объектах выросли на 5-10%. Мы видим тренд роста уровня вакансии на рынке в целом за счет освобождения иностранными арендаторами и их партнерскими компаниями офисных помещений, преимущественно в классе А, а также релокации некоторых компаний IT сферы.

Москва-Сити

Совокупный объем офисных площадей в деловой зоне Москва-сити составляет около 1,2 млн кв. м. По заявлению девелоперов, в данной зоне до конца 2025 г. к вводу планируется порядка 400 тыс. кв. м качественных офисных площадей – в частности, Империя?II, небоскребы iCITY и многофункциональный комплекс Moscow Towers.

За последние 10 лет уровень вакансии в «Москва-Сити» в разные периоды достигал как 50% (2014 г.), так и 3,4% (2021 г.). По состоянию на I полугодие 2022 г. доля свободных площадей в рассматриваемой локации равна 6,3% от общего объема. В сравнении с концом 2021 г. показатель вырос на 2 п. п. При этом с учетом потенциально возможной оперативной замены арендаторов для ряда площадей, к концу года показатель вакансии может еще подрасти.

Средневзвешенная ставка аренды на локальном субрынке на конец 2 квартала 2022 г. в целом сохраняется на уровне 38 000 руб./кв. м/ год без учета ОРЕХ и НДС. Диапазон ставок в рассматриваемой зоне составляет от 27 500 до 55 000 руб./кв. м/год. На ценообразование влияют здание комплекса, площадь предлагаемого блока, тип отделки, а также этаж. Также появляются помещения, предлагаемые в субаренду с дисконтом, что глобально еще не сказалось в целом на ставке по субрынку Москва-Сити (примеры комплексов: Башня на Набережной, Империя, Федерация, Город Столиц). Общий объем субаренды в Москва-Сити, предлагаемый в рынок, по итогу I?полугодия 2022 г., составляет около 20 000 кв. м. Рассматривая арендаторов по профилю в «Москва-Сити», отметим, что 29% занимают финансовые институты (банки, инвестиционные компании, фонды и пр.).

Доля государственных структур достигает 24%, компании в добывающей отрасли и IT – 12% и 10% соответственно. Доля российский компаний составляет 91%, представители иностранных организаций занимают 9%.

Коворкинги

На конец I полугодия 2022 г. общий объем площадей сервисных офисов в Москве был равен 0,5 млн кв. м или 73?тыс. рабочих мест. Данный показатель включает в себя как готовые помещения, так и объекты в формате built-to-suit – площадки, которые могут быть предложены и реализованы под клиента. Срок подготовки офисных помещений в формате BTS составляет от 3 до 4 месяцев.

Основной объем предложения сервисных офисов сосредоточен в пределах третьего транспортного кольца.

Доля предложения готовых помещений на конец I?полугодия 2022 г. составила 67% от общего объема, что в абсолютном выражении - 339,5 тыс. кв. м (51 тыс. рабочих мест).

Отметим, что в готовых сервисных офисах, на текущий момент, свободно до 50% всех площадей.

Ставки

Средневзвешенная ставка аренды за рабочее место находится на уровне 30 тыс. руб. (без НДС), при этом ставки в проектах в среднем лежат в диапазоне от 20 до 50 тыс. руб. (без НДС).

В запрашиваемую ставку, как правило, включается следующий базовый набор услуг:

- Коммунальные услуги и ОРЕХ;

- Безлимитный Wi-Fi;

- МФУ и принтер;

- Клининговые услуги;

- Кофе-поинт и оборудованная мини-кухня;

- Офис-менеджмент.

При этом предлагаются дополнительные опции, которые оплачиваются отдельно – организация мероприятий, переговоров, корпоративов и прочее.