Потребительское поведение

Снижение покупательской способности. Прогноз Минэкономразвития по инфляции составляет 20% по итогам 2022 г.

Наибольший спад расходов приходится на категории: fashion (37-41%), БТиЭ (15-23%), непродовольственная группа (до -5%)

В сфере услуг сильно упали расходы на спорт (23- 43%), прирост категорий развлечения и общепит во многом обусловлен низкой базой из-за локдауна

Продолжила рост посещаемость аутлетцентров. Сокращение киноконтента привела к выбору другого вида досуга

Ритейл-операторы

Тренды

Большая часть сетевых операторов придерживается выжидательной позиции

Усиление олигополии специализированных рынков: продукты, детские товары, БТиЭ, товары для дома.

Передача бизнеса иностранными компаниями, открытие сетей под новыми брендами (LPP, McDonalds, Starbucks, L`Occitane и др.)

Рост внимания к универмагам российских предпринимателей/дизайнеров. Например, в Самаре были открыты сразу 2 универмага «Наши», Slavа. Ожидается развитие Телеграф и выход новых игроков

За I полугодие 2022 года на Российский рынок вышли только 2 международных оператора, что в 3,5 раз меньше аналогичного показателя за I полугодие 2021

В начале 2023 планируют выйти несколько корейский операторов – альтернатива Uniglo, ведутся переговоры о вхождении турецких производителей одежды и операторов из РБ, Казахстана, Ирана и др.

Часть российских ритейлеров продолжают расширять свой бизнес. Например, Lime, MFG (Zarina, BeFree и др), Золотое яблоко, не только расширяют присутствие, но и экспериментируют с форматом

Возможный сценарий

Увеличение доли досуговых, спортивных и предоставляющих иные услуги арендаторов (в I полугодии 2022 доля сделок с арендаторами категорий услуг и развлечений суммарно составила 61% от общего количества)

Сокращение доли кинотеатров в составе арендаторов к концу года приведет к сложностям в перепрофилировании площадок

Прекращение переговоров по экспансии, либо обсуждение «голого» процента, приостановка СРМ на уже согласованных площадках

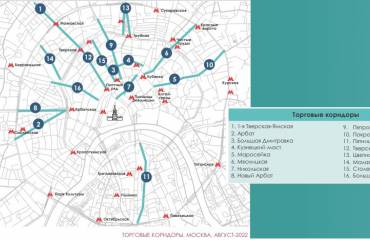

Торговые коридоры

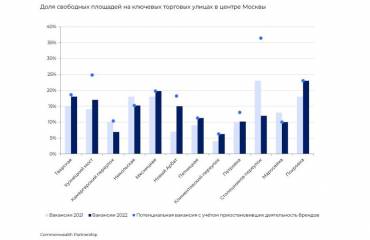

Суммарный объем предложения в аренду помещений формата street retail на центральных торговых коридорах Москвы составил 20 тыс. кв.м. Наибольшая вакансия отмечена на ул. Покровка (29%), ул. 1-я ТверскаяЯмская (16%), ул. Мясницкая (13%).

Диапазон запрашиваемых арендных ставок составляет от 21 тыс. руб./кв.м/год до 286 тыс. руб./кв.м/год. Наиболее высокие запрашиваемые ставки аренды соответствуют помещениям, расположенным на ул. Никольская, Тверская ул., Маросейка ул., Пятницкая ул.

В среднем по выборке бюджет аренды помещения площадью 135 кв.м составит 945 тыс.руб./мес., при ставке аренды 84 тыс. руб./кв.м/год.

Приостановка деятельности международных брендов не привела к резкому росту предложения

Торговые центры

По результатам шести месяцев 2022 г. в Москве открылось три торговых центра совокупной арендопригодной площадью 25 тыс. кв. м. (ТЦ Discovery, ТЦ Нагорный, ТЦ Байконур). В 3 кв. 2022 введен только ТЦ Орион (GLA - 20,9 тыс.кв.м). Средний уровень вакантности в Москве во 2 кв. 2022 увеличился на 1,2 п. п., относительно аналогичного показателя 2021 г. и составил 13,2%, при этом по сравнению с предыдущим кварталом 2022 года показатель практически не изменился.

Тренды

Наблюдается тренд на открытие малоформатных торговых центров

Большинство иностранных ритейлеров продолжают исполнять обязательства по аренде при закрытых магазинах.

По данным Focus BI падение посещаемости в суперрегиональных ТРЦ в период с 11-й по 20-ю неделю 2022 г., составило -23%, в то время как в районных ТЦ за аналогичный период средний прирост трафика составил +2%

Возможный сценарий

Согласно планам девелоперов и различным оценкам ввод торговых площадей в Москве может достигнуть порядка 181,8 тыс кв. м в 2023 г.

Новое предложение продолжит формироваться за счёт торговых площадей районного формата (средняя площадь вводимых качественных торговых центров в Москве с 2014 года уменьшилась на 82% и в I полугодии 2022 составила 10504 м2)

Рынок ожидает период жесткой конкуренции и борьбы за потребителя и арендатора, а также риск закрытия/передачи банкам слабых объектов.

Снижение покупательской способности. Прогноз Минэкономразвития по инфляции составляет 20% по итогам 2022 г.

Наибольший спад расходов приходится на категории: fashion (37-41%), БТиЭ (15-23%), непродовольственная группа (до -5%)

В сфере услуг сильно упали расходы на спорт (23- 43%), прирост категорий развлечения и общепит во многом обусловлен низкой базой из-за локдауна

Продолжила рост посещаемость аутлетцентров. Сокращение киноконтента привела к выбору другого вида досуга

Ритейл-операторы

Тренды

Большая часть сетевых операторов придерживается выжидательной позиции

Усиление олигополии специализированных рынков: продукты, детские товары, БТиЭ, товары для дома.

Передача бизнеса иностранными компаниями, открытие сетей под новыми брендами (LPP, McDonalds, Starbucks, L`Occitane и др.)

Рост внимания к универмагам российских предпринимателей/дизайнеров. Например, в Самаре были открыты сразу 2 универмага «Наши», Slavа. Ожидается развитие Телеграф и выход новых игроков

За I полугодие 2022 года на Российский рынок вышли только 2 международных оператора, что в 3,5 раз меньше аналогичного показателя за I полугодие 2021

В начале 2023 планируют выйти несколько корейский операторов – альтернатива Uniglo, ведутся переговоры о вхождении турецких производителей одежды и операторов из РБ, Казахстана, Ирана и др.

Часть российских ритейлеров продолжают расширять свой бизнес. Например, Lime, MFG (Zarina, BeFree и др), Золотое яблоко, не только расширяют присутствие, но и экспериментируют с форматом

Возможный сценарий

Увеличение доли досуговых, спортивных и предоставляющих иные услуги арендаторов (в I полугодии 2022 доля сделок с арендаторами категорий услуг и развлечений суммарно составила 61% от общего количества)

Сокращение доли кинотеатров в составе арендаторов к концу года приведет к сложностям в перепрофилировании площадок

Прекращение переговоров по экспансии, либо обсуждение «голого» процента, приостановка СРМ на уже согласованных площадках

Торговые коридоры

Суммарный объем предложения в аренду помещений формата street retail на центральных торговых коридорах Москвы составил 20 тыс. кв.м. Наибольшая вакансия отмечена на ул. Покровка (29%), ул. 1-я ТверскаяЯмская (16%), ул. Мясницкая (13%).

Диапазон запрашиваемых арендных ставок составляет от 21 тыс. руб./кв.м/год до 286 тыс. руб./кв.м/год. Наиболее высокие запрашиваемые ставки аренды соответствуют помещениям, расположенным на ул. Никольская, Тверская ул., Маросейка ул., Пятницкая ул.

В среднем по выборке бюджет аренды помещения площадью 135 кв.м составит 945 тыс.руб./мес., при ставке аренды 84 тыс. руб./кв.м/год.

Приостановка деятельности международных брендов не привела к резкому росту предложения

Торговые центры

По результатам шести месяцев 2022 г. в Москве открылось три торговых центра совокупной арендопригодной площадью 25 тыс. кв. м. (ТЦ Discovery, ТЦ Нагорный, ТЦ Байконур). В 3 кв. 2022 введен только ТЦ Орион (GLA - 20,9 тыс.кв.м). Средний уровень вакантности в Москве во 2 кв. 2022 увеличился на 1,2 п. п., относительно аналогичного показателя 2021 г. и составил 13,2%, при этом по сравнению с предыдущим кварталом 2022 года показатель практически не изменился.

Тренды

Наблюдается тренд на открытие малоформатных торговых центров

Большинство иностранных ритейлеров продолжают исполнять обязательства по аренде при закрытых магазинах.

По данным Focus BI падение посещаемости в суперрегиональных ТРЦ в период с 11-й по 20-ю неделю 2022 г., составило -23%, в то время как в районных ТЦ за аналогичный период средний прирост трафика составил +2%

Возможный сценарий

Согласно планам девелоперов и различным оценкам ввод торговых площадей в Москве может достигнуть порядка 181,8 тыс кв. м в 2023 г.

Новое предложение продолжит формироваться за счёт торговых площадей районного формата (средняя площадь вводимых качественных торговых центров в Москве с 2014 года уменьшилась на 82% и в I полугодии 2022 составила 10504 м2)

Рынок ожидает период жесткой конкуренции и борьбы за потребителя и арендатора, а также риск закрытия/передачи банкам слабых объектов.