По данным консалтинговой компании NF Group (ex. Knight Frank Russia), по итогам девяти месяцев 2022 года суммарный ввод торговых площадей в Москве составил 64,3 тыс. кв. м – на 61,5% ниже показателя аналогичного периода 2021 года. Всего за I–III кварталы на рынке состоялись четыре открытия торговых комплексов, половина из которых были техническими. С учетом нового предложения показатель обеспеченности жителей Москвы качественными торговыми площадями в среднем составляет 575 кв. м на 1 000 человек, причем лидером по обеспеченности является Новомосковский административный округ столицы (885 кв. м/1 000 человек), а наибольший прирост зафиксирован в Северо-Восточном административном округе (+4%) за счет открытия в III квартале 2022 года МФК «Солнце Москвы» (GLA – 26,3 тыс. кв. м). Средний уровень вакантности в торговых центрах Москвы увеличился на 1,5 п. п. за год и на 1,1 за квартал, достигнув 14,5%. Максимальные базовые ставки аренды в ТЦ Москвы приходятся на помещения в зоне фуд-кортов и «островной» торговли в действующих крупных объектах с высоким трафиком и могут достигать 180 тыс. руб./кв. м/год, в районных – до 100 тыс. руб./кв. м/год. До конца 2022 года, согласно заявленным планам девелоперов, объем нового ввода в Москве составит 136,6 тыс. кв. м торговых площадей: таким образом, прогноз нового предложения торговых центров сокращается на 57,1%, а суммарный объем ввода по итогам года будет ниже прошлогоднего показателя на 62%. Также к концу года в случае ухудшения общеэкономической ситуации в столичных торговых центрах возможен рост уровня вакантности до 17% при условии, что не будут проработаны варианты замены приостановивших деятельность операторов.

Предложение

По итогам III квартала 2022 года в Москве был открыт один торговый объект – «Солнце Москвы» (GLA – 26,3 тыс. кв. м), а также были выданы разрешения на ввод в эксплуатацию ТРЦ «Сказка» (GLA – 18,5 тыс. кв. м) и ТЦ «Орион» (GLA – 21 тыс. кв. м), однако открытие последнего объекта запланировано на начало 2023 года.

Суммарный ввод на конец периода составил 64,3 тыс. кв. м – это на 61,5% ниже показателя аналогичного периода 2021 года. Всего за девять месяцев на рынке состоялись четыре открытия торговых комплексов, половина из которых были техническими:

Предложение

По итогам III квартала 2022 года в Москве был открыт один торговый объект – «Солнце Москвы» (GLA – 26,3 тыс. кв. м), а также были выданы разрешения на ввод в эксплуатацию ТРЦ «Сказка» (GLA – 18,5 тыс. кв. м) и ТЦ «Орион» (GLA – 21 тыс. кв. м), однако открытие последнего объекта запланировано на начало 2023 года.

Суммарный ввод на конец периода составил 64,3 тыс. кв. м – это на 61,5% ниже показателя аналогичного периода 2021 года. Всего за девять месяцев на рынке состоялись четыре открытия торговых комплексов, половина из которых были техническими:

- ТЦ Discovery (GLA – 17,5 тыс. кв. м);

- ТЦ «Нагорный» (GLA – 12 тыс. кв. м);

- ТЦ «Байконур» (GLA – 8,6 тыс. кв. м);

- МФК «Солнце Москвы» (GLA – 26,3 тыс. кв. м).

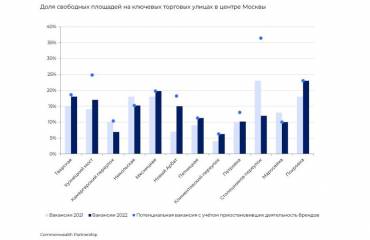

Вакансия

Средний уровень вакантности в торговых центрах Москвы увеличился на 1,5 п. п. относительно аналогичного периода 2021 года и составил 14,5%. По сравнению с предыдущим кварталом показатель вырос на 1,1 п. п.

Евгения Хакбердиева, региональный директор департамента торговой недвижимости NF Group: «Рост доли свободных площадей обусловлен оптимизацией торговых точек ретейлеров, столкнувшихся с негативным влиянием пандемии и февральских событий, и уходом международных брендов, занимавших большие площадки в крупных торговых объектах столицы. Несмотря на это, пустующие помещения постепенно начинают заполняться новыми арендаторами, что сдерживает выход большого числа площадей на рынок. Один из способов заполнения крупных блоков, которые чаще всего высвобождаются, – дробление на небольшие помещения, что повышает их привлекательность для потенциальных арендаторов и снижает операционные и капитальные затраты».

По словам Евгении Хакбердиевой, после февральских событий уровень вакантности в крупных объектах увеличился в среднем на 2,3 п. п. (по сравнению с I кварталом 2022 года), а изменения в небольших районных и окружных торговых центрах (арендопригодной площадью до 30 тыс. кв. м) зависели от формата и позиционирования объектов, однако они находились в наименьшей зоне риска: уровень пустующих площадей в таких торговых центрах опустился в среднем на 2,9 п. п. по сравнению с I кварталом 2022 года.

Обеспеченность торговыми площадями

С учетом нового объема ввода показатель обеспеченности жителей Москвы качественными торговыми площадями не претерпел серьезных изменений за квартал и составляет 575 кв. м на 1 000 человек (против 573 кв. м на 1 000 человек во II квартале 2022 года).

В разрезе административных округов «старой Москвы» наиболее обеспеченными остаются Центральный, Южный и Северный округа. Среди всех административных округов столицы лидером по обеспеченности является Новомосковский округ (885 кв. м/1 000 человек), что обусловлено небольшой численностью населения (300 375 человек). С начала года наибольший прирост зафиксирован в Северо-Восточном АО (+4%) за счет открытия самого крупного объекта, запланированного на 2022 год, – МФК «Солнце Москвы», а также небольшого районного объекта ADG Group – ТЦ «Байконур». В Северном и Южном АО показатели обеспеченности выросли на 2% и 1% соответственно. В перспективе ближайших трех-пяти лет ожидается значительный прирост населения за счет ввода в эксплуатацию большого объема жилья и низкая интенсивность ввода торговых центров (преимущественно районных и окружных форматов).

Коммерческие условия

Ставки аренды на помещения в торговых центрах претерпели изменения под влиянием экономической ситуации и продемонстрировали различную динамику в зависимости от формата объекта. Однако тренда на рост арендных ставок не наблюдается. На рынке заключаются единичные сделки по более высоким ставкам на площадки, которые ранее занимали международные бренды. Максимальные базовые ставки аренды, несмотря на определенную динамику, также приходятся на помещения в зоне фуд-кортов и «островной» торговли в действующих крупных объектах с высоким трафиком и могут достигать 180 тыс. руб./кв. м/год, в районных – до 100 тыс. руб./кв. м/год, минимальные ставки аренды устанавливаются на помещения площадью более 2 000 кв. м для якорных арендаторов.

В крупных концептуальных торговых центрах ставки выросли из-за качества сделок (сделок по помещениям, которые ранее занимали международные бренды) на фоне сокращения стока предложения по строящимся проектам. Тренд на рост арендных ставок на рынке сейчас отсутствует, так как основной объем сделок приходится на ротацию арендаторов и площадки с отделкой, ранее занимаемые международными брендами, поэтому ставка аренды на такие помещения значительно выше, чем на помещения в формате shell&core, по которым ранее заключались основные сделки. В районных торговых центрах (до 10 лет) наблюдается обратная тенденция: основное предложение состоит из помещений формата shell&core, по которым сейчас предоставляются скидки на ремонт, поэтому в таких объектах коммерческое предложение ниже.

Прогнозы

Согласно заявленным планам девелоперов, объем нового ввода в Москве до конца 2022 года составит 136,6 тыс. кв. м торговых площадей. Таким образом, прогноз нового предложения торговых центров сокращается на 57,1%, а суммарный объем ввода будет ниже прошлогоднего показателя на 62%. Также существует вероятность корректировки даты ввода новых торговых центров, анонсированных к открытию в 2022 году.

Если все заявленные к вводу торговые объекты будут открыты в 2022 году, то самыми крупными среди них будут являться МФК «Солнце Москвы» (GLA – 26,3 тыс. кв. м), ТРЦ «Сказка» (GLA – 18,5 тыс. кв. м), ТЦ Discovery (GLA – 17,5 тыс. кв. м).

Новое предложение столицы будет сформировано за счет торговых площадей районного формата. Малоформатные торговые центры с современными общественными пространствами для повседневного досуга и схемами работы отлично вписываются в новую реальность. Такие торговые центры не отнимают у посетителей лишнего времени, перетягивают на себя внимание потребителей компактностью, а пул арендаторов все больше нацелен на функционал и ценовую сегментацию целевой группы, а не на бренд. Комьюнити-центры являются востребованными и необходимыми на каждый день проектами с понятной целевой аудиторией, но при этом отлично подходят и для проведения концептуальных экспериментов.

Количество качественных малоформатных центров (GLA <30 тыс. кв. м), планируемых к вводу в течение года в Москве, увеличилось за год с 9 до 13, в то время как средняя площадь всех заявленных ТЦ в 2022 году сократилась до 10,5 тыс. кв. м, что остается в диапазоне площадей, характерном для торгового центра районного масштаба. Для сравнения: в рекордные по объему ввода годы (2014–2016 гг.) средняя площадь торгового центра составляла от 36,5 тыс. кв. м до 57,5 тыс. кв. м, что на 71,2% и 81,7% выше нынешних показателей.

При ухудшении геополитической ситуации возможен рост уровня вакантности в столичных торговых центрах до 17% к концу года при условии, что не будут проработаны варианты замены приостановивших деятельность операторов.