Аналитики консалтинговой компании NF Group (ex-Knight Frank Russia) подсчитали, что за последние полгода объем субаренды офисных площадей в Москве увеличился на 26%. Так, по итогам I квартала он составлял 151 тыс. кв. м, по итогам первого полугодия – 203 тыс. кв. м (+33,9% к I кварталу), а по итогам III квартала чуть снизился до 191 тыс. кв. м (-5,9% ко II кварталу и +26% к I кварталу). Примечательно, что такое же значение – 191 тыс. кв. м площадей в субаренду – наблюдается в сегменте складской недвижимости Московского региона по итогам III квартала 2022 года. Однако в складском сегменте, напротив, отмечается снижение данного показателя в полугодовой динамике: на 15% по сравнению с итогами I квартала, когда объем площадей в субаренду достигал 224 тыс. кв. м, и на 30% относительно итогов II квартала до 272 тыс. кв. м площадей.

По итогам III квартала объем площадей в субаренду на рынке офисной недвижимости Москвы составил 191 тыс. кв. м, что соответствует 12,5% от объема площадей, предлагаемых в прямую аренду. Это на 26% больше, чем было зафиксировано в апреле (151 тыс. кв. м или 12,4% объема прямой аренды), однако на 5,9% меньше, чем в июле (203 тыс. кв. м или 14,7% объема прямой аренды). Показатель июля, в свою очередь, увеличился по отношению к апрельскому показателю на 33,9%.

По итогам III квартала объем площадей в субаренду на рынке офисной недвижимости Москвы составил 191 тыс. кв. м, что соответствует 12,5% от объема площадей, предлагаемых в прямую аренду. Это на 26% больше, чем было зафиксировано в апреле (151 тыс. кв. м или 12,4% объема прямой аренды), однако на 5,9% меньше, чем в июле (203 тыс. кв. м или 14,7% объема прямой аренды). Показатель июля, в свою очередь, увеличился по отношению к апрельскому показателю на 33,9%.

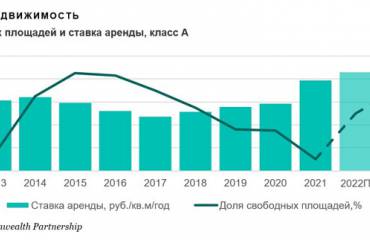

Мария Зимина, партнер, директор департамента офисной недвижимости NF Group: «Вакантность на столичном офисном рынке продолжит рост до конца года. Для класса А наш прогноз составляет 13–16%, для класса B – 7-8%. Что касается субаренды, то, скорее всего, в краткосрочной перспективе объем подобных площадей будет оцениваться в пределах 200 тыс. кв. м, что составляет более 12-13% от общего объема предлагаемых в прямую аренду площадей. Во многих бизнес-центрах фиксируется не одно, а два или три предложения в субаренду. Как правило, эти помещения находятся в ключевых деловых районах – Белорусском, Ленинградском, “Москве-Сити”. Стоит отметить, что все больше площадей формата субаренды становятся помещениями, от которых арендаторы отказываются, выходя из договоров с оплатой штрафов».

На рынке складской недвижимости Московского региона объем площадей в субаренду по итогам III квартала 2022 года также составил 191 тыс. кв. м или 29% от общего объема доступных площадей. Однако в отличие от офисного рынка, в складском сегменте наблюдается значительное снижение объемов субаренды. Так, показатель снизился на 15% по сравнению с итогами I квартала и на 30% относительно итогов II квартала. Напомним, что по итогам I квартала объем площадей по предложениям субаренды составил 224 тыс. кв. м (49% общего объема доступных площадей), а на конец первого полугодия объем предлагаемых в субаренду площадей вырос на 20% и достиг 272 тыс. кв. м (34% от общего объема доступных площадей).

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «Несмотря на то, что рынок субаренды значительно повлиял на показатель свободных площадей в этом году, стоит отметить, что субаренда – это краткосрочное явление. С учетом того, что компании не готовы были принимать долгосрочные решения, предложения по субаренде пользовались спросом со стороны арендаторов в связи с привлекательными ставками и возможностью аренды площадей на короткий срок. Тем не менее, мы не видим причин для дальнейшего роста показателя, так как крупные блоки по предложениям субаренды уже переходят в статус прямой аренды от собственника площадей с переуступкой прав от текущего арендатора и относительно быстро находят новых интересантов. Помимо этого, мы наблюдаем, что часть предложений снимается с рынка и снова используется для собственных нужд арендаторов».