Предложение

По итогам 2022 года общий сток сегмента торговой недвижимости Санкт-Петербурга находится на уровне 4,38 млн кв. м. Новый ввод торговых площадей по итогам 2022 года обеспечил выход на рынок единственного проекта - ТРК «Прометей» на Проспекте просвещения. Общая площадь проекта - 27 000 кв.м.

Перспективное предложение

По итогам 2022 года общий сток сегмента торговой недвижимости Санкт-Петербурга находится на уровне 4,38 млн кв. м. Новый ввод торговых площадей по итогам 2022 года обеспечил выход на рынок единственного проекта - ТРК «Прометей» на Проспекте просвещения. Общая площадь проекта - 27 000 кв.м.

Перспективное предложение

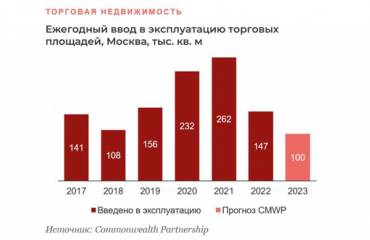

- Принципиально девелоперская активность в торговом сегменте замедлилась после 2018 года, объемы ввода торговых объектов не специализированных форматов существенно сократились.

- В 2023 году, по наших оценкам, рынок торговой недвижимости Санкт-Петербурга увеличится на 122,5 тыс. кв.м.

- На фоне вызовов 2020 и 2022 годов тренд на отсутствие новых проектов будет укрепляться. Перед девелоперами стоит значительное количество исключительно серьезных задач по сглаживанию влияния пандемии и санкций на уже действующие проекты.

- Активность с точки зрения девелопмента торговой недвижимости будет сфокусирована в формате районных и микрорайонных торговых центров площадью не более 20 000 кв.м.

- Крупные форматы торговли на текущий момент подвержены максимальному риску низких показателей заполняемости, по этой причине мы не ожидаем в среднесрочной перспективе появления таких проектов. Девелоперский импульс в сегменте полноформатных проектов будет сфокусирован на концептуальных изменениях действующих объектов.

Спрос

С марта 2022 года сегмент торговой недвижимости начал ощущать беспрецедентное давление в связи с массовыми заявлениями иностранных брендов об уходе с российского рынка.

Совокупность закрытых витрин в течение 9 месяцев 2022 года и переход населения к модели накопления, привела к снижению посещаемости крупных ТЦ на 25% в сравнении с 2021. Районные и микрорайнные проекты сумели сохранить покупателей – посещаемость в этом сегменте не изменилась.

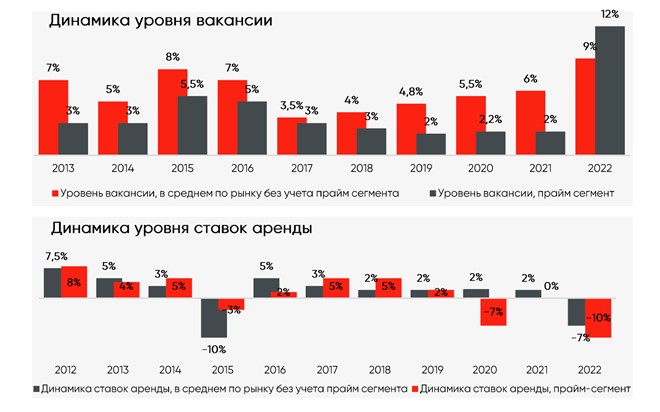

Уровень вакантных площадей существенно увеличился в прайм-сегменте и на конец 2022 года составил 12% (рост в сравнении с 2021 годом 10 п.п.).

В среднем по рынку вакансия выросла до уровня 9%. Рост по сравнению с 2021 годом оказался сдержанным и составил 3 п.п.

Сдержанный рост вакансии обусловлен тем, что количество объявивших об уходе брендов не равно количеству фактически ушедших: в первые месяцы кризиса многие привычные магазины поменяли вывески и продолжили работу, фактически сменив владельцев.

Ставки аренды скорректировались однонаправленно с показателями вакансии: для прайм-сегмента коррекция по итога 2022 составила -10%, в целом по рынку ставки снизились до -7% от уровня 2021 года.

Несмотря на меняющуюся конъюнктуру, потребитель продолжает искать привычные качественные товары по прежним ценам, что является мощным импульсом для отечественного производителя – удовлетворить спрос и занять свою нишу.

Таким образом, риски торговых центров потерять аудиторию еще больше невысоки, поскольку мы видим высокую лояльность к данному каналу покупок. Важным моментом со стороны торговых центров является чуткое следование меняющимся предпочтениям потребители и наполнение торговых галерей операторами, отвечающими новым требованиям покупателя.