Предложение

Общий объем офисных площадей находится на уровне 5,8 млн кв. м.

В 2022 году в Санкт-Петербурге были введены в эксплуатацию 7 бизнес-центров. Класс А пополнился четырьмя проектами, классы В/В+ – тремя.

Перспективное предложение

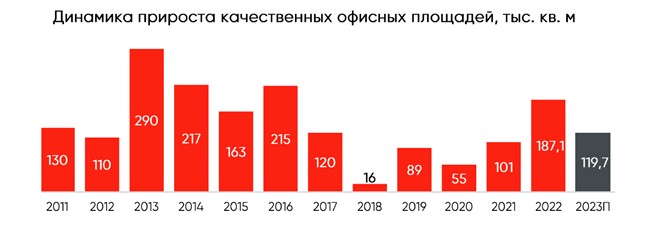

Под влиянием внешних факторов темпы прироста нового спекулятивного предложения замедлятся.

В ситуации неопределенности и сократившегося спроса девелоперы ставят на паузу запуск новых проектов. Исключением в данном случае являются объекты, которые находились в высокой стадии готовности в 2022 году.

По нашим прогнозам, прирост нового предложения в 2023 году может составить 119,7 тыс. кв. м.

Спрос

В 2022 году спрос на офисную недвижимость испытал шок под влиянием внешних факторов: в ситуации неопределенности оказались все сферы бизнеса, что привело не только к замораживанию новых проектов, но и планов расширения компаний.

Показатель чистого поглощения по итогам 2022 года впервые с 2009 года оказался отрицательным и составил минус 60 000 тыс. кв. м.

Ключевое влияние на данный показатель оказала волна освобождений крупных офисных блоков компаниями, уходящими с российского рынка.

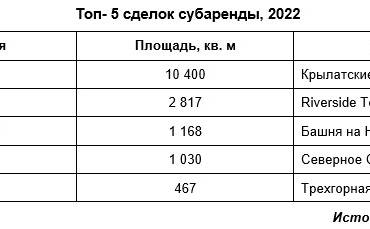

Объем высвобождения офисных пространств в 2022 году составил 167 тыс. кв. м. Часть этого объема – около 20-25% – реализовалась без выхода в рынок.

Высвободившийся объём офисных пространств не был полностью поглощен, по нашим оценкам, на начало 2023 года на рынке останется порядка 100 000 кв. м от этого объёма.

Ввиду невысокого объема нового ввода и замедления темпов деловой активности, мы считаем, что данный объем будет основой доступного для аренды предложения в 2023 году, поскольку представляет собой готовые ко въезду офисы.

Ставки аренды и уровень вакансии

По итогам 2022 года средняя арендная ставка в классе А составляет 2 000 рублей за кв. м в месяц, включая НДС и КУ. Рост ставки на 7% в сравнении с итогами 2021 года обусловлен появлением в экспозиции готовых офисных блоков, ставка аренды на которые выше помещений в состоянии shell&core.

Средний уровень ставки аренды на офисы класса В/В+ составляет 1 307 рублей за кв. м в месяц, включая НДС и КУ. В сравнении с итогами 2021 года ставка аренды в классе В/В+ практически не изменилась.

Уровень вакантных площадей в офисном сегменте Санкт-Петербурга на конец 2022 года находится на уровне 12,4%, что в абсолютном выражении составляет 592 тыс. кв. м.

Уровень вакансии в классе А составляет 16,0%.

Вакансия в классе В/В+ составляет 11,3%.

Рост показателя вакантных площадей для класса А составил +5,7 пп в сравнении с итогами 2021 года.

Рост показателя вакантных площадей для класса В/В+ составил +3,3 пп в сравнении с итогами 2021 года.

Тенденции и прогнозы

С точки зрения перспективного предложения, мы ожидаем существенное сокращение темпов ввода новых проектов. По нашему мнению, данная тенденция сохранится минимум до 2025 года.

На фоне отсутствия нового ввода, постепенно будут уходить с рынка офисные блоки, освобожденные ушедшими с рынка компаниями. В перспективе 2-3 лет, данного объема вкупе с новыми проектами 2022 года будет достаточно для удовлетворения спроса.

С точки зрения спроса, в 2023 году основными драйверами будут выступать компании с государственным участием и бизнес, обслуживающий нужды оборонной промышленности.

Х-фактором для рынка офисной недвижимости Санкт-Петербурга в 2023 году станет решение структур ПАО «Газпром» относительно заселения своей штаб-квартиры в Лахте, а также стратегия такой релокации. На текущий момент в Лахте для нужд ПАО «Газпром» реализовано 310 000 кв.м, решение о перемещении структур из арендуемых офисов в штаб-квартиру может повлиять на рынок.

С точки зрения ставок аренды и уровня вакантных помещений, мы не ожидаем значительных колебаний данных показателей в ближайшие полгода.

Общий объем офисных площадей находится на уровне 5,8 млн кв. м.

В 2022 году в Санкт-Петербурге были введены в эксплуатацию 7 бизнес-центров. Класс А пополнился четырьмя проектами, классы В/В+ – тремя.

Перспективное предложение

Под влиянием внешних факторов темпы прироста нового спекулятивного предложения замедлятся.

В ситуации неопределенности и сократившегося спроса девелоперы ставят на паузу запуск новых проектов. Исключением в данном случае являются объекты, которые находились в высокой стадии готовности в 2022 году.

По нашим прогнозам, прирост нового предложения в 2023 году может составить 119,7 тыс. кв. м.

Спрос

В 2022 году спрос на офисную недвижимость испытал шок под влиянием внешних факторов: в ситуации неопределенности оказались все сферы бизнеса, что привело не только к замораживанию новых проектов, но и планов расширения компаний.

Показатель чистого поглощения по итогам 2022 года впервые с 2009 года оказался отрицательным и составил минус 60 000 тыс. кв. м.

Ключевое влияние на данный показатель оказала волна освобождений крупных офисных блоков компаниями, уходящими с российского рынка.

Объем высвобождения офисных пространств в 2022 году составил 167 тыс. кв. м. Часть этого объема – около 20-25% – реализовалась без выхода в рынок.

Высвободившийся объём офисных пространств не был полностью поглощен, по нашим оценкам, на начало 2023 года на рынке останется порядка 100 000 кв. м от этого объёма.

Ввиду невысокого объема нового ввода и замедления темпов деловой активности, мы считаем, что данный объем будет основой доступного для аренды предложения в 2023 году, поскольку представляет собой готовые ко въезду офисы.

Ставки аренды и уровень вакансии

По итогам 2022 года средняя арендная ставка в классе А составляет 2 000 рублей за кв. м в месяц, включая НДС и КУ. Рост ставки на 7% в сравнении с итогами 2021 года обусловлен появлением в экспозиции готовых офисных блоков, ставка аренды на которые выше помещений в состоянии shell&core.

Средний уровень ставки аренды на офисы класса В/В+ составляет 1 307 рублей за кв. м в месяц, включая НДС и КУ. В сравнении с итогами 2021 года ставка аренды в классе В/В+ практически не изменилась.

Уровень вакантных площадей в офисном сегменте Санкт-Петербурга на конец 2022 года находится на уровне 12,4%, что в абсолютном выражении составляет 592 тыс. кв. м.

Уровень вакансии в классе А составляет 16,0%.

Вакансия в классе В/В+ составляет 11,3%.

Рост показателя вакантных площадей для класса А составил +5,7 пп в сравнении с итогами 2021 года.

Рост показателя вакантных площадей для класса В/В+ составил +3,3 пп в сравнении с итогами 2021 года.

Тенденции и прогнозы

С точки зрения перспективного предложения, мы ожидаем существенное сокращение темпов ввода новых проектов. По нашему мнению, данная тенденция сохранится минимум до 2025 года.

На фоне отсутствия нового ввода, постепенно будут уходить с рынка офисные блоки, освобожденные ушедшими с рынка компаниями. В перспективе 2-3 лет, данного объема вкупе с новыми проектами 2022 года будет достаточно для удовлетворения спроса.

С точки зрения спроса, в 2023 году основными драйверами будут выступать компании с государственным участием и бизнес, обслуживающий нужды оборонной промышленности.

Х-фактором для рынка офисной недвижимости Санкт-Петербурга в 2023 году станет решение структур ПАО «Газпром» относительно заселения своей штаб-квартиры в Лахте, а также стратегия такой релокации. На текущий момент в Лахте для нужд ПАО «Газпром» реализовано 310 000 кв.м, решение о перемещении структур из арендуемых офисов в штаб-квартиру может повлиять на рынок.

С точки зрения ставок аренды и уровня вакантных помещений, мы не ожидаем значительных колебаний данных показателей в ближайшие полгода.