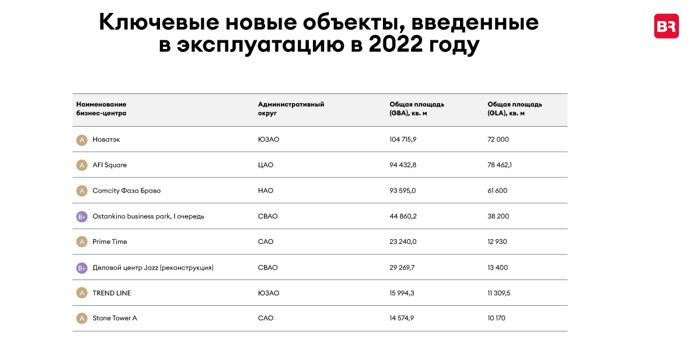

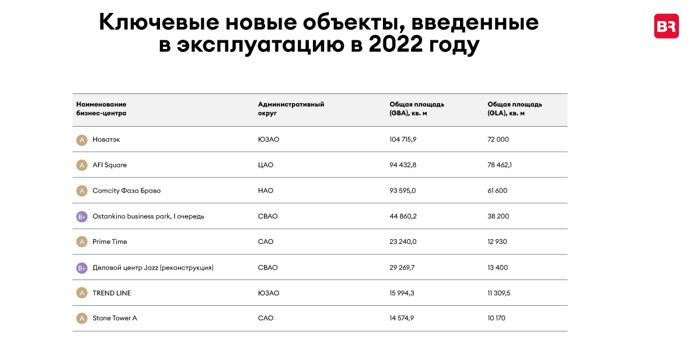

Всего столичный офисный рынок в 2022 году пополнился 340 840 кв. м новых площадей, из которых спекулятивных – 79%. Большая их часть была арендована еще на этапе строительства. На 2023 год к вводу заявлено 485 тыс. кв. м, однако, по прогнозам аналитиков компании, реальный показатель не превысит 310 тыс. кв. м. При этом к вводу ожидаются прежде всего бизнес-центры в высокой стадии готовности – DM Tower, Stone Towers (Tower B, C), Alcon 3, «Парк Легенд», II очередь Ostankino business park.

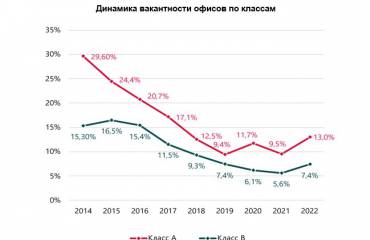

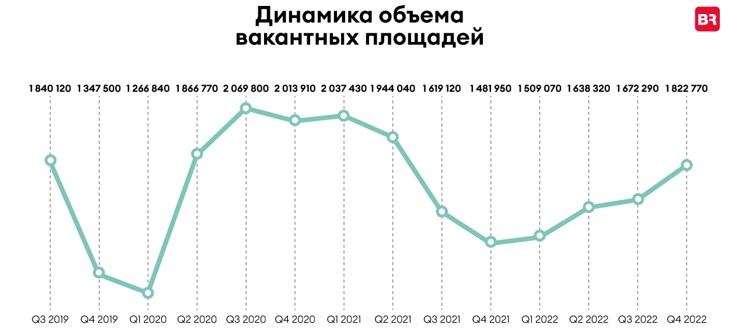

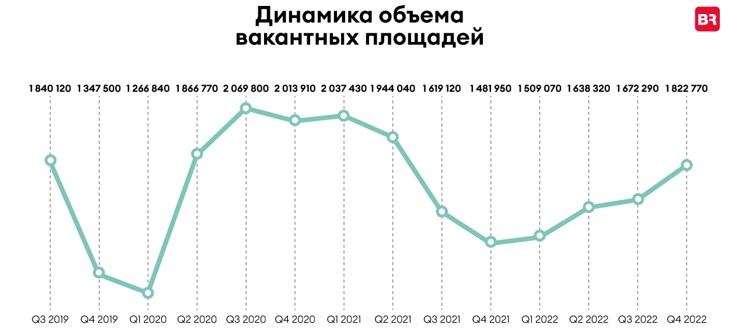

Объем вакансии за год вырос на 11,3%, до 1,82 млн кв. м. При этом значительная часть предложения представлена классом А, где фиксировался наиболее значительный отток арендаторов – прежде всего, зарубежных, покинувших российский рынок.

С точки зрения локации по объему незанятых площадей лидирует деловая зона между ТТК и МКАД. Любопытно, что на эту деловую зону пришелся также наибольший совокупный объем сделок за год – 452 730 кв. м, или 36,8% от всех арендованных и купленных площадей.

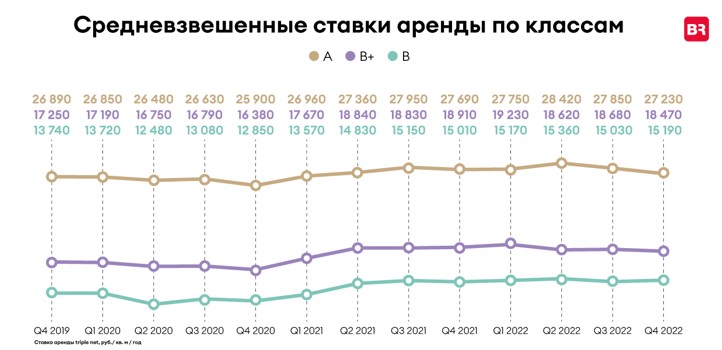

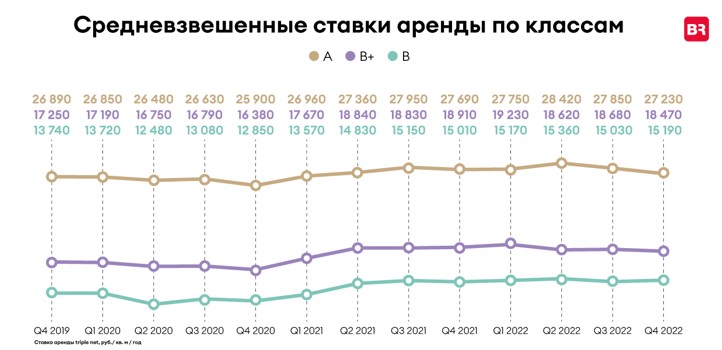

Наиболее активная динамика ставок аренды за второе полугодие 2022 г. была зафиксирована в А-классе, к концу 2022 года этот показатель составил 27 230 руб./кв. м/ год, снизившись на 4,2%. В классе В+ средневзвешенная арендная ставка за второе полугодие снизилась на 0,8%, а класс В – на 1,1%.

Объем сделок аренды и продажи, заключенных в 2022 году, оказался близок к пандемийному 2020 г. и составил 1 230 480 кв. м. Основной интерес к офисной недвижимости демонстрировали компании сегментов «Торговля и производство» и IT / Media / Телекоммуникации. Суммарно на них пришлось почти 34% от общего объема сделок за период, за год компании этих сегментов заняли 417 670 кв. м. В 2023 году, вероятно, среди драйверов мы увидим компании госсектора, в том числе IT, а также игроков, ориентированных на партнеров из восточных стран. Кстати, как видно по итогам 2022 года, госкомпании демонстрировали наибольший интерес к офисам класса А, 19% всех арендованных в этом классе в прошлом году площадей пришлось на представителей этого сегмента.

Наиболее востребованным форматом аренды традиционно оказались небольшие офисные блоки площадью 100-250 кв. м, почти половина от общего количества сделок пришлась на них. Сделки с крупными блоками площадью от 1 000 кв. м в структуре поглощения составили 13,2% от общего количества совершенных за год.

Объем вакансии за год вырос на 11,3%, до 1,82 млн кв. м. При этом значительная часть предложения представлена классом А, где фиксировался наиболее значительный отток арендаторов – прежде всего, зарубежных, покинувших российский рынок.

С точки зрения локации по объему незанятых площадей лидирует деловая зона между ТТК и МКАД. Любопытно, что на эту деловую зону пришелся также наибольший совокупный объем сделок за год – 452 730 кв. м, или 36,8% от всех арендованных и купленных площадей.

Наиболее активная динамика ставок аренды за второе полугодие 2022 г. была зафиксирована в А-классе, к концу 2022 года этот показатель составил 27 230 руб./кв. м/ год, снизившись на 4,2%. В классе В+ средневзвешенная арендная ставка за второе полугодие снизилась на 0,8%, а класс В – на 1,1%.

Объем сделок аренды и продажи, заключенных в 2022 году, оказался близок к пандемийному 2020 г. и составил 1 230 480 кв. м. Основной интерес к офисной недвижимости демонстрировали компании сегментов «Торговля и производство» и IT / Media / Телекоммуникации. Суммарно на них пришлось почти 34% от общего объема сделок за период, за год компании этих сегментов заняли 417 670 кв. м. В 2023 году, вероятно, среди драйверов мы увидим компании госсектора, в том числе IT, а также игроков, ориентированных на партнеров из восточных стран. Кстати, как видно по итогам 2022 года, госкомпании демонстрировали наибольший интерес к офисам класса А, 19% всех арендованных в этом классе в прошлом году площадей пришлось на представителей этого сегмента.

Наиболее востребованным форматом аренды традиционно оказались небольшие офисные блоки площадью 100-250 кв. м, почти половина от общего количества сделок пришлась на них. Сделки с крупными блоками площадью от 1 000 кв. м в структуре поглощения составили 13,2% от общего количества совершенных за год.