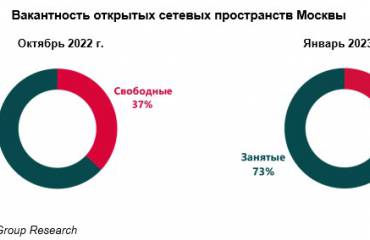

По данным компании IBC Real Estate на конец февраля 2023 года объем офисных площадей в Москве, предлагаемых в субаренду, сократился до 89 тыс. кв. м. Для сравнения, в сентябре 2022 года на рынке макетировалось около 230 тыс. кв. м подобного предложения, что в 2,5 раза выше текущего значения.

«Спецификой кризиса 2022 года стал уход международных компаний и, как следствие, рост предложений субаренды. Пик выхода площадей мы наблюдали в начале осени, однако, не найдя претендентов на площади быстро, значительная часть предложений трансформировалась к концу года в предложения прямой арены, – комментирует Екатерина Космарская, заместитель руководителя департамента исследований и аналитики компании IBC Real Estate. – В наследство от «уходящих» зарубежных компаний на рынок вышли площади с дизайнерским ремонтом, функциональным зонированием, высококачественной отделкой дорогими природными материалами и мебелью».

В субаренду предлагаются не только офисные площади от иностранных арендаторов, но и от крупных российских холдингов. Среди крупнейших лотов на рынке субаренды можно отметить: офис от компании «Озон» в БЦ «Искра-Парк» (15 700 кв. м), от VK Group в БЦ «Алкон II» (8 950 кв. м), от Huawei в БЦ «Крылатские Холмы» (6 660 кв. м), от «Б1» (бывш. E&Y) в БЦ «Аврора» (6 040 кв. м).

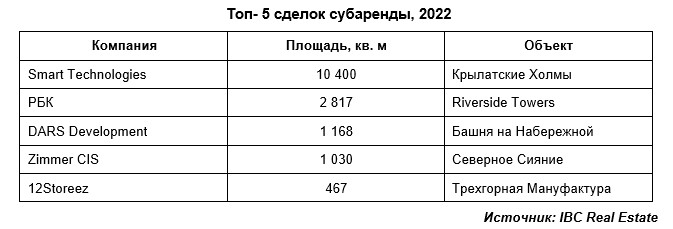

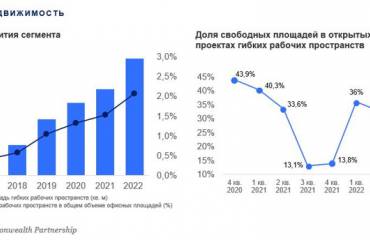

При этом спрос на предложение субаренды в 2022 году характеризовался как достаточно сдержанный. Влияние оказывала высокая конкуренция, как со стороны прямой аренды, так и со стороны гибких офисных пространств. Объем сделок субаренды по итогам 2022 года составил всего 23 тыс. кв. м, в то время как объем сделок прямой аренды в классических офисах – 880 тыс. кв. м.

Средний размер блока, предлагаемый в субаренду, составил 1 900 кв. м. Средний размер сделки новой аренды – 1 166 кв. м, сократившись по сравнению с аналогичным периодом годом ранее на 27%. Поэтому арендаторы вынуждены либо делить свои «свободные» площади для размещения между несколькими компаниями, либо, зачастую длительное время, ждать арендатора, которому подойдет предлагаемый блок.

«Ситуация со спросом в целом непростая. В случае, когда арендатор предлагает площади на более выгодных коммерческих условиях в сравнении с прямой арендой, шансы быстрой пересдачи офисных блоков значительно увеличиваются. Если же компания не готова давать дисконт, и ставки аренды сопоставимы с предложением от собственника, то срок экспонирования данных блоков значительно увеличиваются. Учитывая, что в текущих рыночных условиях за арендатора конкурируют классические и сервисные офисы, предложение субаренды будет проигрывать, – комментирует Екатерина Белова, руководитель департамента по работе с офисными помещениями компании IBC Real Estate. – В этом году мы продолжим наблюдать выход на рынок интересных предложений субаренды, поскольку многие компании будут находиться в стадии оптимизации своих затрат, и как следствие в поиске решений, чтобы покрыть издержки на аренду больших площадей».