По данным компании NF Group, в I полугодии 2023 г. на рынке Санкт-Петербурга и Ленинградской области было введено в эксплуатацию 171 200 кв. м качественных складских объектов класса А. При этом доля свободных площадей в сухих складских комплексах достигла исторического минимума – 0,3% или 15 600. кв. м, побив рекорд 2021 г. При этом объем неудовлетворенного спроса оценивается в 500 тыс. кв. м. Средневзвешенная запрашиваемая арендная ставка в складских комплексах класса А продемонстрировала квартальный рост на 16,7% и достигла 6 770 руб./кв. м/год. Главным драйвером рынка стали компании сектора онлайн-торговли, на них пришлось 2/3 от общего объема сделок. В краткосрочной перспективе рынок складской недвижимости будет испытывать потребности в новых спекулятивных площадях.

По итогам I полугодия 2023 г. на рынке Санкт-Петербурга и Ленинградской области было введено в эксплуатацию 171 200 кв. м качественных складских объектов класса А. Из них 63% пришлось на объект площадью 107,1 тыс. кв. м, построенный в логистическом парке «Армада Парк Шушары». Также были введены в эксплуатацию спекулятивные объекты: мультитемпературный индустриальный парк «РУСИЧ-Шушары» суммарной арендопригодной площадью 45 тыс. кв. м и производственно-складской комплекс «Шушары» арендопригодной площадью 8,4 тыс. кв. м, а также складской комплекс для собственных нужд фармацевтической компании «Северная Звезда» общей площадью 10 700 кв. м. Совокупный объем складских площадей на рынке превысил 4,7 млн кв. м.

Все вышеперечисленные объекты, за исключением склада фармкомпании, были введены в эксплуатацию во II квартале 2023 г. и располагаются на юге города в Шушарах. В этих комплексах на конец I полугодия блоки небольшой площади еще предлагались в аренду, однако при наблюдаемой динамике рынка в ближайшее время они будут арендованы.

До конца года ожидается ввод еще 91 000 кв. м качественных складских площадей, из которых более 80% или около 74 000 кв. м — спекулятивные объекты. Крупнейший из строящихся складских комплексов — корпус в PNK «Парк Шушары-3» арендопригодной площадью около 61 000 кв. м. До конца года также возможен ввод второй очереди «ПСК Новоселье» общей площадью около 17 000 кв. м и первые два корпуса логистического комплекса группы «Адмирал» суммарной складской площадью около 82 000 кв. м. Таким образом, к концу года ожидается суммарный объем ввода на уровне не менее 262 000 кв. м с возможностью увеличения до 361 000 кв. м, что сопоставимо с показателями 2014 и 2020 гг., когда было введено 419 000 и 319 000 кв. м соответственно.

Объем вакантных площадей сократился с 70 600 кв. м в конце 2022 г. до 54 600 кв. м в конце I полугодия 2023, составив 1,1% от суммарного объема площадей на рынке, из них 39 000 кв. м из предлагаемых в прямую аренду — мультитемпературные площади. Таким образом, доля свободных сухих площадей составляет лишь 15 600 кв. м (или 0,3% от общего объема качественных складских площадей), что является минимальным показателем за всю историю наблюдений и новым рекордом с 2021 г.: тогда на рынке было доступно в аренду 18 600 кв. м, из которых объем сухих площадей составлял не менее 16 300 кв. м.

В аренду предлагаются блоки площадью до 5 000 кв. м, что не соответствует запросу подавляющего большинства клиентов. Для потенциальных арендаторов по-прежнему предпочтительнее площади более 10 000 кв. м. Во втором полугодии мы можем ожидать незначительное увеличение объема свободных площадей из-за ввода в эксплуатацию нескольких спекулятивных комплексов. Впрочем, за этим вряд ли последует сокращение запрашиваемой арендной ставки, поскольку данного объема будет все еще недостаточно для удовлетворения текущего объема запросов.

Суммарный объем сделок с качественными складскими объектами класса А и В за I полугодие 2023 г. составил около 356 000 кв. м без учета продлений текущих контрактов, что на 26 000 кв. м больше суммарного объема сделок всего прошлого года. На второй квартал пришлось 71% (или 254 900 кв. м).

Главным драйвером рынка вновь стали компании сектора онлайн-торговли, достигнув доли в 62% от общего объема сделок, или 221 000 кв. м. Это связано с высокой активностью маркетплейса Ozon. На аренду спекулятивных площадей по итогам полугодия пришлось лишь 18% от общего объема сделок (или 63 300 кв. м), на сделки продажи — 10% или 36 600 кв. м. С июля по декабрь ожидается увеличение объема сделок с сегментами помимо онлайн-торговли, в частности, с дистрибьюторами, продуктовыми ретейлерами и производственными компаниями, а также увеличение объема сделок по прямой аренде.

Неудовлетворенный спрос оценивается в 500 000 кв. м. Из них 90% приходится на площади более 10 000 кв. м. Три четверти запросов приходится на проекты в формате built-to-suit и built-to-suit с последующей арендой. Среди запросов, не связанных с данными форматами, более 80% приходится на аренду. Годовой объем сделок по-прежнему прогнозируется на уровне 600 000 кв. м.

По итогам I полугодия 2023 г. на рынке Санкт-Петербурга и Ленинградской области было введено в эксплуатацию 171 200 кв. м качественных складских объектов класса А. Из них 63% пришлось на объект площадью 107,1 тыс. кв. м, построенный в логистическом парке «Армада Парк Шушары». Также были введены в эксплуатацию спекулятивные объекты: мультитемпературный индустриальный парк «РУСИЧ-Шушары» суммарной арендопригодной площадью 45 тыс. кв. м и производственно-складской комплекс «Шушары» арендопригодной площадью 8,4 тыс. кв. м, а также складской комплекс для собственных нужд фармацевтической компании «Северная Звезда» общей площадью 10 700 кв. м. Совокупный объем складских площадей на рынке превысил 4,7 млн кв. м.

Все вышеперечисленные объекты, за исключением склада фармкомпании, были введены в эксплуатацию во II квартале 2023 г. и располагаются на юге города в Шушарах. В этих комплексах на конец I полугодия блоки небольшой площади еще предлагались в аренду, однако при наблюдаемой динамике рынка в ближайшее время они будут арендованы.

До конца года ожидается ввод еще 91 000 кв. м качественных складских площадей, из которых более 80% или около 74 000 кв. м — спекулятивные объекты. Крупнейший из строящихся складских комплексов — корпус в PNK «Парк Шушары-3» арендопригодной площадью около 61 000 кв. м. До конца года также возможен ввод второй очереди «ПСК Новоселье» общей площадью около 17 000 кв. м и первые два корпуса логистического комплекса группы «Адмирал» суммарной складской площадью около 82 000 кв. м. Таким образом, к концу года ожидается суммарный объем ввода на уровне не менее 262 000 кв. м с возможностью увеличения до 361 000 кв. м, что сопоставимо с показателями 2014 и 2020 гг., когда было введено 419 000 и 319 000 кв. м соответственно.

Объем вакантных площадей сократился с 70 600 кв. м в конце 2022 г. до 54 600 кв. м в конце I полугодия 2023, составив 1,1% от суммарного объема площадей на рынке, из них 39 000 кв. м из предлагаемых в прямую аренду — мультитемпературные площади. Таким образом, доля свободных сухих площадей составляет лишь 15 600 кв. м (или 0,3% от общего объема качественных складских площадей), что является минимальным показателем за всю историю наблюдений и новым рекордом с 2021 г.: тогда на рынке было доступно в аренду 18 600 кв. м, из которых объем сухих площадей составлял не менее 16 300 кв. м.

В аренду предлагаются блоки площадью до 5 000 кв. м, что не соответствует запросу подавляющего большинства клиентов. Для потенциальных арендаторов по-прежнему предпочтительнее площади более 10 000 кв. м. Во втором полугодии мы можем ожидать незначительное увеличение объема свободных площадей из-за ввода в эксплуатацию нескольких спекулятивных комплексов. Впрочем, за этим вряд ли последует сокращение запрашиваемой арендной ставки, поскольку данного объема будет все еще недостаточно для удовлетворения текущего объема запросов.

Суммарный объем сделок с качественными складскими объектами класса А и В за I полугодие 2023 г. составил около 356 000 кв. м без учета продлений текущих контрактов, что на 26 000 кв. м больше суммарного объема сделок всего прошлого года. На второй квартал пришлось 71% (или 254 900 кв. м).

Главным драйвером рынка вновь стали компании сектора онлайн-торговли, достигнув доли в 62% от общего объема сделок, или 221 000 кв. м. Это связано с высокой активностью маркетплейса Ozon. На аренду спекулятивных площадей по итогам полугодия пришлось лишь 18% от общего объема сделок (или 63 300 кв. м), на сделки продажи — 10% или 36 600 кв. м. С июля по декабрь ожидается увеличение объема сделок с сегментами помимо онлайн-торговли, в частности, с дистрибьюторами, продуктовыми ретейлерами и производственными компаниями, а также увеличение объема сделок по прямой аренде.

Неудовлетворенный спрос оценивается в 500 000 кв. м. Из них 90% приходится на площади более 10 000 кв. м. Три четверти запросов приходится на проекты в формате built-to-suit и built-to-suit с последующей арендой. Среди запросов, не связанных с данными форматами, более 80% приходится на аренду. Годовой объем сделок по-прежнему прогнозируется на уровне 600 000 кв. м.

Распределение сделок со складскими объектами по сегментам,

Санкт-Петербург и Ленинградская область, I пол. 2023 г.

Санкт-Петербург и Ленинградская область, I пол. 2023 г.

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «Рынок Петербурга сохраняет привлекательность со стороны федеральных потребителей складской недвижимости. За первое полугодие ставка аренды значительно выросла ввиду сильного дефицита свободного предложения, который вызван как повышенным спросом, так и ограниченным объемом строительства спекулятивного предложения. Не стоит ожидать, что до конца года ситуация может измениться – минимум на ближайший год Северная столица и область будет рынком продавца, а не покупателя».

Илья Князев, руководитель отдела индустриальной и складской недвижимости NF Group в Санкт-Петербурге: «Сегодня девелоперам необходимо принять решение, готовы ли они брать на себя риски, связанные со слабой прогнозируемостью рынка, и начать строить спекулятивные складские площади. Тот, кто сделает это первым, сможет гарантировать себе высокие темпы заполняемости объекта. Сейчас мы наблюдаем рост арендных ставок и не видим предпосылок для их снижения, поскольку все строящиеся спекулятивные площади будут сданы еще до ввода в эксплуатацию, и их не хватит, чтобы удовлетворить объем запросов».

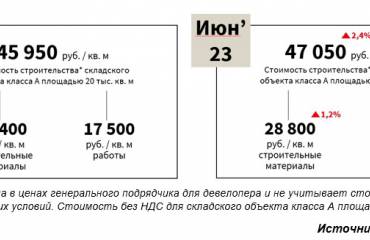

Средневзвешенная запрашиваемая арендная ставка в действующих и строящихся складских комплексах класса А достигла 6 770 руб./кв. м/год (без учета OPEX и НДС). Таким образом, рост по отношению к итоговому значению I кв. 2023 г. составил 16,7%.

Запрашиваемая цена продажи сухого склада класса A по схеме built-to-suit находится в диапазоне 60 000–70 000 руб./кв. м (без учета НДС).