Общий обзор

- Восстановление положительной динамики РТО.

Если еще в I квартале динамика РТО в г. Минске показала снижение на 5%, (в Республике Беларусь —-3,5%), в III-ем квартале по результатам 8 месяцев динамика изменила вектор и РТО Минска вырос на 9,9%, а по стране в целом — на 6,0%.

- Состоялось одно из ключевых событий в ритейле:

Кроме ежегодного Дня работников торговли Республики Беларусь, который выпадает на III-ий квартал, в этом квартале было проведено знаковое мероприятие: Belarus Retail Real Estate Awards 2023.

- Знаковая национализация.

- В II-ем квартале власти города завершили юридические процедуры по установлению контроля над ТРЦ Mega Park. В сентябре был объявлен аукцион о его продаже. Начальная цена — более 121 млн. рублей.

- Расширение экспансии российских гигантов e-commerce.

Wildberries открыл новый региональный логистический центр. На этот раз в Бресте; Ozon провел форум для предпринимателей «COM•E ON Минск». Его цель — расширить как присутствие маркетплейса в плане реализации товаров в РБ, так и представительства белорусских товаров и селлеров.

- «Вот-вот скоро открытие»

Появились реальные шансы, что эта фраза исчезнет из лексикона белорусов. На протяжении очень долгого периода один из старейших «долгостроев» Минска, ТЦ «Сеница», отодвигал старт работы. В конце сентября объявили официальную дату открытия: 4 октября.

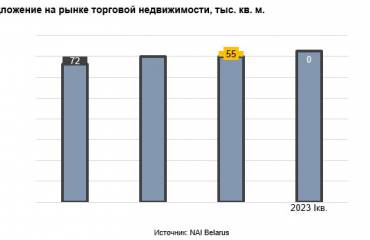

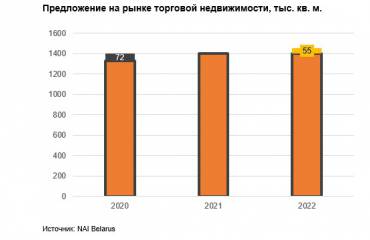

Предложение

В течение I-го — III-го кварталов 2023 года в Минске и пригородах не происходило открытий новых объектов торговой недвижимости. Только девелопер проекта ТЦ «Сеница» в сентябре озвучил предстоящую дату официального открытия объекта: 4 октября. По современным меркам это далеко не масштабный объект, но его история, с момента анонсирования, насчитывает уже более 15 лет. На тот период это был вполне крупный и оригинальный проект.

Поскольку на III-ий квартал приходится разгар строительный сезона, активизировался процесс строительства будущих объектов общегородского уровня. За летние месяцы даже снаружи заметны произошедшие изменения в таких объектах, как МФК «Магнит Минска», ТРЦ на месте Червенского рынка, МФК «Призма», ТРЦ «Авиа Молл».

В ТРЦ «Авиа Молл» фактически завершены монолитные работы и монтаж панелей фасада. Производится монтаж оборудования и инженерных коммуникаций, отделка паркинга, разгрузочной зоны в месте будущего продовольственного якоря. Также заметно развитие инфраструктуры будущей станции метро, без запуска которой практически невозможно начать эксплуатировать ТРЦ.

МФК «Магнит Минска» в текущий период идет утепление фасадов и проводятся внутренние работы. В Мингорисполкоме заявили, что уже состоялось предварительное распределение площадей между будущими операторами. Первый этаж ТЦ отдали под торговые площади столичных предприятий. Минск уже распределил площади по зонированию: свои фирменные торговые точки разместят «Горизонт», «Атлант», обувные фабрики «Луч» и «Отико», Минский часовой завод «Луч», «Слодыч», «Коммунарка» и др. Второй и третий этажи разделили между областями, и сейчас каждая из областей планирует, кто из региональных операторов и производителей будет ее представлять.

Несколько месяцев назад было заявлено о начале формальной процедуры передачи ТРЦ Mega Park, превратившегося в долгострой, в управление городу. К концу III-го квартала, вероятно, юридические вопросы были улажены, и в конце сентября город выставил объект на торги. Аукцион объявлен на 27 октября. Начальная цена торгов — более 121 млн рублей. То, что объект будет предложен частным инвесторам, оговаривалось в период принятия решения о национализации. Однако будет ли данное предложение интересно инвесторам остается под вопросом: есть слишком много нюансов и условий. Если покупатели не найдутся, власти города заявили, что проект завершат сами и есть вероятность создания еще одного центра белорусских товаров, уже третьего в Минске.

Активно продолжаются СМР по ТРЦ на месте Червенского рынка. Если еще весной велись работы по возведению стен, то в начале осени практически завершена их теплоизоляция и закрепляются декоративные панели фасадов здания. С лицевой стороны будущего ТРЦ ведется остекление фасада. Также ведутся внутренние работы, обустройство инженерных коммуникаций.

Таким образом объем предложения современной торговой недвижимости на конец рассматриваемого периода остался прежним, но перспектива новых открытий многообещающая. Причем не только масштабом ввода, но разнообразием качества и концептуального решения возводимых объектов.

Спрос

Спрос на торговые площади в текущий период был довольно динамичным. Для рынка в III-ем квартале были характерны ротационные открытия, например, магазин O’STIN в ТРЦ Galileo. Также оказались востребованы площади в тех ТЦ/ТРЦ, где до этого были свободные предложения, не занятые арендаторами-предшественниками.

В ТРЦ PALAZZO в III-ем квартале было несколько открытий, в т.ч. довольно крупных по площади объектов. В результате девелопер объявил, что к осени было заполнено 96% предназначенных для аренды павильонов. В последние месяцы в объекте открывались мебельный центр (шоу-рум), магазины одежды и обуви, два крупных сетевых объекта общественного питания.

В ТЦ «Столица», который к текущему году смог справиться с высокой вакантностью, в последнее время отмечалась ротация арендаторов, которую можно охарактеризовать как стратегию в пользу заполнения качественных и востребованных у покупателей объектов. В сентябре на образованных площадях в ТРЦ открылся крупный фирменный магазин «Коммунарка». Его площадь — практически 520 кв. м. На площадях кроме торговли разместились кафетерий и отдел по изготовлению и росписи шоколада ручной работы.

В проекции на наш рынок стоит рассмотреть устойчивую тенденцию на рынке торговой недвижимости России. Там эксперты рынка отмечают, что за последние 3 года из концепций новых ТРЦ полностью исчезают варианты размещения кинотеатров. Началось все с пандемии, затем продолжилось уходом с рынка РФ мировых компаний-прокатчиков, а завершилось тем, что Роскомнадзор начал массово запрещать и «параллельные» ленты, и даже многие собственные, российские, видя во всем подозрительную пропаганду нетрадиционных отношений. Во многих действующих ТРЦ уже отмечаются факты ликвидации мультиплексов и размещения на их площадках иных развлекательных и спортивно-досуговых функций. И даже коворкингов.

На нашем рынке в плане кинопроката ситуация несколько более лояльная, однако практика показывает, что для собственников ТРЦ кинотеатры становятся все равно неинтересны как арендаторы. Они и раньше были далеко не первым местом по выручке, но хотя бы выполняли роль магнита по привлечению значительных потоков посетителей. Теперь же кинотеатры начинают постепенно утрачивать эту функцию.

Вакантность

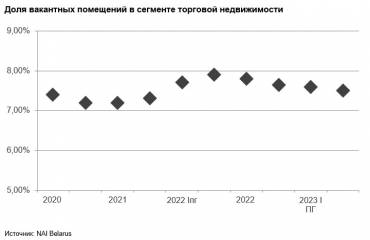

Вакантность в III-ем квартале в среднем по рынку сохраняется невысокой. На рынке остаются буквально несколько объектов, где есть существенный уровень незаполненных площадей. В остальных ТЦ она или не формируется или, наоборот, сокращается.

Новые арендные площади за счет крупных объектов не вводились на рынок не только в текущем квартале, но и в целом за прошедший период 2023 года. Это также стало дополнительным фактором, способствующим стабилизации вакантности в текущем периоде. В оставшиеся месяцы 2023 года не ожидается событий или факторов, способных сильно повлиять на уровень вакантности в ту или иную сторону. Наиболее вероятно, что среднерыночный уровень вакантности останется на приблизительно таком же стабильном уровне с некоторым трендом на снижение, поскольку есть анонсированные открытия магазинов, которые должны состояться до Нового года.

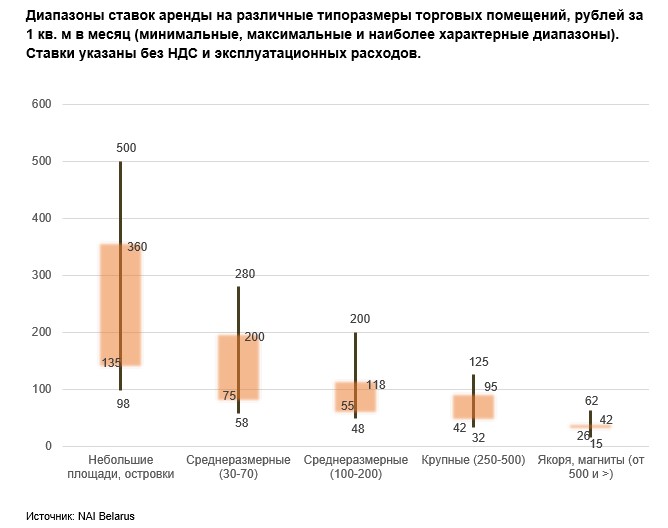

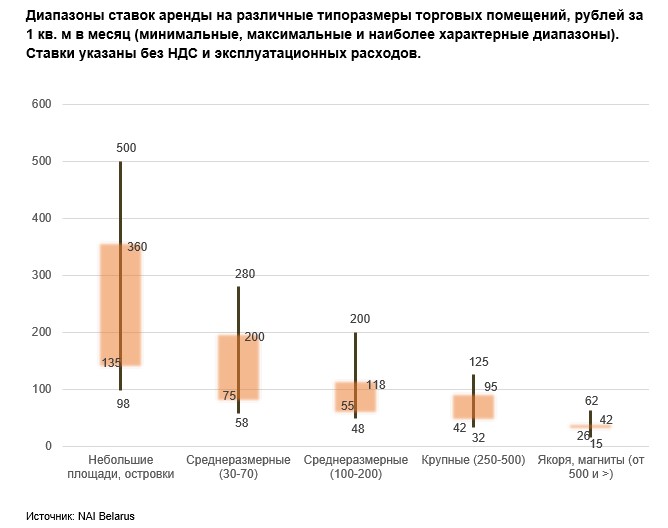

Коммерческие условия

В III-ем квартале, 23 сентября, исполнился ровно год как рынок аренды в сегменте торговой недвижимости работает в условиях рублевых ставок арендной платы. И арендаторы, и собственники восприняли переход на рублевую систему довольно спокойно, поскольку в сегменте ритейла достаточно высокий удельный вес договоров, основанных на проценте от оборота, а также их гибридных аналогов (процент от оборота и предусмотренная фиксированная ставка). Рост розничного товарооборота, характерный для рынка в последние месяцы, вполне компенсирует курсовую разницу, если эти платежи сопоставлять с фиксированными ставками в «еврономинале».

Ставки по договорам с фиксированными арендными ставками были подвержены изменениям несколько больше, поскольку в III-ем квартале рубль не отличался стабильностью к основным валютам. В итоге арендодатели были вынуждены искать способы компенсации потерь от курсовой разницы исходя из тех условий, которые позволяли договоры. Например, один из девелоперов, в объектах которого присутствует большое число арендаторов с договорами в фиксированных ставках, использовал корректировочные коэффициенты. И если после на октябрь 2022 года арендодатель установил коэффициент 0,91, то в годовщину рублевой аренды, в сентябре 2023 года, — уже 1,40. Фактически это тот же размер девальвации рубля к евро, который мы наблюдали за этот период.

Если взять во внимание корректировки по ранее заключенным договорам; перевести на «фикс» договоры с процентом от оборота; посмотреть на уровень предлагаемых ставок для новых арендаторов — по всем этим направлениям будет фиксироваться рост ставок аренды в рублях. В I-ом полугодии данный рост был не так очевиден. А к концу III-го квартала собственники просто были вынуждены пойти на пересмотр ставок. Даже те, кто был очень лоялен к своим арендаторам и пересматривал условия раз в квартал или даже не чаще, чем в полугодие.

Тенденции и прогнозы

- Спрос на торговые площади до конца года сохранится умеренным, факты заполнения имеющихся на рынке вакансий продолжатся;

- В прошедший период 2023 года Национальный банк 6 раз снижал ставку рефинансирования. На начало IV-го квартала регулятором принято решение ее не повышать, что на ближайшее время сохранит привлекательность потребительского кредитования для населения;

- Сохранится доступность потребительских кредитов, что будет стимулировать рост выручки в сегменте дорогостоящих товаров. Это косвенно может повысить активность игроков данного сегмента рынка аренды;

- Вакантность будет сокращаться по причине преобладания новых открытий над потенциальными закрытиями розничных объектов;

- Ввод новых площадей в ближайшие месяцы будет умеренным, ожидается официальное открытие ТЦ «Сеница»;

- Среднерыночные ставки в рублях вырастут, ожидается коррекция на 7-8%, по успешным объектам — до 10-12% к III-ему кварталу.

Ожидание игроков рынка: участники рынка, особенно со стороны собственников и девелоперов, сохраняют определенную надежду, что IV-ый квартал 2023 года станет периодом завершения эксперимента с исключительно рублевыми ставками. И с 1 января 2024 года разрешат вернуть если не еврономинал, то хотя бы абстрактную «условную единицу». Особенно это актуально для тех собственников, где наблюдается высокий удельный вес договоров с фиксированной ставкой, а сами договоры лояльны к арендаторам в плане периодичности пересмотра размера ставок. Рубль, обесцененный фактически на 40% только за календарный год, — это не только текущие убытки арендодателей, это еще и жирный «крест» на инвестпроектах, особенно с зарубежным участием.

- Восстановление положительной динамики РТО.

Если еще в I квартале динамика РТО в г. Минске показала снижение на 5%, (в Республике Беларусь —-3,5%), в III-ем квартале по результатам 8 месяцев динамика изменила вектор и РТО Минска вырос на 9,9%, а по стране в целом — на 6,0%.

- Состоялось одно из ключевых событий в ритейле:

Кроме ежегодного Дня работников торговли Республики Беларусь, который выпадает на III-ий квартал, в этом квартале было проведено знаковое мероприятие: Belarus Retail Real Estate Awards 2023.

- Знаковая национализация.

- В II-ем квартале власти города завершили юридические процедуры по установлению контроля над ТРЦ Mega Park. В сентябре был объявлен аукцион о его продаже. Начальная цена — более 121 млн. рублей.

- Расширение экспансии российских гигантов e-commerce.

Wildberries открыл новый региональный логистический центр. На этот раз в Бресте; Ozon провел форум для предпринимателей «COM•E ON Минск». Его цель — расширить как присутствие маркетплейса в плане реализации товаров в РБ, так и представительства белорусских товаров и селлеров.

- «Вот-вот скоро открытие»

Появились реальные шансы, что эта фраза исчезнет из лексикона белорусов. На протяжении очень долгого периода один из старейших «долгостроев» Минска, ТЦ «Сеница», отодвигал старт работы. В конце сентября объявили официальную дату открытия: 4 октября.

Предложение

В течение I-го — III-го кварталов 2023 года в Минске и пригородах не происходило открытий новых объектов торговой недвижимости. Только девелопер проекта ТЦ «Сеница» в сентябре озвучил предстоящую дату официального открытия объекта: 4 октября. По современным меркам это далеко не масштабный объект, но его история, с момента анонсирования, насчитывает уже более 15 лет. На тот период это был вполне крупный и оригинальный проект.

Поскольку на III-ий квартал приходится разгар строительный сезона, активизировался процесс строительства будущих объектов общегородского уровня. За летние месяцы даже снаружи заметны произошедшие изменения в таких объектах, как МФК «Магнит Минска», ТРЦ на месте Червенского рынка, МФК «Призма», ТРЦ «Авиа Молл».

В ТРЦ «Авиа Молл» фактически завершены монолитные работы и монтаж панелей фасада. Производится монтаж оборудования и инженерных коммуникаций, отделка паркинга, разгрузочной зоны в месте будущего продовольственного якоря. Также заметно развитие инфраструктуры будущей станции метро, без запуска которой практически невозможно начать эксплуатировать ТРЦ.

МФК «Магнит Минска» в текущий период идет утепление фасадов и проводятся внутренние работы. В Мингорисполкоме заявили, что уже состоялось предварительное распределение площадей между будущими операторами. Первый этаж ТЦ отдали под торговые площади столичных предприятий. Минск уже распределил площади по зонированию: свои фирменные торговые точки разместят «Горизонт», «Атлант», обувные фабрики «Луч» и «Отико», Минский часовой завод «Луч», «Слодыч», «Коммунарка» и др. Второй и третий этажи разделили между областями, и сейчас каждая из областей планирует, кто из региональных операторов и производителей будет ее представлять.

Несколько месяцев назад было заявлено о начале формальной процедуры передачи ТРЦ Mega Park, превратившегося в долгострой, в управление городу. К концу III-го квартала, вероятно, юридические вопросы были улажены, и в конце сентября город выставил объект на торги. Аукцион объявлен на 27 октября. Начальная цена торгов — более 121 млн рублей. То, что объект будет предложен частным инвесторам, оговаривалось в период принятия решения о национализации. Однако будет ли данное предложение интересно инвесторам остается под вопросом: есть слишком много нюансов и условий. Если покупатели не найдутся, власти города заявили, что проект завершат сами и есть вероятность создания еще одного центра белорусских товаров, уже третьего в Минске.

Активно продолжаются СМР по ТРЦ на месте Червенского рынка. Если еще весной велись работы по возведению стен, то в начале осени практически завершена их теплоизоляция и закрепляются декоративные панели фасадов здания. С лицевой стороны будущего ТРЦ ведется остекление фасада. Также ведутся внутренние работы, обустройство инженерных коммуникаций.

Таким образом объем предложения современной торговой недвижимости на конец рассматриваемого периода остался прежним, но перспектива новых открытий многообещающая. Причем не только масштабом ввода, но разнообразием качества и концептуального решения возводимых объектов.

Спрос

Спрос на торговые площади в текущий период был довольно динамичным. Для рынка в III-ем квартале были характерны ротационные открытия, например, магазин O’STIN в ТРЦ Galileo. Также оказались востребованы площади в тех ТЦ/ТРЦ, где до этого были свободные предложения, не занятые арендаторами-предшественниками.

В ТРЦ PALAZZO в III-ем квартале было несколько открытий, в т.ч. довольно крупных по площади объектов. В результате девелопер объявил, что к осени было заполнено 96% предназначенных для аренды павильонов. В последние месяцы в объекте открывались мебельный центр (шоу-рум), магазины одежды и обуви, два крупных сетевых объекта общественного питания.

В ТЦ «Столица», который к текущему году смог справиться с высокой вакантностью, в последнее время отмечалась ротация арендаторов, которую можно охарактеризовать как стратегию в пользу заполнения качественных и востребованных у покупателей объектов. В сентябре на образованных площадях в ТРЦ открылся крупный фирменный магазин «Коммунарка». Его площадь — практически 520 кв. м. На площадях кроме торговли разместились кафетерий и отдел по изготовлению и росписи шоколада ручной работы.

В проекции на наш рынок стоит рассмотреть устойчивую тенденцию на рынке торговой недвижимости России. Там эксперты рынка отмечают, что за последние 3 года из концепций новых ТРЦ полностью исчезают варианты размещения кинотеатров. Началось все с пандемии, затем продолжилось уходом с рынка РФ мировых компаний-прокатчиков, а завершилось тем, что Роскомнадзор начал массово запрещать и «параллельные» ленты, и даже многие собственные, российские, видя во всем подозрительную пропаганду нетрадиционных отношений. Во многих действующих ТРЦ уже отмечаются факты ликвидации мультиплексов и размещения на их площадках иных развлекательных и спортивно-досуговых функций. И даже коворкингов.

На нашем рынке в плане кинопроката ситуация несколько более лояльная, однако практика показывает, что для собственников ТРЦ кинотеатры становятся все равно неинтересны как арендаторы. Они и раньше были далеко не первым местом по выручке, но хотя бы выполняли роль магнита по привлечению значительных потоков посетителей. Теперь же кинотеатры начинают постепенно утрачивать эту функцию.

Вакантность

Вакантность в III-ем квартале в среднем по рынку сохраняется невысокой. На рынке остаются буквально несколько объектов, где есть существенный уровень незаполненных площадей. В остальных ТЦ она или не формируется или, наоборот, сокращается.

Новые арендные площади за счет крупных объектов не вводились на рынок не только в текущем квартале, но и в целом за прошедший период 2023 года. Это также стало дополнительным фактором, способствующим стабилизации вакантности в текущем периоде. В оставшиеся месяцы 2023 года не ожидается событий или факторов, способных сильно повлиять на уровень вакантности в ту или иную сторону. Наиболее вероятно, что среднерыночный уровень вакантности останется на приблизительно таком же стабильном уровне с некоторым трендом на снижение, поскольку есть анонсированные открытия магазинов, которые должны состояться до Нового года.

Коммерческие условия

В III-ем квартале, 23 сентября, исполнился ровно год как рынок аренды в сегменте торговой недвижимости работает в условиях рублевых ставок арендной платы. И арендаторы, и собственники восприняли переход на рублевую систему довольно спокойно, поскольку в сегменте ритейла достаточно высокий удельный вес договоров, основанных на проценте от оборота, а также их гибридных аналогов (процент от оборота и предусмотренная фиксированная ставка). Рост розничного товарооборота, характерный для рынка в последние месяцы, вполне компенсирует курсовую разницу, если эти платежи сопоставлять с фиксированными ставками в «еврономинале».

Ставки по договорам с фиксированными арендными ставками были подвержены изменениям несколько больше, поскольку в III-ем квартале рубль не отличался стабильностью к основным валютам. В итоге арендодатели были вынуждены искать способы компенсации потерь от курсовой разницы исходя из тех условий, которые позволяли договоры. Например, один из девелоперов, в объектах которого присутствует большое число арендаторов с договорами в фиксированных ставках, использовал корректировочные коэффициенты. И если после на октябрь 2022 года арендодатель установил коэффициент 0,91, то в годовщину рублевой аренды, в сентябре 2023 года, — уже 1,40. Фактически это тот же размер девальвации рубля к евро, который мы наблюдали за этот период.

Если взять во внимание корректировки по ранее заключенным договорам; перевести на «фикс» договоры с процентом от оборота; посмотреть на уровень предлагаемых ставок для новых арендаторов — по всем этим направлениям будет фиксироваться рост ставок аренды в рублях. В I-ом полугодии данный рост был не так очевиден. А к концу III-го квартала собственники просто были вынуждены пойти на пересмотр ставок. Даже те, кто был очень лоялен к своим арендаторам и пересматривал условия раз в квартал или даже не чаще, чем в полугодие.

Тенденции и прогнозы

- Спрос на торговые площади до конца года сохранится умеренным, факты заполнения имеющихся на рынке вакансий продолжатся;

- В прошедший период 2023 года Национальный банк 6 раз снижал ставку рефинансирования. На начало IV-го квартала регулятором принято решение ее не повышать, что на ближайшее время сохранит привлекательность потребительского кредитования для населения;

- Сохранится доступность потребительских кредитов, что будет стимулировать рост выручки в сегменте дорогостоящих товаров. Это косвенно может повысить активность игроков данного сегмента рынка аренды;

- Вакантность будет сокращаться по причине преобладания новых открытий над потенциальными закрытиями розничных объектов;

- Ввод новых площадей в ближайшие месяцы будет умеренным, ожидается официальное открытие ТЦ «Сеница»;

- Среднерыночные ставки в рублях вырастут, ожидается коррекция на 7-8%, по успешным объектам — до 10-12% к III-ему кварталу.

Ожидание игроков рынка: участники рынка, особенно со стороны собственников и девелоперов, сохраняют определенную надежду, что IV-ый квартал 2023 года станет периодом завершения эксперимента с исключительно рублевыми ставками. И с 1 января 2024 года разрешат вернуть если не еврономинал, то хотя бы абстрактную «условную единицу». Особенно это актуально для тех собственников, где наблюдается высокий удельный вес договоров с фиксированной ставкой, а сами договоры лояльны к арендаторам в плане периодичности пересмотра размера ставок. Рубль, обесцененный фактически на 40% только за календарный год, — это не только текущие убытки арендодателей, это еще и жирный «крест» на инвестпроектах, особенно с зарубежным участием.