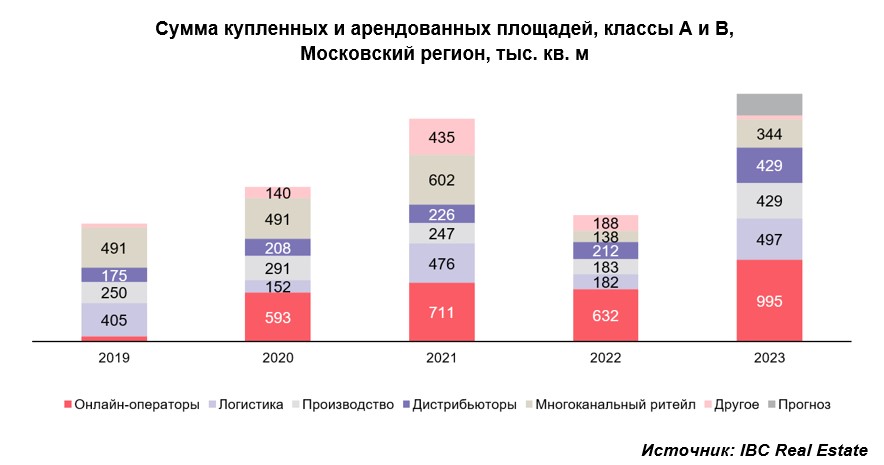

Исторический рекорд спроса на складскую недвижимость побили также логистические операторы – около 500 тыс. кв. м, превысив рекорд 2021 года на 4%, и производители – 430 тыс. кв. м, которые впервые с 2013 года побили свой рекорд сразу на 40%. К максимальным значениям приближаются и дистрибьюторы – 430 тыс. кв. м, не предъявлявшие такой высокий спрос с 2012 года. Логисты и дистрибьюторы обеспечивали обслуживание усложнившихся цепочек поставок в текущих непростых и постоянно меняющихся условиях.

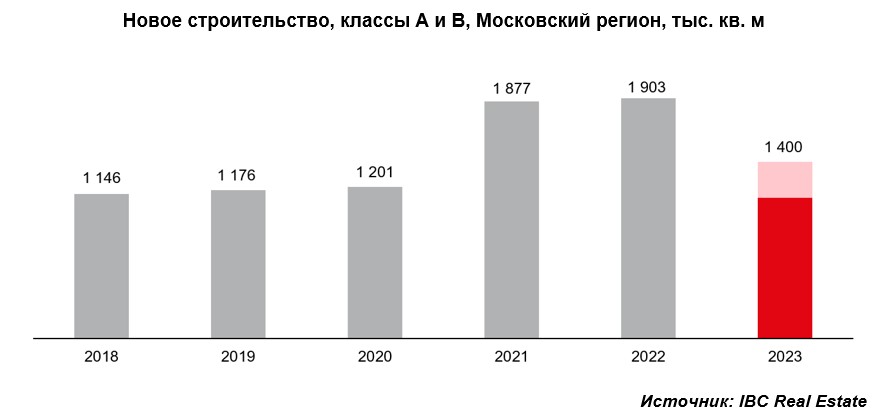

Высокая активность на рынке совпала с увеличением ключевой ставки и ростом стоимости строительства, которые вкупе с сохраняющимися геополитическими рисками сдерживают девелоперов от реализации масштабных спекулятивных проектов. В части нового строительства с начала года было введено более 1,1 млн кв. м складской площади, а до конца 2023 ожидаемое суммарное значение может составить 1,4 млн кв. м.

В условиях повышенных рисков основной спрос придется на проекты BTS, в том числе на продажу. В этом году 34% пришлось на формат BTS, из них 5% – это BTS на продажу.

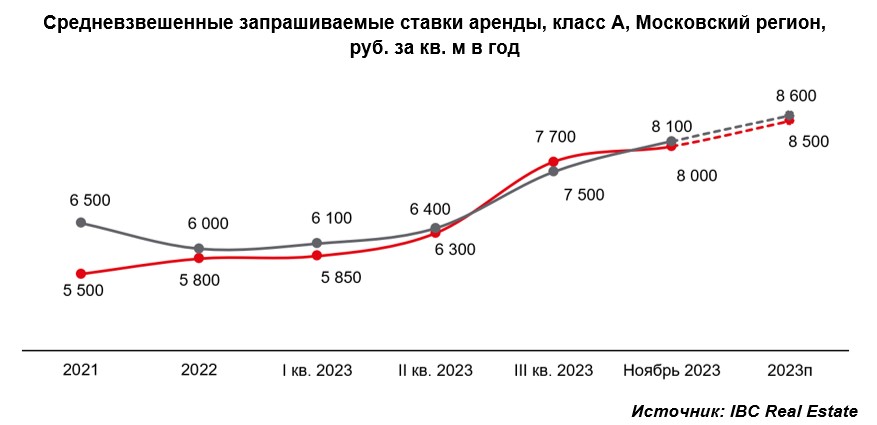

В текущих условиях вакантные блоки очень быстро вымываются с рынка даже в строящихся объектах, что приводит к стремительному снижению доли вакантных площадей, которая уже в течение полугода держится на уровне менее 1%, и повышению ставок аренды. С начала года доля вакантных площадей сократилась на 2,7 п.п. При этом в несколько раз выросла и продолжает увеличиваться «теневая вакансия» – блоки с более поздней датой доступа площади под ротацию арендаторов.

За 2023 год средние ставки аренды на существующие площади увеличились на 40%, достигнув в Московском регионе 8 000 руб. за кв. м в год за помещения класса А, а на строящиеся объекты – на 35%, увеличившись до 8 100 руб. за кв. м в год. При этом предпосылок к изменению ситуации нет – вакансия продолжит держаться на уровне менее 1%, ставки аренды будут постепенно расти – в Московском регионе по итогам 2023 года до 8 500 руб. за кв. м в год. Ключевым предложением на рынке останутся проекты built-to-suit, которые по ставкам активно догоняют предложения в существующих и строящихся объектах.

«В ближайшие 2-3 года мы прогнозируем сохранение спроса на повышенном уровне за счет активного развития бизнес-процессов и роста оборотов российского бизнеса. При этом мощности девелоперских компаний загружены, как минимум, на полгода вперед, а реализация проектов идет преимущественно по схеме BTS. Девелоперам сложно управлять рисками повышения стоимости строительства. При таком спросе на BTS-проекты и высокой загрузке, спекулятивные объекты практически не строятся. Всего заявлено к реализации около 1,6 млн кв. м – из них 800 тыс. кв. м строятся под конкретного пользователя, 200 тыс. кв. м – собственные складские комплексы (например, Wildberries), и всего 600 тыс. кв. м – спекулятивные проекты, блоки в которых уже на этапе строительства активно забираются клиентами. Это говорит о том, что спрос в 2024 году будет неудовлетворен, дефицит складских мощностей сохранится, а снижение ставок аренды будет возможно только в случае снижения ключевой ставки», – резюмирует Евгений Бумагин, член совета директоров, руководитель по работе со складскими и производственными помещениями IBC Real Estate.