В эксплуатацию в первом квартале 2024 года был введен только один объект – складской комплекс «PNK OZON Колпино» общей площадью 105 000 кв. м, его строительство велось по модели built-to-suit. Спекулятивные площади на рынок в январе-марте не выводились, рассказывают в консалтинговой компании Bright Rich | CORFAC International.

В общем объеме запланированного на 2024 год строительства «PNK OZON Колпино» составляет 15%, во 2 квартале планируется к вводу складской комплекс класса А «Территория СТ» (общей площадью 11 000 кв. м), строящийся в спекулятивных целях.

До конца года к вводу заявлены два распределительных центра для Ozon на востоке и севере города, а также складской комплекс «100К» в Буграх арендопригодной площадью 116 тыс. кв. м, новая очередь в логопарке «Осиновая роща» (69 тыс. кв. м), складские комплексы «Нарт» (60 тыс. кв. м) и «Солярис» (30 тыс. кв. м). Эти объекты строятся в рынок, однако значительная часть площадей в них уже законтрактована. Ввод в эксплуатацию построенного ПСК «Новоселье 2» (18 600 кв. м) класса В отложен на неопределенное время. По оценке Bright Rich | CORFAC International, на открытый рынок по итогам 2024 года выйдет лишь 13% площадей (71 тыс. кв.м).

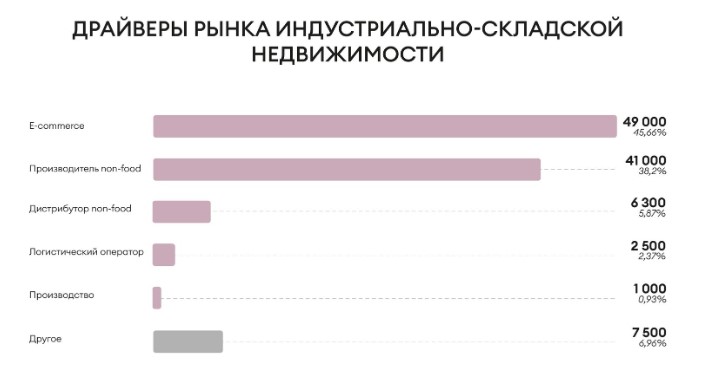

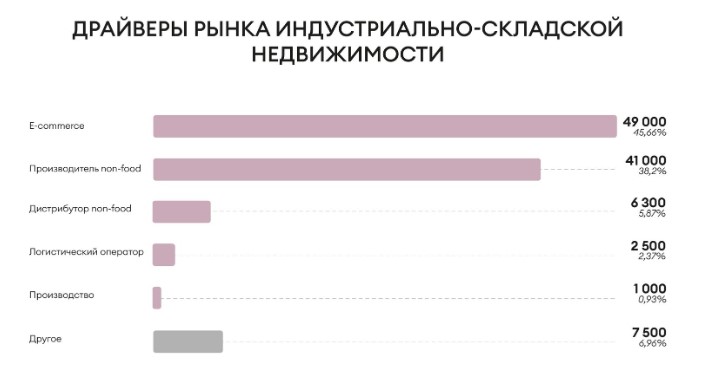

Совокупный объем сделок со складской недвижимостью по итогам первого квартала оказался самым низким за последние два года и составил 107 300 кв. м, а объем сделок новой аренды и продажи – 77 700 кв. м. Основной спрос продолжили формировать компании сегмента e-commerce и производители non-food. При этом на Wildberries и Ozon пришлось 46% от общего объема сделок.

Большая часть от общего количества сделок, заключенных в первом квартале, – это сделки аренды (76,9%), 15,4% пришлось на сделки субаренды и всего 7,7% на built-to-suit с последующей продажей.

Объем вакансии на фоне низкого объема ввода в 2023 году и нулевого спекулятивного ввода в начале 2024 года остается минимальным: 44 200 кв. м (0,9%). Отсутствием выбора объясняется низкий объем поглощения в первом квартале текущего года. Кроме того, здесь имеет место эффект высокой базы: напомним, что в последнем квартале прошлого года общий объем поглощения достиг рекордных 393 786 кв. м.

Значительная часть этого небольшого предложения представлена классом А (32 900 кв. м, или 74%). На фоне низкого уровня вакансии и высокого спроса ставки аренды за квартал выросли, в среднем, на 3,6%. По данным брокеров компании о текущих переговорах, рост ставок во втором квартале не только продолжится, но и ускорится. На конец второго квартала Bright Rich | CORFAC Int. прогнозирует арендную ставку в классе А в размере 10 250 руб./ кв. м/ год без учета OPEX и НДС.

В общем объеме запланированного на 2024 год строительства «PNK OZON Колпино» составляет 15%, во 2 квартале планируется к вводу складской комплекс класса А «Территория СТ» (общей площадью 11 000 кв. м), строящийся в спекулятивных целях.

До конца года к вводу заявлены два распределительных центра для Ozon на востоке и севере города, а также складской комплекс «100К» в Буграх арендопригодной площадью 116 тыс. кв. м, новая очередь в логопарке «Осиновая роща» (69 тыс. кв. м), складские комплексы «Нарт» (60 тыс. кв. м) и «Солярис» (30 тыс. кв. м). Эти объекты строятся в рынок, однако значительная часть площадей в них уже законтрактована. Ввод в эксплуатацию построенного ПСК «Новоселье 2» (18 600 кв. м) класса В отложен на неопределенное время. По оценке Bright Rich | CORFAC International, на открытый рынок по итогам 2024 года выйдет лишь 13% площадей (71 тыс. кв.м).

Совокупный объем сделок со складской недвижимостью по итогам первого квартала оказался самым низким за последние два года и составил 107 300 кв. м, а объем сделок новой аренды и продажи – 77 700 кв. м. Основной спрос продолжили формировать компании сегмента e-commerce и производители non-food. При этом на Wildberries и Ozon пришлось 46% от общего объема сделок.

Большая часть от общего количества сделок, заключенных в первом квартале, – это сделки аренды (76,9%), 15,4% пришлось на сделки субаренды и всего 7,7% на built-to-suit с последующей продажей.

Объем вакансии на фоне низкого объема ввода в 2023 году и нулевого спекулятивного ввода в начале 2024 года остается минимальным: 44 200 кв. м (0,9%). Отсутствием выбора объясняется низкий объем поглощения в первом квартале текущего года. Кроме того, здесь имеет место эффект высокой базы: напомним, что в последнем квартале прошлого года общий объем поглощения достиг рекордных 393 786 кв. м.

Значительная часть этого небольшого предложения представлена классом А (32 900 кв. м, или 74%). На фоне низкого уровня вакансии и высокого спроса ставки аренды за квартал выросли, в среднем, на 3,6%. По данным брокеров компании о текущих переговорах, рост ставок во втором квартале не только продолжится, но и ускорится. На конец второго квартала Bright Rich | CORFAC Int. прогнозирует арендную ставку в классе А в размере 10 250 руб./ кв. м/ год без учета OPEX и НДС.