Новое строительство

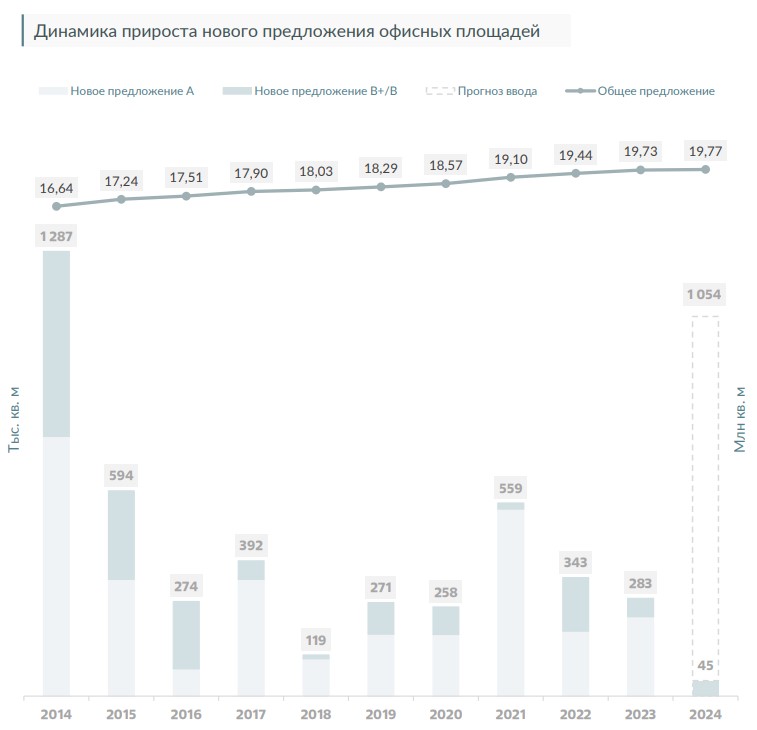

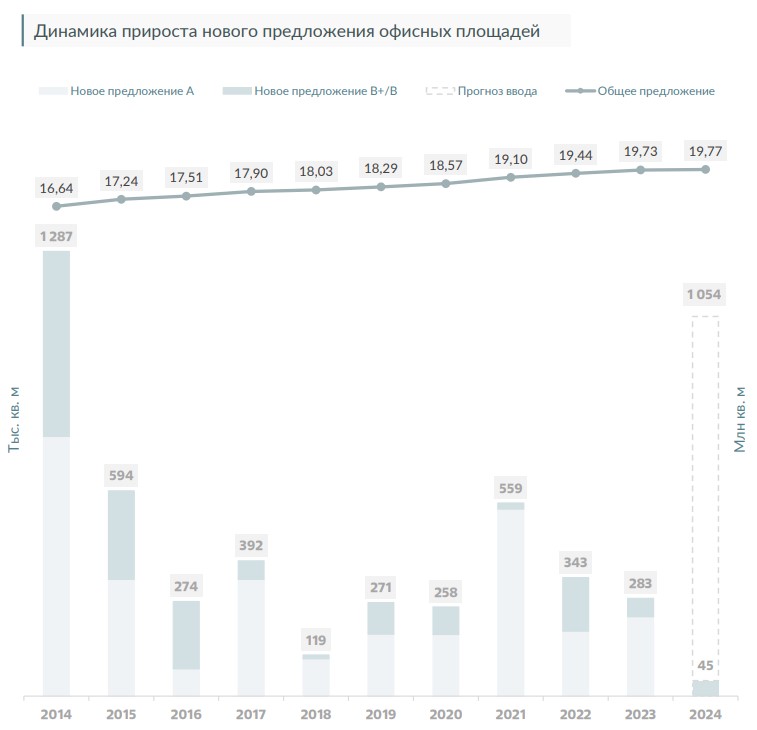

По итогам I кв. 2024 г. был введен один административно-офисный комплекс класса B+ «Парк легенд» (45,2 тыс. кв. м).

К вводу в эксплуатацию до конца 2024 г. запланировано более 1 млн кв. м офисных площадей. Основной объем планируемых к завершению офисов относится к классу А – 89% (940 тыс. кв. м).

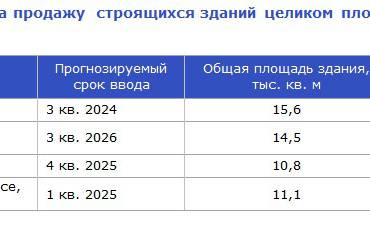

Основной объем нового предложения 2024–2025 гг. уже законтрактован или строится для конечного пользователя. Учитывая крупные сделки купли-продажи, которые предположительно состоятся в этом году, на рынке останется лишь около 34% от общего объема нового строительства 2024 г. и менее половины офисных площадей в 2025 г.

Спрос

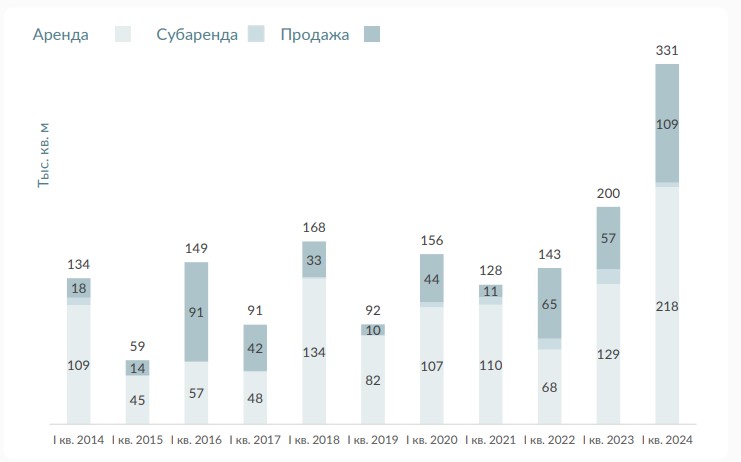

По итогам I кв. 2024 г. было реализовано 330,7 тыс. кв. м офисной недвижимости, что стало рекордным показателем за аналогичный период за последние 10 лет. При этом на рынке наблюдается значительный рост как в сделках аренды, так и в транзакциях купли-продажи.

Объем арендованных площадей в первом квартале 2024 г. составил 218 тыс. кв. м, что более чем в 1,5 раза превышает показатель аналогичного периода 2023 г.

Объем сделок купли-продажи в I кв. 2024 г. составил более 25% от годового показателя прошлого года и составил 109 тыс. кв. м. Несмотря на высокий уровень ключевой ставки, спрос на покупку офисных площадей, начатый в 2023 году, сохранился как со стороны частных инвесторов, так и корпоративного сектора.

Для корпоративного сектора мотивация остается прежней – сохранение капитала через инвестиции в недвижимость. Для частных инвесторов интерес поддерживается предоставляемыми условиями приобретения – более низкой стоимостью рассрочки от девелоперов по сравнению с кредитами, невысокими первоначальными взносами на уровне 10–20%, а также потенциальной доходностью от роста удельной стоимости продажи в перспективе.

При принятии решения между арендой и покупкой конечные пользователи все чаще отдают предпочтение второму варианту. Это связано в том числе, с тем, что затраты на отделку могут быть сопоставимы с трехлетней стоимостью аренды и имеют шансы окупиться при владении недвижимостью.

Традиционно, большая часть спроса сконцентрирована в рамках ТТК составляя 68% от общего объема по итогам I кв. 2024 г. В абсолютных значениях показатель увеличился почти вдвое по сравнению с I кв. 2023 г. - 223,6 тыс. кв. м. В то время как доля сделок в пределах МКАД и в деловом районе Москва-Сити сократилась, однако, их абсолютные значения остались неизменными.

Структура спроса по классу глобально не изменилась. Доля сделок в бизнес-центрах класса А скорректировалась на 3 п. п. по сравнению с аналогичным периодом 2023 г., достигнув 47% от общего объема, что эквивалентно 154,3 тыс. кв. м. В то время как объем сделок в объектах класса В+ сократился на 5 п. п., показатель в объектах класса В показал рост на 8 п. п.

В I кв. 2024 г. лидерами по объему поглощения стали компании, которые приобретают офисные площади с целью их дальнейшей реализации – 23% от общего объема транзакций. Основной объем спроса в данном сегменте пришелся на покупку офисов Stone: институциональный инвестор купил БЦ «Stone Белорусская» площадью 34,3 тыс. кв. м, а Lepta Capital приобрела 5 этажей совокупной площадью 5,3 тыс. кв. м в БЦ «Stone Ленинский». Кроме того, компания Риотекс расширила свой портфель, купив новый объект площадью 18,7 тыс. кв. м.

Доля производственного сектора снизалась на 6 п. п., однако в абсолютных значениях показатель вырос более чем на 23%, что составляет 51,4 тыс. кв. м в абсолютном выражении.

На конец I кв. 2024 г. доля иностранных компаний в общем объеме спроса незначительно увеличилась до 6% (+1 п. п.). Основной объем спроса теперь приходится на производственные компании из Азии. Однако не ожидается, что показатель вернется к среднему уровню до 2022 года в ближайшем будущем.

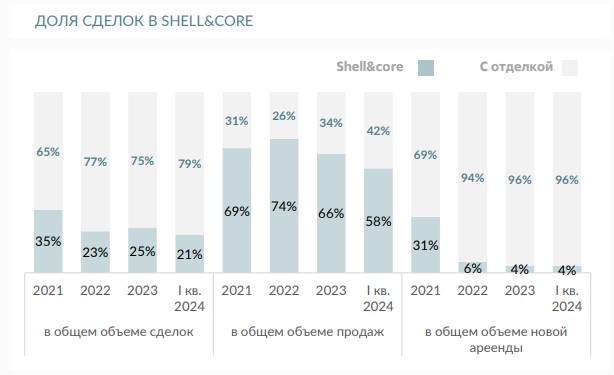

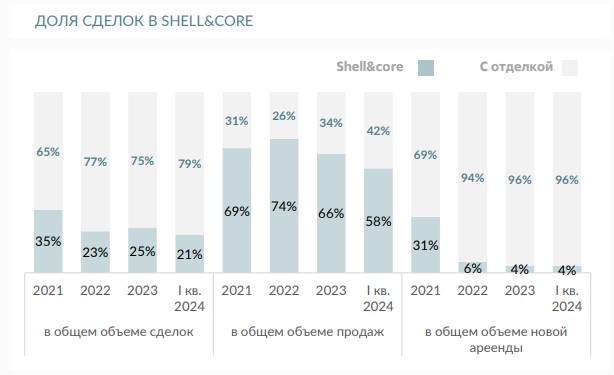

Отсутствие интереса арендаторов на помещения в состоянии shell&core сохраняется. Тем не менее, ограниченный выбор помещений с готовой отделкой приведет к тому, что арендаторы не будут иметь других вариантов, кроме как выбирать shell&core. По нашим данным ведется несколько обсуждений по аренде помещений в состоянии shell&core, и возможно, мы увидим рост показателя уже в следующем квартале.

В I кв. 2024 г. было зафиксировано 4,7 тыс. кв. м. отказов от площадей, что составляет 2% от общего объема сделок аренды. Мы не предвидим существенного увеличения показателей до окончания текущего года.

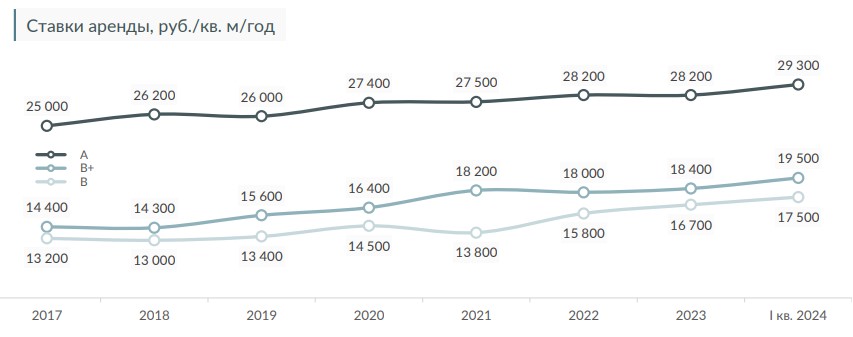

Ставки аренды и вакансия

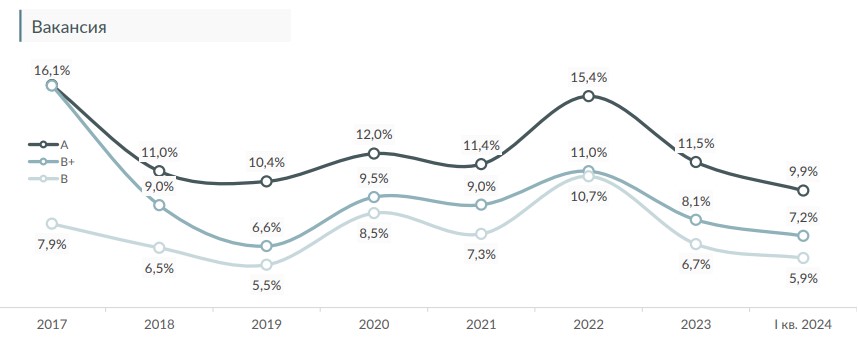

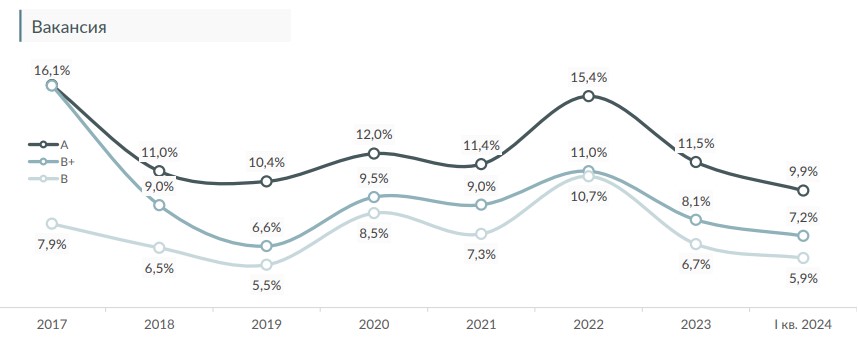

Доля свободных площадей по итогам I кв. 2024 года составила 7,9%, снизившись на 1 п. п. за квартал и на 3,9 п. п. за год. Снижение прослеживается в разрезе всех классов на фоне рекордного поглощения.

Качественные помещения с отделкой особенно востребованы, что способствует росту арендных ставок. В результате доступные офисные площади быстро уходят с рынка, а общий уровень свободных помещений продолжает снижаться. Для компаний в стадии активного развития важно строить стратегию с учетом долгосрочной перспективы и возможного сокращения объема доступных площадей.

Арендодатели начинают задумываться над увеличением арендного потока путем замены небольших арендаторов на более крупных или на моноарендатора. Арендаторам следует заранее оценивать риски, связанные с ростом рынка и заблаговременно вступать в переговорные процессы.

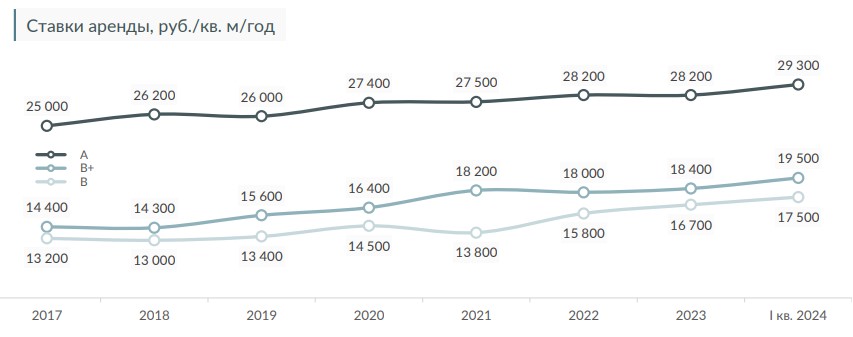

Средневзвешенная запрашиваемая ставка аренды (в совокупности по всем классам А, B+, B) увеличилась на 4,7% и по итогу I кв. 2024 г. и составила 23 250 руб./кв. м/год. Рост связан как с уходом более дешевых блоков, так и увеличением ставок арендодателями.

По итогам I кв. 2024 г. был введен один административно-офисный комплекс класса B+ «Парк легенд» (45,2 тыс. кв. м).

К вводу в эксплуатацию до конца 2024 г. запланировано более 1 млн кв. м офисных площадей. Основной объем планируемых к завершению офисов относится к классу А – 89% (940 тыс. кв. м).

Основной объем нового предложения 2024–2025 гг. уже законтрактован или строится для конечного пользователя. Учитывая крупные сделки купли-продажи, которые предположительно состоятся в этом году, на рынке останется лишь около 34% от общего объема нового строительства 2024 г. и менее половины офисных площадей в 2025 г.

Спрос

По итогам I кв. 2024 г. было реализовано 330,7 тыс. кв. м офисной недвижимости, что стало рекордным показателем за аналогичный период за последние 10 лет. При этом на рынке наблюдается значительный рост как в сделках аренды, так и в транзакциях купли-продажи.

Объем арендованных площадей в первом квартале 2024 г. составил 218 тыс. кв. м, что более чем в 1,5 раза превышает показатель аналогичного периода 2023 г.

Объем сделок купли-продажи в I кв. 2024 г. составил более 25% от годового показателя прошлого года и составил 109 тыс. кв. м. Несмотря на высокий уровень ключевой ставки, спрос на покупку офисных площадей, начатый в 2023 году, сохранился как со стороны частных инвесторов, так и корпоративного сектора.

Для корпоративного сектора мотивация остается прежней – сохранение капитала через инвестиции в недвижимость. Для частных инвесторов интерес поддерживается предоставляемыми условиями приобретения – более низкой стоимостью рассрочки от девелоперов по сравнению с кредитами, невысокими первоначальными взносами на уровне 10–20%, а также потенциальной доходностью от роста удельной стоимости продажи в перспективе.

При принятии решения между арендой и покупкой конечные пользователи все чаще отдают предпочтение второму варианту. Это связано в том числе, с тем, что затраты на отделку могут быть сопоставимы с трехлетней стоимостью аренды и имеют шансы окупиться при владении недвижимостью.

Традиционно, большая часть спроса сконцентрирована в рамках ТТК составляя 68% от общего объема по итогам I кв. 2024 г. В абсолютных значениях показатель увеличился почти вдвое по сравнению с I кв. 2023 г. - 223,6 тыс. кв. м. В то время как доля сделок в пределах МКАД и в деловом районе Москва-Сити сократилась, однако, их абсолютные значения остались неизменными.

Структура спроса по классу глобально не изменилась. Доля сделок в бизнес-центрах класса А скорректировалась на 3 п. п. по сравнению с аналогичным периодом 2023 г., достигнув 47% от общего объема, что эквивалентно 154,3 тыс. кв. м. В то время как объем сделок в объектах класса В+ сократился на 5 п. п., показатель в объектах класса В показал рост на 8 п. п.

В I кв. 2024 г. лидерами по объему поглощения стали компании, которые приобретают офисные площади с целью их дальнейшей реализации – 23% от общего объема транзакций. Основной объем спроса в данном сегменте пришелся на покупку офисов Stone: институциональный инвестор купил БЦ «Stone Белорусская» площадью 34,3 тыс. кв. м, а Lepta Capital приобрела 5 этажей совокупной площадью 5,3 тыс. кв. м в БЦ «Stone Ленинский». Кроме того, компания Риотекс расширила свой портфель, купив новый объект площадью 18,7 тыс. кв. м.

Доля производственного сектора снизалась на 6 п. п., однако в абсолютных значениях показатель вырос более чем на 23%, что составляет 51,4 тыс. кв. м в абсолютном выражении.

На конец I кв. 2024 г. доля иностранных компаний в общем объеме спроса незначительно увеличилась до 6% (+1 п. п.). Основной объем спроса теперь приходится на производственные компании из Азии. Однако не ожидается, что показатель вернется к среднему уровню до 2022 года в ближайшем будущем.

Отсутствие интереса арендаторов на помещения в состоянии shell&core сохраняется. Тем не менее, ограниченный выбор помещений с готовой отделкой приведет к тому, что арендаторы не будут иметь других вариантов, кроме как выбирать shell&core. По нашим данным ведется несколько обсуждений по аренде помещений в состоянии shell&core, и возможно, мы увидим рост показателя уже в следующем квартале.

В I кв. 2024 г. было зафиксировано 4,7 тыс. кв. м. отказов от площадей, что составляет 2% от общего объема сделок аренды. Мы не предвидим существенного увеличения показателей до окончания текущего года.

Ставки аренды и вакансия

Доля свободных площадей по итогам I кв. 2024 года составила 7,9%, снизившись на 1 п. п. за квартал и на 3,9 п. п. за год. Снижение прослеживается в разрезе всех классов на фоне рекордного поглощения.

Качественные помещения с отделкой особенно востребованы, что способствует росту арендных ставок. В результате доступные офисные площади быстро уходят с рынка, а общий уровень свободных помещений продолжает снижаться. Для компаний в стадии активного развития важно строить стратегию с учетом долгосрочной перспективы и возможного сокращения объема доступных площадей.

Арендодатели начинают задумываться над увеличением арендного потока путем замены небольших арендаторов на более крупных или на моноарендатора. Арендаторам следует заранее оценивать риски, связанные с ростом рынка и заблаговременно вступать в переговорные процессы.

Средневзвешенная запрашиваемая ставка аренды (в совокупности по всем классам А, B+, B) увеличилась на 4,7% и по итогу I кв. 2024 г. и составила 23 250 руб./кв. м/год. Рост связан как с уходом более дешевых блоков, так и увеличением ставок арендодателями.