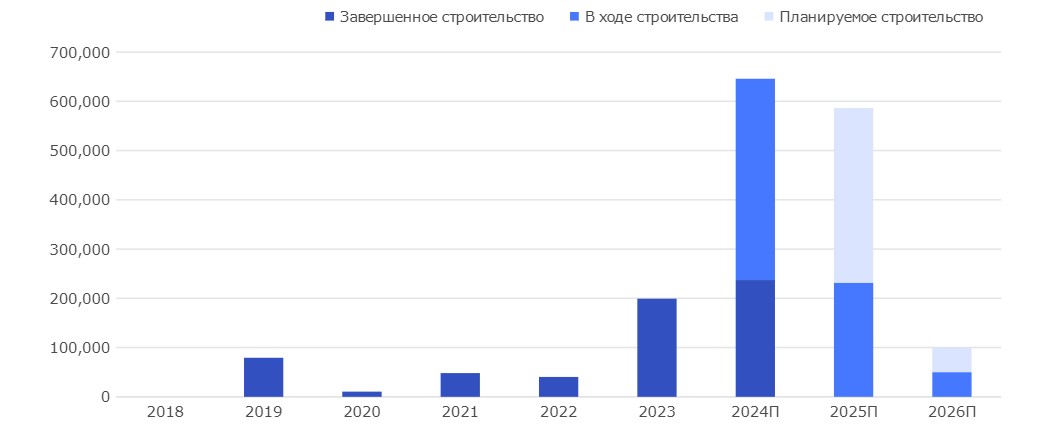

Объем заявленного нового строительства проектов light industrial в Московском регионе в промежутке 2024-2025 гг. (включая введенные в эксплуатацию, строящиеся и планируемые площади) составляет более 1,2 млн кв. м, из них 237 тыс. кв. м уже были введены в первом полугодии текущего года. Таким образом, на конец 2025 г. объем готового предложения light industrial может составить 1,6 млн кв. м, что больше показателя на конец II кв. 2024 г. (615 тыс.) в 2,6 раз.

Активизация девелопмента в сегменте light industrial происходит за счет выхода в данную нишу девелоперов, специализирующихся в первую очередь на строительстве жилой недвижимости, во многом с целью получения льгот по смене ВРИ в ходе программы стимулирования создания МПТ. Также рост light industrial происходит по причине того, что за счет активного жилого строительства в бывших промышленных зонах города и программы КРТ происходит сокращение возможностей для размещения небольших производств, которые ищут новые варианты размещения бизнеса. По оценке Nikoliers, учитывая дефицит площадей и востребованность сегмента, темпы роста light industrial в Московском регионе будут усиливаться ввиду выхода в сегмент девелоперов различных профилей.

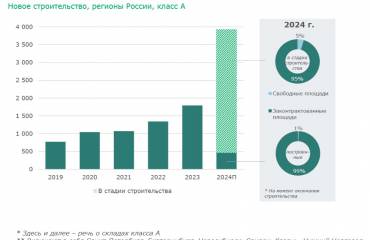

В настоящий момент сегмент light industrial составляет 2,6% от совокупного готового предложения складской недвижимости в Московском регионе – при этом его доля в объеме нового предложения возрастает. За I полугодие 2024 г объекты формата light industrial составили 58% от совокупного объема ввода складских помещений рынка – 237 тыс. кв. м, что уже на 19% превышает годовое значение всего 2023 г.

Всего по итогам 2024 г. объем ввода объектов light industrial может составить 646 тыс. кв. м, что в 3,2 раза больше показателя за предыдущий год. Доля вакантных площадей на конец II кв. показала рост на 0,6 п.п. за квартал, вызванный вводом в эксплуатацию крупного комплекса LI, который не был полностью реализован на момент завершения строительства, и на данный момент составляет 9,0%. Сегодня из 615 тыс. кв. м готового предложения light industrial в Москве свободно всего 55 тыс. кв. м (то есть 91% реализовано), но эта вакансия сформирована блоками в всего трех комплексах. При этом в строящихся блоках Москвы, планируемых к вводу в 2024 г., реализовано уже около 90% объема.

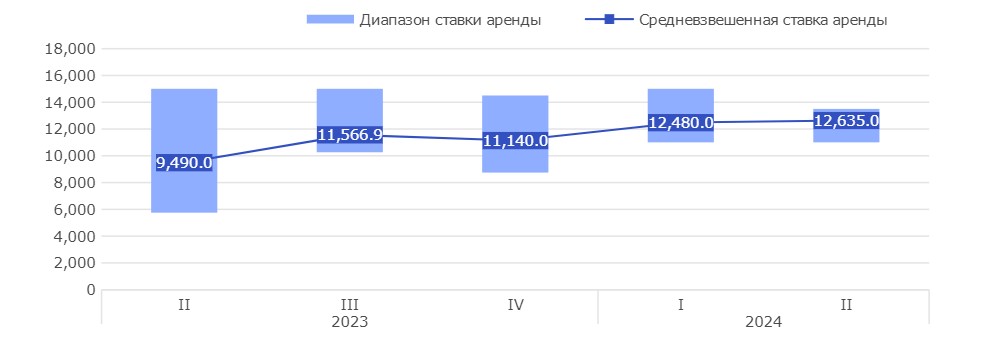

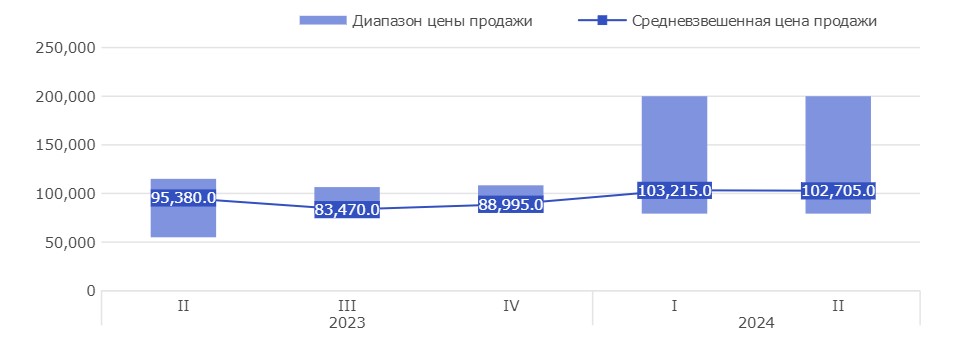

Формат light industrial пользуется большим спросом и многие проекты вводятся в эксплуатацию уже наполовину и в ряде случаев полностью законтрактованными, что в свою очередь отражается на коммерческих условиях. В Москве за год (I полугодие 2023 – I полугодие 2024 г.) средневзвешенная цена продажи увеличилась (готовые и строящиеся свободные блоки) на 8% до 102 705 руб. /кв. м (без НДС), а средневзвешенная ставка аренды (свободные готовые и строящиеся блоки) выросла на 33% до 12 635 руб./кв. м/год (triple net).

Активизация девелопмента в сегменте light industrial происходит за счет выхода в данную нишу девелоперов, специализирующихся в первую очередь на строительстве жилой недвижимости, во многом с целью получения льгот по смене ВРИ в ходе программы стимулирования создания МПТ. Также рост light industrial происходит по причине того, что за счет активного жилого строительства в бывших промышленных зонах города и программы КРТ происходит сокращение возможностей для размещения небольших производств, которые ищут новые варианты размещения бизнеса. По оценке Nikoliers, учитывая дефицит площадей и востребованность сегмента, темпы роста light industrial в Московском регионе будут усиливаться ввиду выхода в сегмент девелоперов различных профилей.

В настоящий момент сегмент light industrial составляет 2,6% от совокупного готового предложения складской недвижимости в Московском регионе – при этом его доля в объеме нового предложения возрастает. За I полугодие 2024 г объекты формата light industrial составили 58% от совокупного объема ввода складских помещений рынка – 237 тыс. кв. м, что уже на 19% превышает годовое значение всего 2023 г.

Всего по итогам 2024 г. объем ввода объектов light industrial может составить 646 тыс. кв. м, что в 3,2 раза больше показателя за предыдущий год. Доля вакантных площадей на конец II кв. показала рост на 0,6 п.п. за квартал, вызванный вводом в эксплуатацию крупного комплекса LI, который не был полностью реализован на момент завершения строительства, и на данный момент составляет 9,0%. Сегодня из 615 тыс. кв. м готового предложения light industrial в Москве свободно всего 55 тыс. кв. м (то есть 91% реализовано), но эта вакансия сформирована блоками в всего трех комплексах. При этом в строящихся блоках Москвы, планируемых к вводу в 2024 г., реализовано уже около 90% объема.

Формат light industrial пользуется большим спросом и многие проекты вводятся в эксплуатацию уже наполовину и в ряде случаев полностью законтрактованными, что в свою очередь отражается на коммерческих условиях. В Москве за год (I полугодие 2023 – I полугодие 2024 г.) средневзвешенная цена продажи увеличилась (готовые и строящиеся свободные блоки) на 8% до 102 705 руб. /кв. м (без НДС), а средневзвешенная ставка аренды (свободные готовые и строящиеся блоки) выросла на 33% до 12 635 руб./кв. м/год (triple net).

Диапазон ставки аренды в объектах light industrial

Источник: Nikoliers

Диапазон стоимости продажи в объектах light industrial**

Источник: Nikoliers

* Средневзвешенная ставка аренды на готовые и строящиеся помещения формата LI без учета операционных расходов и НДС

** Средневзвешенная стоимость продажи на готовые и строящиеся помещения формата LI без учета НДС

«Одним из стимулов развития девелопмента как сухих складов, так и помещений формата light industrial в последнее время является программа по созданию мест приложения труда для девелоперов, желающих получить льготы по смене ВРИ, - отмечает Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости, земли Nikoliers. – Это стало причиной того, что девелоперы обратили свое внимание на объекты различных типов недвижимости, в том числе складской и индустриальной. Так, на данный момент 20% или 430 тыс. кв. м от всех заявленных проектов light industrial (включая введенные, строящиеся и планируемые площади) – это проекты таких компаний, как: Parametr (ПИК), Capital Industry (Capital Group), A101 и другие».

Основной объем проектов light industrial сконцентрирован на традиционно наиболее производственных локациях Московской области: юге и юго-востоке, а также на значительном удалении от столицы, что связано с дефицитом подходящих площадок под застройку в границах города (что может изменить программа КРТ).

Возрастающая популярность сегмента light industrial объясняется несколькими факторами:

- Многофункциональность: объекты light industrial превосходят по мощностям классические сухие склады, отличаются гибкостью и вариативностью конфигураций, могут иметь категорию производственных помещений (что подходит под требования выдачи промышленной ипотеки) и реализовываться как в аренду, так и в продажу, тем самым обеспечивая быстрый возврат инвестиций.

- Отложенный спрос производственных компаний: за годы развития рынков складской и индустриальной недвижимости в России сформировался огромный неудовлетворенный спрос особенно со стороны малых и средних производственных компаний. Это привело к тому, что наиболее ликвидные объекты light industrial вводятся в эксплуатацию уже наполовину и более реализованными.

- Инвестиционная привлекательность: большая часть проектов реализуется в продажу, поэтому интересна частным инвесторам. Возможная доходность составляет от 10%. Формат особенно актуален в периоды турбулентности с целью защиты денежных средств с помощью вложения их в надежные активы с невысоким уровнем риска.

Самыми развитыми рынками light industrial в России сегодня являются Московский регион, Санкт-Петербург и Ленинградская область. Однако вскоре ожидается развитие сегмента в таких городах, как: Воронеж, Краснодар, Екатеринбург, Казань, Челябинск и др.

«Мы наблюдаем усиление тренда диверсификации: всё чаще в утвержденных проектах парков девелоперы предусматривают наравне с объектами Big-Box очереди light industrial», - подчеркивает Виктор Афанасенко. При этом некоторые девелоперы стремятся превратить свои комплексы в промышленные мини-города с дополнительной инфраструктурой, включая гостиницы, спортивные комплексы, магазины и кафе».