На сентябрь 2024 года общий объем предложения качественной складской недвижимости России составляет 47,1 млн кв. м. Из них более половины площадей (53%) расположено в Московском регионе, 11% – в Санкт-Петербурге и Ленинградской области, 36% – в других регионах страны. По прогнозам NF Group, по итогам года в эксплуатацию будет введено 5,3 млн кв. м качественных складских площадей, за счет чего общий объем предложения в стране достигнет 50 млн кв. м.

За неполные девять месяцев в целом по стране в эксплуатацию было введено более 1,5 млн кв. м складских площадей класса A и B. При этом подавляющий объем ввода приходится на регионы России (не включая Москву и Санкт-Петербург) – 950 тыс. кв. м, или 60% от общего завершенного строительства. В Московском регионе показатель составил 274 тыс. кв. м (17%), в Санкт-Петербурге и Ленинградской области – 367 тыс. кв. м (23%).

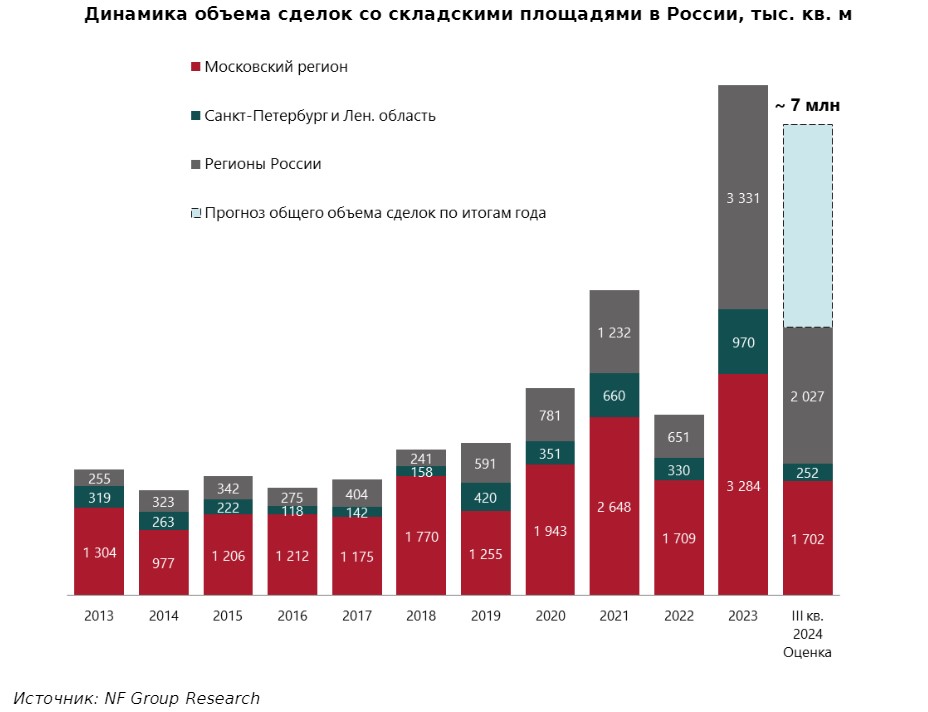

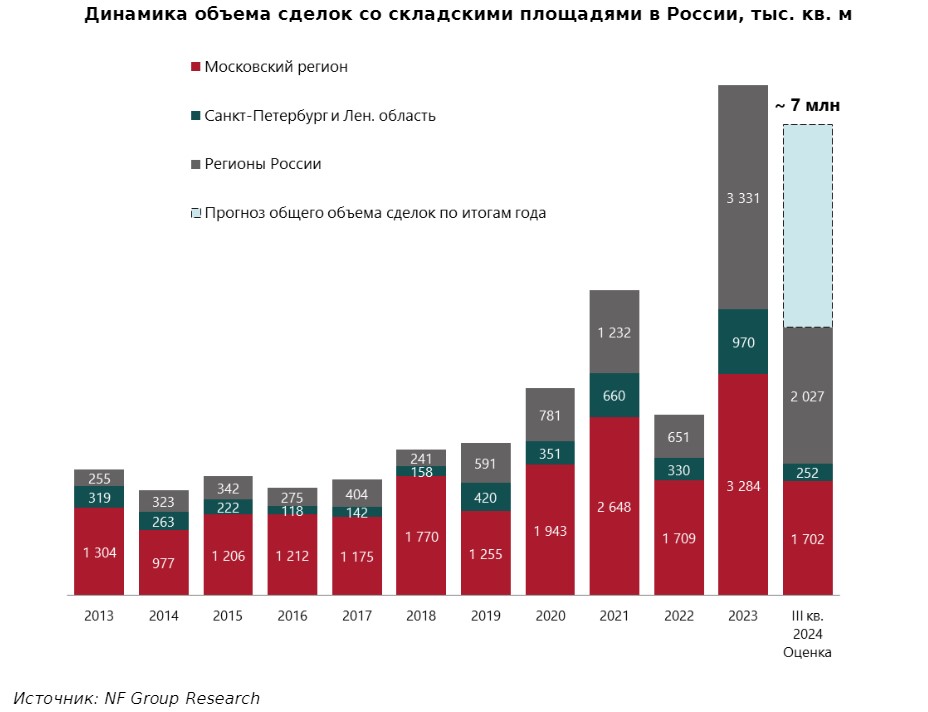

Объем сделок со складской недвижимостью в России с начала года составил 4 млн кв. м, из которых 2 млн кв. м (51%) пришлось на регионы (не включая Москву и Санкт-Петербург), 1,7 млн кв. м (43%) – на Московский регион, 0,25 млн кв. м (6%) – на Санкт-Петербург и Ленинградскую область. Дополнительный объем сделок до конца года может составить около 3 млн кв. м. Таким образом, общий объем сделок за весь 2024 год составит около 7 млн кв. м и будет сопоставим с показателем итогов 2023 года.

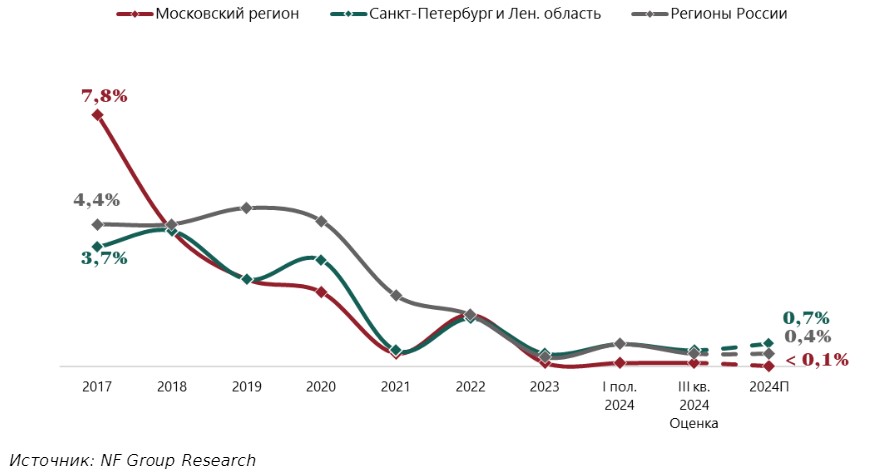

Доля свободных складских площадей остается минимальной во всех регионах страны и не превышает 1%. В Москве показатель вакантности составляет менее 0,1% от общего объема предложения, в Санкт-Петербурге – 0,5%, в остальных регионах страны – суммарно 0,4%. Ожидается, что к концу года он сохранится на минимальном уровне и составит 0%, 0,7% и 0,4% в Москве, Санкт-Петербурге и регионах России соответственно.

За неполные девять месяцев в целом по стране в эксплуатацию было введено более 1,5 млн кв. м складских площадей класса A и B. При этом подавляющий объем ввода приходится на регионы России (не включая Москву и Санкт-Петербург) – 950 тыс. кв. м, или 60% от общего завершенного строительства. В Московском регионе показатель составил 274 тыс. кв. м (17%), в Санкт-Петербурге и Ленинградской области – 367 тыс. кв. м (23%).

Объем сделок со складской недвижимостью в России с начала года составил 4 млн кв. м, из которых 2 млн кв. м (51%) пришлось на регионы (не включая Москву и Санкт-Петербург), 1,7 млн кв. м (43%) – на Московский регион, 0,25 млн кв. м (6%) – на Санкт-Петербург и Ленинградскую область. Дополнительный объем сделок до конца года может составить около 3 млн кв. м. Таким образом, общий объем сделок за весь 2024 год составит около 7 млн кв. м и будет сопоставим с показателем итогов 2023 года.

Доля свободных складских площадей остается минимальной во всех регионах страны и не превышает 1%. В Москве показатель вакантности составляет менее 0,1% от общего объема предложения, в Санкт-Петербурге – 0,5%, в остальных регионах страны – суммарно 0,4%. Ожидается, что к концу года он сохранится на минимальном уровне и составит 0%, 0,7% и 0,4% в Москве, Санкт-Петербурге и регионах России соответственно.

Динамика доли свободных складских площадей

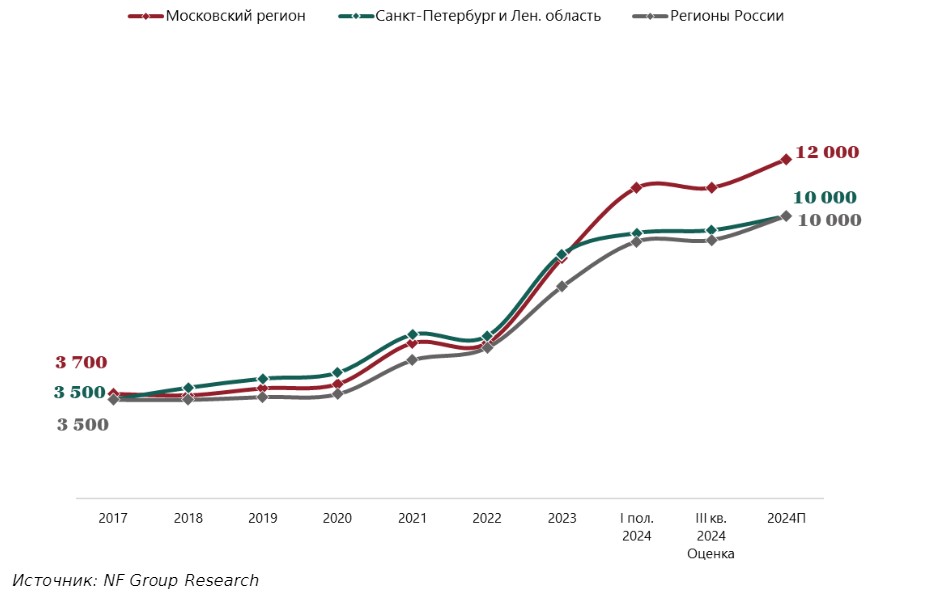

В настоящее время средневзвешенная запрашиваемая ставка аренды на спекулятивные складские площади класса A в Московском регионе достигает 11 000 руб./кв. м/год triple net (без учета НДС, операционных расходов и коммунальных платежей), на площади формата build-to-suit – 10 000 руб./кв. м/год triple net. В Санкт-Петербурге средневзвешенная ставка аренды на спекулятивные площади класса A составляет 9 500 руб./кв. м/год triple net, в остальных регионах России – 9 150 руб./кв. м/год triple net. Стоит отметить, что несмотря на замедление своих темпов рост запрашиваемых ставок продолжается во всех регионах России. По прогнозам NF Group, к концу IV квартала 2024 года средняя стоимость аренды в Московском регионе в объектах build-to-suit может вырасти до 11 000 руб./кв. м/год triple net, в спекулятивных объектах – до 12 000 руб./кв. м/год triple net. В Санкт-Петербурге и других регионах России в спекулятивных складах класса A показатель составит 10 000 руб./кв. м/год triple net.

Динамика средневзвешенных запрашиваемых ставок аренды на складские площади класса A, руб./кв. м/год triple net

По словам Константина Фомиченко, партнера NF Group, рынок складской недвижимости в России демонстрирует устойчивый рост на фоне увеличения спроса на качественные складские площади, особенно в регионах. Такие города, как Казань, Самара, Новосибирск и Красноярск становятся новыми логистическими хабами, что способствует росту спроса на складские площади. Владивосток и Хабаровск также являются перспективными регионами для складской недвижимости, особенно в контексте их стратегического расположения вблизи азиатских рынков. Стабильно высокий спрос, низкий показатель вакантности и продолжающийся рост арендных ставок показывают, что рынок складской недвижимости сохраняет инвестиционную привлекательность как для арендаторов, так и для девелоперов. Ожидается, что в ближайшие годы мы увидим дальнейшее увеличение объемов строительства и сделок в этом сегменте.