Если учитывать понятие "нерыночной сделки" как сделки, где цена товаров (в нашем случае – активов) существенно отличается от стоимости идентичных товаров (активов) в сопоставимых экономических условиях, то, с учётом специфики реализации лотов зарубежных компаний на российском рынке, к данной категории можно отнести продажу 40 объектов торговой недвижимости компанией Ceetrus («дочка» французской Auchan), полагает Ирина Ушакова, старший директор, руководитель отдела рынков капитала и инвестиций CORE.XP. «Скорее всего, активы были реализованы с дисконтом к рыночной цене (отмечу, что стороны не комментировали условия и детали сделки), – поясняет она. – Что касается сделки по приобретению ЦДМ компанией «Киевская площадь», то уточню, что сторона-продавец – «Галс-Девелопмент» – в основном, владеет офисными и жилыми объектами, а покупатель – ГК «Киевская площадь» – как раз специализируется на управлении подобными активами, поэтому сделка может быть логичной и выгодной для обеих сторон. В открытых источниках условия и сумма не разглашались, однако можно предположить, что она прошла на рыночных условиях».

Источник: CORE.XP

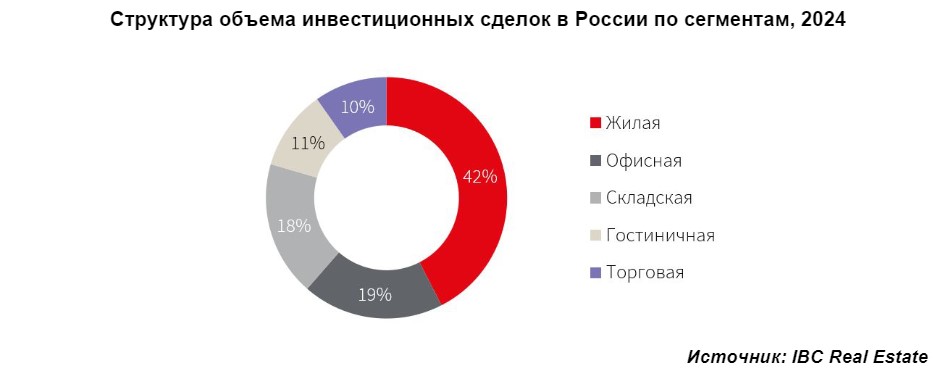

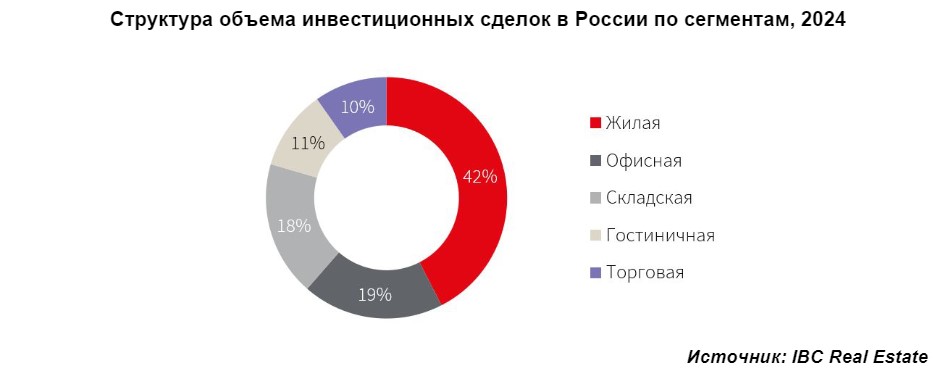

Обе сделки имеют шанс стать одними из самых крупных не только в сегменте торговой недвижимости, но и по итогам 2024 года в целом, прогнозируют в CORE.XP. Кроме того, они могут увеличить долю торгового сегмента в структуре инвестиций в коммерческую недвижимость – по итогам I квартала 2024 года, доля сегмента в структуре инвестиций в коммерческую недвижимость составила 9%.

Большая разница

«Сделки по продаже ЦДМ и Ceetrus совершенно разные, и затрагивают разные же бизнес-процессы, – размышляет Станислав Ахмедзянов, управляющий партнер IBC Global. – В ситуации с Ceetrus всё похоже на ставший уже рядовым процесс передачи иностранной компании своих активов российским партнёрам. Есть целый ряд признаков, которые на то указывают: во-первых, всё с самого начала было сделано по закону, с соблюдением сроков и получением разрешения ФАС, во-вторых, заключению договора предшествовал очень длительный процесс подготовки, который длился фактически с прошлого года». «Информация о возможной продаже активов Ceetrus появилась задолго до закрытия сделки, – соглашается Андрей Алёшкин, партнёр, исполнительный директор, NAI Belarus. – И в числе потенциальных покупателей назывались другие компании. Тогда же возникла и предварительная экспертная оценка рыночной стоимости активов: от 20 до 22 млрд. рублей. Пока официально не озвучена стоимость сделки, одно из предположений – 12-14 млрд. И, если так, тогда она действительно нерыночная. Другая озвученная предполагаемая сумма – 18-20 млрд. И вот это уже очень близко к экспертной оценке и, что называется, «в рынке».

Сложили трофеи

Микаэл Казарян, член совета директоров, руководитель департамента рынков капитала и инвестиций IBC Real Estate, поддерживает: «рыночность» или «нерыночность» очень зависят от цены, а сумма сделки по ЦДМ могла составить порядка 9-10 млрд. рублей. Яна Кузина, партнёр, консалтинг и оценка, Ricci, говорит об 11-13 млрд. рублей. «В любом случае, объект является трофейным, уникальным по архитектуре и локации, – напоминает Микаэл Казарян. – Многим инвесторам хотелось бы иметь его в своём портфеле. Публичные данные о структуре или формате сделки отсутствуют, делать какие-либо выводы достаточно трудно, однако она, безусловно, является хорошим индикатором высокой активности инвесторов на рынке торговой недвижимости. Мы видим, что игроки не только ищут подобные варианты, где можно достаточно быстро получить повышенную доходность, но и верят в трофейные активы, а также в долгосрочный рост сегмента».

Источник: ЦДМ

Прямая речь

Источник: CORE.XP

Обе сделки имеют шанс стать одними из самых крупных не только в сегменте торговой недвижимости, но и по итогам 2024 года в целом, прогнозируют в CORE.XP. Кроме того, они могут увеличить долю торгового сегмента в структуре инвестиций в коммерческую недвижимость – по итогам I квартала 2024 года, доля сегмента в структуре инвестиций в коммерческую недвижимость составила 9%.

Большая разница

«Сделки по продаже ЦДМ и Ceetrus совершенно разные, и затрагивают разные же бизнес-процессы, – размышляет Станислав Ахмедзянов, управляющий партнер IBC Global. – В ситуации с Ceetrus всё похоже на ставший уже рядовым процесс передачи иностранной компании своих активов российским партнёрам. Есть целый ряд признаков, которые на то указывают: во-первых, всё с самого начала было сделано по закону, с соблюдением сроков и получением разрешения ФАС, во-вторых, заключению договора предшествовал очень длительный процесс подготовки, который длился фактически с прошлого года». «Информация о возможной продаже активов Ceetrus появилась задолго до закрытия сделки, – соглашается Андрей Алёшкин, партнёр, исполнительный директор, NAI Belarus. – И в числе потенциальных покупателей назывались другие компании. Тогда же возникла и предварительная экспертная оценка рыночной стоимости активов: от 20 до 22 млрд. рублей. Пока официально не озвучена стоимость сделки, одно из предположений – 12-14 млрд. И, если так, тогда она действительно нерыночная. Другая озвученная предполагаемая сумма – 18-20 млрд. И вот это уже очень близко к экспертной оценке и, что называется, «в рынке».

Сложили трофеи

Микаэл Казарян, член совета директоров, руководитель департамента рынков капитала и инвестиций IBC Real Estate, поддерживает: «рыночность» или «нерыночность» очень зависят от цены, а сумма сделки по ЦДМ могла составить порядка 9-10 млрд. рублей. Яна Кузина, партнёр, консалтинг и оценка, Ricci, говорит об 11-13 млрд. рублей. «В любом случае, объект является трофейным, уникальным по архитектуре и локации, – напоминает Микаэл Казарян. – Многим инвесторам хотелось бы иметь его в своём портфеле. Публичные данные о структуре или формате сделки отсутствуют, делать какие-либо выводы достаточно трудно, однако она, безусловно, является хорошим индикатором высокой активности инвесторов на рынке торговой недвижимости. Мы видим, что игроки не только ищут подобные варианты, где можно достаточно быстро получить повышенную доходность, но и верят в трофейные активы, а также в долгосрочный рост сегмента».

Источник: ЦДМ

Прямая речь

Михаил Гончаров, основатель сети ресторанов «Теремок»:

- Я очень рад, что «Киевская площадь» расширяет владения. У меня стойкое ощущение, что все их проекты являются не просто успешными, но становятся знаковыми. «Украина», «Депо», «Фудсити», «Щёлковский» – каждый уникален и интересен. Я уверен, что они сделают из «Детского мира» что-то невероятное, повторюсь – все их проекты, в хорошем смысле, авторские, в отличие от типовых «менеджерских».

Для «Киевской площади» ЦДМ – ещё один понятный премиальный актив, возможность забрать раскрученный бренд и уникальное историческое здание в самом сердце Москвы, поддерживает Дмитрий Томилин, генеральный директор компании «Этерна», эксперт в области управления торговой недвижимостью. Покупка стабилизирует портфель уже имеющихся качественных активов, указывает он. «ЦДМ» – знаковый трофейный проект, а «Киевская площадь» становится главным собственником высококлассных объектов коммерческой недвижимости России, – соглашается Александр Шарапов, президент Becar Asset Management. – Если говорить об оценках с учётом, скажем, арендных потоков, то есть условно «рыночных» показателях, то ЦДМ оценивается аналитиками в диапазоне 10-20 млрд. руб. Лот расположен в премиальной локации, генерирует высокий арендный трафик от топовых арендаторов, при этом – не имеет вакантных площадей. В то же время, количество претендентов на покупку ЦДМ в последние годы существенно сократилось. «Киевская площадь», таким образом, может считаться бенефициаром процесса, рассчитывая на некие более лояльные условия со стороны ВТБ, контролирующего «Галс».

Источник: CRE

Возможно, продажа объекта была для компании вынужденной мерой, добавляет Станислав Ахмедзянов. «Актив ведь был стабилизирован давно, но продан только сейчас, хотя на нынешнем рынке при нынешней ставке рефинансирования подобные сделки заключать невыгодно, – поясняет он. – Однако есть и второй вариант: продажа этих торговых площадей и была конечной целью компании, которой принадлежал ЦДМ – специализирующейся на реконструкции с последующей продажей. Значит, девелопер успешно завершил проект».

Вероятно, именно сейчас ожидания покупателя и продавца максимально сблизились, что и позволило закрыть сделку, полагает Саян Цыренов, руководитель транзакционной практики, M&A и развития бизнеса в сфере недвижимости компании «Технологии Доверия». «Для Галс-Девелопмент продажа понятна: компания должна стремиться к продаже стабилизованного актива, как и любой девелопер, и перераспределению капитала в новые площадки, – соглашается г-н Цыренов. – ГК «Киевская площадь» же является крупнейшим собственником торговой недвижимости, и специализируется на управлении и повышении рентабельности торгово-развлекательных объектов. Ранее игрок купил ТРЦ «Ривьера», и сделка с ЦДМ выглядит абсолютно логичной и последовательной. Торговые активы действительно отличаются спецификой управления, и дальнейший потенциал может реализовать не каждый инвестор, что ограничивает круг потенциальных покупателей, особенно учитывая знаковость и масштаб актива. На этом фоне ГК «Киевская площадь», повторюсь, выглядит наиболее подходящим покупателем, учитывая их экспертизу и опыт в торговом сегменте. Резюмируя – сделка с ЦДМ является рыночной, поскольку была осуществлена двумя крупными независимыми российскими игроками».

Прямая речь

Борис Кац, директор по развитию сети хобби-гипермаркетов «Леонардо»:

- Какая цена была за ЦДМ, неизвестно. Очевидно, что группа «Киевская площадь» продумала существенные изменения в объекте для повышения отдачи. Предположу, что будет увеличена ресторанная часть и доля магазинов премиум-сегмента. Возможно появление элитного оружейного магазина.

Александр Шарапов также ожидает, что в ближайшее время ЦДМ ждёт «некая реконцепция», в результате которой проект пополнится большим количеством ритейлеров премиального уровня. «Учитывая профиль нового собственника и уникальность объекта, в том числе, по расположению, вполне можно ждать появления здесь крупного гастрономического центра», – прогнозирует Андрей Алёшкин.

Источник: CRE

Парижские тайны

В свою очередь, проданный входящей в группу семьи Мюлье компанией портфель включал порядка 40 торговых центров и галерей площадью свыше 150 тыс. кв. метров. Покупателем выступили «Торговые галереи», основным владельцем которых называется 23-летний Тагир Шаймарданов. Иностранные активы в сделках для резидентов из недружественных стран оцениваются на 50% ниже реальной рыночной стоимости, платится сбор 10%, процесс контролируется комиссией Минфина РФ, поэтому данные сделки и не называют рыночными, перечисляет Яна Кузина. «Она была заключена согласно требованиям текущего законодательства по продаже активов компаний из недружественных государств, была одобрена Правительственной комиссией по контролю за иностранными инвестициями, что подразумевает дисконт к рыночной стоимости, – соглашается Саян Цыренов. – Это – единственный законный способ продавать активы для компаний из недружественных государств на текущий момент, и решение принимается самим продавцом. Ряд игроков остаются в России, и не продают свои активы с дисконтом».

Сделка могла быть закрыта в диапазоне 18-20 млрд. рублей, полагает Микаэл Казарян. «Активов в коммерческой недвижимости от уходящих собственников из недружественных стран, желающих продать объекты с 50%-ным дисконтом, становится всё меньше, – напоминает г-н Казарян. – Соответственно, такой большой портфель в умелых руках профессионального управляющего может позволить инвестору получить повышенную доходность, и, что важно – сразу занять крупную долю рынка».

Безусловно, возможны были и другие варианты, подчёркивают собеседники CRE. «Как мы понимаем, собственник Leroy Merlin передал (продал) компанию локальному менеджменту, – размышляет Микаэл Казарян. – Такой вариант оставляет текущему собственнику возможность вернуться на рынок России после стабилизации глобальной политической обстановки. А в данном случае, с учётом продажи активов стороннему игроку и полного выхода, иностранному инвестору, в случае его желания вернуться, придется либо вновь приобретать эти активы уже по рыночной стоимости, либо создавать свой портфель заново, что может оказаться если не невозможной, то достаточно сложной задачей».

Станислав Ахмедзянов называет ситуацию «реалиями современного взаимодействия между иностранными компаниями, которые до последнего хотели и пытались сохранять бизнес в России, и российскими партнерами». «Я напомню, что сейчас Франция – один из самых одиозных гонителей России в рамках СВО, у государства жёсткая политика для бизнеса, – говорит Дмитрий Томилин. – Многие компании уже ушли из РФ, другие –под влиянием политических гонений и закрытием рынков – просто вынуждены избавляться от активов в России. Описываемая ситуация похожа на ту, что развернулась в своё время с ИКЕА. Разумеется, в таких обстоятельствах компания готова была давать существенный дисконт. При этом, например, тот же самый «Ашан» оценивается, как некий гуманитарный проект, который нельзя закрывать: мол, российские потребители должны иметь доступ к продукции первой необходимости. Но вот «Декатлон» они закрыли – вроде бы без этих товаров выжить можно. И вот эта игра, в которой, с одной стороны, никто не готов идти до конца, все хотят сохранить лицо, с другой – для семьи, владеющей активами это и возможность сохранить же активы, которые обеспечивают доходность на нашем рынке». «В числе вероятных покупателей Ceetrus уже озвучивался иной участник, – отмечает Андрей Алёшкин. – Но и новый собственник – компания с относительно «свежей» регистрацией, и не исключено, что бенефициаром окажутся прежние претенденты. Любой из этих активов вполне мог купить «Газпромбанк», которому сделка позволила бы округлить портфель до 2,5 млн.».

Источник: CRE

Признак мастерства

Обе сделки, вне зависимости от деталей, интересны уже как резонансные, инвестиционные и всколыхнувшие информационное поле в профессиональной среде, резюмирует Андрей Алёшкин. «Вероятно, они же и закроют последнюю страницу в череде громких крупных сделок в секторе торгово-развлекательной недвижимости, – прогнозирует он. – По сути, с их заключением на российском рынке уже не осталось таких знаковых активов, которые по ряду причин в последние год-два не поменяли собственников».

Саян Цыренов, несмотря на «знаковость», не ожидает значительного влияния сделок на рынок. «ЦДМ и портфель Ceetrus являются стабилизированными активами, которые, несомненно, имеют потенциал роста доходности и, скорее всего, их ожидает ротация арендаторов и дальнейшее улучшение концепций», – перечисляет эксперт.

Лоты из портфеля Ceetrus по географии и качеству на многих региональных рынках оцениваются как «топовые», соглашается Андрей Алёшкин. Объекты могут представлять интерес для других игроков в каждом конкретном городе, что позволит новому собственнику при заинтересованности осуществить уже их «розничную» продажу. «Какой рынок – такие и сделки, – констатирует Виталий Можаровский, партнёр, ALUMNI Partners. – Учитывая, что новые собственники Ceetrus совсем не обязательно имеют профессиональный опыт работы с такими крупными и специфичными активами, видимо, надо ожидать следующую волну сделок и альянсов приобретателей с обладателями профильных компетенций».