Предложение

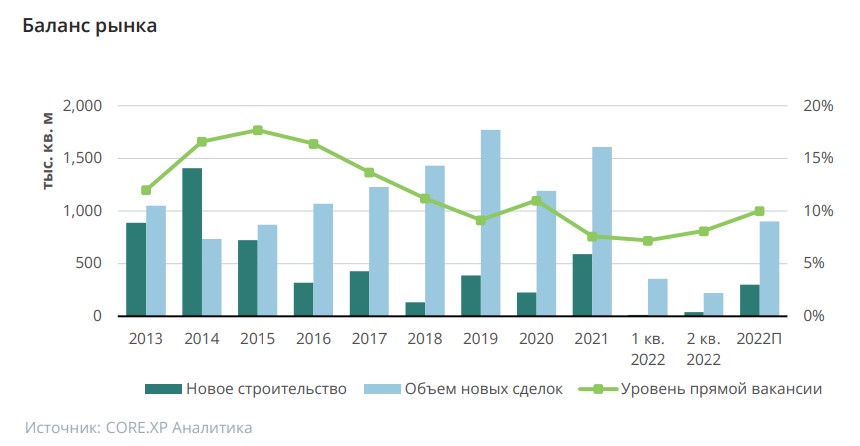

Сроки строительства офисных объектов в Москве затягиваются и переносятся, что приводит к уменьшению объемов нового качественного предложения на рынке.

В I полугодии 2022 года в эксплуатацию было введено 37 806 кв. м офисов. В первые шесть месяцев года были введены только три бизнес-центра: Jazz, Прайм Тайм и Тренд Лайн.

Текущий показатель нового строительства не является самым низким в истории рынка. Например, в первом полугодии 2017 г. было введено в эксплуатацию примерно 22 тыс. кв. м офисов. Однако объем нового ввода в I полугодии в 8 раз меньше среднего за последние 10 лет полугодового объема нового строительства (примерно 300 тыс. кв. м).

В 3 и 4 кварталах 2022 г. планируется завершение строительства нескольких крупных объектов, среди них штаб-квартира банка Тинькофф, вторая очередь бизнес-парка Comcity, Останкино бизнес-парк и DM Тауэр.

Всего в 2022 г. объем нового строительства не превысит 300 тыс. кв. м, что в 2,5 раза ниже среднегодового показателя за последние 20 лет (758 104 кв. м). В начале года девелоперы заявляли о своих планах построить почти в три раза больше помещений.

В ближайшие годы объемы нового предложения будут оставаться на низких уровнях. Исключениями будут являться периоды окончания строительства крупных объектов, таких как Moscow Towers или штаб-квартира Yandex (оба планируются в 2024 г.).

Сокращение объемов нового предложения, помимо негативных последствий, будет служить сдерживающим фактором для роста вакансии, начавшегося во втором квартале 2022 г.

Свободные площади

Во II кв. 2022 г. уровень прямой вакансии в существующих объектах сменил траекторию движения и начал расти. К концу периода, 8,1% офисов оставались свободными, что на 0,5 п.п. выше показателя конца 2021 г. Прирост к показателю I кв. 2022 составил 0,9 п.п.

Увеличение показателя по отношению к I кв. 2022 г. произошло в обоих классах, при этом вакансия в сегменте класса А увеличилась немного более высоким темпом, чем в классе В: с 8,6% до 9,7% и с 6,6% до 7,5% соответственно.

В зоне ЦДР–ТТК, несмотря на самый высокий темп роста вакансии (+1,3 п.п. к предыдущему кварталу), по-прежнему сохраняется самый низкий уровень свободных площадей В зонах ЦДР и ТТК-МКАД прирост вакансии во 2 кв. 2022 г. составил +0.9 п.п. и наименьший прирост +0.4 п.п. мы зафиксировали в зоне за МКАД.

Параллельно с ростом прямой вакансии, растет также объем Grey space. К концу II кв. 2022 г. в субаренду или через переуступку права аренды предлагалось уже 300 тыс. кв. м офисов (120 тыс. кв. м в классе А и 180 тыс. кв. м в классе В).

Прирост к показателю конца I кв. 2022 г. составил 100 тыс. кв. м, при этом в классе А объем предложения увеличился вдвое: с 60 тыс. кв. м до 120 тыс. кв. м. В классе В рост составил примерно 30%: с 140 тыс. кв. м до 180 тыс. кв. м. Офисы класса А становятся доступны в большинстве случаев после освобождения международными компаниями.

Объем прямой вакансии и Grey space в совокупности составляют 10% от всего объема существующих офисных помещений в Москве.

Согласно нашей оценке, большинство процессов по оптимизации площадей произойдет до конца 2022 года с дальнейшим снижением этих объемов в 1 полугодии 2023. По мере завершения этих процессов, темп прироста вакансий будет замедляться.

Спрос

Как мы и ожидали, во II кв. 2022 года произошло снижение объема спроса, относительно показателя I кв. года. Однако падение было не таким драматичным, как многие прогнозировали.

В первом полугодии объем арендованных и купленных для собственного использования офисных помещений составил 606 тыс. кв. м (348 тыс. кв. м в I квартале и 258 тыс. кв. м во II квартале).

Спрос первых шести месяцев 2022 г. практически точно повторил результат аналогичного периода 2021 г. – тогда было арендовано и куплено 610 тыс. кв. м офисов. Однако, если в 2021 г. мы наблюдали ежеквартальный рост, то в 2022 г. отмечается, наоборот, снижение.

Годовой объем нового спроса ожидается около 900 тыс. кв. м, что все же ниже, чем среднегодовой показатель за последние 10 лет (1,2 млн кв. м).

Объем сделок купли-продажи составил значительную часть спроса на офисные помещения - около 24%. Причем это были как продажи блоков в существующих и строящихся бизнес-центрах, так и покупки объектов целиком для собственного использования.

83% сделок купли-продажи (порядка 120 тыс. кв. м) были заключены на объектах, строительство которых еще не завершено. Это связано с двумя причинами: вопервых, отсутствием релевантного предложения в существующих объектах и вовторых, с увеличением стоимости качественного актива по мере продвижения строительства, что способствует привлекательности таких объектов со стороны розничных покупателей.

Ставки аренды

В сегменте класса А, средняя запрашиваемая ставки аренды на доступные во II кв. 2022 г. помещения составила 28 100* руб./кв. м/год (изменение менее 1% к показателю I кв. 2022 г.).

Небольшой рост – 3% по сравнению I кв. 2022 г. с произошел в сегменте класса В. Средневзвешенная запрашиваемая ставка аренды на свободные помещения здесь составила 19 450 руб./кв. м/год.

Рост ставки происходит за счет ухода с рынка более доступных предложений и появления новых, более дорогих.

Коммерческие условия в силу масштабов рынка офисной недвижимости Москвы могут значительно отличаться в зависимости от субрынка и класса объекта. Диапазоны запрашиваемых ставок аренды во II кв. 2022 г. преимущественно не изменились.

Москва-Сити

В 2022 г. на территории ММДЦ Москва-Сити не ожидается ввода новых объектов. Общий объем офисных помещений останется прежним - немного более 1,2 млн кв. м. Следующий новый проект, Moscow Towers, арендуемой офисной площадью 192 500 кв. м, будет введен в эксплуатацию в 2024 году.

В I полугодии 2022 г. на территории Москва-Сити было арендовано и куплено 20 тыс. кв. м офисов, что более, чем в три раза меньше, чем в I полугодии 2021 г.

Как и в целом на московском рынке, доля свободных офисных помещений в Москве-Сити во втором квартале начала увеличиваться. К концу I полугодия 2022 года показатель вырос до 3,4%, что по-прежнему является самым низким показателем среди субрынков Москвы.

Средневзвешенная ставка аренды на доступные офисные помещения в Москве-Сити незначительно снизилась во втором квартале 2022 г. и составила 42 500 руб./кв. м/год (была 43 000 руб./кв. м/год в конце первого квартала).

Ирина Хорошилова, Руководитель департамента офисной недвижимости CORE.XP: «Главным итогом прошедшего квартала для нас стало возобновление активности рынка и рост числа запросов на офисные помещения. Самые разные компании решают не только оперативные "тактические" задачи, но и возобновляют или продолжают проекты долгосрочного развития.

Вопреки пессимистичным ожиданиям, рынок остаётся в сбалансированном состоянии: относительно невысокая доля свободных площадей позволяет говорить об устойчивом уровне ставок аренды. Более того, качественные помещения с отделкой, которые сейчас выходят на рынок, в некоторых случаях предлагаются по ставкам выше, чем в среднем по рынку».

Сроки строительства офисных объектов в Москве затягиваются и переносятся, что приводит к уменьшению объемов нового качественного предложения на рынке.

В I полугодии 2022 года в эксплуатацию было введено 37 806 кв. м офисов. В первые шесть месяцев года были введены только три бизнес-центра: Jazz, Прайм Тайм и Тренд Лайн.

Текущий показатель нового строительства не является самым низким в истории рынка. Например, в первом полугодии 2017 г. было введено в эксплуатацию примерно 22 тыс. кв. м офисов. Однако объем нового ввода в I полугодии в 8 раз меньше среднего за последние 10 лет полугодового объема нового строительства (примерно 300 тыс. кв. м).

В 3 и 4 кварталах 2022 г. планируется завершение строительства нескольких крупных объектов, среди них штаб-квартира банка Тинькофф, вторая очередь бизнес-парка Comcity, Останкино бизнес-парк и DM Тауэр.

Всего в 2022 г. объем нового строительства не превысит 300 тыс. кв. м, что в 2,5 раза ниже среднегодового показателя за последние 20 лет (758 104 кв. м). В начале года девелоперы заявляли о своих планах построить почти в три раза больше помещений.

В ближайшие годы объемы нового предложения будут оставаться на низких уровнях. Исключениями будут являться периоды окончания строительства крупных объектов, таких как Moscow Towers или штаб-квартира Yandex (оба планируются в 2024 г.).

Сокращение объемов нового предложения, помимо негативных последствий, будет служить сдерживающим фактором для роста вакансии, начавшегося во втором квартале 2022 г.

Свободные площади

Во II кв. 2022 г. уровень прямой вакансии в существующих объектах сменил траекторию движения и начал расти. К концу периода, 8,1% офисов оставались свободными, что на 0,5 п.п. выше показателя конца 2021 г. Прирост к показателю I кв. 2022 составил 0,9 п.п.

Увеличение показателя по отношению к I кв. 2022 г. произошло в обоих классах, при этом вакансия в сегменте класса А увеличилась немного более высоким темпом, чем в классе В: с 8,6% до 9,7% и с 6,6% до 7,5% соответственно.

В зоне ЦДР–ТТК, несмотря на самый высокий темп роста вакансии (+1,3 п.п. к предыдущему кварталу), по-прежнему сохраняется самый низкий уровень свободных площадей В зонах ЦДР и ТТК-МКАД прирост вакансии во 2 кв. 2022 г. составил +0.9 п.п. и наименьший прирост +0.4 п.п. мы зафиксировали в зоне за МКАД.

Параллельно с ростом прямой вакансии, растет также объем Grey space. К концу II кв. 2022 г. в субаренду или через переуступку права аренды предлагалось уже 300 тыс. кв. м офисов (120 тыс. кв. м в классе А и 180 тыс. кв. м в классе В).

Прирост к показателю конца I кв. 2022 г. составил 100 тыс. кв. м, при этом в классе А объем предложения увеличился вдвое: с 60 тыс. кв. м до 120 тыс. кв. м. В классе В рост составил примерно 30%: с 140 тыс. кв. м до 180 тыс. кв. м. Офисы класса А становятся доступны в большинстве случаев после освобождения международными компаниями.

Объем прямой вакансии и Grey space в совокупности составляют 10% от всего объема существующих офисных помещений в Москве.

Согласно нашей оценке, большинство процессов по оптимизации площадей произойдет до конца 2022 года с дальнейшим снижением этих объемов в 1 полугодии 2023. По мере завершения этих процессов, темп прироста вакансий будет замедляться.

Спрос

Как мы и ожидали, во II кв. 2022 года произошло снижение объема спроса, относительно показателя I кв. года. Однако падение было не таким драматичным, как многие прогнозировали.

В первом полугодии объем арендованных и купленных для собственного использования офисных помещений составил 606 тыс. кв. м (348 тыс. кв. м в I квартале и 258 тыс. кв. м во II квартале).

Спрос первых шести месяцев 2022 г. практически точно повторил результат аналогичного периода 2021 г. – тогда было арендовано и куплено 610 тыс. кв. м офисов. Однако, если в 2021 г. мы наблюдали ежеквартальный рост, то в 2022 г. отмечается, наоборот, снижение.

Годовой объем нового спроса ожидается около 900 тыс. кв. м, что все же ниже, чем среднегодовой показатель за последние 10 лет (1,2 млн кв. м).

Объем сделок купли-продажи составил значительную часть спроса на офисные помещения - около 24%. Причем это были как продажи блоков в существующих и строящихся бизнес-центрах, так и покупки объектов целиком для собственного использования.

83% сделок купли-продажи (порядка 120 тыс. кв. м) были заключены на объектах, строительство которых еще не завершено. Это связано с двумя причинами: вопервых, отсутствием релевантного предложения в существующих объектах и вовторых, с увеличением стоимости качественного актива по мере продвижения строительства, что способствует привлекательности таких объектов со стороны розничных покупателей.

Ставки аренды

В сегменте класса А, средняя запрашиваемая ставки аренды на доступные во II кв. 2022 г. помещения составила 28 100* руб./кв. м/год (изменение менее 1% к показателю I кв. 2022 г.).

Небольшой рост – 3% по сравнению I кв. 2022 г. с произошел в сегменте класса В. Средневзвешенная запрашиваемая ставка аренды на свободные помещения здесь составила 19 450 руб./кв. м/год.

Рост ставки происходит за счет ухода с рынка более доступных предложений и появления новых, более дорогих.

Коммерческие условия в силу масштабов рынка офисной недвижимости Москвы могут значительно отличаться в зависимости от субрынка и класса объекта. Диапазоны запрашиваемых ставок аренды во II кв. 2022 г. преимущественно не изменились.

Москва-Сити

В 2022 г. на территории ММДЦ Москва-Сити не ожидается ввода новых объектов. Общий объем офисных помещений останется прежним - немного более 1,2 млн кв. м. Следующий новый проект, Moscow Towers, арендуемой офисной площадью 192 500 кв. м, будет введен в эксплуатацию в 2024 году.

В I полугодии 2022 г. на территории Москва-Сити было арендовано и куплено 20 тыс. кв. м офисов, что более, чем в три раза меньше, чем в I полугодии 2021 г.

Как и в целом на московском рынке, доля свободных офисных помещений в Москве-Сити во втором квартале начала увеличиваться. К концу I полугодия 2022 года показатель вырос до 3,4%, что по-прежнему является самым низким показателем среди субрынков Москвы.

Средневзвешенная ставка аренды на доступные офисные помещения в Москве-Сити незначительно снизилась во втором квартале 2022 г. и составила 42 500 руб./кв. м/год (была 43 000 руб./кв. м/год в конце первого квартала).

Ирина Хорошилова, Руководитель департамента офисной недвижимости CORE.XP: «Главным итогом прошедшего квартала для нас стало возобновление активности рынка и рост числа запросов на офисные помещения. Самые разные компании решают не только оперативные "тактические" задачи, но и возобновляют или продолжают проекты долгосрочного развития.

Вопреки пессимистичным ожиданиям, рынок остаётся в сбалансированном состоянии: относительно невысокая доля свободных площадей позволяет говорить об устойчивом уровне ставок аренды. Более того, качественные помещения с отделкой, которые сейчас выходят на рынок, в некоторых случаях предлагаются по ставкам выше, чем в среднем по рынку».