Консалтинговая компания IBC Real Estate подвела итоги трех кварталов 2022 года на региональных рынках складской недвижимости.

На фоне структурной трансформации экономики ряд регионов РФ столкнулся со сложностями. В первую очередь, это касается Северо-Западного федерального округа, который оказался практически полностью отрезан от новых рынков сбыта. При этом для других субъектов открываются новые возможности и значительная поддержка со стороны регуляторов в рамках реализации приоритетных направлений развития.

Сегодня в стране 8 логистических хабов федерального значения, где общая площадь качественных складских объектов составляет около миллиона кв. м и выше. Лидеры – Москва и Санкт-Петербург, несоизмеримые по размеру и своей специфике рынки.

Замедление деловой активности, которое наблюдается сегодня на ключевых региональных хабах, связано с двумя факторами – стабилизацией после пикового спроса в 2020-2021 гг. и изменением макроэкономической конъюнктуры. При этом многие компании ищут возможности для расширения бизнеса на фоне ухода международных игроков. В сделках это отразится только через несколько месяцев, т.к. бизнесу нужно время для принятия окончательных решений. Кроме того, в регионах все еще сохраняется нехватка качественных складских площадей, и поиск необходимых блоков, удовлетворяющих запросы арендаторов, требует значительных усилий.

Доля свободных площадей на ключевых региональных хабах к концу третьего квартала составила 4,2%. Минимальный индикатор зафиксирован в Казани – 1,4%, наибольшее значение – 6,7% в Новосибирске. В сравнении с декабрем 2021 г. рост вакансии наблюдается практически во всех регионах, исключением стал Краснодар, где показатель снизился на 0,2 п.п.

Подобная динамика связана с переездами многих крупных арендаторов в собственные здания (подписанные годом ранее), вводом небольших спекулятивных объектов, а также коррекцией рынка в новых реалиях. Текущие показатели вакансии все еще находятся в средних для рынка значениях, резкого ухудшения не произошло. В условиях сохраняющейся высокой неопределенности ожидается, что высвобождение площадей замедлится, поскольку арендаторы удерживают складские запасы, опасаясь новых сбоев в цепочках поставок.

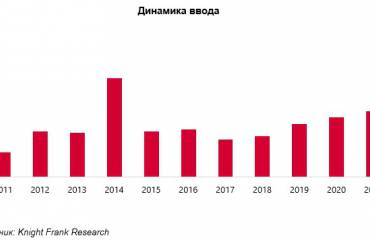

В разрезе нового строительства, по итогам трех кварталов этого года в основных регионах РФ было введено в эксплуатацию 305 тыс. кв. м, показатель соответствует средним значениям прошлых лет. Лидером по объему ввода стал Новосибирск (106 тыс. кв. м), в этом регионе начали работу два крупных объекта: РЦ OZON в PNK Парке Толмачево (50 тыс. кв. м), а также МЛФЦ, реализованный ПФО Групп, (46 тыс. кв. м). Второе место занимает Екатеринбург (96 тыс. кв. м), где 44% нового ввода представлено одним объектом – второй очередью РЦ OZON в логопарке «Кольцовский» (42 тыс. кв. м). Тройку лидеров замыкает Краснодар, где свою работу начал РЦ Wildberries (50 тыс. кв м). К концу года динамика нового строительства замедлится, совокупный объем ввода может достигнуть 370 тыс. кв. м. На фоне слабого спроса сроки реализации многих спекулятивных проектов будут перенесены.

Одно из важных изменений – ожидание арендаторами значительных дисконтов на складские площади в связи с ухудшением общеэкономического фона. При этом конъюнктура складского рынка трансформируется медленно, собственники не спешат снижать ставки. Спецификой текущей ситуации является разнонаправленная динамика индикаторов в зависимости от каждого отдельного региона, отмечаются сбои в привычной линейной зависимости ставок аренды от уровня вакансии. Главными причинами происходящего являются небольшие размеры региональных рынков, вследствие чего происходят «всплески» вакансии, а также структурные изменения в экономике.

Прогнозируя дальнейшее развитие, в качестве долгосрочного тренда, который будет оказывать влияние на складской сегмент в ближайшие годы, аналитики IBC Real Estate выделяют процесс переориентации логистики. Бизнес перестраивает цепочки поставок, перенаправляя грузы с Запада на Юг и Юго-Восток. Возрастает нагрузка на всю транспортно-логистическую инфраструктуру данных направлений. С июля-августа на всех крупных складских рынках страны наблюдалось восстановление спроса на аренду. Для второстепенных логистических хабов импульс будет менее значимым, динамика индикаторов высоко волатильна на фоне ограниченного предложения и неравномерна в связи с трансформацией бизнеса.

На фоне структурной трансформации экономики ряд регионов РФ столкнулся со сложностями. В первую очередь, это касается Северо-Западного федерального округа, который оказался практически полностью отрезан от новых рынков сбыта. При этом для других субъектов открываются новые возможности и значительная поддержка со стороны регуляторов в рамках реализации приоритетных направлений развития.

Сегодня в стране 8 логистических хабов федерального значения, где общая площадь качественных складских объектов составляет около миллиона кв. м и выше. Лидеры – Москва и Санкт-Петербург, несоизмеримые по размеру и своей специфике рынки.

Замедление деловой активности, которое наблюдается сегодня на ключевых региональных хабах, связано с двумя факторами – стабилизацией после пикового спроса в 2020-2021 гг. и изменением макроэкономической конъюнктуры. При этом многие компании ищут возможности для расширения бизнеса на фоне ухода международных игроков. В сделках это отразится только через несколько месяцев, т.к. бизнесу нужно время для принятия окончательных решений. Кроме того, в регионах все еще сохраняется нехватка качественных складских площадей, и поиск необходимых блоков, удовлетворяющих запросы арендаторов, требует значительных усилий.

Доля свободных площадей на ключевых региональных хабах к концу третьего квартала составила 4,2%. Минимальный индикатор зафиксирован в Казани – 1,4%, наибольшее значение – 6,7% в Новосибирске. В сравнении с декабрем 2021 г. рост вакансии наблюдается практически во всех регионах, исключением стал Краснодар, где показатель снизился на 0,2 п.п.

Подобная динамика связана с переездами многих крупных арендаторов в собственные здания (подписанные годом ранее), вводом небольших спекулятивных объектов, а также коррекцией рынка в новых реалиях. Текущие показатели вакансии все еще находятся в средних для рынка значениях, резкого ухудшения не произошло. В условиях сохраняющейся высокой неопределенности ожидается, что высвобождение площадей замедлится, поскольку арендаторы удерживают складские запасы, опасаясь новых сбоев в цепочках поставок.

В разрезе нового строительства, по итогам трех кварталов этого года в основных регионах РФ было введено в эксплуатацию 305 тыс. кв. м, показатель соответствует средним значениям прошлых лет. Лидером по объему ввода стал Новосибирск (106 тыс. кв. м), в этом регионе начали работу два крупных объекта: РЦ OZON в PNK Парке Толмачево (50 тыс. кв. м), а также МЛФЦ, реализованный ПФО Групп, (46 тыс. кв. м). Второе место занимает Екатеринбург (96 тыс. кв. м), где 44% нового ввода представлено одним объектом – второй очередью РЦ OZON в логопарке «Кольцовский» (42 тыс. кв. м). Тройку лидеров замыкает Краснодар, где свою работу начал РЦ Wildberries (50 тыс. кв м). К концу года динамика нового строительства замедлится, совокупный объем ввода может достигнуть 370 тыс. кв. м. На фоне слабого спроса сроки реализации многих спекулятивных проектов будут перенесены.

Одно из важных изменений – ожидание арендаторами значительных дисконтов на складские площади в связи с ухудшением общеэкономического фона. При этом конъюнктура складского рынка трансформируется медленно, собственники не спешат снижать ставки. Спецификой текущей ситуации является разнонаправленная динамика индикаторов в зависимости от каждого отдельного региона, отмечаются сбои в привычной линейной зависимости ставок аренды от уровня вакансии. Главными причинами происходящего являются небольшие размеры региональных рынков, вследствие чего происходят «всплески» вакансии, а также структурные изменения в экономике.

Прогнозируя дальнейшее развитие, в качестве долгосрочного тренда, который будет оказывать влияние на складской сегмент в ближайшие годы, аналитики IBC Real Estate выделяют процесс переориентации логистики. Бизнес перестраивает цепочки поставок, перенаправляя грузы с Запада на Юг и Юго-Восток. Возрастает нагрузка на всю транспортно-логистическую инфраструктуру данных направлений. С июля-августа на всех крупных складских рынках страны наблюдалось восстановление спроса на аренду. Для второстепенных логистических хабов импульс будет менее значимым, динамика индикаторов высоко волатильна на фоне ограниченного предложения и неравномерна в связи с трансформацией бизнеса.

«Развитие логистической инфраструктуры на Юге и Востоке страны – один из ключевых приоритетов для государства сегодня. Мы уже видим деятельность в направлении увеличения пропускной способности пунктов пропуска на этих границах РФ, что поможет бизнесу переориентировать грузопотоки. Это станет одним из важнейших факторов, поддерживающих сегмент. В структуре спроса на складскую недвижимость мы ожидаем рост доли дистрибьютеров, однако наибольшую часть по-прежнему будут занимать ритейлеры и онлайн операторы» – комментирует Евгений Бумагин, член совета директоров, руководитель департамента по работе со складскими и производственными помещениями IBC Real Estate.