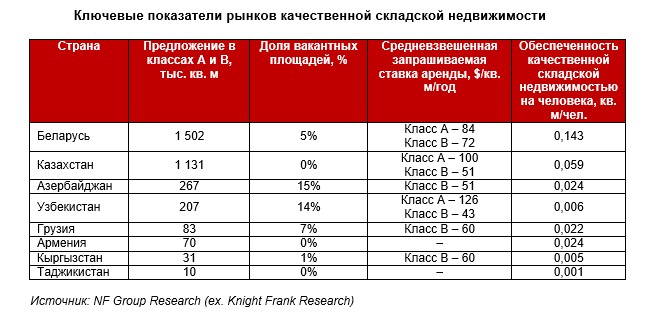

Аналитики консалтинговой компании NF Group провели исследование рынков качественной складской недвижимости в регионах Центральной Азии, Закавказья и Республике Беларусь. Согласно их оценке, общий объем качественного предложения складской недвижимости в странах СНГ суммарно составляет 3,3 млн кв. м. В большинстве государств основной объем предложения на складском рынке приходится на объекты класса B: в каждой второй стране, без учета Беларуси, их доля превышает 80%. Средневзвешенная ставка на склады класса B находится в диапазоне 51–72 $/кв. м/год. В Узбекистане и Беларуси стоимость аренды складов класса A составляет 126 и 84 $/кв. м/год соответственно. Для сравнения, на складском рынке России по результатам III квартала 2022 года общий объем качественного предложения составляет 37,8 млн кв. м, что в 11,5 раз больше суммарного предложения всех рассмотренных стран СНГ. Средневзвешенная ставка аренды на склады класса A в регионах России соответствует 87 $/кв. м/год. В Москве и Санкт-Петербурге она находится в диапазонах 93–100 $/кв. м/год для складов класса A и 81–93 $/кв. м/год – для складов класса B.

Определяющим фактором развития регионов Средней Азии и Закавказья является их транспортно-логистическая взаимосвязь друг с другом и с соседними странами – Россией, Китаем, Турцией и Ираном. Автомобильные магистрали Международной азиатской сети и железнодорожные пути служат основными каналами поставок товаров на территорию этих стран. Помимо роста внутренней торговли страны также стремятся повысить свой экспортный потенциал и стать частью новых транзитных коридоров для Европы, Ближнего Востока и Центральной Азии, что в перспективе может сказаться на развитии складской недвижимости.

Определяющим фактором развития регионов Средней Азии и Закавказья является их транспортно-логистическая взаимосвязь друг с другом и с соседними странами – Россией, Китаем, Турцией и Ираном. Автомобильные магистрали Международной азиатской сети и железнодорожные пути служат основными каналами поставок товаров на территорию этих стран. Помимо роста внутренней торговли страны также стремятся повысить свой экспортный потенциал и стать частью новых транзитных коридоров для Европы, Ближнего Востока и Центральной Азии, что в перспективе может сказаться на развитии складской недвижимости.

Ольга Широкова, партнер, региональный директор департамента консалтинга и аналитики NF Group (ex. Knight Frank Russia): «Средняя Азия и Закавказье исторически были регионами, обеспечивающими торговые связи между Западом и Востоком. Сейчас значимость существующих транспортных коридоров и новых транзитных маршрутов, проходящих через эти страны, особенно возросла. Ожидаемо, что далее будет расти и потребность в современных складских площадях на их территориях. В государствах Средней Азии и Закавказья рынки качественной складской недвижимости только начинают развиваться, а в некоторых – еще не успели сформироваться. Поэтому в ближайшем будущем в данных регионах возможно появление новых игроков, крупных складских проектов и логистических хабов».

Наибольшим спросом со стороны российских компаний пользуются объекты на территории Казахстана и Беларуси. Постепенно начинает появляться потребность в складах Узбекистана. Среди других рассматриваемых стран можно выделить лишь отдельные случаи выхода на рынок отечественных игроков.

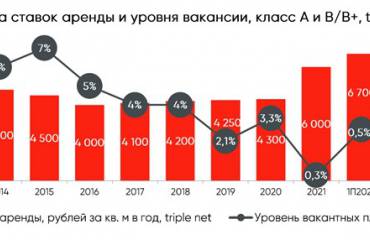

Беларусь является лидером по общему объему предложения качественных складов среди рассматриваемых стран – в 2022 году объем складской недвижимости в действующих объектах классов A и B составляет 1 502 тыс. кв. м. До конца года ожидается ввод в эксплуатацию еще не менее 105 тыс. кв. м, из которых около 65% – спекулятивные объекты.

В связи с падением спроса на складские помещения площадью до 3 000–4 000 кв. м и с учетом ввода новых объектов вакансия на рынке по итогам 2022 года составит не более 5,5%. Средневзвешенные арендные ставки в регионе остаются стабильными и составляют около 84 $/кв. м/год на класс А и 72 $/кв. м/год на класс B.

В Казахстане насчитывается порядка 1 131 тыс. кв. м качественных складских площадей. Несмотря на то, что страна занимает второе место по объему предложения складов не ниже класса B, из которого 76% приходится на спекулятивные объекты и площади под 3PL-операторов, свободные площади для аренды отсутствуют. Это говорит, с одной стороны, о высоком спросе на качественные площади, а с другой, демонстрирует сдержанные темпы ввода в эксплуатацию новых объектов. При этом в стране активно строятся склады класса B: за 2011–2019 гг. общее предложение площадей данного формата увеличилось в 2,5 раза. Стоимость аренды в них в среднем составляет 51 $/кв. м/год.

Выгодное географическое положение Казахстана позволяет ему выступать крупным потребительским рынком между Восточной Азией и Европой. Наличие платежеспособного спроса делает страну перспективным направлением для развития ретейла.

В Азербайджане объем качественной складской инфраструктуры составляет 267 тыс. кв. м. Не менее 90% данного предложения формируют спекулятивные объекты, в том числе занятые 3PL-операторами. Доля свободных площадей от общего предложения – 15%, что позволяет заключать сделки аренды в готовых объектах. Склады класса B составляют 85% всех спекулятивных площадей. Средневзвешенная запрашиваемая ставка аренды на склады этого класса составляет 51 $/кв. м/год.

С 2012 года в Азербайджане ведется активная работа по внедрению транспортно-логистических проектов для осуществления внутриконтинентальных перевозок по маршруту Европа – Кавказ – Азия. Также планируется создание маршрута, который пройдет через Иран, Армению и Турцию. Развитая внутренняя логистика и реализация транзитного потенциала открывают хорошие перспективы для складской недвижимости в стране.

Основу складского рынка Узбекистана формируют преимущественно старые индустриальные объекты на территориях бывших промышленных зон. Однако начиная с 2018 года на территории страны стали появляться объекты класса A. Общий объем качественного складского предложения на рынке составляет 207 тыс. кв. м, из которых 14% свободны и готовы к въезду потенциального арендатора. Средневзвешенная запрашиваемая арендная ставка на помещения класса B составляет около 43 $/кв. м/год. Площади класса A, как правило, используются для собственных нужд и предоставления логистических услуг, а при сдаче в аренду средневзвешенная ставка составляет 126 $/кв. м/год.

Большинство качественных объектов классов A и B в Грузии введены в эксплуатацию до 2015 года. Общий объем складского рынка в стране не превышает 83 тыс. кв. м. Доля вакантных площадей составляет 7% от общего предложения, что позволяет заключать сделки аренды в уже готовых помещениях. До 78% всех качественных площадей классифицируются как класс B. На склады данного формата средневзвешенная ставка аренды составляет 60 $/кв. м/год. В ближайшее время на рынке складской недвижимости планируется строительство первого объекта формата Light Industrial общей площадью 17 тыс. кв. м.

Грузия имеет прямой выход к Черному морю и по ее территории проходит ряд ключевых транспортных маршрутов в Азербайджан, Армению, Турцию и Россию. В ближайшем будущем ожидается открытие еще одного транзитного коридора «Персидский залив — Черное море». Для роста международных перевозок правительство Грузии планирует развивать не только новые железнодорожные и автомобильные пути, но и увеличивать количество логистических центров.

В Армении общий объем качественного предложения складских площадей составляет 70 тыс. кв. м, причем свободные площади под аренду практически отсутствуют, а новые складские объекты появляются редко. Так, с 2015 года не построен ни один спекулятивный склад класса A. Площади складов класса B вводятся в эксплуатацию ограниченными объемами – с 2014 года было построено порядка 40 тыс. кв. м. Во многом такие темпы ввода объясняются отсутствием спроса, поскольку большинство компаний, работающих в Армении, используют склады, расположенные на территории России.

В Кыргызстане общий объем предложения складских площадей классов A и B составляет 31 тыс. кв. м, при этом доля вакансии не превышает 1%. Средневзвешенная ставка аренды на склады класса B в Кыргызстане составляет 60 $/кв. м/год. Предложение площадей класса А ограничивается несколькими объектами компании, предоставляющей 3PL-услуги, на 13 тыс. кв. м, часть из которых должна быть введена в эксплуатацию до конца года.

На территории Кыргызстана реализовывается ряд проектов по модернизации и созданию новой транспортной инфраструктуры, в основном для улучшения сообщения с Узбекистаном и Казахстаном. Сокращение транспортных издержек между странами будет способствовать росту внутренней и внешней торговли Кыргызстана, что является благоприятным условием для дальнейшего развития складского рынка.

В Таджикистане рынок качественных складов еще не сформирован. Общее предложение составляет порядка 10 тыс. кв. м, при этом свободные площади для аренды отсутствуют. Все склады класса B находятся в эксплуатации более пяти лет, и большинство используются собственниками для хранения продовольственных товаров и таможенных грузов.

Константин Фомиченко, партнер, региональный директор, директор департамента индустриальной и складской недвижимости NF Group (ex. Knight Frank Russia): «Сегодня смена основных направлений логистики дает странам Средней Азии и Закавказья возможность не только воспользоваться своим транзитным потенциалом, но и сформировать собственный рынок качественных складов, которые будут востребованы в том числе среди зарубежных компаний. Для этого необходимо реализовывать проекты более высокого класса A, особенно на тех рынках, где объекты класса B занимают подавляющую долю в общем предложении. Пока наиболее перспективными территориями с точки зрения новых объектов являются Узбекистан, Казахстан и Республика Беларусь – эти страны особенно выделяются на фоне остальных по объему строящихся складских площадей».