По предварительным данным за III квартал 2022 года, общий объем складских площадей в России составил более 37,8 млн кв. м. Из них 20,4 млн кв. м приходится на Московский регион, 4,4 млн кв. м – на Санкт-Петербург и Ленинградскую область, 13 млн кв. м – на другие регионы страны.

Общий объем складских площадей в России, введенных с начала года, составляет 1,8 млн кв. м, что на 13% больше, чем за аналогичный период 2021 года. Из них 60% (около 1,1 млн кв. м) было введено в Москве, 9% – в Санкт-Петербурге (160 тыс. кв. м) и 31% (550 тыс. кв. м) – в остальных регионах.

Лидерами среди городов по объемам ввода стали Ростов-на-Дону, Казань и Воронеж с долями в 17%, 15% и 12% соответственно. Также по объему завершенного строительства выделяются Новосибирск и Екатеринбург – суммарно на них приходится 18% от общего объема ввода.

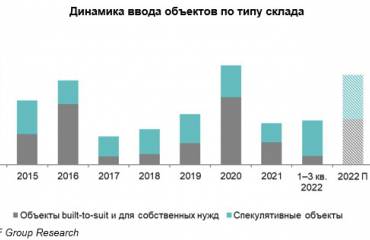

До конца года общий объем ввода складских объектов по России может обновить исторический максимум с 2014 года и составить около 3,5 млн кв. м.

По предварительным итогам за III квартал 2022 года наибольшую долю в структуре ввода занимают спекулятивные проекты, на которые пришлось 49%, что в абсолютных значениях составляет 272 тыс. кв. м. Крупнейшими спекулятивными объектами, введенными с июля по сентябрь, стали два здания складского комплекса «Синергия» в Казани площадью по 37,9 тыс. кв. м каждый.

Проекты, построенные по схеме built-to-suit, заняли в структуре ввода 27%, их доля от общего объема введенных площадей сократилась на 26 п. п. по сравнению с итогами девяти месяцев 2021 года. Единственным крупным складским комплексом формата BTS, где завершилась стройка в III квартале 2022 года, стал «PNK Парк Березовский» в Екатеринбурге – площадь нового корпуса составляет 12,2 тыс. кв. м.

На склады, которые были введены под нужды собственников, пришлось 24% от общего объема ввода или около 131 тыс. кв. м. Лидерами по объему предлагаемой площади стали комплексы «Рамонский» и «РК Новый Мир», расположенные в Воронеже и в Большом Камне Приморского края соответственно.

По итогам III квартала 2022 года доля вакантных площадей в целом составляет 3,3% от существующего предложения, из которых на прямую аренду приходится 2,5%, на субаренду – 0,8%. К концу 2022 года в регионах ожидается уход от формата субаренды, поскольку у большинства арендодателей не будет потребности в краткосрочном закрытии пустующих площадей, либо контракты с субарендаторами будут пересмотрены в пользу долгосрочной прямой аренды.

Общий объем складских площадей в России, введенных с начала года, составляет 1,8 млн кв. м, что на 13% больше, чем за аналогичный период 2021 года. Из них 60% (около 1,1 млн кв. м) было введено в Москве, 9% – в Санкт-Петербурге (160 тыс. кв. м) и 31% (550 тыс. кв. м) – в остальных регионах.

Лидерами среди городов по объемам ввода стали Ростов-на-Дону, Казань и Воронеж с долями в 17%, 15% и 12% соответственно. Также по объему завершенного строительства выделяются Новосибирск и Екатеринбург – суммарно на них приходится 18% от общего объема ввода.

До конца года общий объем ввода складских объектов по России может обновить исторический максимум с 2014 года и составить около 3,5 млн кв. м.

По предварительным итогам за III квартал 2022 года наибольшую долю в структуре ввода занимают спекулятивные проекты, на которые пришлось 49%, что в абсолютных значениях составляет 272 тыс. кв. м. Крупнейшими спекулятивными объектами, введенными с июля по сентябрь, стали два здания складского комплекса «Синергия» в Казани площадью по 37,9 тыс. кв. м каждый.

Проекты, построенные по схеме built-to-suit, заняли в структуре ввода 27%, их доля от общего объема введенных площадей сократилась на 26 п. п. по сравнению с итогами девяти месяцев 2021 года. Единственным крупным складским комплексом формата BTS, где завершилась стройка в III квартале 2022 года, стал «PNK Парк Березовский» в Екатеринбурге – площадь нового корпуса составляет 12,2 тыс. кв. м.

На склады, которые были введены под нужды собственников, пришлось 24% от общего объема ввода или около 131 тыс. кв. м. Лидерами по объему предлагаемой площади стали комплексы «Рамонский» и «РК Новый Мир», расположенные в Воронеже и в Большом Камне Приморского края соответственно.

По итогам III квартала 2022 года доля вакантных площадей в целом составляет 3,3% от существующего предложения, из которых на прямую аренду приходится 2,5%, на субаренду – 0,8%. К концу 2022 года в регионах ожидается уход от формата субаренды, поскольку у большинства арендодателей не будет потребности в краткосрочном закрытии пустующих площадей, либо контракты с субарендаторами будут пересмотрены в пользу долгосрочной прямой аренды.

Константин Фомиченко, региональный директор, директор департамента индустриальной и складской недвижимости NF Group: «На текущий момент мы видим, что основные тенденции, обозначенные по итогам полугодия, сохраняются за исключением показателя вакансии – его значение не увеличилось в III квартале 2022 года. В большинстве крупных регионов показатель свободного предложения без учета субаренды остается низким, и найти готовые площади большого размера крайне сложно. В целом, мы ожидаем, что вакансия по прямой аренде еще вырастет к концу года и будет составлять 3–3,5% с учетом нового ввода».

По предварительным данным за девять месяцев 2022 года объем сделок в регионах России (без учета Москвы и Санкт-Петербурга) составил 349 тыс. кв. м, что на 44% меньше, чем за аналогичный период прошлого года. С учетом будущих сделок общее снижение спроса по сравнению с 2021 года ожидается на уровне 35%.

Основными драйверами рынка остаются ретейлеры – их доля в общей структуре сделок составляет 42%. На компании сектора онлайн-торговли приходится не более 30% от объема спроса. Заметно возросли запросы со стороны дистрибьюторов, доля сделок с которыми теперь составляет до 11% (на 8 п. п. больше по сравнению с итогами 2021 года).

Средневзвешенная запрашиваемая ставка аренды на склады класса A в регионах России остается на уровне I полугодия 2022 года, при этом наблюдается стабилизация средней стоимости аренды. Средний диапазон стоимости аренды складских площадей на первичном рынке составляет 5 500–7 200 руб./кв. м/год без НДС и ОРЕХ. Для удаленных регионов с относительно более высокой стоимостью строительства, таких как Хабаровск и Владивосток, значения ставки – 8 000–8 500 руб./кв. м/год triple net. При этом диапазон ставок аренды на вторичном рынке располагается на уровне – 5 000–6 500 руб./кв. м/год triple net, для регионов Сибири и Дальнего Востока – 6 500–7 000 руб./кв. м/год triple net.