Аналитики Maris подвели итоги 3 квартала 2022 года в сегменте складской и индустриальной недвижимости.

Предложение

За 9 месяцев 2022 года рынок качественной индустриально-складской недвижимости Санкт- Петербурга пополнился 7 комплексами общей площадью 171 429 тыс. кв. м, ч что на 26% ниже показателя 1–3 кв. 2021 года. Однако, если в прошлом году, прирост был обеспечен главным образом индустриально-складскими комплексами, возведенными по схеме built-to-suit, то в текущем – преимущественно спекулятивными объектами. Таким образом, объем ввода спекулятивных проектов в первые девять месяцев 2022 на 70% превзошел показатель аналогичного периода прошлого года.

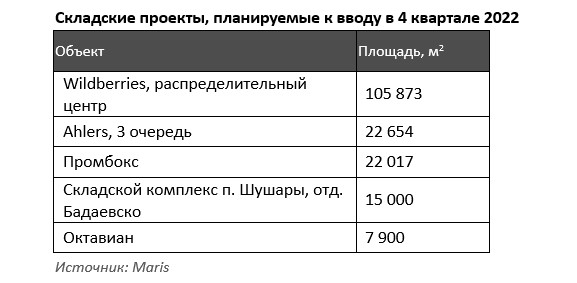

В 4 квартале 2022 ожидается ввод в эксплуатацию порядка 200 тыс. кв. м складской недвижимости. 39% планируемых к вводу складских комплексов относятся к спекулятивным. При условии соблюдения заявленных сроков ввода совокупный объем нового спекулятивного предложения в 2,4 раза превысит итоговый показатель 2021 года.

Спрос

За 3 квартал 2022 на рынке было реализовано не менее 296 тыс. кв. м качественных складских площадей. Активность в основном сосредоточилась на расширении присутствия в регионе крупных игроков рынка. В январе-сентябре валовый объем сделок на рынке индустриально- складской недвижимости был на 49% ниже показателя аналогичного периода 2021 года.

На условиях аренды в 3 квартале 2022 были реализованы 63% площадей. В абсолютном значении валовый объем сделок по аренде индустриально-складских помещений ниже на 28% аналогичного показателя прошлого года.

Лидирующие позиции в валовом объеме спроса в 3 квартале занимали транспортно-логистические компании (59%). Объем реализованных логистическим компаниям за девять месяцев складских площадей на условиях аренды увеличился в 5 раз по сравнению с результатами аналогичного периода 2021 года.

Реальный сектор экономики, в отличие от второго квартала 2022, несколько сократил объемы поглощения складских площадей. По итогам трех кварталов производственные компании арендовали на 46% меньше мощностей, чем в 1–3 кв. 2021.

Вакансия

Прирост нового спекулятивного предложения и высвобождение площадей на вторичном рынке, наряду со снижением объема спроса, привели впервые с 2015 года к росту среднего уровня вакансии на рынке. На конец сентября 2022 средний уровень вакансии зафиксировался на отметке 2,6% валового объема предложения в регионе (+1,8 п.п. к показателю на декабрь 2021).

По итогам 3 квартала 2022 уровень вакансии в складских комплексах класса А увеличился: +3,0 п.п. (по отношению к декабрю 2021 года) и составил 3,1%. В классе В уровень вакансии снизился относительно показателя 4 квартала 2021 на –1,5 п.п. Вакансия находится на уровне 1,2%.

Суммарно по итогам 3 квартала 2022 на рынке качественной складской недвижимости свободно порядка 100 тыс. кв. м (без учета площадей, предлагающихся в субаренду).

Арендные ставки

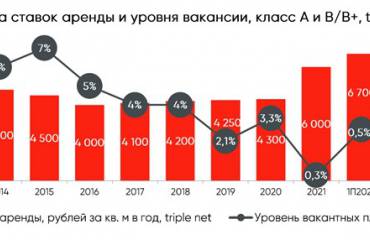

2021 год характеризовался беспрецедентным ростом запрашиваемых ставок аренды на рынке индустриально-складской недвижимости Санкт- Петербурга − +17,6% в годовом выражении.

В январе-сентябре 2022 увеличение объема вакантных площадей и прирост нового спекулятивного предложения оказывали незначительное давление на ценовые индикаторы рынка складской недвижимости. Таким образом, уровень ставок сохраняется на отметках, достигнутых в конце 2021.

Средний диапазон ставок аренды составляет 550 – 800 рублей / кв. м в месяц, включая НДС и эксплуатационные платежи. Коммунальные расходы оплачиваются по фактическому потреблению.

Прогноз развития

При условии сохранения девелоперской активности и спроса, и достижении относительной стабильности экономической ситуации в стране и в регионе, в частности, средний уровень вакансии на рынке качественных производственно- складских помещений к концу 2022 может незначительно увеличиться: до 4% - 5% валового объема предложения. Подобные показатели объема вакантных площадей являются некритичной отметкой для рынка, испытывавшего перманентный дефицит качественного предложения в течение длительного периода времени.

При подобном сценарии развития событий в 4 квартале, вероятно, будет наблюдаться незначительная отрицательная коррекция запрашиваемых ставок аренды.

В настоящее время самый большой потенциал развития сохраняется у компаний, задействованных в сфере импортозамещения.

Предложение

За 9 месяцев 2022 года рынок качественной индустриально-складской недвижимости Санкт- Петербурга пополнился 7 комплексами общей площадью 171 429 тыс. кв. м, ч что на 26% ниже показателя 1–3 кв. 2021 года. Однако, если в прошлом году, прирост был обеспечен главным образом индустриально-складскими комплексами, возведенными по схеме built-to-suit, то в текущем – преимущественно спекулятивными объектами. Таким образом, объем ввода спекулятивных проектов в первые девять месяцев 2022 на 70% превзошел показатель аналогичного периода прошлого года.

В 4 квартале 2022 ожидается ввод в эксплуатацию порядка 200 тыс. кв. м складской недвижимости. 39% планируемых к вводу складских комплексов относятся к спекулятивным. При условии соблюдения заявленных сроков ввода совокупный объем нового спекулятивного предложения в 2,4 раза превысит итоговый показатель 2021 года.

Спрос

За 3 квартал 2022 на рынке было реализовано не менее 296 тыс. кв. м качественных складских площадей. Активность в основном сосредоточилась на расширении присутствия в регионе крупных игроков рынка. В январе-сентябре валовый объем сделок на рынке индустриально- складской недвижимости был на 49% ниже показателя аналогичного периода 2021 года.

На условиях аренды в 3 квартале 2022 были реализованы 63% площадей. В абсолютном значении валовый объем сделок по аренде индустриально-складских помещений ниже на 28% аналогичного показателя прошлого года.

Лидирующие позиции в валовом объеме спроса в 3 квартале занимали транспортно-логистические компании (59%). Объем реализованных логистическим компаниям за девять месяцев складских площадей на условиях аренды увеличился в 5 раз по сравнению с результатами аналогичного периода 2021 года.

Реальный сектор экономики, в отличие от второго квартала 2022, несколько сократил объемы поглощения складских площадей. По итогам трех кварталов производственные компании арендовали на 46% меньше мощностей, чем в 1–3 кв. 2021.

Вакансия

Прирост нового спекулятивного предложения и высвобождение площадей на вторичном рынке, наряду со снижением объема спроса, привели впервые с 2015 года к росту среднего уровня вакансии на рынке. На конец сентября 2022 средний уровень вакансии зафиксировался на отметке 2,6% валового объема предложения в регионе (+1,8 п.п. к показателю на декабрь 2021).

По итогам 3 квартала 2022 уровень вакансии в складских комплексах класса А увеличился: +3,0 п.п. (по отношению к декабрю 2021 года) и составил 3,1%. В классе В уровень вакансии снизился относительно показателя 4 квартала 2021 на –1,5 п.п. Вакансия находится на уровне 1,2%.

Суммарно по итогам 3 квартала 2022 на рынке качественной складской недвижимости свободно порядка 100 тыс. кв. м (без учета площадей, предлагающихся в субаренду).

Арендные ставки

2021 год характеризовался беспрецедентным ростом запрашиваемых ставок аренды на рынке индустриально-складской недвижимости Санкт- Петербурга − +17,6% в годовом выражении.

В январе-сентябре 2022 увеличение объема вакантных площадей и прирост нового спекулятивного предложения оказывали незначительное давление на ценовые индикаторы рынка складской недвижимости. Таким образом, уровень ставок сохраняется на отметках, достигнутых в конце 2021.

Средний диапазон ставок аренды составляет 550 – 800 рублей / кв. м в месяц, включая НДС и эксплуатационные платежи. Коммунальные расходы оплачиваются по фактическому потреблению.

Прогноз развития

При условии сохранения девелоперской активности и спроса, и достижении относительной стабильности экономической ситуации в стране и в регионе, в частности, средний уровень вакансии на рынке качественных производственно- складских помещений к концу 2022 может незначительно увеличиться: до 4% - 5% валового объема предложения. Подобные показатели объема вакантных площадей являются некритичной отметкой для рынка, испытывавшего перманентный дефицит качественного предложения в течение длительного периода времени.

При подобном сценарии развития событий в 4 квартале, вероятно, будет наблюдаться незначительная отрицательная коррекция запрашиваемых ставок аренды.

В настоящее время самый большой потенциал развития сохраняется у компаний, задействованных в сфере импортозамещения.