Общие тенденции

Обострившаяся геополитическая ситуация оказывает сильное влияние на тренды развития офисного рынка последние 6 месяцев.

Отмечаются пересмотры сроков ввода строящихся офисных проектов девелоперами. На конец 3 квартала было введено только 35% от уровня 2021 года. Также ожидается, что максимально объем нового предложения по итогам 2022 г. не превысит 300 тыс. кв. м, что в 2 раза ниже, чем было анонсировано в начале года.

Рост сделок по отказу от офисных площадей становится все более нарастающим трендом. Если ранее договоры о расторжении занимали до 6% всех сделок, то в течение I-III кварталов 2022 г. их доля достигла 17%. После 20-х чисел сентября тренд закрепился, а некоторые компании решили увеличить площади отказа.

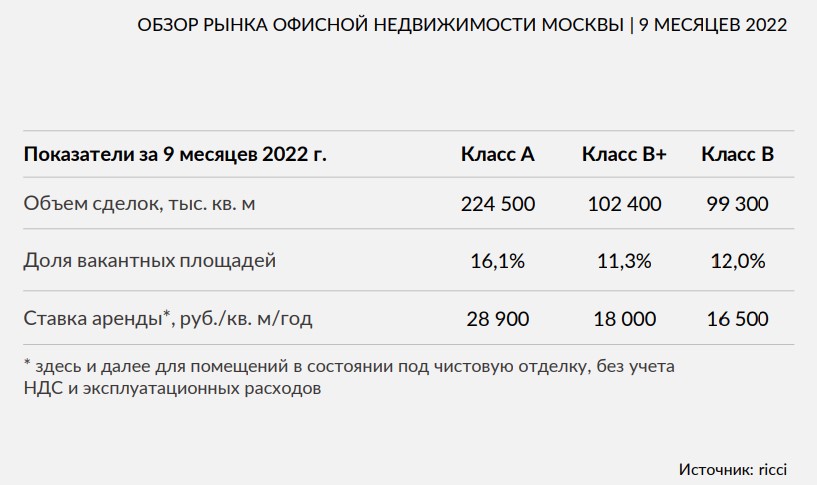

На рынке растет вакансия, на конец III квартала 2022 г. доля свободных площадей составила 13,2%, увеличившись в сравнении с концом 2021 г. на 3,7 п. п. Вакансия в классе А при этом выросла до 16,1%. На увеличение вакансии в том числе повлияло завершение строительства второй фазы проекта Comcity, который ввелся в эксплуатацию незаполненным арендаторами.

Продолжается тренд на увеличение предложения в субаренду, по нашим оценкам объем таких помещений достиг 350 тыс. кв. м.

Большинство собственников не повышает запрашиваемые ставки в своих объектах, однако мы отмечаем рост средневзвешенного рыночного показателя. Это происходит за счет структурных изменений - высвобождения для аренды более дорогих площадей.

Одновременно с этим мы отмечаем рост дельты между экспонируемыми ставками и ставками закрытия сделок.

С начала года арендные ставки закрытия сделок с учетом предоставляемого дисконта в классе А сократились на 11,5% до 23,1 тыс. кв. м/год, в классе В+ на 16% до 14,4 тыс. кв. м/год.

Мы ожидаем, что до конца года текущие тренды по увеличению вакансии сохранятся, а в 2023 г. рынок скорее всего постепенно адаптируется к меняющейся экономике в регионе. Спрос на офисный сегмент в основном будет поддерживаться со стороны российских компаний, в частности, участвующих в крупных государственных проектах.

Предложение

По итогам 3 квартала 2022 г. на рынок офисной недвижимости вышло 3 новых объекта совокупной площадью 150,7 тыс. кв. м. Среди них БЦ AFI Square (79 тыс. кв. м) под штаб-квартиру банка Тинькофф, Comcity фаза Bravo (61,6 тыс. кв. м) и Tower А в деловом квартале Stone Towers (10,1 тыс. кв. м).

Всего с начала года объем нового предложения качественных офисных площадей составил 188,5 тыс. кв. м – 35% от уровня прошлого года (538 тыс. кв. м). На фоне геополитической ситуации фиксируются пересмотры сроков ввода в эксплуатацию офисных проектов девелоперами. С учетом площадей, находящихся в высокой стадии готовности, показатель по итогам года может достигнуть максимально порядка 300 тыс. кв. м – меньше половины от заявленного девелоперами на начало 2022 года объема.

Спрос

Общий объем спроса, включающий сделки по пересогласованию и отказу от площадей, по итогам 9 месяцев 2022 г. составил 634 тыс. кв. м, что практически на 20% ниже, чем за аналогичный период прошлого года.

Доля новых сделок в совокупном объеме составила порядка 67% или 426 тыс. кв. м. снижение показателя в сравнении с I-III кварталами прошлого года оказалось чуть глубже – до 25%.

Основной тренд текущего года – рост числа сделок по отказу от арендуемых площадей. Так, в ретроспективе прошлых лет, такой формат занимал, как правило, не более 6% от общего объема, а в течение первых 9 месяцев 2022 г. их доля достигла 17%.

«Лидерами» по объему отказных площадей стали компании сегментов IT/Telecom (33%), e-commerce (26%), производственные компании (12%).

Стоит отметить, что в течение 3 квартала рынок был достаточно оживлен. Компании закрывали свои потребности по большей части в оптимизации договоров аренды, отказе от площадей, но также велись и переговоры об аренде новых офисов.

В конце сентября очередной шок привел к приостановке большей части переговоров в части переездов, арендаторы встали на паузу, что продлится до стабилизации ситуации. При этом сделки по отказу от площадей продолжаются, а для некоторых компаний объявленная частичная мобилизация стала окончательным основанием для ухода.

В структуре новых сделок по классам, как и в предыдущие годы, более половины совокупной площади занимают качественные объекты класса А. При этом, высокая доля по итогам 1-3 кварталов 2022 г. обеспечена крупными сделками продажи, в то время как объем сделок аренды снизился более чем на 40%.

В структуре сделок классов В+ и В мы видим изменения – они занимают практически равные доли (24% и 23% соответственно), в то время как ранее доля объектов В класса в общем объеме спроса составляла порядка 14%.

Размер средней сделки по итогам 9 месяцев 2022 г. равен 1,3 тыс. кв. м, что ниже результата за аналогичный период прошлого года – 1,5 тыс. кв. м. На протяжении последних двух лет наблюдается коррекция показателя в сторону уменьшения по причине оптимизаций занимаемых площадей, а также уменьшения объемов и числа крупных сделок.

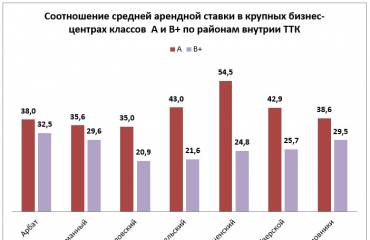

В течение трех кварталов 2022 г. наибольший объем офисов был законтрактован в зоне ТТК – порядка 43%. В частности, в объектах, расположенных в данной локации были совершены такие крупные сделки, как:

- Продажа 14 тыс. кв. м в БЦ STONE Towers (Новосталь-М);

- Аренда 10,4 тыс. кв. м в РТС Нагатинский (Синергия) и другие.

Лидером по объему поглощённых площадей стали производственные компании – порядка 17%. Чуть меньшие доли рынка заняли представители сферы финансов (13%), нефтегазовые (12%) и строительные компании (11%).

Востребованность офисов представителями IT сферы остается сниженной в сравнении с прошлым годом.

Практически весь объем качественных офисных площадей по итогам 9 месяцев 2022 г. был востребован со стороны российских компаний – до 90%.

Международные компании принимают решения о дальнейших планах работы на территории страны – часть из них заявляют о ликвидации локального бизнеса с последующим отказом от офисных площадей, другие передают бизнес российским партнерам или принимают решение о приостановке развития, что в свою очередь зачастую ведет к оптимизации портфеля офисных площадей.

Уровень вакантности и ставки аренды

Средний уровень вакансии на офисном рынке к концу сентября 2022 г. достиг значения 13,2%, увеличившись в сравнении с концом 2021 г. на 3,7 п. п.

Тренд роста уровня вакансии на локальном рынке затронул все рассматриваемые сегменты.

Для проектов класса А вакансия росла в целом за счет освобождения иностранными арендаторами площадей, оптимизации затрат и релокации офисов в объекты классом ниже и другие страны. В сравнении с 1 полугодием 2022 г. показатель вырос на 3 п. п. и составил 16,1%, а с конца 2021 – на 4,7 п. п.

В объектах класса В+ доля вакантных площадей выросла в сравнении с показателем на начало 2022 г. на 2,3 п. п. и составила 11,3%. Для класса В рост вакансии также оказался значительным, доля свободных площадей на конец сентября 2022 г. равна 12%, положительная коррекция - 4,7 п. п. в сравнении с данными на начало года.

Среднерыночные ставки экспонирования офисных объектов по итогам трех кварталов скорректировались в сторону повышения и составили:

- 28 900 руб./кв. м/год для класса А;

- 18 000 руб./кв. м/год для класса В+;

- 16 500 руб./кв. м/год для класса В.

Повышающее влияние на рост среднего показателя оказывают новые качественные высвобождающиеся площади по более высокой стоимости, собственники же оставляют запрашиваемые ставки в своих объектах без изменения.

Одновременно с этим мы видим рост дельты между ставкой экспонирования и финальной – если в прошлом году дисконт был на уровне 5-7%, к середине года скорректировался до 7-10%, то на конец сентября – до 15-20%. Поэтому можно говорить о том, что фактическая среднерыночная ставка закрытия сделки снижается.

Деловой район Москва-Сити

На конец сентября 2022 г. совокупный объем офисных площадей в деловой зоне Москва-сити сохранился на уровне 1,2 млн кв. м., с начала года в рамках субрынка не было введено ни одного офисного объекта.

По заявлению девелоперов, в данной зоне до 2025 г. к вводу планируется порядка 400 тыс. кв. м качественных офисных площадей – в частности, Империя II, небоскребы iCITY и многофункциональный комплекс Moscow Towers. Из обозначенных объектов МФК Moscow Towers находится на завершающей стадии готовности и может быть введен в эксплуатацию уже в середине 2023 г.

По состоянию на 3 квартал 2022 г. доля свободных площадей в рассматриваемой локации равна 7% от общего объема - в сравнении с концом 2021 г. показатель вырос в два раза. Стоит отметить, что в рамках рассматриваемой локации есть объекты, которые заняты, так называемым, «фундаментальными арендаторами» и собственниками (например, РСХБ, ДОМ.РФ, ВТБ, Транснефть) и не экспонируются на рынке. Без учета таких объектов общий объем рынка оценивается в 840 тыс. кв. м, а вакансия на конец 3 квартала 2022 г. стремится к 11%.

С начала года произошел ряд реструктуризаций площадей крупных арендаторов – Яндекс, OZON, Alibaba, KPMG (Kept) - по причине сжатия бизнесактивностей, выходу иностранных партнеров и, в текущем фокусе, на сокращении операционных издержек.

Средневзвешенная ставка аренды на локальном субрынке на конец 3 квартала 2022 г. составила 39 500 руб./кв. м/ год без учета ОРЕХ и НДС. Мы наблюдаем некоторый прирост значения показателя, однако реального роста ставок аренды в рассматриваемой локации нет – прирост объясняется структурными изменениями предложения. Как и на рынке в целом, так и в рассматриваемой локации, мы наблюдаем увеличение дисконта от ставки экспонирования - дельта между предлагаемой в рынок стоимостью аренды и ставкой закрытия сделки вплоть до 15- 20%.

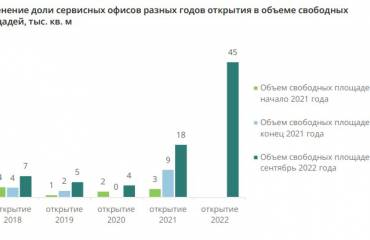

При этом встречаются локальные экстремумы – офисы с готовой отделкой и мебелью, а также сервисные офисы, в ставку которых включены дополнительные услуги. В том числе, некоторые арендаторы, отказывающиеся от площадей, выставляют офисы в субаренду, однако за счет качественного ремонта и обустройства помещения, экспонируемые ставки за 1 кв. м для них сопоставимы и даже выше ставок прямой аренды.

Обострившаяся геополитическая ситуация оказывает сильное влияние на тренды развития офисного рынка последние 6 месяцев.

Отмечаются пересмотры сроков ввода строящихся офисных проектов девелоперами. На конец 3 квартала было введено только 35% от уровня 2021 года. Также ожидается, что максимально объем нового предложения по итогам 2022 г. не превысит 300 тыс. кв. м, что в 2 раза ниже, чем было анонсировано в начале года.

Рост сделок по отказу от офисных площадей становится все более нарастающим трендом. Если ранее договоры о расторжении занимали до 6% всех сделок, то в течение I-III кварталов 2022 г. их доля достигла 17%. После 20-х чисел сентября тренд закрепился, а некоторые компании решили увеличить площади отказа.

На рынке растет вакансия, на конец III квартала 2022 г. доля свободных площадей составила 13,2%, увеличившись в сравнении с концом 2021 г. на 3,7 п. п. Вакансия в классе А при этом выросла до 16,1%. На увеличение вакансии в том числе повлияло завершение строительства второй фазы проекта Comcity, который ввелся в эксплуатацию незаполненным арендаторами.

Продолжается тренд на увеличение предложения в субаренду, по нашим оценкам объем таких помещений достиг 350 тыс. кв. м.

Большинство собственников не повышает запрашиваемые ставки в своих объектах, однако мы отмечаем рост средневзвешенного рыночного показателя. Это происходит за счет структурных изменений - высвобождения для аренды более дорогих площадей.

Одновременно с этим мы отмечаем рост дельты между экспонируемыми ставками и ставками закрытия сделок.

С начала года арендные ставки закрытия сделок с учетом предоставляемого дисконта в классе А сократились на 11,5% до 23,1 тыс. кв. м/год, в классе В+ на 16% до 14,4 тыс. кв. м/год.

Мы ожидаем, что до конца года текущие тренды по увеличению вакансии сохранятся, а в 2023 г. рынок скорее всего постепенно адаптируется к меняющейся экономике в регионе. Спрос на офисный сегмент в основном будет поддерживаться со стороны российских компаний, в частности, участвующих в крупных государственных проектах.

Предложение

По итогам 3 квартала 2022 г. на рынок офисной недвижимости вышло 3 новых объекта совокупной площадью 150,7 тыс. кв. м. Среди них БЦ AFI Square (79 тыс. кв. м) под штаб-квартиру банка Тинькофф, Comcity фаза Bravo (61,6 тыс. кв. м) и Tower А в деловом квартале Stone Towers (10,1 тыс. кв. м).

Всего с начала года объем нового предложения качественных офисных площадей составил 188,5 тыс. кв. м – 35% от уровня прошлого года (538 тыс. кв. м). На фоне геополитической ситуации фиксируются пересмотры сроков ввода в эксплуатацию офисных проектов девелоперами. С учетом площадей, находящихся в высокой стадии готовности, показатель по итогам года может достигнуть максимально порядка 300 тыс. кв. м – меньше половины от заявленного девелоперами на начало 2022 года объема.

Спрос

Общий объем спроса, включающий сделки по пересогласованию и отказу от площадей, по итогам 9 месяцев 2022 г. составил 634 тыс. кв. м, что практически на 20% ниже, чем за аналогичный период прошлого года.

Доля новых сделок в совокупном объеме составила порядка 67% или 426 тыс. кв. м. снижение показателя в сравнении с I-III кварталами прошлого года оказалось чуть глубже – до 25%.

Основной тренд текущего года – рост числа сделок по отказу от арендуемых площадей. Так, в ретроспективе прошлых лет, такой формат занимал, как правило, не более 6% от общего объема, а в течение первых 9 месяцев 2022 г. их доля достигла 17%.

«Лидерами» по объему отказных площадей стали компании сегментов IT/Telecom (33%), e-commerce (26%), производственные компании (12%).

Стоит отметить, что в течение 3 квартала рынок был достаточно оживлен. Компании закрывали свои потребности по большей части в оптимизации договоров аренды, отказе от площадей, но также велись и переговоры об аренде новых офисов.

В конце сентября очередной шок привел к приостановке большей части переговоров в части переездов, арендаторы встали на паузу, что продлится до стабилизации ситуации. При этом сделки по отказу от площадей продолжаются, а для некоторых компаний объявленная частичная мобилизация стала окончательным основанием для ухода.

В структуре новых сделок по классам, как и в предыдущие годы, более половины совокупной площади занимают качественные объекты класса А. При этом, высокая доля по итогам 1-3 кварталов 2022 г. обеспечена крупными сделками продажи, в то время как объем сделок аренды снизился более чем на 40%.

В структуре сделок классов В+ и В мы видим изменения – они занимают практически равные доли (24% и 23% соответственно), в то время как ранее доля объектов В класса в общем объеме спроса составляла порядка 14%.

Размер средней сделки по итогам 9 месяцев 2022 г. равен 1,3 тыс. кв. м, что ниже результата за аналогичный период прошлого года – 1,5 тыс. кв. м. На протяжении последних двух лет наблюдается коррекция показателя в сторону уменьшения по причине оптимизаций занимаемых площадей, а также уменьшения объемов и числа крупных сделок.

В течение трех кварталов 2022 г. наибольший объем офисов был законтрактован в зоне ТТК – порядка 43%. В частности, в объектах, расположенных в данной локации были совершены такие крупные сделки, как:

- Продажа 14 тыс. кв. м в БЦ STONE Towers (Новосталь-М);

- Аренда 10,4 тыс. кв. м в РТС Нагатинский (Синергия) и другие.

Лидером по объему поглощённых площадей стали производственные компании – порядка 17%. Чуть меньшие доли рынка заняли представители сферы финансов (13%), нефтегазовые (12%) и строительные компании (11%).

Востребованность офисов представителями IT сферы остается сниженной в сравнении с прошлым годом.

Практически весь объем качественных офисных площадей по итогам 9 месяцев 2022 г. был востребован со стороны российских компаний – до 90%.

Международные компании принимают решения о дальнейших планах работы на территории страны – часть из них заявляют о ликвидации локального бизнеса с последующим отказом от офисных площадей, другие передают бизнес российским партнерам или принимают решение о приостановке развития, что в свою очередь зачастую ведет к оптимизации портфеля офисных площадей.

Уровень вакантности и ставки аренды

Средний уровень вакансии на офисном рынке к концу сентября 2022 г. достиг значения 13,2%, увеличившись в сравнении с концом 2021 г. на 3,7 п. п.

Тренд роста уровня вакансии на локальном рынке затронул все рассматриваемые сегменты.

Для проектов класса А вакансия росла в целом за счет освобождения иностранными арендаторами площадей, оптимизации затрат и релокации офисов в объекты классом ниже и другие страны. В сравнении с 1 полугодием 2022 г. показатель вырос на 3 п. п. и составил 16,1%, а с конца 2021 – на 4,7 п. п.

В объектах класса В+ доля вакантных площадей выросла в сравнении с показателем на начало 2022 г. на 2,3 п. п. и составила 11,3%. Для класса В рост вакансии также оказался значительным, доля свободных площадей на конец сентября 2022 г. равна 12%, положительная коррекция - 4,7 п. п. в сравнении с данными на начало года.

Среднерыночные ставки экспонирования офисных объектов по итогам трех кварталов скорректировались в сторону повышения и составили:

- 28 900 руб./кв. м/год для класса А;

- 18 000 руб./кв. м/год для класса В+;

- 16 500 руб./кв. м/год для класса В.

Повышающее влияние на рост среднего показателя оказывают новые качественные высвобождающиеся площади по более высокой стоимости, собственники же оставляют запрашиваемые ставки в своих объектах без изменения.

Одновременно с этим мы видим рост дельты между ставкой экспонирования и финальной – если в прошлом году дисконт был на уровне 5-7%, к середине года скорректировался до 7-10%, то на конец сентября – до 15-20%. Поэтому можно говорить о том, что фактическая среднерыночная ставка закрытия сделки снижается.

Деловой район Москва-Сити

На конец сентября 2022 г. совокупный объем офисных площадей в деловой зоне Москва-сити сохранился на уровне 1,2 млн кв. м., с начала года в рамках субрынка не было введено ни одного офисного объекта.

По заявлению девелоперов, в данной зоне до 2025 г. к вводу планируется порядка 400 тыс. кв. м качественных офисных площадей – в частности, Империя II, небоскребы iCITY и многофункциональный комплекс Moscow Towers. Из обозначенных объектов МФК Moscow Towers находится на завершающей стадии готовности и может быть введен в эксплуатацию уже в середине 2023 г.

По состоянию на 3 квартал 2022 г. доля свободных площадей в рассматриваемой локации равна 7% от общего объема - в сравнении с концом 2021 г. показатель вырос в два раза. Стоит отметить, что в рамках рассматриваемой локации есть объекты, которые заняты, так называемым, «фундаментальными арендаторами» и собственниками (например, РСХБ, ДОМ.РФ, ВТБ, Транснефть) и не экспонируются на рынке. Без учета таких объектов общий объем рынка оценивается в 840 тыс. кв. м, а вакансия на конец 3 квартала 2022 г. стремится к 11%.

С начала года произошел ряд реструктуризаций площадей крупных арендаторов – Яндекс, OZON, Alibaba, KPMG (Kept) - по причине сжатия бизнесактивностей, выходу иностранных партнеров и, в текущем фокусе, на сокращении операционных издержек.

Средневзвешенная ставка аренды на локальном субрынке на конец 3 квартала 2022 г. составила 39 500 руб./кв. м/ год без учета ОРЕХ и НДС. Мы наблюдаем некоторый прирост значения показателя, однако реального роста ставок аренды в рассматриваемой локации нет – прирост объясняется структурными изменениями предложения. Как и на рынке в целом, так и в рассматриваемой локации, мы наблюдаем увеличение дисконта от ставки экспонирования - дельта между предлагаемой в рынок стоимостью аренды и ставкой закрытия сделки вплоть до 15- 20%.

При этом встречаются локальные экстремумы – офисы с готовой отделкой и мебелью, а также сервисные офисы, в ставку которых включены дополнительные услуги. В том числе, некоторые арендаторы, отказывающиеся от площадей, выставляют офисы в субаренду, однако за счет качественного ремонта и обустройства помещения, экспонируемые ставки за 1 кв. м для них сопоставимы и даже выше ставок прямой аренды.