Сегмент гибких офисных пространств за последние 5 лет продемонстрировал мощное развитие, хотя сам по себе этот сектор зародился и развивался вместе с рынком офисной недвижимости. Типы гибких решений:

- Коворкинг – исторически наиболее распространённый вид гибких решений - аренда зон для работы, индивидуальных кабинетов и комнат для переговоров на короткий срок, от нескольких часов.

- Инкубатор/технопарк - как правило, имеют отраслевую принадлежность и предоставляют специализированные рабочие зоны.

- Сервисные офисы - обособленное офисное пространство с сервисным обслуживанием, предназначенное для работы сотрудников отдельных компаний. Как правило, предлагается в аренду на срок от 11 мес и более.

- Гибрид - некоторые гибкие решения в рамках одной площадки могут включать как зоны коворкинга для работы людей «с улицы», так и индивидуальные зоны для компаний. Также оператор достаточно оперативно может переформатировать коворкинг-площадку под сервисный офис в случае запроса арендатора. Таким образом, концепция площадок может изменяться во время их функционирования благодаря адаптивности пространств под запросы рынка.

Ввиду отличительных особенностей гибких решений аренды стратегии по привлечению клиентов различаются. Классические коворкинги требуют постоянного поддержания маркетинговой активности, потому что продукт преимущественно ориентирован на b2c сегмент, аренда рабочего места может длиться всего несколько часов. Это предполагает высокий оборот рабочих станций, чтобы обеспечивать постоянную заполняемость площадки. В случае ориентации пространства на корпоративный сегмент жизненный цикл клиента значительно длиннее. Обычно компании арендуют рабочие места на срок от нескольких месяцев. В 2019 году на рынке стали подписываться первые сделки продления аренды, то есть в некоторых случаях гибкие решения аренды удовлетворяют не только краткосрочные потребности арендаторов, но и более долгосрочные.

Гибкие решения аренды начали приобретать популярность среди корпоративных пользователей в 2018–2019 годах. Данная тенденция была характерна не только для московского рынка офисной недвижимости, но и для других международных рынков, правда, несколькими годами ранее. При этом драйверы были одинаковыми: дефицит качественных офисов и бурный рост технологичного сегмента. После глобального финансового кризиса объем нового офисного строительства на многих рынках был ограничен, особенно в центральных районах. Во второй половине 2010-х годов представители инновационных направлений, как и технологичные подразделения традиционных отраслей, активно развивались, компаниям было необходимо оперативно подбирать офисы для удовлетворения растущих потребностей в размещении сотрудников. На фоне ограниченного предложения коворкинги предлагали инновационное и креативное пространство, которое привлекало арендаторов. Таким образом, все больше спроса со стороны корпоративных клиентов удовлетворялось за счет аренды рабочих мест в коворкингах, которые трансформировались под запросы клиентов, в конечном счете стимулировав появление на рынке нового продукта – сервисного офисного пространства.

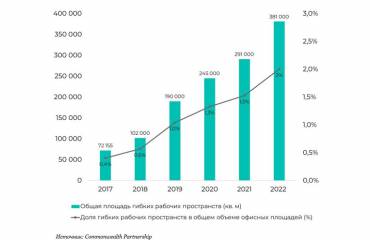

На сентябрь 2022 года общий объем открытых гибких офисных пространств составляет 395 тыс кв. м, из них на сервисные офисы приходится 71%, 29% - на классические коворкинги. Данная пропорция может меняться в отдельные периоды, так как ключевая особенность гибких пространств – это адаптивность.

С начала 2020 года было открыто 207 тыс кв. м сервисных офисов, классических коворкингов лишь 14 тыс кв. м. При этом до 2020 года объем классических коворкингов оценивался в 163 тыс кв. м. Некоторые сервисные офисы открываются под клиента, то есть площадки запускаются под подтвержденный спрос.

Если рассматривать весь рынок гибких решений аренды, то объем свободных площадей целесообразно анализировать лишь в разрезе сервисных офисов, так как классические коворкинги имеют высокую ротацию рабочих мест и сконцентрированы на постоянном привлечении клиентов и поддержании максимального уровня заполняемости на ежедневной основе.

Учитывая, что основной сдвиг в сторону преобладания модели сервисных офисов на рынке наметился в 2020 году, то о формировании вакансии, как о метрике рынка гибких офисных пространств, имеет смысл говорить в ретроспективе последних двух лет. Стоит отметить, что именно на этот период пришлись мощные события в мире и России, это пандемия и геополитический кризис.

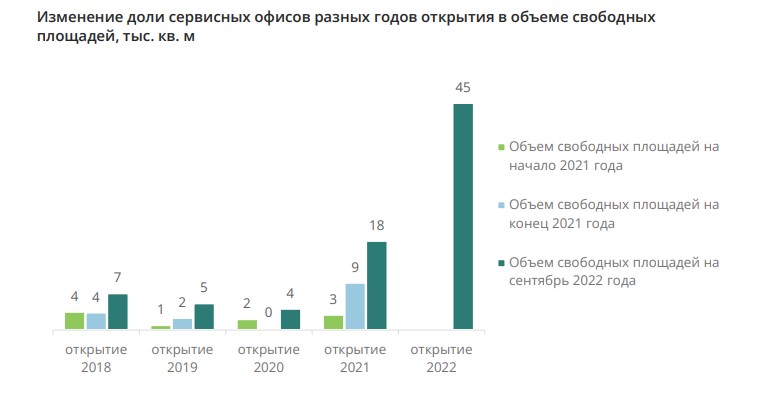

За период 2020 год–сентябрь 2022 года было открыто 207 тыс кв. м сервисных офисов: 41 тыс кв. м в 2020 году, 65 тыс кв. м в 2021 году, 101 тыс кв. м с начала 2022 года. Объем свободных площадей на момент открытия в 2020 и 2021 годах в среднем составлял 13 тыс кв. м, от 21% до 27% от годового объема запущенных площадок в периоде. В 2021 году основной прирост объема свободных площадей в сервисных офисах происходил в пространствах, открытых в течение 2021 года. Так, вакансия увеличилась с 10 тыс кв. м на начало 2021 года до 15 тыс кв. м в конце. На сентябрь 2022 года увеличение доступных площадей зафиксировано на площадках разных годов запуска: 17 тыс кв. м доступно в пространствах, открытых в 2018–2020 годах, 17 тыс кв. м – в площадках 2021 года открытия, 45 тыс кв. м в сервисных офисах, открытых с начала 2022 года. Таким образом, в сентябре объем доступных площадей в сервисных офисах достиг 79 тыс кв. м или 28% от общего объема сервисных офисов, максимальный показатель за всю историю рынка гибких офисов.

Всплеск вакансии в сегменте сервисных офисов связан с несколькими факторами. Вопервых, в 2022 году были открыты крупные площадки спекулятивно, то есть не под подтвержденный спрос, как это было в предыдущие годы. Во-вторых, ввиду ухудшения экономической ситуации компании, которые ранее законтрактовали площадки под будущий рост штата, были вынуждены пересмотреть свои планы развития и отказаться от части площадей. В итоге эти пространства стали вновь доступными на рынке. Мы ожидаем, что период экспонирования данных площадок будет непродолжительным, так как на рынке сохраняется дефицит качественных офисов, готовых к въезду.

Знаковые открытия с начала 2022 года: Flexity на Овчинниковской набережной (2700 рабочих мест), Multispace в ВТБ Арена Парке (2177 рабочих мест), Business Club в Искра Парке (3500 рабочих мест).

Несмотря на внешние шоки, спрос на гибкие решения аренды остается стабильным. Объем сделок аренды с начала 2022 года составил 61 тыс кв. м, что превосходит показатель за весь 2020 год (36 тыс кв. м), однако меньше объема за аналогичный период 2021 года (90 тыс кв. м). Тем не менее, в условиях неопределенности мы констатируем, что компании сохраняют высокий интерес к гибким решениям аренды. Более того, отраслевой состав арендаторов гибких офисов становится все более разнообразным, а ИТ-компании уже не являются основными потребителями данных площадей.

Компании выбирают гибкие офисы по ряду причин. Это альтернатива классической аренде, когда компания не готова вкладывать средства в отделку и оборудование офисного помещения, а также рассматривает сокращение операционных затрат на содержание офиса. Гибкий офис может использоваться для временного размещения сотрудников, для работы продуктовых команд и кросс-команд из разных офисов под проект, для организации мероприятий. Важно отметить, что многие уходящие с российского рынка компании оставляют в Москве свое представительство. Они будут формировать часть спроса на рынке в 2022–2023 годах.

Несмотря на очередной этап турбулентности в российской экономике, фундаментальные факторы для развития сегмента гибких офисных пространств остаются благоприятными. С одной стороны, на рынке сохраняется дефицит новых качественных площадей, с другой стороны, геополитический кризис в дополнение к пандемии усилил фокус компаний на эффективное использование офисных площадей.

- Коворкинг – исторически наиболее распространённый вид гибких решений - аренда зон для работы, индивидуальных кабинетов и комнат для переговоров на короткий срок, от нескольких часов.

- Инкубатор/технопарк - как правило, имеют отраслевую принадлежность и предоставляют специализированные рабочие зоны.

- Сервисные офисы - обособленное офисное пространство с сервисным обслуживанием, предназначенное для работы сотрудников отдельных компаний. Как правило, предлагается в аренду на срок от 11 мес и более.

- Гибрид - некоторые гибкие решения в рамках одной площадки могут включать как зоны коворкинга для работы людей «с улицы», так и индивидуальные зоны для компаний. Также оператор достаточно оперативно может переформатировать коворкинг-площадку под сервисный офис в случае запроса арендатора. Таким образом, концепция площадок может изменяться во время их функционирования благодаря адаптивности пространств под запросы рынка.

Ввиду отличительных особенностей гибких решений аренды стратегии по привлечению клиентов различаются. Классические коворкинги требуют постоянного поддержания маркетинговой активности, потому что продукт преимущественно ориентирован на b2c сегмент, аренда рабочего места может длиться всего несколько часов. Это предполагает высокий оборот рабочих станций, чтобы обеспечивать постоянную заполняемость площадки. В случае ориентации пространства на корпоративный сегмент жизненный цикл клиента значительно длиннее. Обычно компании арендуют рабочие места на срок от нескольких месяцев. В 2019 году на рынке стали подписываться первые сделки продления аренды, то есть в некоторых случаях гибкие решения аренды удовлетворяют не только краткосрочные потребности арендаторов, но и более долгосрочные.

Гибкие решения аренды начали приобретать популярность среди корпоративных пользователей в 2018–2019 годах. Данная тенденция была характерна не только для московского рынка офисной недвижимости, но и для других международных рынков, правда, несколькими годами ранее. При этом драйверы были одинаковыми: дефицит качественных офисов и бурный рост технологичного сегмента. После глобального финансового кризиса объем нового офисного строительства на многих рынках был ограничен, особенно в центральных районах. Во второй половине 2010-х годов представители инновационных направлений, как и технологичные подразделения традиционных отраслей, активно развивались, компаниям было необходимо оперативно подбирать офисы для удовлетворения растущих потребностей в размещении сотрудников. На фоне ограниченного предложения коворкинги предлагали инновационное и креативное пространство, которое привлекало арендаторов. Таким образом, все больше спроса со стороны корпоративных клиентов удовлетворялось за счет аренды рабочих мест в коворкингах, которые трансформировались под запросы клиентов, в конечном счете стимулировав появление на рынке нового продукта – сервисного офисного пространства.

На сентябрь 2022 года общий объем открытых гибких офисных пространств составляет 395 тыс кв. м, из них на сервисные офисы приходится 71%, 29% - на классические коворкинги. Данная пропорция может меняться в отдельные периоды, так как ключевая особенность гибких пространств – это адаптивность.

С начала 2020 года было открыто 207 тыс кв. м сервисных офисов, классических коворкингов лишь 14 тыс кв. м. При этом до 2020 года объем классических коворкингов оценивался в 163 тыс кв. м. Некоторые сервисные офисы открываются под клиента, то есть площадки запускаются под подтвержденный спрос.

Если рассматривать весь рынок гибких решений аренды, то объем свободных площадей целесообразно анализировать лишь в разрезе сервисных офисов, так как классические коворкинги имеют высокую ротацию рабочих мест и сконцентрированы на постоянном привлечении клиентов и поддержании максимального уровня заполняемости на ежедневной основе.

Учитывая, что основной сдвиг в сторону преобладания модели сервисных офисов на рынке наметился в 2020 году, то о формировании вакансии, как о метрике рынка гибких офисных пространств, имеет смысл говорить в ретроспективе последних двух лет. Стоит отметить, что именно на этот период пришлись мощные события в мире и России, это пандемия и геополитический кризис.

За период 2020 год–сентябрь 2022 года было открыто 207 тыс кв. м сервисных офисов: 41 тыс кв. м в 2020 году, 65 тыс кв. м в 2021 году, 101 тыс кв. м с начала 2022 года. Объем свободных площадей на момент открытия в 2020 и 2021 годах в среднем составлял 13 тыс кв. м, от 21% до 27% от годового объема запущенных площадок в периоде. В 2021 году основной прирост объема свободных площадей в сервисных офисах происходил в пространствах, открытых в течение 2021 года. Так, вакансия увеличилась с 10 тыс кв. м на начало 2021 года до 15 тыс кв. м в конце. На сентябрь 2022 года увеличение доступных площадей зафиксировано на площадках разных годов запуска: 17 тыс кв. м доступно в пространствах, открытых в 2018–2020 годах, 17 тыс кв. м – в площадках 2021 года открытия, 45 тыс кв. м в сервисных офисах, открытых с начала 2022 года. Таким образом, в сентябре объем доступных площадей в сервисных офисах достиг 79 тыс кв. м или 28% от общего объема сервисных офисов, максимальный показатель за всю историю рынка гибких офисов.

Всплеск вакансии в сегменте сервисных офисов связан с несколькими факторами. Вопервых, в 2022 году были открыты крупные площадки спекулятивно, то есть не под подтвержденный спрос, как это было в предыдущие годы. Во-вторых, ввиду ухудшения экономической ситуации компании, которые ранее законтрактовали площадки под будущий рост штата, были вынуждены пересмотреть свои планы развития и отказаться от части площадей. В итоге эти пространства стали вновь доступными на рынке. Мы ожидаем, что период экспонирования данных площадок будет непродолжительным, так как на рынке сохраняется дефицит качественных офисов, готовых к въезду.

Знаковые открытия с начала 2022 года: Flexity на Овчинниковской набережной (2700 рабочих мест), Multispace в ВТБ Арена Парке (2177 рабочих мест), Business Club в Искра Парке (3500 рабочих мест).

Несмотря на внешние шоки, спрос на гибкие решения аренды остается стабильным. Объем сделок аренды с начала 2022 года составил 61 тыс кв. м, что превосходит показатель за весь 2020 год (36 тыс кв. м), однако меньше объема за аналогичный период 2021 года (90 тыс кв. м). Тем не менее, в условиях неопределенности мы констатируем, что компании сохраняют высокий интерес к гибким решениям аренды. Более того, отраслевой состав арендаторов гибких офисов становится все более разнообразным, а ИТ-компании уже не являются основными потребителями данных площадей.

Компании выбирают гибкие офисы по ряду причин. Это альтернатива классической аренде, когда компания не готова вкладывать средства в отделку и оборудование офисного помещения, а также рассматривает сокращение операционных затрат на содержание офиса. Гибкий офис может использоваться для временного размещения сотрудников, для работы продуктовых команд и кросс-команд из разных офисов под проект, для организации мероприятий. Важно отметить, что многие уходящие с российского рынка компании оставляют в Москве свое представительство. Они будут формировать часть спроса на рынке в 2022–2023 годах.

Несмотря на очередной этап турбулентности в российской экономике, фундаментальные факторы для развития сегмента гибких офисных пространств остаются благоприятными. С одной стороны, на рынке сохраняется дефицит новых качественных площадей, с другой стороны, геополитический кризис в дополнение к пандемии усилил фокус компаний на эффективное использование офисных площадей.