По нашему опыту взаимодействия с клиентами, поиск офиса и согласование условий договора аренды вызывают много вопросов и требуют пояснительной работы консультанта, так как при внешнем сходстве рынки двух столиц все же различаются.

Предложение

Достаточно долго в Петербурге рынок качественных офисных площадей находился в дефицитном состоянии. Его объем – 4 млн кв. м офисной недвижимости класса А и В. В Москве же предложение составляет 17,8 млн кв. м, а, значит, выбор офисных площадей в четыре раза больше.

В 2021 году на офисном рынке Петербурга было свободно всего 240 тыс. кв. м офисов, а выбор больших блоков площадью от 3 000 кв. м был ограничен 10 зданиями. В то время как в Москве пустовало 1,2 млн кв. м офисных площадей, и офисы 3 000 кв. м и более составляли 58% от общего свободного предложения.

Вакантность

По итогам III квартала 2022 года в Петербурге вакантно 378 тыс. кв. м офисов, и они неравномерно распределены по городу. В ряде районов свободны целые здания, в других локациях по-прежнему наблюдается нехватка качественных объектов. Рынок офисной недвижимости Северной столицы достаточно долго оставался рынком арендодателя, и при текущей вакантности менее 10% продолжит им быть. По мере высвобождения площадей собственники зданий с большим количеством свободных офисов пересматривают свое отношение к арендной политике и уже готовы предлагать не все в одни руки, а сдавать этажами и менее крупными блоками.

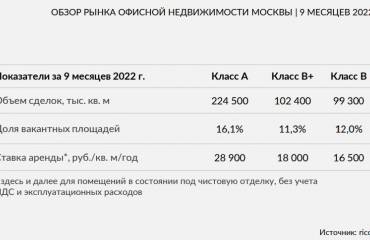

В процентном соотношении вакантность в Петербурге (9,5%) выше по сравнению с Москвой (8,6%), чего не скажешь об абсолютных значениях. На сегодняшний день в столице свободными остаются более 1,5 млн кв. м офисов, с начала года этот показатель увеличился на 350 тыс. кв. м, что, с одной стороны, позволяет арендаторам выбирать, с другой – демонстрирует серьезную конкуренцию среди арендодателей.

Обеспеченность офисными площадями

Ввиду сосредоточения основной деловой активности и высокой концентрации офисов крупных компаний в Москве, вполне логично, что обеспеченность офисными площадями в столице на 1 000 жителей в два раза выше, чем в городе на Неве – 1 408 кв. м против 743 кв. м.

Источник: NF Group

Гибкие офисные пространства

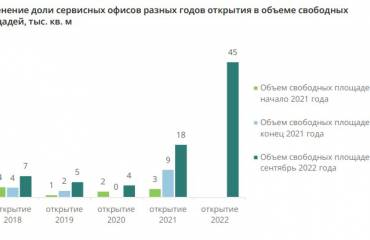

Рынок гибких офисных пространств в Петербурге, по состоянию на октябрь 2022 года, является достаточно развитым, при этом основной объем предложения растет благодаря открытию новых локаций местными сетевыми операторами. Гибкие офисы занимают в Петербурге 1,4% от всего объема офисных площадей класса А и В, в Москве – 1,9%. И если в количественном выражении петербургский рынок пока отстает от Москвы и крупных европейских городов, то по набору сервисов и услуг, инноваций, уникальности концепций действующих гибких офисных пространств он находится на очень высоком уровне. Дальнейшее развитие субрынка будет происходить благодаря появлению качественных крупных проектов, которые вытеснят с рынка менее профессиональных операторов.

Арендные ставки

Арендные ставки в городах различаются, в первую очередь, своей величиной. Так, средневзвешенная ставка аренды квадратного метра офисного помещения класса А в Москве на 33% выше, чем в Петербурге. Кроме того, в столице традиционно ставки номинируются в рублях и валюте (редко) за квадратный метр в год и не включают в себя эксплуатационные расходы, налоги и коммунальные платежи. В Петербурге практика рынка иная. Уже более 10 лет арендные ставки номинируются только в рублях и за квадратный метр в месяц, при этом включают в себя налоги и большую часть операционных расходов.

Сроки аренды

В Москве чаще всего офисы сдаются в аренду на длительные сроки с более жесткими условиями досрочного выхода из договоров. Так, офисы класса А в столице традиционно сдаются на 5–7 лет, класса B – на 3–5 лет. Это отличает их от объектов в Петербурге, в которых чаще всего договор аренды заключается на 3 года или даже на 11 месяцев. Обязательства по сроку аренды в Москве привели к широкому распространению такого формата как субаренда – около 200 тыс. кв. м офисов повторно сдается арендаторами. И эта практика практически отсутствует в Петербурге.

Основная причина кроется в подходе арендаторов и собственников – в столице чаще всего арендуют офис без отделки и делают ее «под себя». Ввиду высоких затрат выходить из такого договора раньше, чем через 5 лет, экономически невыгодно – арендаторы заинтересованы амортизировать то, что они вложили. Однако, сейчас в связи с событиями, происходящими в мире, некоторые арендодатели в Москве готовы подписывать договоры сроком до трех лет. В исключительных случаях арендодатели готовы сократить сроки договоров до года. Но не стоит забывать, что зачастую договоры заключаются индивидуально, и сроки, в числе прочих условий, обсуждаются отдельно в каждом конкретном случае.

Источник: NF Group

Методика измерения арендуемой площади

В Петербурге арендаторы, как правило, платят за реальную арендуемую площадь офиса в соответствии с планом БТИ (бюро технической инвентаризации). В Москве существует практика расчета площадей, сдаваемых в аренду, исходя из стандарта BOMA (Building Owners and Managers Association). Это помогает арендодателю оптимизировать доход, который ему приносит здание, с учетом деления общих площадей на арендаторов. Таким образом, к арендопригодной площади помещения плюсуется еще часть общих площадей, за которые платит арендатор.

Индексация арендной ставки

В Петербурге ежегодная общепринятая на рынке практика индексации арендной ставки составляет 10%, но в процессе переговоров она может снижаться до 7–8%. Такой подход изначально может удивить многих москвичей, которые привыкли к тому, что в Москве среднерыночная индексация арендной ставки находится традиционно в диапазоне от 5 до 6%, однако в текущих реалиях мы наблюдаем разброс от 5 до 10%. При этом ставки аренды могут снижаться.

Классовая разница

Офисные здания класса А в Москве и Санкт-Петербурге очень отличаются. Так, в культурной столице класс А – зачастую это исторические здания после реконструкции с парковкой на прилегающей территории или вообще без нее. Также в Петербурге отсутствует так называемый центральный деловой район, но наиболее престижная локация – это историческая часть Центрального, Адмиралтейского и Петроградского административных районов, что не укладывается в классическое представление об офисном помещении класса A в столице. В Москве класс А – это традиционно новое строительство с подземным паркингом.

Перспективы

Москва и Санкт-Петербург – два города, каждый из которых исторически и экономически развивается по своему сценарию, и офисный рынок – отличное тому подтверждение. Москва – финансовый и политический центр, здесь представлены головные офисы крупных компаний. Петербург – культурная столица, где бизнес-центры высокого класса располагаются в исторических особняках, а большую часть помещений арендуют компании из нефтегазового сектора и IT-корпорации. И выход из текущей кризисной ситуации у каждого города будет свой. В Петербурге российские IT-компании займут место иностранных, а нефтегазовые игроки будут расширяться и строить собственные офисы, консолидируя свои подразделения в одном месте. В Москве рынок сможет быстрее адаптироваться в силу большей финансовой состоятельности арендаторов. Но в обеих столицах мы увидим усиление дифференциации на рынке офисов, когда качественные современные здания с отделкой будут пользоваться большим спросом по сравнению с морально устаревшими бизнес-центрами на окраинах города.

Предложение

Достаточно долго в Петербурге рынок качественных офисных площадей находился в дефицитном состоянии. Его объем – 4 млн кв. м офисной недвижимости класса А и В. В Москве же предложение составляет 17,8 млн кв. м, а, значит, выбор офисных площадей в четыре раза больше.

В 2021 году на офисном рынке Петербурга было свободно всего 240 тыс. кв. м офисов, а выбор больших блоков площадью от 3 000 кв. м был ограничен 10 зданиями. В то время как в Москве пустовало 1,2 млн кв. м офисных площадей, и офисы 3 000 кв. м и более составляли 58% от общего свободного предложения.

Вакантность

По итогам III квартала 2022 года в Петербурге вакантно 378 тыс. кв. м офисов, и они неравномерно распределены по городу. В ряде районов свободны целые здания, в других локациях по-прежнему наблюдается нехватка качественных объектов. Рынок офисной недвижимости Северной столицы достаточно долго оставался рынком арендодателя, и при текущей вакантности менее 10% продолжит им быть. По мере высвобождения площадей собственники зданий с большим количеством свободных офисов пересматривают свое отношение к арендной политике и уже готовы предлагать не все в одни руки, а сдавать этажами и менее крупными блоками.

В процентном соотношении вакантность в Петербурге (9,5%) выше по сравнению с Москвой (8,6%), чего не скажешь об абсолютных значениях. На сегодняшний день в столице свободными остаются более 1,5 млн кв. м офисов, с начала года этот показатель увеличился на 350 тыс. кв. м, что, с одной стороны, позволяет арендаторам выбирать, с другой – демонстрирует серьезную конкуренцию среди арендодателей.

Обеспеченность офисными площадями

Ввиду сосредоточения основной деловой активности и высокой концентрации офисов крупных компаний в Москве, вполне логично, что обеспеченность офисными площадями в столице на 1 000 жителей в два раза выше, чем в городе на Неве – 1 408 кв. м против 743 кв. м.

Источник: NF Group

Гибкие офисные пространства

Рынок гибких офисных пространств в Петербурге, по состоянию на октябрь 2022 года, является достаточно развитым, при этом основной объем предложения растет благодаря открытию новых локаций местными сетевыми операторами. Гибкие офисы занимают в Петербурге 1,4% от всего объема офисных площадей класса А и В, в Москве – 1,9%. И если в количественном выражении петербургский рынок пока отстает от Москвы и крупных европейских городов, то по набору сервисов и услуг, инноваций, уникальности концепций действующих гибких офисных пространств он находится на очень высоком уровне. Дальнейшее развитие субрынка будет происходить благодаря появлению качественных крупных проектов, которые вытеснят с рынка менее профессиональных операторов.

Арендные ставки

Арендные ставки в городах различаются, в первую очередь, своей величиной. Так, средневзвешенная ставка аренды квадратного метра офисного помещения класса А в Москве на 33% выше, чем в Петербурге. Кроме того, в столице традиционно ставки номинируются в рублях и валюте (редко) за квадратный метр в год и не включают в себя эксплуатационные расходы, налоги и коммунальные платежи. В Петербурге практика рынка иная. Уже более 10 лет арендные ставки номинируются только в рублях и за квадратный метр в месяц, при этом включают в себя налоги и большую часть операционных расходов.

Сроки аренды

В Москве чаще всего офисы сдаются в аренду на длительные сроки с более жесткими условиями досрочного выхода из договоров. Так, офисы класса А в столице традиционно сдаются на 5–7 лет, класса B – на 3–5 лет. Это отличает их от объектов в Петербурге, в которых чаще всего договор аренды заключается на 3 года или даже на 11 месяцев. Обязательства по сроку аренды в Москве привели к широкому распространению такого формата как субаренда – около 200 тыс. кв. м офисов повторно сдается арендаторами. И эта практика практически отсутствует в Петербурге.

Основная причина кроется в подходе арендаторов и собственников – в столице чаще всего арендуют офис без отделки и делают ее «под себя». Ввиду высоких затрат выходить из такого договора раньше, чем через 5 лет, экономически невыгодно – арендаторы заинтересованы амортизировать то, что они вложили. Однако, сейчас в связи с событиями, происходящими в мире, некоторые арендодатели в Москве готовы подписывать договоры сроком до трех лет. В исключительных случаях арендодатели готовы сократить сроки договоров до года. Но не стоит забывать, что зачастую договоры заключаются индивидуально, и сроки, в числе прочих условий, обсуждаются отдельно в каждом конкретном случае.

Источник: NF Group

Методика измерения арендуемой площади

В Петербурге арендаторы, как правило, платят за реальную арендуемую площадь офиса в соответствии с планом БТИ (бюро технической инвентаризации). В Москве существует практика расчета площадей, сдаваемых в аренду, исходя из стандарта BOMA (Building Owners and Managers Association). Это помогает арендодателю оптимизировать доход, который ему приносит здание, с учетом деления общих площадей на арендаторов. Таким образом, к арендопригодной площади помещения плюсуется еще часть общих площадей, за которые платит арендатор.

Индексация арендной ставки

В Петербурге ежегодная общепринятая на рынке практика индексации арендной ставки составляет 10%, но в процессе переговоров она может снижаться до 7–8%. Такой подход изначально может удивить многих москвичей, которые привыкли к тому, что в Москве среднерыночная индексация арендной ставки находится традиционно в диапазоне от 5 до 6%, однако в текущих реалиях мы наблюдаем разброс от 5 до 10%. При этом ставки аренды могут снижаться.

Классовая разница

Офисные здания класса А в Москве и Санкт-Петербурге очень отличаются. Так, в культурной столице класс А – зачастую это исторические здания после реконструкции с парковкой на прилегающей территории или вообще без нее. Также в Петербурге отсутствует так называемый центральный деловой район, но наиболее престижная локация – это историческая часть Центрального, Адмиралтейского и Петроградского административных районов, что не укладывается в классическое представление об офисном помещении класса A в столице. В Москве класс А – это традиционно новое строительство с подземным паркингом.

Перспективы

Москва и Санкт-Петербург – два города, каждый из которых исторически и экономически развивается по своему сценарию, и офисный рынок – отличное тому подтверждение. Москва – финансовый и политический центр, здесь представлены головные офисы крупных компаний. Петербург – культурная столица, где бизнес-центры высокого класса располагаются в исторических особняках, а большую часть помещений арендуют компании из нефтегазового сектора и IT-корпорации. И выход из текущей кризисной ситуации у каждого города будет свой. В Петербурге российские IT-компании займут место иностранных, а нефтегазовые игроки будут расширяться и строить собственные офисы, консолидируя свои подразделения в одном месте. В Москве рынок сможет быстрее адаптироваться в силу большей финансовой состоятельности арендаторов. Но в обеих столицах мы увидим усиление дифференциации на рынке офисов, когда качественные современные здания с отделкой будут пользоваться большим спросом по сравнению с морально устаревшими бизнес-центрами на окраинах города.